曾小飞

摘要:本文在梳理网络借贷在我国的发展、演变历程及主要的问题基础上,借鉴发达国家监管经验,分析我国监管政策演变过程,提出完善我国监管制度的政策建议。

关键词:网络借贷 p2p平台 监管模式

一、网络借贷的模式及特点

网络借贷主要分为通过大数据与征信基础建立起来的电商借贷和P2P网络借贷两类。前者利用电商购物平台掌握的大量交易记录及客户信用信息数据,通过与银行合作或利用自身资金(或联合其它社会资本)成立小额贷款公司向特定的商户(大量中小微企业)提供金融服务,包括订单贷款、保证金贷款等种类业务。按照投资主体背景性质不同可分为银行系、风投系、上市公司系、民营系和国资系网贷平台。按照产品端、投资端、借款端的运营模式可分为7种模式(见表1)。其中纯中介模式由于投资者自担风险,风险最高;债权转让模式平台往往利用理财、债权打包转让、虚假项目融资以建立资金池,再向借款人借款,易于引发诈骗、非法集资、挪用资金等违法犯罪行为;担保抵押模式主要引入第三方担保或采用借款人抵押降低其风险,利率相对较低,平台对整个融资影响比较强;P2B模式是企业向众多个人融资,有担保和反担保,但单笔金额大,一旦借款企业出问题,担保公司往往无力代偿;P2F模式本质上为传统银行、保险等金融机构产品的互联网化,是传统金融机构通过互联网理财开展融资活动,其风险管控能力远远优于一般的融资平台模式。

二、我国网络借贷发展历程及特点

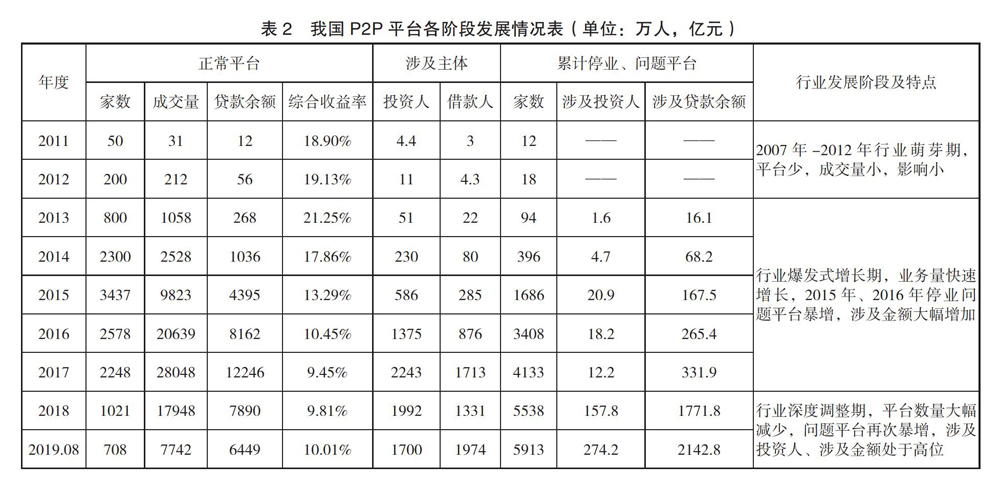

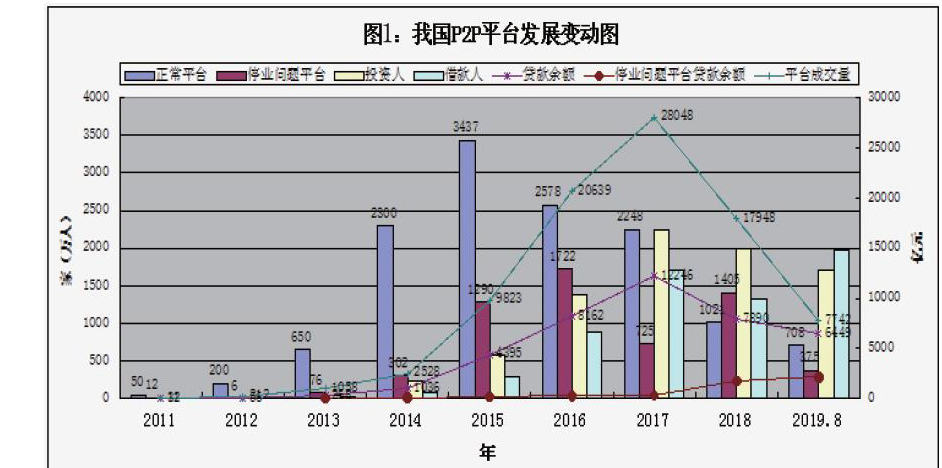

2007年拍拍贷在上海成立,从此各类网络借贷平台大量出现,我国网络借贷行业先后经历2007年—2012年的行业萌芽期、2013年-2017年的爆发式增长期,2018年开始网络借贷行业进入深度调整期并进入清理整顿转型期(见表2)。

截至2019年8月末,我国从事网络借贷业务的P2P平台累计6621家,其中正常运营平台708家,同比减少887家,连续4年减少(见图1),比最多的2015年减少2729家。从平台参与人数来看,投资人稳定下降,借款人持续增加,借款金额持续下降,个人信用借款为主力。截至8月末,参与平台的投资人1700万人,比去年全年减少292万人,借款人1974万人,比去年全年增加643万人;1-8月累计成交7442亿元,比去年全年减少10206亿元,贷款余额6449亿元,比年初下降1441亿元,成交量和贷款余额均呈持续下降趋势;截至2018年末,平台贷款余额中个人信用借款占84.49%,企业借款占10.14%,个人抵押借款仅为5.37%。从收益率看,平台收益呈逐年下降,逐渐回归到正常水平。2012年以前平台综合收益率为18.9%,持续上升,到2013年达到21.25%后呈持续下降,2018年仅为9.81%,1-8月加权综合收益率为10.01%,仅仅高于2017和2018年,远远低于其它几个年度。

从风险来看,平台经历三次暴雷潮后,停业及问题平台数量大幅下降,但问题平台涉及的投资人和贷款金额持续高位。1-8月停业及问题平台375家,同比减少231家,但累计停业及问题平台5913家,涉及投资人累计274.2万人(新增116.2万人),涉及贷款余额2142.8亿元(新增371亿元),是2018年前年度累计余额的6.5倍。行业集中度高,区域集中在经济发达地区,业务集中在大平台。8月末,北京、上海、广东三地平台贷款余额分别为3016.38亿元、1819.15亿元和859.08亿元,占全国的88.30%。2018年,末贷款余额超过100亿元的平台共有19家,合计5459.8亿元,占全国的44.6%,前100家平台的贷款余额占全行业的87.94%。从问题种类看,提现困难、涉及金融诈骗、非法集资等违法犯罪占比高。2018年停业及问题平台中29.24%为停业、24.24%为提现困难,19.08%为经侦介入、18.29%为暂停发标、4.69%为网站关闭、3.44%为平台跑路,问题平台占比为70.76%,同比上升37.27个百分点,问题平台占比仅2017年较低,其它年度占比均处于高位。

三、我国网络借贷监管政策演变历程及监管经验

我国对网络借贷的监管可以分为监管真空期、监管宽松期、监管强化期和监管成熟期四个阶段。2007年-2012年为监管真空期,行业处于发展萌芽期,该期间银监局下发《关于人人贷风险问题的通知》指出网贷的七大风险,划定四条红线,监管法律法规缺失,监管处于缺失状态。2013年-2015年为监管宽松期,行业处于快速扩张期,平台大量增加,业务飞速发展,同时各类风险事件开始显现,政府开始介入,各部门加快研究探索,先后出台了《关于促进互联网金融健康发展的指导意见》《网络借贷信息中介机构业务活动管理暂行办法(征求意见稿)》等一系列监管政策,明确了监管主体、各部门职能职责,但监管仍处于相对宽松期。2016年属于监管强化期,各监管部门先后出台了《P2P网络借贷风险专项整治工作实施方案》《网络借贷资金存管业务指引》《关于印发互联网金融风险专项整治工作实施方案的通知》等政策文件,对平台进行整顿规范,平台恐慌情绪加重,同时前期平台野蛮扩张积累问题开始显现,两种因素叠加,平台关停、跑路等事件高发,涉及的出借人、借款人、贷款金额大幅增加。2017年至今属于监管成熟期,对P2P平台的监管已经形成以一个办法加三个指引为主的监管制度,银保监会与地方金融监管局为主,行业自律与职能部门专业监管相结合的监管格局,行业进入清退转型期。

从监管历程来看,前期对网贷平台监管重视不夠,意见不统一,对平台发展前景估计不足、引发的各种风险估计不足,后期在各类风险显现后,虽然加大了各种监管措施和政策的出台。但由于平台涉及网络借贷、理财销售、资金存管等问题,各种乱象丛生,各监管部门职能分割,而网络借贷平台涉及地域广、涉及部门多,监管协调难,综合整治难度大,主要监管部门银保监会和地方金融监管局面对上千家网贷平台单纯依靠传统监管手段和措施难以实现全覆盖。同时地方政府在清理整顿问题平台过程中由于涉及人员多、金额大,各种逃废债行为高发,单纯依靠公安机关查处、法院判决难以打击平台违反犯罪行为。总的来看,我国对网贷平台的监管制度和框架已经形成,但由于准入、退出机制不完善,平台失联高管和逃废债借款人失信惩戒机制未形成,监管制度探索完善过程中付出的成本和代价过高。问题集中爆发后,各部门一律收紧监管政策,网贷业务发展又陷入停滞不前的状态。

四、国外发达国家网络借贷监管经验对我国的启示

从发达国家的监管经验看,英国的监管措施系统细致(见表3),监管效果最好。美国在2008年前监管相对较松,后面有所强化,主要通过强化消费者权益保护来实施监管。法国监管谨慎严格,不光满足合法经营,同时要满足其他相关要求。从我国的监管经验和国情来看,英国采取行业自律先行,监管随后跟进的模式不适合中国,我国前期重机构监管轻行为监管导致大量问题平台出现,问题平台背后隐藏大量集资诈骗、非法集资等案件,参与投资的企业、个人损失惨重,引发大量纠纷、矛盾、诉讼。因此需要重点做好以下方面:一是借鉴国外准入许可管理的模式,通过对前期问题平台的清理整顿强化机构准入管理,同时加大对平台日常经营行为的监管,加大查处惩罚力度。二是要积极探索建立并完善平台破产处置机制,建立提前介入问题平台的接管机制,切实保护相关各方的合法权益,推动问题平台有序退出。三是针对问题平台及平台监管协作涉及银保监会和地方各级政府,应强化各职能部门协调合作,提高信息共享,推动问题平台涉及犯罪案件的判决执行效率,发挥征信、法律等对相关失信人的惩戒约束作用,完善外部约束管控机制。四是要积极研究并改革监管制度,提升监管效率,在保证监管效力的前提下保证网贷稳定发展。

参考文献:

[1]谭中明,钱珍,往书斌. 新监管体系下我国P2P网贷风险管控现状的探视及改进[J]. 西南金融,2019(04).

[2]邓建鹏,王倩婧. 英国P2P网贷行业内部治理模式及借鉴[J].清华金融论,2017(1).

[3]李旻. 美国网络借贷信息中介机构监管制度对我国的启示[J]. 中国流通经济,2018(12):114-123.

[4]靳建国,王苹果. P2P网贷风险及监管优化路径探究-来自美国和英国监管体制的启示[J]. 商业经济研究,2019(15):169-172.

作者单位:中国人民银行宜宾市中心支行

- 如何在游戏活动中培养幼儿的良好个性品格

- 项目式教学法在高中信息技术教学中的应用实践

- 小学文言文的有效教学方法

- 小学生课业负担过重的原因与策略分析

- 注重学科能力的提高构建高质量数学课堂

- 小学语文如何提高学生阅读能力的策略

- 浅谈高中生历史核心素养的提升策略

- 谈“真、善、美”在学校管理中的作用

- 农村初中数学课堂教学实效性提升路径研究

- 小学语文有效课堂教学实践研究

- 小学数学课堂练习设计的有效性探究

- 小学高年级音乐教学提升学生审美能力的策略

- 小学高年级数学课堂教学效率的有效提升

- 探析小学语文教学中师生之间的有效互动

- 初中数学课堂教学效率的提升策略

- 浅析幼儿园创新意识在学习性区域活动中的培养

- 小学英语课堂教学活动的探究

- 新课改背景下高中化学教学模式创新思考

- 职高计算机应用基础教育改革的探讨

- 谈学前教育对幼儿自信心的培养

- 新课程背景下的小学数学教学改革探究

- 探讨电气自动化教学质量管理存在的问题及创新

- 班级管理,“功”不可没

- 中高年级阶段的美术课堂多元教学方法探析

- 高中化学教学策略探究

- go without sth

- go without (sth)

- go with sb

- go with sb/sth

- go with sth

- gown

- gowning

- gowns

- go-wrong

- go wrong

- go²

- go¹

- go-ˌgetter

- gp

- gpa

- gpm

- gprs

- gr

- gristle

- gristles

- gristly

- grit

- gritless

- gritted

- grittier

- 井要淘,人要调

- 井谷

- 井赋

- 井辖投多

- 井边桔

- 井通

- 井里丢石头——不咚

- 井里丢石头——不咚(不懂)

- 井里头的蛤蟆——就会嚼舌头

- 井里打水往河里倒

- 井里打水往河里倒——瞎折腾

- 井里打水江边卖

- 井里打水,往河里倒

- 井里投砒霜

- 井里捞月亮——毫无结果

- 井里捞起,又掉进池里

- 井里放糖精——甜头大家尝

- 井里栽花——根子深

- 井里没水四处讨

- 井里淹死人——没处推

- 井里爬出来,又掉进池里头

- 井里爬出来,又掉进池里头——一个样

- 井里的吊桶——任人摆布

- 井里的水

- 井里的蛤蟆说井里干净,堰里的蛤蟆说堰里宽整