张健光 陈艳萍 宁新

【摘 要】 传统企业资产流动性衡量指标主要是静态指标,这些静态指标主要反映的是已实现的资产流动能力。企业具备的股权和债务融资能力是企业资产潜在流动能力的体现,在企业需要时可以转变为现实的资产流动能力。文章回顾已有文献并结合股权和债券融资两个方面,构建了企业资产潜在流动性评价指标,完善了既有的企业资产流动性评价指标体系。

【关键词】 企业资产流动性; 潜在流动性; 评价指标

中图分类号:E275 文献标识码:A 文章编号:1004-5937(2016)04-0019-05

一、引言

资产是企业的核心要素,资产的安全性、效益性、流动性是保证企业能够正常运作的根本,而流动性又是实现效益性和安全性的基础。全面、客观、准确地衡量企业资产的流动性则需要一个完善的流动性指标体系,现有财务管理理论和实践忽视了对企业资产潜在流动性的评价,本研究旨在构建企业资产潜在流动性评价指标,完善既有的企业资产流动性评价指标体系。

在国外的实证研究中,现金流构成的相关指标经常用来表示企业的流动性水平,这也得益于西方国家对现金流量表的运用可以追溯到19世纪60年代这一事实。Beaver(1968)用现金流/总负债表示企业资产的流动性,在预测财务状况的研究中达到了较高的预测水平。Mitchem(1990)在研究中得出营业净现金流/流动负债这一比率能够较准确地反映企业资产的流动性,且对财务的预测准确率较高。

在国内的研究中,关于企业资产流动性的评价指标主要是传统的比率指标,如流动比率、速动比率、现金比率、资产负债率、存货周转率等。例如,茅宁(1995)认为流动性是指企业资产的变现能力和偿还短期债务能力;吴世农和卢贤义(2001)建立的上市公司财务困境预测模型中,最终选取的6个指标中包含了4个衡量企业资产流动性的指标,分别为流动比率、资产周转率、长期负债与股东权益比率、营运资本与总资产比率。

随着对企业资产流动性研究的深入,越来越多的文献注意到传统的企业资产流动性指标的缺陷。刘淑秋和邓国霞(2006)指出了用流动资产和流动负债的比值表示流动比率存在一定的局限性,并指出存货价值的不稳定性、未来资金流量的未知性、应收账款条件及政策的差异性等因素会导致流动比率不可信,应该考虑到应收账款的质量、企业声誉等因素评价企业资产流动性。张健光和张俊瑞(2010)指出,企业资产流动性指标体系应该包括静态流动指标、动态流动指标、潜在流动指标,才能使之评价更为全面。

综上所述,传统的流动性指标大都是从企业的偿债能力、营运能力、现金流产生能力三个方面去评价流动性,并未涉及到潜在融资能力给企业资产带来的潜在流动能力。尽管有部分研究文献指出了传统企业资产流动性评价指标存在的局限性,但并未就如何重新设计新的评价指标进行深入探讨。因此,对企业资产潜在流动性评价指标进行设计是对现有企业资产流动性评价研究的深入推进,对全面、客观、准确地衡量企业资产的流动性具有重要意义。

二、企业资产潜在流动性指标设计的原则与思路

(一)指标设计的原则

一是科学性原则。所设计的指标要有理论依据,不可凭空想象。设计指标的过程中,要以理论知识做指导,结合实际对现象作出客观的描述,指标旨在将实际情况客观、准确地表达出来。

二是可操作性原则。相关数据要易采集。指标所涉及的相关财务或非财务数据要容易采集,信息的真实性要有保证。如果数据难以获得,那么所设计的指标也只是纸上谈兵,没有实现评价的现实意义。

三是可比性原则。评价指标要有可比性,有对比才有发现。一方面,指标要有横向可比性,即不同的被评价对象之间要有可比性;另一方面,指标要有纵向可比性,即同一个被评价对象在不同时期之间要有可比性。

四是可量化原则。指标要能通过数据的形式直观地表达出相关信息。不论是定性信息还是定量信息,要尽可能地以数量化的参数表现出来,以方便不同信息间进行糅合、对比。

(二)指标设计的思路

由于上市公司是我国典型的现代企业,其财务报告数据被要求强制性披露。本研究以上市公司资产流动性作为评价对象,对企业资产潜在流动性评价指标进行设计。设计企业资产潜在流动性评价指标的具体思路如下:

一是条件指标的筛选。明确上市公司在相应融资形式下需要满足的条件,依据指标设计原则对条件进行筛选汇总,构成条件指标。二是样本选择与赋值。选取评价样本,分析评价对象的现状是否满足条件指标。针对定性指标,达标则赋值为1,不达标则赋值为0,将定性的信息量化。针对可量化指标,则用相关财务数据表示。三是条件指标赋予权重。根据确定好的条件指标结合样本的实际赋值情况,通过变异系数法对不同的条件指标分别赋予权重。四是潜在流动性指标赋值。将所有条件指标的权重与其赋值相乘加总,得到相应的企业资产潜在流动性指标值。

三、企业资产潜在流动性指标的筛选

(一)发股潜力指标筛选

有限责任公司、合伙企业类型的企业都不能够发行股票,只有股份有限公司才可以发行股票。股份有限公司包括已上市公司和未上市公司。对于尚未上市的公司来说,是否具有IPO潜力的关注点在于企业的现状能否满足中国证券监督管理委员会发布的《首次公开发行股票并上市管理办法》的规定。对于已经上市的公司而言,企业能否增发股票是衡量其是否具备潜在流动性的关键。由于未上市的公司信息并未公开披露,相关数据获得受限,因而只针对上市公司增发股票的潜力进行分析。

上市公司增发股票包括向不特定对象发行、配股和非公开发行三种情况。根据《上市公司证券发行管理办法》《证券法》的有关规定,上市公司发行股票应满足相应的发行条件,本文从上市公司是否满足《上市公司证券发行管理办法》发行条件的情况来进行企业资产潜在流动性的分析。本着可操作性、可量化性原则,在筛选条件指标的过程中,选择性放弃了一些不可量化的条件及相关内容无法准确获得的条件。经过对相关条件的汇总分析,从以下几个方面分别筛选出了对应的条件指标(用C表示,Ci表示第i项条件指标)。

衡量企业运行状况的条件指标选择“是否违规(C1)”“审计意见(C2)”。根据《上市公司证券发行管理办法》规定,现任董事、监事和高级管理人员具备任职资格,能够忠实和勤勉地履行职务,不存在违反《公司法》第一百四十八条、第一百四十九条规定的行为,且最近36个月内未受到过中国证监会的行政处罚、最近12个月内未受到过证券交易所的公开谴责;上市公司最近12个月内不存在违规对外提供担保的行为。满足上述条件时,“是否违规(C1)”赋值为1;反之,赋值为0。发股条件中要求,最近三年及一期财务报表未被注册会计师出具保留意见、否定意见或无法表示意见的审计报告;被注册会计师出具带强调事项段的无保留意见审计报告的,所涉及的事项对发行人无重大不利影响或在发行前重大不利影响已经消除。依据客观、谨慎性原则,近三年及一期报表审计意见为标准无保留意见,“审计意见(C2)”赋值为1,其他不同形式意见均赋值为0。

衡量企业盈利能力的条件指标包括“连续盈利(C3)”“利润波动(C4)”“加权平均净资产收益率(C5)”。“连续盈利(C3)”条件是指上市公司的盈利能力具有可持续性,最近3个会计年度连续盈利,且用扣除非经常性损益后的净利润与扣除前的净利润相比,以低者作为计算依据。扣除非经常损益前后的净利润较低者,连续3年均大于0,赋值为1;反之,赋值为0。“利润波动(C4)”条件是指最近24个月内曾公开发行证券的,不存在发行当年营业利润比上年下降50%以上的情形。因此,近24个月内未公开发行证券,或者公开发行且营业利润未下降50%以上,赋值为1,近24个月内公开发行证券且营业利润下降50%以上,赋值为0。“加权平均净资产收益率(C5)”条件是指最近3个会计年度加权平均净资产收益率不低于6%。扣除非经常性损益后的净利润与扣除前的净利润相比,以低者作为加权平均净资产收益率的计算依据。为使信息含量更加准确,更能精确地反映各样本间的差异程度,将近3年加权平均净资产收益率平均数(ROE)分为3种情况:ROE大于等于6%,则C5赋值为1;ROE介于0与6%之间,则C5赋值为:ROE/6%;ROE小于0,则C5赋值为0。

衡量企业分红状况的条件指标是“现金派利(C6)”。“现金派利(C6)”条件是指最近3年以现金方式累计分配的利润不少于最近3年实现的年均可分配利润的30%。近3年现金派息数达标,赋值为1;反之,赋值为0。

上述指标中,C1、C2、C3、C4、C6是上市公司增发股票和配股所共有的条件指标,C5是增发股票的额外条件指标。以上条件指标均是上市公司增发股票和配股所必须具备的,并未涉及非公开发行股票相关条件。因为对于非公开发行股票来说,除了满足基本的未违规和审计意见达标的条件外,其他的条件并不能形成障碍性条件指标,而且公司层面的幕后可操作性较大,无法进行客观的衡量和评判。

(二)发债潜力指标筛选

企业发行债券的形式主要包括普通债券和可转换债券两种,依照《公司法》《企业债券管理条例》《公司债券发行与交易管理办法》关于债券发行的相关条件规定,筛选了以下对应的条件指标。

衡量企业运行状况的条件指标“是否违规(C1)”“审计意见(C2)”和衡量企业盈利能力的条件指标“连续盈利(C3)”“利润波动(C4)”“加权平均净资产收益率(C5)”与发股融资条件指标是相同的。

衡量企业资产实力的条件指标是“净资产(C7)”。根据《公司法》第一百六十一条的规定,发行公司债券必须符合股份有限公司净资产额不低于人民币3 000万元,有限责任公司净资产额不低于6 000万元。由于研究对象上市公司为股份有限公司,故以3 000万元为界。净资产不低于3 000万元,“净资产(C7)”赋值为1;反之,赋值为0。

衡量企业偿息能力的条件指标是“偿还债息能力(C8)”。具体要求是最近3个会计年度实现的年均可分配利润不少于公司债券1年的利息。由于债券一年利息为发行后确定的指标,以发行债券最大规模(净资产的40%)为发债总额,每年度银行3—5年的贷款利率为参照利率,计算公司债券一年的利息,若近3年年均可分配利润达标,“偿还债息能力(C8)”赋值为1;反之,赋值为0。

其中,C1、C8是两种发债形式所共有的条件指标,C2、C3、C4、C5是发行可转换债券的条件指标,C7是发行普通债券的条件指标。

经汇总,所选的条件指标如表1所示。

四、企业资产潜在流动性指标值的确定

(一)企业资产潜在流动性评价条件指标的选用

由表1可知,在增发股票方面,向不特定对象发行与配股两种方式的增发条件指标重合度很高,区别在于向不特定对象发行多了条件指标C5(加权平均净资产收益率),由于两者均属于增发,为避免信息重叠将其合为一个综合指标,即发股潜力指标(Ps)。发股潜力是指企业能够通过发行股票融资的方式带来潜在现金流的能力,发股潜力指标是反映企业能够发行股票能力的潜在流动性指标。其中,Ps的条件指标包括C1、C2、C3、C4、C5、C6,企业状况满足的条件指标越多,则Ps指标值越大,表明该企业的潜在发股融资能力越强。也就是说,企业可以通过发行股票带来潜在现金流的可能性越大,其潜在流动性越强。

在发行债券方面,发行普通债券的可量化条件较少,共提取出3个条件指标,若单独设立一个指标所含信息量过少。鉴于发行可转换债券的条件指标中包含发行普通债券的C1、C8指标,将两者汇合以总的发行债券角度设计为一个指标,即发债潜力指标(Pb)。发债潜力是指企业能够通过发行债券融资的方式带来潜在现金流的能力,发债潜力指标是反映企业能够发行债券能力的潜在流动性指标,其中,Pb的条件指标包括C1、C2、C3、C4、C5、C7、C8。同理,企业状况满足的条件指标越多,表明企业通过发行债券带来潜在现金流的可能性越大,其潜在流动性越强。

(二)企业资产潜在流动性指标评价样本选择与赋值

本文以我国在沪深两市上市交易的制造业公司为例,选取了2008年已经上市的936家公司为样本。其中,剔除了少数指标无法获取的样本,最后剩余874家制造业公司的样本量。之后,依据874家制造业样本公司2008—2013年的财务及非财务数据,对各项条件指标进行赋值。

(三)企业资产潜在流动性评价条件指标的权重确定

企业状况满足的条件指标越多,其潜在流动性越强。然而,不同条件指标的重要程度不同,各条件指标在综合指标中的分量也不尽相同,为保证指标的严谨性,需要通过科学的方法对各条件指标在综合的潜在流动性指标中所占的重要性程度赋予相应的权重。

确定指标权重的方法有很多种,包括德尔菲法、层次分析法、变异系数法等。其中,德尔菲法、层次分析法等依赖于专家的主观判断,不同的专家站在不同的角度进行衡量,容易产生分歧较大的观点,且客观性较差,变异系数法是一种客观的赋予权重的方法,是根据各指标所包含的信息,通过科学计算得出各指标相应的权重,克服了其他方法主观偏差较大的问题。本文采用变异系数法进行权重赋予。

根据变异系数法的基本原理,在评价指标体系中,指标取值差异较大的指标。因此,比较难实现的条件指标,更能反映被评价系统指标的差距。

由于各个指标所含的信息内容不同,指标的量纲也不同,不宜直接融合在同一个指标体系内比较它们的差别程度。首先,需要消除各指标量纲不同的影响,用各个指标的变异系数衡量指标之间取值的差异程度,变异系数为指标的标准差与平均数的比值。根据变异系数法原理,依据874家制造业样本公司2008年至2013年各项条件指标的赋值数据,分别测算各项条件指标在发股潜力和发债潜力的综合指标中所占的权重。

1.发股潜力条件指标赋权重

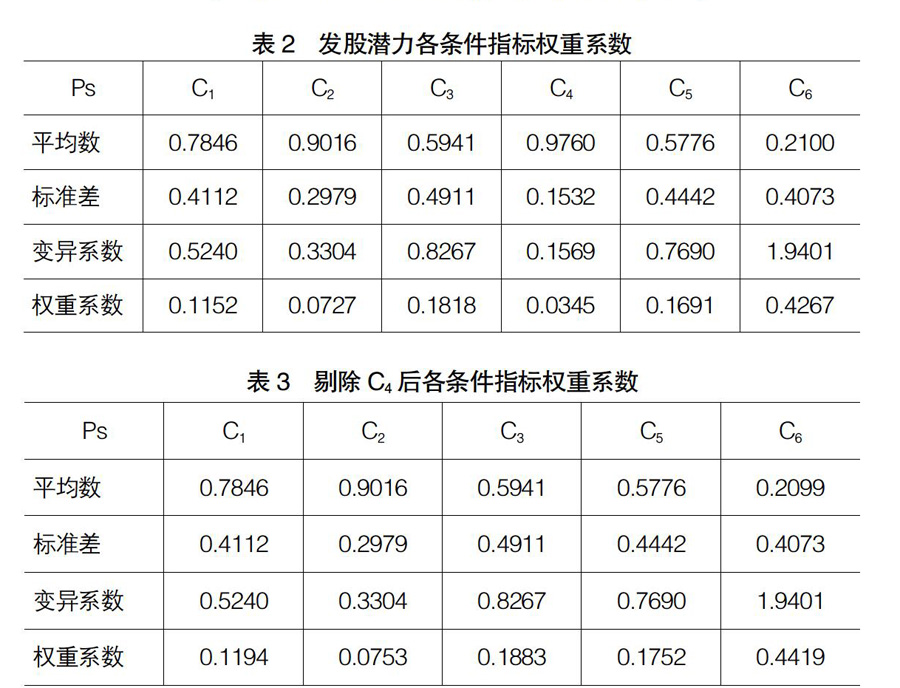

由上文可知,C1、C2、C3、C4、C5、C6是构成发股潜力综合指标(简称发股潜力指标)的条件指标。通过计算可得,发股潜力指标(Ps)中,各条件指标的权重系数如表2所示。

由表2可知,条件指标利润波动(C4)的平均数为0.976,表示几乎所有样本都符合“若近两年内公开发行证券,不存在发行当年营业利润比上年下降50%以上的情形”的条件,C4在发股综合指标中的权重仅为0.0345,相比其他条件指标而言影响力较小,可以忽略不计。为使得指标获取过程在保证准确性的前提下更精简,本文将权重系数小于0.05的条件指标选择性舍弃。舍弃影响力微弱的条件指标C4后,各条件指标权重随之轻微变动,最后本文所得到的发股潜力各条件指标权重如表3所示。

依此,本文可以得出发股潜力指标表达式如式(1):

Ps=0.1194C1+0.0753C2+0.1883C3+0.1752C5+0.4419C6

(1)

由式(1)可知,条件指标C6在发股潜力指标中的权重最大,高达0.4419,可见现金派利这一指标对企业发股潜力的影响重大,若想通过发股形式提高企业的潜在流动性,需要对企业的现金派利情况给予高度重视。

2.发债潜力条件指标赋权重

由上文可知,C1、C2、C3、C4、C5、C7、C8是构成发债潜力综合指标(简称发债潜力指标)的条件指标。通过计算可得,发债潜力指标(Pb)中,各条件指标的权重系数如表4所示。

由表4可知,条件指标C4(利润波动)在发债潜力指标中的权重仅为0.047,影响力也是微小的,可以忽略不计。C4在发债潜力指标中的权重系数也小于0.05,同理,本文在发债潜力指标中也选择性舍弃条件指标C4。舍弃后,可得各条件指标权重如表5所示。

依此,本文可以得出发债潜力指标表达式如式(2):

Pb=0.1661C1+0.1048C2+0.2621C3+0.2438C5+0.0552C7

+0.1680C8 (2)

由式(2)可知,在发债潜力指标中,并未出现某条件指标分量过重现象,该指标中相对重要的是C3和C5两个指标,权重分别为0.2621和0.2438。

(四)企业资产潜流动性评价指标值的计算确定

依据发股潜力指标与发债潜力指标的设计思路,结合样本公司各条件指标的赋值情况,将对应指标数值分别带入表达式(1)和(2)中,可分别得到相应的潜在流动性指标Ps与Pb的量化数值。

五、结论

企业资产潜在流动能力是影响企业资产流动性的重要因素,本研究从企业发行股票和发行债券两个角度构建企业资产潜在流动性评价指标。依据法律法规规定的再融资条件,从运行状况、盈利能力、分红状况三个方面对发行股票进行条件筛选,最终获得六个条件指标;从运行状况、盈利能力、资产实力及偿息能力四个方面对发行债券进行条件筛选,最终获得七个条件指标。然后,将各条件指标用变异系数法分别赋予权重,将权重与对应赋值相乘加总,最终获得两个潜在流动性指标:发股潜力指标、发债潜力指标。两个指标结合了企业的财务与非财务状况,更加全面、客观。

企业偿债声誉也是企业资产流动性的影响因素之一。如果一个企业的偿债声誉一直都比较好,就能够获得合作者的信任。在企业遇到突发的财务危机时,声誉好的企业能够在短期内凭借自身的良好信誉得到外界的帮助,继而维持企业的流动性,缓解财务困境。依据可操作性原则,本文未将企业声誉对企业资产流动性的影响考虑到指标设计中。因此,进一步的研究可以用调查问卷等方法拓展衡量企业潜在流动能力的指标设计范围。

【参考文献】

[1] WILLIAM H B.Alternative Accounting Measures Prediction of Failure[J]. The Accounting Review, 1968,

43(1): 113-122.

[2] MITCHEM C E. A Cash Flow and Macroeconomic Model of Financial Distress[D]. Virginia Commonwealth University,1990.

[3] 茅宁.企业财务流动性分析的新思路[J].经济科学,1995,17(5):40-44.

[4] 吴世农,卢贤义.我国上市公司财务困境的预测模型研究[J].经济研究,2001,47(6):46-55.

[5] 刘淑秋,邓国霞. 浅析流动比率的局限性及补救方法[J].农场经济管理,2006,33(5):43-44.

[6] 张健光,张俊瑞. 企业资产流动性评价指标设计[J].上海立信会计学院学报,2010,24(1):70-76.

- 新媒体环境下电视新闻报道的“新”策略

- 新媒体环境下新闻采编的应变之策

- 传统文化的传播与出版

- 医院图书馆联盟的实践与思考

- 如何解决图书编辑出版中的质量问题

- 浅析国产IP剧的现状

- 编辑工作与文化产业迅速发展现状之间的冲击及其原因反思

- 手机时代“浅阅读”与媒体内容发展的思考

- 创新性开展中小学生科技教育推广工作

- 杂志书的兴起与发展探析

- 汉字故事的多模态创意传播策略

- 电视档案资料价值及收集方法探讨

- 科技馆在内容形式上的创新分析

- 职业学院图书馆学科服务实践影响分析

- 博物馆文化传播的形式与意义探析

- 重视数字电影放映技术应用推进农村文化建设发展

- 微信平台如何做好气象科普工作

- 出版社信息化管理的发展之路

- 浅谈文化产业孵化器建设与新媒体发展

- 基于RFID技术的智能防失联系统研究

- 从车载广播兴起看广电媒体复兴之路

- 基于GIS的气象信息集成与可视化系统

- 事件驱动的供应链安全评估预警模型研究

- 高校信息化建设的问题及解决策略

- 气象大数据的服务框架与建设设想

- recommendation's

- recommended

- recommender

- recommenders

- recommending

- recommends

- recommissioned

- recommissioning

- recommissions

- recommunicate

- recompact

- recompare

- recompared

- recompares

- recomparing

- recomparison

- recomparisons

- recompensable

- re-compensate

- recompensate

- recompensated

- recompensates

- recompensating

- recompense

- recompensed

- 褒责

- 褒贤

- 褒贤遏恶

- 褒贬

- 褒贬与夺

- 褒贬互换

- 褒贬包弹

- 褒贬扬抑

- 褒贬批评

- 褒贬抑扬

- 褒贬是买主儿

- 褒贬是买主,喝彩是闲人

- 褒贬毁誉

- 褒贬(一)

- 褒贲

- 褒赏

- 褒赏荣宠

- 褒赐

- 褒迁

- 褒进

- 褒采

- 褒采一介

- 褒重

- 褒重优待

- 褒重敦睦