陈丽丽

为应对金融脱媒、利率市场化的挑战,各农村商业银行积极转型升级,开始逐步呈现多元化、跨区域经营等特征。近年来,通过兼并收购、战略合作、成立独资或者控股公司等横向业务调整,农村商业银行的对外股权投资机构不断增加。农村商业银行横向拓展、申请各类金融牌照的积极性高涨,预计未来农村商业银行金融集团化趋势将会越加明显。但是农村商业银行业务较为单一、对外股权投资种类机构较少,下文将探究农合机构开展股权投资的业务模式与监管限制。

一、我行农村商业银行开展股权投资的业务模式

当前我国农村商业银行开展股权投资主要包含三种业务模式,分别为直接股权投资模式、通道模式、投贷联动模式。其中直接股权投资模式包括母子公司模式及非母子公司模式。

一是通道模式,通道模式是当前商业银行参与股权投资业务的主流模式。但因资管新规的相关要求,这一模式下的投资范围受到较大限制,且通道成本一般比较高,链条较长。二是投贷联动模式,虽然能否缓解中小企业融资难的问题,较高程度分享企业成长收益。但是与银行现行的审慎经营理念冲突。三是母子公司模式,母子公司模式主要是指农村商业银行通过设立全资或者控股子公司来参与股权投资业务模式。虽然母子公司模式合规性最高,决策链条更多,但是设立子公司的成本高,且子公司存在与母公司企业文化、激烈机制、业务系统等难以兼容的问题。四是非母子公司模式,非母子公司模式主要是指农村商业银行通过投资入股或者参股入股机構来参与股权投资,入股或者参股比例不超过50%。本文主要研究的主要是直接股权投资模式。

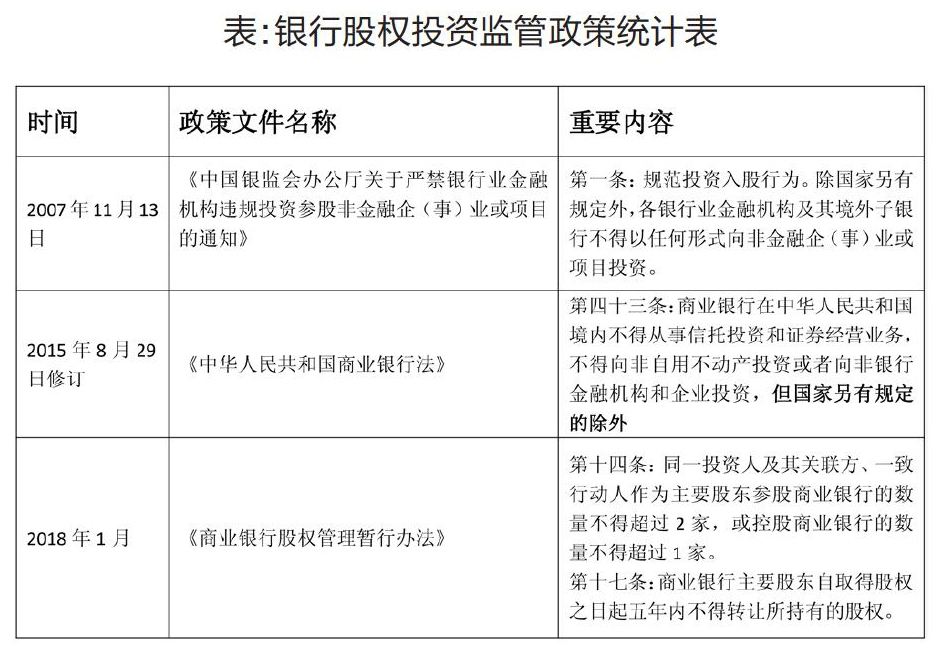

二、政策监管文件

2015年修订的《商业银行法》规定“商业银行在中华人民共和国境内不得从事信托投资和证券经营业务,不得向非自用不动产投资或者向非银行金融机构和企业投资,但国家另有规定的除外”,为商业银行混业经营留有余地。《商业银行设立基金管理公司试点管理办法》([2005]第4号)、《金融资产投资公司管理办法》(银保监2018年第4号)、《理财子公司管理办法》(银保监2018年第7号)都属于允许商业银行按“但国家另有规定除外”的要求“向非银行金融机构和企业投资”的实践案例。

三、对外股权投资风险

随着我国资本市场的进一步发展,股权投资市场具有良好的发展前景,商业银行在股权投资领域将大有可为。为提我行综合金融服务能力,应主动布局创新业务,加快混业经营步伐,努力打造成为综合性的综合性商业银行。但是,商业银行能否向非银行金融机构和企业投资,在国家“另有规定除外”的情况下,商业银行向企业投资行为需要在合法合规的情况下进行,且在实践过程中会产生比较高的金融风险。

且银保监会于2019年1月14日发布《关于推进农村商业银行坚守定位 强化治理 提升金融服务能力的意见》(银保监办发〔2019〕5号),该《意见》中提到:专注服务本地、服务县域、服务社区。农村商业银行应准确把握自身在银行体系中的差异化定位,确立与所在地域经济总量和产业特点相适应的发展方向、战略定位和经营重点,严格审慎开展综合化和跨区域经营,原则上机构不出县(区)、业务不跨县(区)。该《意见》对于农合机构跨区域经营作出了限制,不利于农合机构跨区域发展。

(一)流动性风险。

目前我国农村商业银行对外股权投资的对象主要为未上市的公司。在二级市场流通性相对不强,变现能力较差。根据《商业银行股权管理暂行办法》(银监会2018年1号令)第十七条:商业银行主要股东自取得股权之日起五年内不得转让所持有的股权。农村商业银行的的股权投资公司大部分是商业银行,因为受到五年内不得转让的限制。且当前我国多层次资本市场尚处于逐步建设完善中,股权投资退出渠道尚不顺畅成熟,且我国农村商业银行目前对外股权投资工作主要以该省农村合作联社的帮扶任务为主,对投资入股主体的自主选择性不高。

(二)跨区域投资风险。

跨区经营政策带来新的业务增长点的同时,也存在相应的风险。在实施跨区域经营过程中,假如本地区外经济和人文环境的了解程度不足,管理能力和经验可能无法满足跨区域业务拓展的需求。因此,无法保证能够在其他地区实现稳定、持续的发展。如果在寻求跨区域经营过程中出现损失,投资人的业务、财务状况及经营成果可能受到不利影响。

(三)监管风险。

《商业银行法》第四十三条规定,商业银行不得向非银行金融机构和企业投资。商业银行对外股权投资的受到银监管理部门的严厉监管,受到到较多的限制。

(四)内部交易风险。

本文所称的内部交易是根据《中国银监会关于印发商业银行并表管理与监管指引的通知》(银监发〔2014〕54号)定义商业银行与其附属机构以及附属机构之间表内授信及表外类授信(贷款、同业、贴现、担保等)、交叉持股、金融市场交易和衍生交易、理财安排、资产转让、管理和服务安排(包括信息系统、后台清算、本集团内部外包等)、再保险安排、服务收费以及代理交易等。

简而言之,就是母公司与其子公司、各子公司之间的交易,表面上看存在这种经济活动,但其实并未发生真实的交易。内部交易风险是拥有子公司的农村商业银行集团面临的一大重要风险。

四、对外股权投资应对措施

针对上述风险,我们提出以下防范措施来降低风险。具体如下:

(一)完善股权投资风险评估机制。

鉴于越来越多银行参与股权投资,农村商业银行应建立健全的股权管理框架,建立起覆盖全流程的工作机制、理顺入股程序,确保各项职责落实到位。结合相关法律法规及监管政策,明确对入股机构的管理权限。同时,厘清关联交易与内部交易的关系,切实规范内部交易管理,建立涵盖附属机构的监测、报告、控制和处理内部交易的政策和程序。按照公司治理程序履行股东职责。

(二)加强对入股机构的投后管理。

一是加强对入股机构人力资源方面的支持力度,根据公司法及入股机构章程,向入股机构派驻董监高,可以在人才方面有力促进被投资机构的长远可持续发展。

二是定期收集股权投资公司的经营情况、财务数据、重大事项等,及时掌握股权投资公司经营动态。

三是与股权投资公司建立常态的沟通机制,通过对入股机构经营情况深入了解,收集其在经营中切实存在的问题和困难,协调推进解决各类问题与困难。

(三)通过对外股权投资,获得混业经营牌照。

在分业经营和监管下,商业银行或多或少都面临着牌照不全的短板。当前,获得混业经营的牌照,有利于商业银行突破传统业务增长瓶颈、提升自身盈利能力,顺利开展跨市场的综合化业务。农合机构可通过正确的股权投资,比如投资入股金融租赁公司、消费金融公司、理财子公司等,获得混业经营牌照。

(四)建立风险隔离体系。

农村商业银行应当在银行集团内建立并持续完善内部防火墙体系,及时、准确识别集团风险,并通过审慎隔离股权、管理、业务、人员和信息等措施,有效防范金融风险在银行集团内部传染。

(五)加强并表管理。

农村商业银行应当对整个银行集团加强并表管理。通过对公司治理、资本和财务等进行全面持续的管控,并有效识别、计量、监测和控制银行集团总体风险状况。进一步明确并表董事会、监事会、高级管理层在并表管理组织体系中发挥的作用。

(作者单位:顺德农村商业银行)

- 保利公司经营绩效评价研究

- 武汉市旅行社多元经营模式及优劣势分析

- 中小型软件企业成本管控研究

- 全面推行“大成本、小核算” 打造行业最具竞争力企业

- 独立书店发展和新媒体运营的实证分析

- 企业经营风险分析与防范

- 县域经济发展中精准招商存在的问题及对策研究

- 上海合作组织开启合作新篇章

- 经济增长与环境污染关系的实证分析

- 网络交易中对个人消费者权利的保护及网络交易的法律适用和立法探究

- 利用中国银联卡跨境洗钱研究

- 浅析医院成本核算存在的问题及对策

- 浅谈如何加强行政事业单位预算执行管理

- 公立医院预算管理的探讨

- 浅谈如何优化商业管理中的内部控制

- 互联网媒体在猕猴桃种植技术传播中的应用研究

- 支付系统城市处理中心数字证书管理探析

- “建设新江苏”背景下的终身教育发展现状研究

- 全面两孩政策实施过程中的公众参与策略

- 社会力量参与现代公共文化服务研究

- 在线教育企业服务供应商评价与选择研究

- 基于SOM神经网络的江苏常铝经营风险评价研究

- 中国在线旅游市场业务模式和发展状况

- 自驾游市场的发展现状和未来剖析

- 基于生态观的河北旅游品牌培育与产业融合发展研究

- shipbuilding

- shipbuildings

- ship date

- shipdate

- shipful

- shiplessly

- shiplike

- shipload

- shiploads

- shipment

- shipments

- shipowner

- shippage

- shipped

- shipper

- shippers

- shipping

- shippingandforwardingagent

- shipping and forwarding agent

- shippingandhandling

- shipping and handling

- shipping conference

- shippingconference

- shippingdocuments

- shipping documents

- 弓硬弦常断,人强祸必随。

- 弓硬弦长断,人强祸必随

- 弓箕

- 弓箭

- 弓箭强劲

- 弓绍箕裘

- 弓缴

- 弓翮

- 弓背

- 弓背中间

- 弓背正中手把握处

- 弓腰

- 弓藏

- 弓藏鸟尽

- 弓蛇

- 弓蛇影

- 弓蛇杯影

- 弓蛇杯酒

- 弓衣

- 弓衣弓服

- 弓袋

- 弓裘

- 弓裘不坠

- 弓裘之业

- 弓调马服