洪洁 陈少华

【摘 要】 基于委托代理理论和信息不对称理论,结合中国特殊的制度背景和终极产权,从政府干预的动机和机会视角,兼顾政府干预的“扶持”效应和“掠夺”效应,理论推演政府干预对我国上市公司现金持有水平的影响,以及政府干预对不同终极产权性质公司的现金持有水平的影响。选取沪深两市非金融类上市公司2008—2015年15 595个有效样本观测值,运用普通最小二乘估计法(OLS法)实证检验政府干预、终极产权对现金持有水平的影响。研究表明:政府干预和企业现金持有水平负相关;相比于非政府控制企业,政府干预对政府控制企业现金持有水平的负向影响更强;相比于中央政府控制企业,政府干预对地方政府控制企业现金持有水平的负向影响更强。该研究结论可以为制定我国公司现金持有策略,改善政府干预制度环境和完善公司治理机制提供参考。

【关键词】 政府干预; 终极产权; 现金持有水平

【中图分类号】 F830.59? 【文献标识码】 A? 【文章编号】 1004-5937(2020)05-0015-09

公司现金持有水平受到公司内部因素和外部环境影响。公司的现金持有水平和终极产权有一定的关联,政府干预对不同终极产权性质公司的现金持有水平影响不同。因此,本文将综合考察外部制度环境政府干预和内部公司治理因素终极产权对公司现金持有水平的影响。根据权衡理论,企业持有现金同时存在收益和成本,公司决策者会权衡两方以确定最佳的现金持有水平[1-2]。迄今为止,众多学者不仅从传统的现金持有动机理论研究企业现金持有水平的内部治理因素,也立足于外部制度环境探究现金持有水平的影响因素。作为外部环境因素的重要一环——政府干预是否会影响企业现金持有策略,以及企业微观治理因素是否会对政府干预产生影响值得进一步探究。

基于委托代理理论、信息不对称理论,从政府干预的动机(地方财政压力)和机会(政治关联)视角,根据终结产权的分类(区分非政府控制、政府控制(地方政府控制及中央政府控制)),兼顾政府干预的“扶持”效应和“掠夺”效应,将政府干预和终极产权相结合,理论推演和实证检验政府干预对企业现金持有水平的影响,对拓展现有现金持有的研究范围提供理论支持,研究结论有助于公司制定合理的现金持有策略,在改善微观治理结构、完善外部制度环境等方面具有现实价值。

一、理论分析与研究假设

(一)政府干预与现金持有水平

改革开放40年来,我国人均GDP从200美元提高到10 000美元(截至2019年),成为中等收入国家。中国经济能实现如此巨大的增长,根本的动力是市场化改革。然而,市场化改革在很多方面仍存在不足,尤其是在过去某些时期,政府对市场的行政干预有所上升,政府在市场的角色受到学者们的普遍关注。Joseph et al.[3]研究发现,新兴市场中普遍存在地方政府通过税收、监管等途径对企业的各项投入和产出实施控制和干预。吴敬琏[4]指出中国政府在地区经济中扮演着至关重要的角色。目前,政府干预对企业的影响存在两种效应,一种是“扶持之手”,另一种是“掠夺之手”[5-6]。政府干预对现金持有水平的影响仍没有定论。

1.“扶持之手”

当经济发展呈现较稳定的态势,出于政治升迁等目的,提高地方GDP增长率和基数成为政府官员首要任务。此时,政府更倾向于扮演“扶持之手”的角色,给企业提供更多的经济资源,例如政府补助、和银行合作降低企业贷款条件等,此时企业会持有较多的现金[7]。

基于信息不对称理论,政府的扶持效应可以在一定程度上缓解公司的融资约束。当外部融资成本较高、融资约束较大时,企业持有现金的“预防性动机”较为强烈。根据权衡理论,企业保持一定水平的现金可以缓解高融资成本带来的压力,降低融资所需的交易费用。Fazzari et al.[8]發现融资约束会影响企业的现金持有水平。受融资约束大的公司基于市场的信息不对称,会更加依赖内部资金,持有更高水平的现金等流动资产。Almeida et al.[9]发现,存在融资约束的公司倾向于将增量现金转化为现金储备且具有谨慎的投资动机;而没有融资约束的公司不存在这种倾向。政府干预会缓解公司的外部融资约束,降低融资成本,减弱未来现金流的不确定,持有现金的“预防性动机”也将减弱,因而公司的现金持有水平相对较低。

2.“掠夺之手”

为了达到政府的治理目标和经济增长要求,政府可能让企业沦为满足政绩目标的工具。夏立军等[10]发现政府会通过资产评估、关联交易等手段掏空上市公司。作为政府经济支柱的上市公司可能成为政府“掠夺”的对象,它们会承担政府的多重目标,例如缴纳更多的税费、安置更多的就业人口、并购亏损企业等[11]。另外,政府还可能通过强制摊派、暗示捐赠等方式,增加企业的财务负担,影响企业的现金持有水平。Caprio et al.[12]通过跨国样本研究发现,相比非流动资产,现金等流动资产更容易被政府掠夺,因为现金资产的侵占具有相对较低的政治风险。因而政府掠夺程度较深的地区,企业现金持有水平更低,固定资产投资和股利发放更多。因此,政府的“掠夺之手”会使企业的被侵占风险增加,由于现金资产的易获得性,企业的现金持有水平会更低。

基于以上分析,本文提出假设1。

H1:政府干预和企业现金持有水平负相关。

(二)政府干预、终极产权性质与现金持有水平

国有企业作为市场经济的重要组成部分,对中国经济发展起着重要推动作用。由于国有企业普遍受到政府控制,国有企业和政府之间拥有较强烈的政治关联,政府对国有企业的干预更加“名正言顺”。例如,政府部门利用和国有商业银行的紧密联系,给控制的国有企业更宽松的贷款条件(“扶持之手”);政府官员的自利行为受到更低的法律约束和市场监管,给其实施资源“掏空”提供更多机会(“掠夺之手”)。因此,政府干预对国有企业(政府控制企业)现金持有水平的影响大于非国有企业(非政府控制企业)。下面将分别从政府干预的“扶持”效应和“掠夺”效应两方面具体展开,分析政企关系如何影响企业现金持有水平。

1.“扶持之手”

国有企业以政府声誉为“隐形担保”,拥有较低的违约风险。受政府控制的国有商业银行对国有企业存在一定的“扶持效应”[13]。由于政府部门和国有商业银行存在紧密联系,国有企业因而具有更低的融资约束。另外,由于国有企业的企业信用和国家信用紧密相连,政府在资源配置时也更倾向于“扶持”国有企业。因此,和非政府控制企业相比,受政府控制的国有企业具有更强的融资能力,所受的融资约束更小,未来现金流的不确定性较小,储存现金的“预防性动机”也较弱,其现金持有水平更低。

2.“掠夺之手”

由于政府和国有企业有较强的政治关联,政府对国有企业的侵占和掠夺动机将更为明显[14]。虽然非政府控制的公司也有被政府侵占的可能,但是出于政府权力的特殊性,国有企业被侵占和掏空行为会受到更低的监管和较弱的法律约束[10],因而国有企业被“掏空”的可能性更大。因此,当终极产权是受到政府控制的国有企业时,其现金持有水平较非政府控制的企业更低。

综上可知,国有企业普遍受到政府控制,国有企业和政府间强烈的政治关联给政府干预提供更多机会,因此,政府控制企业的现金持有水平受到政府干预的影响强于非政府控制企业。

基于以上分析,本文提出假设2。

H2:相比于非政府控制企业,政府干预对政府控制企业现金持有水平的负向影响更强。

(三)政府干预、政府控制层级与现金持有水平

为了进一步探究政府干预的动机,本文将政府控制企业细分为中央政府控制和地方政府控制(省级、市级、县级政府控制),并分别从政府干预的“扶持”效應和“掠夺”效应两方面具体展开分析。

1.“扶持之手”

基于地方财政压力,地方政府有更强烈的动机进行政府干预,地方政府控制的企业和中央控制的企业相比更容易受到政府的干预。地方政府官员的晋升依据地方经济指标[15]。政府官员迫于政绩的需求,有较强的动机对地区资源进行重新分配以提高GDP水平。地方政府官员对其控制的公司有更强的干预动机以达到晋升目的。迫于地方财政的压力和追求政绩目标的驱动,政府会扮演“扶持之手”角色,给地方政府控制的企业提供更优化的资源配置,通过各种优惠政策减轻地方企业的融资约束,进而降低其外部融资成本,以增强地方国有企业的市场竞争力。因此,地方政府控制的企业对政府的“扶持之手”更敏感,现金持有水平也更低。

2.“掠夺之手”

转型经济下的中国,中央政府更像委托人,而地方政府更像代理人[10]。当政府面临更加严重的财政赤字和失业率时,政府会干预企业的并购从而达到政治目的[6]。由于行政分权,中央政府对下级政府有监督管理的职责,且中央政府控制的企业与国家核心利益联系更为紧密,出于公众形象和声誉考虑,政府的“掠夺”动机较小。另外,中央政府是政策法规的制定者,对掠夺企业利益的行为有更有力的监督,一定程度上保护中央政府控制的企业;软预算约束和寻租行为在地方政府控制的国有企业中更为普遍,地方政府“掠夺”行为的监管较弱、风险和成本较低。因而地方政府控制的企业更易受到政府的侵占,其现金持有水平也更低。

综上可知,地方政府出于平衡财政收支、追求地方经济发展等动机,更倾向对其终极控制下的企业实行干预。因此,地方政府控制下的企业现金持有水平受到政府干预的影响强于中央政府控制的企业。

基于以上分析,本文提出假设3。

H3:相比于中央政府控制企业,政府干预对地方政府控制企业现金持有水平的负向影响更强。

二、实证研究设计

(一)变量定义

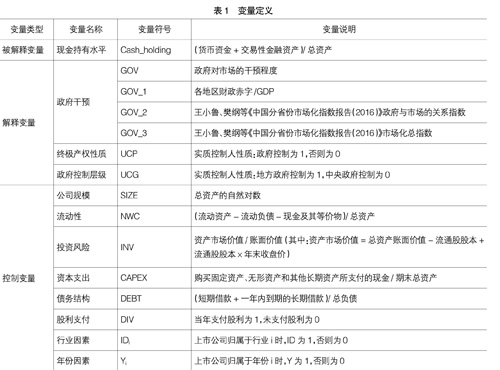

本文结合公司外部制度环境政府干预程度和终极产权(政府控制、非政府控制;中央政府控制、地方政府控制),研究它们如何影响公司的现金持有水平。

1.被解释变量

本文研究政府干预、终极产权对现金持有水平的影响,被解释变量为上市公司的现金持有水平。Guney et al.[16]用现金及短期投资之和与总资产之比衡量现金持有水平;有学者[17-18,7]用现金及现金等价物与总资产之比衡量现金持有水平。据最新会计准则,原有的“短期投资”即相当于现行会计报表中的“交易性金融资产”,所以本文采用现金及交易性金融资产之和与总资产之比作为现金持有水平的变量。

2.解释变量

本文旨在考察政府干预、终极产权性质对现金持有水平的影响。因此,本文的解释变量为政府干预、终极产权性质。

(1)政府干预(GOV)

政府干预作为本文主要的解释变量,如何界定政府对企业的干预程度是非常重要的问题。为了更客观、全面地衡量政府干预,本文在具体指标度量上,借鉴潘红波等[6-7,19-20]的做法,采用三个维度来衡量政府干预。第一种衡量方式(GOV_1)依据杨小平[7]的研究,采用各地区的财政赤字比GDP作为政府干预的衡量变量,财政赤字等于地区的财政收入减去财政支出,财政赤字绝对值越大,政府干预动机越强烈,政府干预效应(“扶持”或“掠夺”)更显著。由于样本2008—2015年各地区财政赤字均为负数,因此将财政赤字乘以-1,财政赤字数值与GDP的比可以正向反映政府干预的程度。

第二种衡量方式(GOV_2)依据王勇等[20]的研究,采用王小鲁等[21]编著的《中国分省份市场化指数报告(2016)》“政府与市场的关系”指数来代替政府干预程度。该指数由“市场分配经济资源的比重”、“减少政府对企业的干预”和“市场分配经济资源的比重”三个分项指标构成。该指标数值越大,政府干预对市场干预程度越小,在变量设计时将“政府与市场的关系”指数乘以-1,使得数值可以正向反映政府干预程度。需要特别说明的是,截至《中国分省份市场化指数报告(2016)》出版,很多地区2015年的统计数据尚未公布,因此,报告最后一年指数的基础统计资料来自2014年统计,因此数据更新至2014年。考虑到外部制度环境相对稳定,借鉴夏立军等[10]的方法,以最近一年(2014年)“政府与市场的关系”指数替代2015年“政府与市场的关系”指数。

第三种衡量方式(GOV_3)借鉴肖作平[19]的研究,采用王小鲁等[21]编著的《中国分省份市场化指数报告(2016)》市场化总指数来代替政府干预程度。该指数由五个方面指数构成,能够综合反映企业所处的外部环境,该指数越大,政府对市场的干预程度越低。在变量设计中同样采用乘以-1的方法,使市场化指数可以正向反映政府干预程度。同时,借鉴夏立军等[10]的方法,以最近一年(2014年)市场化总指数替代2015年市场化总指数。

(2)终极产权(UCP,UCG)

终极产权依据实质控制人性质分为政府控制和非政府控制。同时,参照夏立军等[10],根据上市公司披露的实质控制人名称,细分为非政府控制(民营、乡镇或外资企业控制)、中央政府控制和地方政府控制(省级、市级、县级政府控制)。当终极产权为政府控制时,UCP=1;当终极产权为非政府控制时,UCP=0。进一步将政府控制企业(UCP=1)细分为中央政府控制企业和地方政府控制企业,当终极产权为地方政府控制时,UCG=1;当终极产权为中央政府控制时,UCG=0。

3.控制变量

影响公司现金持有水平的因素包括公司特征因素(公司规模、财务杠杆、净资产收益率、流动性、债务结构、股利支付等)、公司治理因素和宏观环境影响因素等。为了更全面地研究公司现金持有水平的影响因素,本文在将公司治理因素终极产权性质和制度环境因素政府干预纳入解释变量范围的同时,参照Opler et al.[22]的研究,将公司特征因素公司规模(SIZE)、流动性(NWC)、投资风险(INV)、资本支出(CAPEX)、债务结构(DEBT)、股利支付(DIV)以及行業因素(IDi)和年份因素(Yi)纳入影响现金持有水平的控制变量。

表1为研究变量具体定义。

(二)实证模型建立

为了全面检验政府干预、终极产权性质和现金持有水平之间的关系,参照Opler et al.[22]的研究,本文构建OLS回归模型检验H1,然后将总样本按照终极控制人性质分为政府控制和非政府控制进行分组回归,以探究不同终极控制人性质下政府干预对企业现金持有水平的影响,验证H2。为探讨中央政府控制企业和地方政府控制企业在政府干预影响下的现金持有水平,又将政府控制企业样本细分为地方政府控制和中央政府控制两部分,并分组回归验证H3。

Cash_holding=+β1GOV+γ(ControlVariables)+ζ

其中:Cash_holding为现金持有水平;GOV为政府干预代理变量;为常数项;ControlVariables为控制变量;βi为回归系数;ζ为随机扰动项。

(三)样本选择和数据来源

1.样本选择

由于本文选取的政府干预替代变量部分来自于王小鲁等[21]《中国分省份市场化指数报告(2016)》,报告中以2008年作为基期,2008年以后的各省份市场化指数以此为基础进行评分和计算。因此,本文以2008—2015年在上海、深圳证券交易所上市的公司为研究对象,并遵循以下原则进行数据筛选。(1)剔除金融、保险类上市公司。此类上市公司在日常经营、管理和报表披露等方面和其他类别公司存在较大差异。(2)剔除ST(特别处理)、PT(特别转让)的上市公司。(3)剔除数据缺失的记录。

为了防止异常值对模型产生影响,采用Winsor对最大和最小1%变量异常值进行处理,最终得到15 595个在上海、深圳证券交易所上市的非金融类公司的年度样本观测值,涉及18个行业,涵盖8个年份。

2.数据来源

本文通过万得资讯经济数据库(Wind)和中国统计年鉴收集整理了各省份的GDP和财政收支数据,并计算得到政府干预的第一种替代变量;将王小鲁等[21]《中国分省份市场化指数报告(2016)》中政府与市场的关系指数和市场化总指数作为政府干预的另外两种衡量变量。通过色诺芬经济金融数据库(CCER)收集整理终极控制人是否被政府控制,并根据终极控制人名称手动整理了政府控制企业的政府层级,即中央政府控制和地方政府控制。其余变量数据来自深圳国泰安数据库(CSMAR)和锐思数据库(RESSET)。

三、实证结果分析

(一)描述性统计分析

由表2描述性统计可知,现金持有水平的代理变量Cash_holding均值为0.209,中值为0.161,现金持有水平数据和国内相关研究结果相似,现金持有水平的数值偏高。政府干预的代理变量GOV_1均值为0.070,中值为0.036,表明我国各地区普遍存在财政赤字状况。GOV_1最小值为-0.071,最大值为1.213,表明我国各地区财政赤字占GDP的比重差异较大,最大值达到了121.3%,说明相关地区的财政压力非常大,政府对市场的干预动机很强。政府干预的代理变量GOV_2最小值为-9.650,最大值为6.751,标准差为1.578;政府干预的代理变量GOV_3最小值为-9.950,最大值为-2.870,标准差为1.699,GOV_2、GOV_3表明地区间的政府干预程度差异较大,和GOV_1相比数据偏离度较大。终极产权的代理变量UCP均值为0.443,小于0.5,可见样本中超过半数的公司为非政府控制公司。将终极产权为政府控制的公司取出得到6 913个样本,进一步细分得到政府层级的代理变量UCG,其均值为0.338,可见政府控制的上市公司中地方政府控制的公司占大多数。

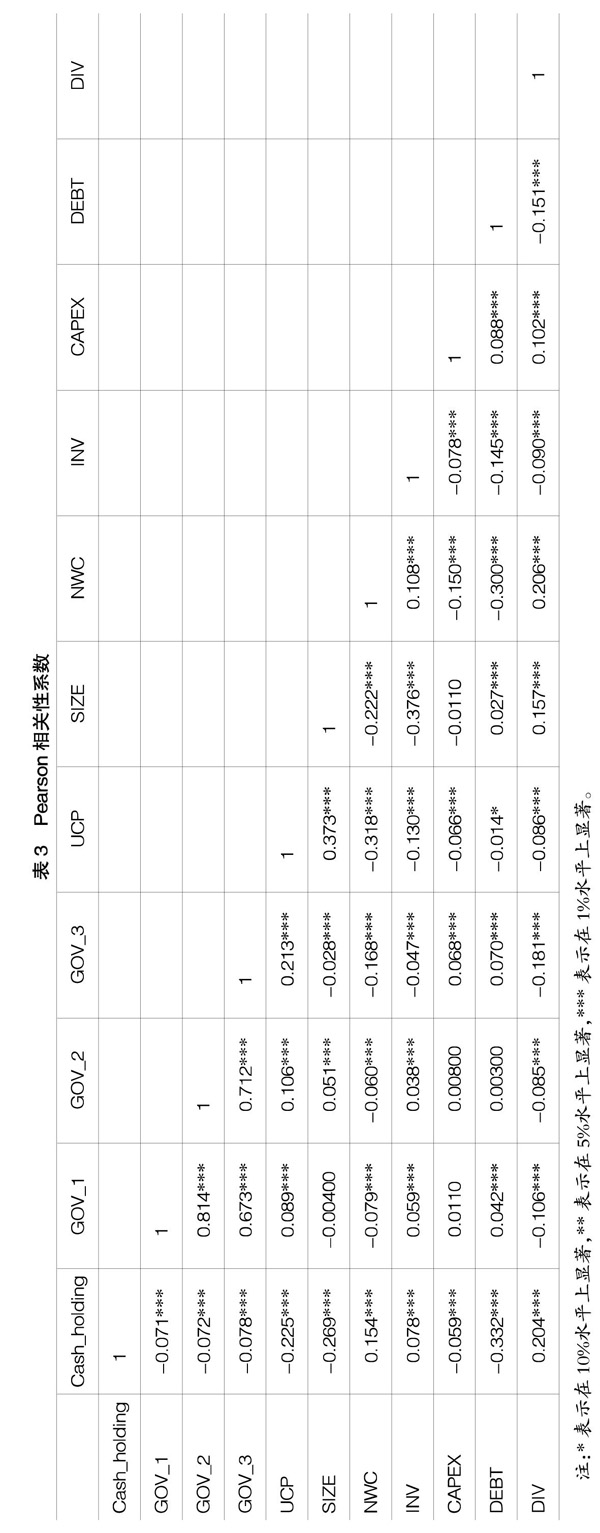

(二)相关性检验

在对社会经济问题进行实证研究时,为避免经济变量间存在密切的关联关系影响实证检验的结果,通常需要在实证检验之前进行变量间的相关性检验。本文依据Pearson相关性检验,得到现金持有水平、终极产权性质和政府干预相关代理变量间的相关系数。

从表3中各变量的相关系数可见,政府干预的三个代理变量(GOV_1、GOV_2、GOV_3)之间的相关系数均高于0.5,变量之间存在高度的正相关。为了避免模型出现多重共线性,本文将政府干预的三种代理变量分别带入模型检验政府干预对现金持有水平的影响。

从表3看出,本文的解释变量政府干预(GOV)、终极产权性质(UCP)和被解释变量现金持有水平(Cash_holding)之间相关系数均小于0.5,且相关系数均为负,说明终极产权性质(UCP)、政府干预(GOV)和现金持有水平(Cash_holding)负相关。其余六个控制变量(SIZE、NWC、INV、CAPEX、DEBT、 DIV)的相关系数均小于0.5,高度相关的可能性很小。

(三)回归分析

本文采用普通最小二乘法(OLS法)检验政府干预、终极产权与现金持有水平的关系。回归结果见表4到表6。

1.政府干预与现金持有水平

表4是实证模型的全样本回归结果。

本文采用三种方式衡量政府干预程度(GOV),模型F统计量最大值为172.4,最小值为171.1。调整后R2在0.320到0.322之间,模型拟合度较好,各解释变量和控制变量共同解释现金持有水平的能力较强。GOV_1、GOV_2、GOV_3和现金持有水平的回归系数均为负数,且都在1%的水平显著,说明政府干预对公司现金持有水平具有显著的负向影响,验证了H1。这一经验证据表明,政府干预会降低公司的现金持有水平。控制变量方面,公司规模(SIZE)、流动性(NWC)、投资风险(INV)、资本支出(CAPEX)、债务结构(DEBT)均与现金持有水平负相关,且都在1%的水平显著,股利支付(DIV)和现金持有水平正相关,在1%的水平显著。

2.政府干预、终极产权性质与现金持有水平

为了考察不同终极产权下政府干预对现金持有水平的影响,本文将全样本按照终极产权性质分为政府控制和非政府控制两个子样本,并分别对两种产权性质的样本进行分组回归,回归结果见表5。

本文采用三种方式衡量政府干预程度(GOV),模型F统计量最大值为139,最小值为50.93。调整后R2在0.242到0.374之间,模型拟合度较好,各解释变量和控制变量共同解释现金持有水平的能力较强。当政府干预替代变量为GOV_1时,政府控制和非政府控制的公司政府干预和现金持有水平都显著负相关,但终极产权为政府控制的公司比非政府控制公司的回归系数的绝对值更大,说明相比较非政府控制企业,政府干预越大,政府控制企业的现金持有水平越低。当政府干预替代变量为GOV_2和GOV_3时,政府控制的公司政府干预和现金持有水平显著负相关,非政府控制的公司政府干预和现金持有水平的回归系数也为负,但是不显著,同样说明了相比较非政府控制企业,政府干预越大,政府控制企业的现金持有水平越低,也说明了政府控制下政府干预对现金持有水平的负向作用更强,以上验证了H2。这一经验证据表明,相比于非政府控制企業,政府干预对政府控制企业现金持有水平的负向影响更大。

3.政府干预、政府控制层级与现金持有水平

为了验证政府控制下中央政府控制和地方政府控制对现金持有水平的不同影响,本文将政府控制样本按照政府控制层级分为中央政府控制和地方政府控制两个子样本,分别对两种产权性质的样本进行分组回归,回归结果见表6。

本文采用三种方式衡量政府干预程度(GOV),模型F统计量最大值为52.95,最小值为28.29。调整后R2在0.201到0.356之间,模型拟合度较好,各解释变量和控制变量共同解释现金持有水平的能力较强。在中央政府控制子样本和地方政府控制子样本中,GOV_1、GOV_2、GOV_3和现金持有水平的回归系数均为负数,且都在1%的水平显著,说明政府干预对公司现金持有水平具有显著的负向影响。同时,终极产权为中央政府控制的子样本回归系数绝对值低于地方政府控制,说明和中央政府控制企业相比,政府干预越大,地方政府控制企业的现金持有水平越低,验证了H3。

(四)稳健性检验

为了进一步检验政府干预、终极产权对现金持有水平的影响,验证H1、H2和H3,本文采用现金及现金等价物占总资产的比替代企业现金持有水平进行稳健性检验。

Ozkan et al.[17,18]用现金持有比率作为现金持有水平的替代变量,即采用现金及现金等价物/总资产来衡量企业的现金持有水平。因而,本文借鉴此种方式,将被解释变量现金持有水平(Cash_holding)用现金持有比率度量,解释变量政府干预用GOV_3度量。回归结果见表7,总体结果和表4至表6基本一致。

表7中全样本回归政府干预和现金持有水平显著负相关,验证了H1;全样本分组回归中,终极产权为政府控制的企业政府干预和现金持有水平显著负相关,非政府控制企业政府干预和现金持有水平回归系数不显著,说明相比较非政府控制企业,政府干预越大,政府控制企业的现金持有水平越低,验证了H2;政府控制样本分组回归中,中央政府控制和地方政府控制的企业政府干预对现金持有水平都呈现显著负向影响,但是中央政府控制的企业政府干预的回归系数绝对值低于地方政府控制企业,说明相比较中央政府控制企业,政府干预越大,地方政府控制企业的现金持有水平越低,再次验证了H3。可见,本文提出的实证模型具有一定的稳健性。

四、研究结论与启示

(一)研究结论

本文基于委托代理理论、信息不对称理论,结合中国特殊的制度背景和股权结构特点,从政府干预的动机(地方财政压力)和机会(政治关联)视角,研究我国政府干预对企业现金持有水平的影响,以及政府干预对不同终极产权性质公司的现金持有水平的影响效应。研究结论如下。

1.政府干预显著影响上市公司现金持有水平。具体表现为:政府“扶持”效应下,企业的外部融资约束降低,可以获得更多的补助或优惠贷款,持有现金的预防性动机减弱。政府的“掠夺”效应会使企业的被侵占风险增加,由于现金资产的易获得性,企业的现金持有水平会降低。

2.政府干预对终极产权性质为政府控制的公司和非政府控制的公司的现金持有水平上影响不同。国有企业普遍受到政府控制,国有企业和政府间强烈的政治关联给政府干预提供更多机会,因此,政府控制企业的现金持有水平受到政府干预的影响强于非政府控制企业。具体表现为:“扶持”效应下,政府控制企业的融资约束比非政府控制企业更低;“掠夺”效应下,政府控制企业的被侵占风险比非政府控制企业更高。

3.政府干预对终极产权性质为中央政府控制的公司和地方政府控制的公司的现金持有水平影响不同。在财政分权特殊的背景下,地方政府出于平衡财政收支、追求地方经济发展等动机,更倾向对其终极控制下的企业实行干预。因此,地方政府控制下的企业的现金持有水平受到政府干预的“扶持”效应和“掠夺”效应均强于中央政府控制的企业。

(二)相关启示

通过本文的研究,得到以下启示:转型中的中国,市场化体制仍不完善,地区发展不平衡,政府通过各种手段对经济的干预行为较为普遍。因而,在考察上市公司经营决策时不仅需要考量传统的公司财务特征、微观治理结构,还需要结合中国目前的政府背景和制度现状综合研究,以全面探寻上市公司财务决策的深层动因和影响因素。公司的现金持有,乃至其他财务决策都需要以政府良好的制度环境为基础,而不是仅仅考虑公司财务决策行为本身。在政府推动型的经济增长方式中,要重视政府对企业决策的影响。●

【参考文献】

[1] MILLER MERTON H,et al.A model of the demand for money by firms[J].Journal of Economics,1966,80(3):413-435.

[2] WHALEN E L.A rationalization of the precautionary demand for cash[J].The Quarterly Journal of Economics,1966,80(2):314-324.

[3] JOSEPH P H F,et al.Corporate finance and governance in emerging markets:a selective review and an agenda for future research[J]. Journal of Corporate Finance,2011,17(2):207-214.

[4] 吴敬琏.当代中国经济改革[M].上海:上海远东出版社,2004.

[5] SHLEIFER A,VISHNY R W.A survey of corporate governance [J].Journal of Finance,1997,52(2):737-783.

[6] 潘红波,余明桂.支持之手、掠夺之手与异地并购[J].经济研究,2011(9):108-120.

[7] 杨小平.政府干预、终极所有权与现金持有策略[D].成都:西南交通大学博士学位论文,2014.

[8] FAZZARI S M,HUBBARD R G,PETERSEN B C.Financial constraints and corporate investment[C].Brooking Papers on Economic Activity,1988:141-206.

[9] ALMEIDA H,CAMPELLO M,WEISBACH M S.The cash flow sensitivity of cash[J].Journal of Finance,2004,59(4):1777-1804.

[10] 夏立軍,方轶强.政府控制、治理环境与公司价值——来自中国证券市场的经验证据[J].经济研究,2005(5):40-51.

[11] 陈德球,李思飞,王从.政府质量、终极产权与公司现金持有[J].管理世界,2011(11):127-141.

[12] CAPRIO L,FACCIO M,MCCONNELL J.Sheltering corporate assets from political extraction[D].Working Paper,2008.

[13] 何青,李皓鹏.融资约束、现金持有量与企业投资时机选择[J].南开经济研究,2013(3):67-82.

[14] 肖明,吴慧香,张群,等.基于宏观经济视角的我国上市公司现金持有量研究[J].中国管理科学,2013,21(3):28-34.

[15] 周黎安.中国地方官员的晋升锦标赛模式研究[J].经济研究,2007(7):36-50.

[16] GUNEY Y,OZKAN A,N OZKAN.Additional international evidence on corporate cash holding[J/OL].SSRN Electronic Journal,2003.

[17] OZKAN A,OZKAN N.Corporate cash holdings:an empirical investigation of UK companies[J].Journal of Banking and Financial,2004,28(9):2103-2134.

[18] 廖理,肖作平.公司治理影响公司现金持有量吗?——来自中国上市公司的经验证据[J].中国工业经济,2009(6):98-107.

[19] 肖作平.所有权和控制权的分离度、政府干预与资本结构选择——来自中国上市公司的实证证据[J].南开管理评论,2010(5):144-152.

[20] 王勇,刘志远,郑海东.政府干预与地方国有企业市场竞争力——基于现金持有竞争效应视角[J].经济与管理研究,2013(8):28-38.

[21] 王小鲁,樊纲,余静文.中国分省份市场化指数报告[M].北京:社会科学文献出版社,2016.

[22] OPLER T,PINKOWITZ L,STULZ R,et al.The determinants and implications of corporate cash holdings[J].Journal of Financial Economics,1999(52):3-46.

- 中国电视文化类节目的发展轨迹与文化反思

- 全媒体视角下《时尚芭莎》品牌竞争力分析

- 新媒体时代县级电视台发展困境与发展路径

- 我国法制类电视节目主持策略分析

- 媒体融合背景下如何提升时政新闻报道传播力

- 电视新闻报道中的人文关怀探析

- 电视喜剧节目《欢乐喜剧人》持续热播原因探析

- 区县电视台编辑记者专业素质的培养

- 被忽视的照片

- 新媒体时代地方电视台媒体融合发展路径探析

- 多媒体融合背景下编辑记者应具备的技术素养

- 新媒体环境下新闻记者应提高逻辑思维能力

- 科技期刊优秀作者群的培养

- 融媒体背景下电视民生新闻研究

- 新媒体时代电视新闻播音主持创作样态的发展

- 从《经典咏流传》看央视大型文化类节目的突破创新与发展趋势

- 传统媒体与新兴媒体的融合发展

- 互联网思维下的期刊融合出版

- 新闻编辑如何提高对稿件的组合再创造能力

- 新形势下提升广播电视台新闻记者采访艺术的策略

- 《云南日报》经济报道新闻资源开发问题研究

- 碎片化时代的品牌营销传播策略研究

- 网络环境下高校图书馆读者服务模式的转变与创新方法

- 微传播语境下艺术传播的困境与突破探讨

- 依托新兴媒体创新宣传工作的对策研究

- foreseeing

- foreseen

- foreseer

- foreseers

- foresees

- foreseize

- foreshadow

- foreshadowed

- foreshadower

- foreshadowers

- foreshadowing

- foreshadows

- foreshine

- foreshop

- foreshore

- foreshores

- foresight

- fore-sighted

- foresightedly

- foresightedness

- foresightedness'

- foresightednesses'

- foresightednesses

- foresightedness's

- foresightful

- 飞楼

- 飞榱

- 飞檄

- 飞檐

- 飞檐反宇

- 飞檐走壁

- 飞檐走背

- 飞檐走脊

- 飞檐飞甍

- 飞步

- 飞殃走祸

- 飞殿

- 飞毛

- 飞毛腿

- 飞沉

- 飞沙扬砾

- 飞沙溅石

- 飞沙走石

- 飞沙转石

- 飞沙阵

- 飞泉

- 飞泉潜波

- 飞泉盛大

- 飞泉鸣玉

- 飞泳