刘晨晨

摘要:随着全球经济发展,汇款行业作为全球各国之间资金转移的媒介,起到越来越重要的作用。汇款公司在为普通汇款者提供转移资金便利的同时,也成为不法分子洗钱的重要渠道。本文着重介绍澳大利亚汇款行业的发展与反洗钱方面的监管做法,以为我国汇款公司反洗钱监管提供参考。

关键词:汇款公司;供应商;汇款成本;汇款方式;反洗钱监管

中图分类号:F830.33 文献标识码:A

文章编号:1005-913X(2016)08-0131-02

一、全球汇款行业发展与现状

汇款行业为移民和其他个人提供了向家庭和其他发展中国家国际汇款的服务。目前全球汇款行业受移民者、无银行账户者和其他主流消费者的影响持续稳定增长,汇出资金用途一般包括向家庭成员或朋友提供资金帮助、支持孩子出国留学、给在外旅游的人提供资金支持以及其他商业用途。

世界银行统计201 1年全球利用汇款公司转移的资金大约为5010亿美元,其中有3720亿美元汇入发展中国家。根据澳大利亚交易报告分析中心(以下简称AUSTRAC)的数据估算,2011年通过汇款公司进出澳大利亚的资金大约为71亿美元。

二、澳大利亚汇款公司现状

(一)汇款公司供应商

2011年AUSTRAC根据澳大利亚律政司相关数据,估算当时的汇款供应商数量大约在六千四百家,其中四百家通过自己的系统进行汇款。

澳大利亚汇款市场主要由两大货币转移服务商(西联汇款、速汇金)以及四大银行(澳新银行、澳大利亚联邦银行、澳大利亚国民银行、西太平洋银行)构成。西联汇款公司是目前全球最大的货币转移服务商,在二百多个国家拥有超过51万个代理点。速汇金国际有限公司作为另一家大型货币转移服务商,在196个国家拥有24万个代理点。

货币转移服务商主要通过两种方式来开展业务:一是零售转移;二是账户转移。零售转移是指汇款者携带相关文件以及需要汇出的款项亲自到汇款代理点进行汇款操作,这种做法作为传统的汇款方式普遍存在。账户转移要求汇款者或收款者拥有银行账户,汇款者通过西联汇款的热链接登录网上银行账户支付款项,收款者再通过网上银行账户将款项放入自己的账户。这种方法的优越性在于汇款者能够将款项几分钟之内转移到世界上的任何地方。

四大银行开通的“国际资金转移”业务由于需要通过银行结算系统(SWIFT)来实现,故资金转移时间通常在2-5天左右。许多银行采取与货币转移服务商合作的方式来缩短资金转移时间,而货币转移服务商也可借此扩大自己的客户群,目前西联汇款公司已与七十多家银行签订了合作协议。

(二)汇款公司规模

通过汇款公司转移资金的客户有着不同的需求。移民、打工者希望定期向家里汇款;父母通过汇款公司向在外留学的子女汇款;一些人在外旅行时通过家人进行汇款。

世界银行统计2011年在澳打工者与移民向外汇出的汇款大约在37亿美元,按此统计标准,2010年澳大利亚为全球汇出款项国家排名的第19名。从2000年至2010年,澳大利亚汇款行业规模由原先的10亿美金增长至60亿美金。

(三)汇款公司的发展

有很多潜在因素导致汇款公司向境外汇款的日益增多,其中最简单的一个原因是移民数量的增长。近十年来澳大利亚新移民人口接近150万。还有一个原因是23%的新移民都来自中国、印度、菲律宾以及越南等汇款公司资金流人国,而且这一比例在持续增加。

由于澳大利亚移民来自各种不同国家,且移民的原因也多种多样,那么讨论他们由汇款公司汇款的需求也不能一概而论。为便于分析,将移民分为以下四大类。

1.永久移民。永久移民几乎占澳大利亚每年移民人数的一半(除去难民政策移民)。研究表明,移民经济程度越复杂,开立账户数越多,其亲戚与家人也更希望通过汇款公司接收现金。西联汇款的调查也显示,全球汇款行业更偏向于现金结算。

2.非永久移民。长期商务签证(457)是非永久移民最常用的一种签证。由于这类签证的特陛,这类移民利用汇款公司汇款的比重最大。

3.国际学生。澳大利亚还有一大类持非永久居留签证的国际学生,国际学生对澳大利亚的经济起到了很大的影响。除了煤矿及铁矿石,澳大利亚教育占出口第三名。国际学生增加意味着作为汇款接收方增加,一国通过汇款公司的现金流人也增加。

4.难民移民。根据澳大利亚移民局的数据,2011年以难民身份进入澳大利亚的人数约为13799人,这一数据在近些年持续增长。申请澳大利亚难民签证人员基本都来自不发达国家,而这些国家金融系统也不完善。

澳大利亚各国移民在使用汇款公司汇款时有不同的偏好的方式。中国移民更倾向于使用银行账户汇款,而印度与菲律宾移民更愿意使用现金。这是因为利用汇款公司汇款时,现金汇款的手续费往往低于银行账户汇款的手续费。

(四)汇款成本

一般来说,全球平均汇款的费用大约在汇款金额的10%左右,这个费用根据汇款接收国的不同而不同。按照汇款大多情况下流入不发达国家的特点,世界银行与政策制定者正在研究如何降低汇款成本。

澳大利亚的汇款成本高于G20国家平均值,根据世界银行调查数据显示,澳大利亚是汇款手续费排名第三的国家,接近14%,南非和日本为汇款手续费最高的国家,分别是18%和17%。

另一个影响汇款成本的因素是汇款服务商为了达到监管部门合规要求需要的付出。对汇款服务商来说,满足监管部门的反洗钱与反恐怖融资要求是十分花费成本的。

三、澳大利亚汇款公司汇款方式介绍

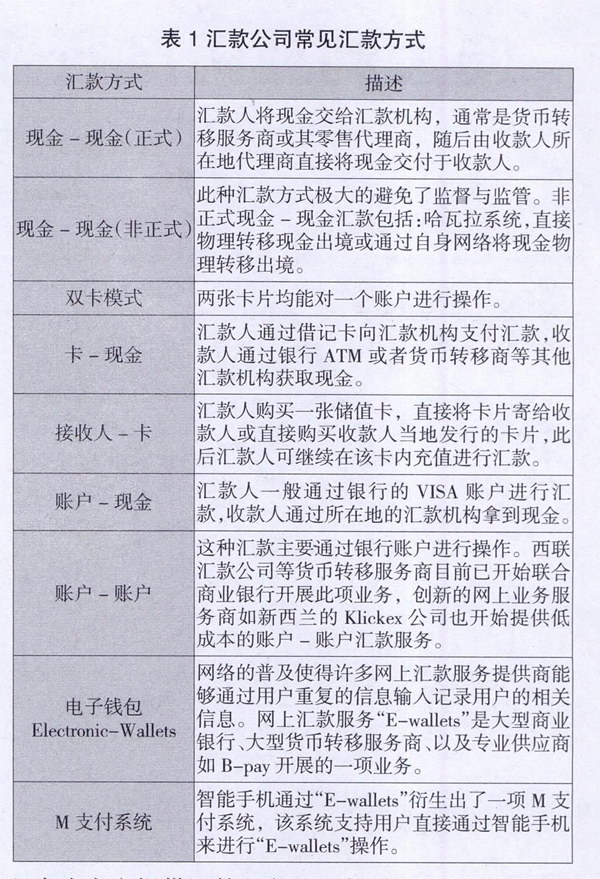

尽管目前汇款公司开通了各种汇款方式,如手机转账,网上银行等,但在澳大利亚人们还是偏好现金与银行账户进行汇款。表1显示常见的几种汇款方式,可以看出大部分汇款方式都是通过技术改革来减少汇款成本、汇款的时间,还有一些是为了减少汇款公司识别客户时所需要填写的文件,小的汇款公司还通过技术改革来争取扩大市场。

四、澳大利亚汇款公司反洗钱监管

为防止不法分子利用汇款公司洗钱或转移与恐怖活动等犯罪有关的资产,澳大利亚要求所有汇款公司在AUSTRAC汇款公司管理部门注册,并履行其反洗钱与反恐怖融资的相关义务,保证合法合规经营。但仍存在一些未在开展汇款业务国家注册的非正式汇款公司,如印度的哈瓦拉系统等。这些非正式汇款公司并不满足合规的需求,虽然能够以相对便宜的汇款价格吸引客户,但存在的风险也较高。由于很难追踪这些资金的流动去向,非正式汇款公司更易被洗钱分子所利用。

澳大利亚于2006年出台的反洗钱与反恐怖融资法案规定所有在澳大利亚开展汇款业务的汇款公司必须通过AUSTRAC“特定汇款服务提供商注册”,同时每三年进行一次更新注册。2011年AUSTRAC将“特定汇款服务提供商注册”改为“汇款行业注册”,并对汇款公司进行以下分类。

一是汇款网络供应商:为附属汇款公司提供网络系统支持与服务;

二是附属汇款供应商:依托汇款网络供应商的网络系统为客户提供汇款服务;

三是独立汇款公司:利用自己的网络系统与流程来为客户提供汇款服务的汇款公司。

注册时,汇款公司需要向AUSTRAC提供关于自身业务操作、交易记录、财务报表等信息。由于报告交易对汇款公司,尤其是那些小的汇款公司来讲将产生大量额外的成本,澳大利亚法案允许汇款网络供应商(如大的货币转移服务商)代替附属汇款公司报告交易。据统计,2009至2010年期间,AUSTRAC收到2000万份报告,涉及金额73亿美元。

AUSTRAC拥有汇款公司能否通过注册、延缓或取消注册的决定权,并通过其官网定期发布对不合规的汇款公司采取的制约手段及是否将其从注册名单中取消的信息。依靠社会监督以及对反洗钱与反恐怖融资的更多重视,AUSTRAC极大提高了汇款公司的合规性,同时降低了犯罪分子利用汇款公司洗钱的可能性。

- 科学课堂乏味现象的“三化”破解

- 线上线下混合式小学生性健康知识教育教学模式应用

- 创新科学探究途径,培养学生科学素养

- 语文课程重构:新课标下小学习作教学文体序列研究

- 读万卷书,行万里路

- 让兴趣引领学生阅读

- 浅谈在体育课中如何激发和提高学生的兴趣

- 浅谈民俗体育在体育教学中的运用

- 也谈体育教学的育人价值

- 健康知识在小学体育教学中的有效渗透

- 数字技术在高中音乐视唱练耳教学中的应用

- 在美术课中让学生收获快乐 体验成功

- 让小学美术教学更具“色彩感”

- 高中体育课堂教学对学生体质健康的影响

- 优化教学,融入生活

- 互融共生:问题教学法在体育课堂教学中的运用

- 知微知彰 持之以恒

- 高中男生如何有效地提高引体向上成绩

- 基于音乐核心素养的初中音乐教学

- 将趣味田径引入初中体育课的实验研究及分析

- 小学数学教师课堂提问有效性探索

- 小学数学核心素养要素分析与界定反思

- 浅谈微课在小学数学课堂教学中的应用

- 教育游戏在小学数学教学中的应用探析

- 谈角色扮演法在小学数学中的运用策略

- congregated

- congregates

- congregating

- congregation

- congregational

- congregationer

- congregationist

- congregations

- congregative

- congregativeness

- congregativenesses

- congregator

- congregators

- congress

- congressed

- congresses

- congressing

- congression

- congressional

- congressionalists

- congressionally

- congressist

- congressman

- congressman/congresswoman

- congressman / congresswoman

- 酒和肴馔

- 酒和茶

- 酒和菜肴

- 酒和饭菜

- 酒和饭食

- 酒和饮料

- 酒品

- 酒啖

- 酒喝得又多又猛

- 酒嗉

- 酒器

- 酒器中的残酒

- 酒器九品

- 酒器名

- 酒器美称

- 酒囊

- 酒囊饭袋

- 酒困

- 酒国

- 酒圣

- 酒圣诗狂

- 酒圣诗豪

- 酒圣诗颠

- 酒在口头,事在心头

- 酒在心头,事在肚里