田雪竹

摘要:重仓股与收益在现代金融活动中得到普遍重视,机构投资者尝试提升收益也需要重视网络视角下的市场变化。本文采用实证研究的方式,选取上交所和深交所的若干支股票进行分析,给出网络视角下机构投资者重仓股与收益关系分析,包括重仓网络影响、收益成因、亏损因素等,再以此为基础,结合分析结果给出后续工作建议,包括加大重仓网络动态捕捉、重视边界分析、重视选股分析以及强调金融环境综合评估等,为金融活动的进一步完善提供少许理论参考。

关键词:网络视角;机构投资者;重仓股;收益成因;重视边界

被多家基金公司持有、占流通市值的20%以上的股票为基金重仓股,这种股票有20%以上被基金持有。换言之,重仓股一般为一机构或股民大量买进并持有,且买入者以机构或大户为主,其收益情况也往往较为可观,多年来得到各类组织青睐。我国金融环境较为特殊,股票市场自20世纪90年代以来持续出现多次动荡,牛市、熊市交替出现,重仓股与收益也始终得到各界重视。本文尝试以实证研究的方式,对网络视角下机构投资者重仓股与收益等内容进行研究。

一、研究样本、方法与定量分析结果

(一)研究样本和基本思路

以上交所(上海证券交易所)、深交所(深圳证券交易所)股票为对象,停售超过6个月的股票、因种种因素中止上市的股票、1994年以前的股票均不纳入分析范畴,以1994-2018年之间活跃于股市的股票为对象,获取100支符合“重仓股”要求的股票进行研究。为保证数据准确性,以天相资料库记录信息为准进行资料的调用。以上海证券交易所工作信息、上证指数为基准,进行重仓股收益情况计算。考虑到重仓股收益带有短线波动大、中长线波动小的特点,本次分析取四个时间节点数值,即基金公司持有1个月、3个月、6个月、9个月时,对应股票的收益情况,计算投资利润。其中1个月以内均视作“短期持有”,1-6个月(含1个月和6个月),均视作“中期持有”,6个月以上(不含9个月)视作“长期持有”。

(二)研究方法与定量分析结果

定量分析以数据计算结果为依托,收益以式1表达:

ARit= Rit- Rmt(式1)

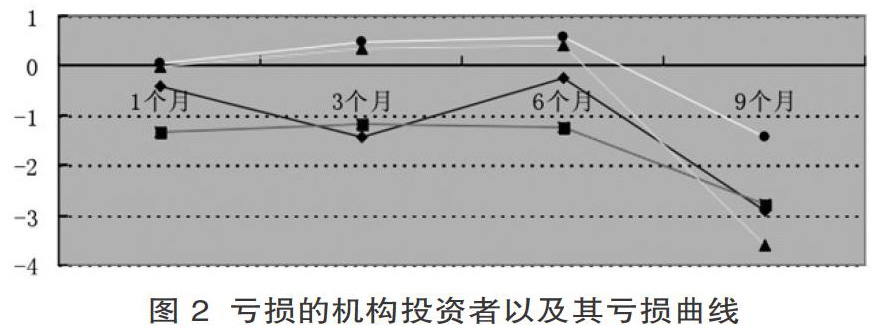

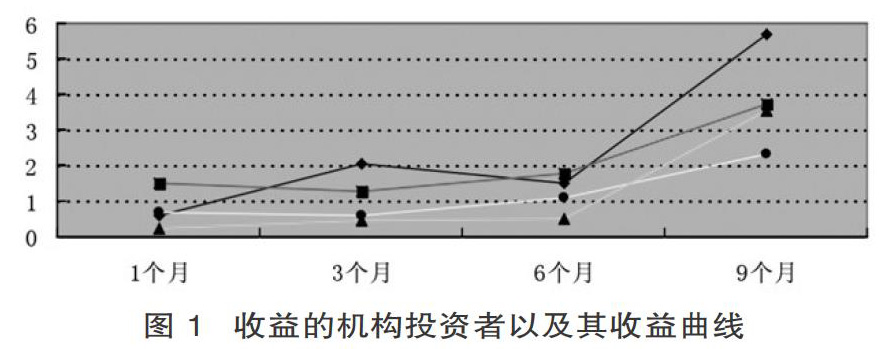

式1中Rit为股票i在t期的收益率,Rwt为市场在t期的收益率。该分析结果下,获取折线图内规律和数据信息,8个机构投资者收益和亏情况见表1。采用实证研究法,对多选目标股票以及收益情况进行综合评估。为保证分析结果的直观性,采用定量分析的模式,将已有原始数据加工为结构化数据,呈现机构投资者重仓股收益情况,包括1个月、3个月、6个月、9个月四个时间段,再对已有结构化数据进行分析,生成定性分析结果,并评估网络视角下机构投资者重仓股与收益的关系,给出重仓网络影响、收益成因分析、亏损因素分析三个方面内容。选取八个具有代表性的机构投资者,包括收益(四个)、亏损(四个)机构,将分析所获结果加工为折线图表达如下:

图中,纵轴表示收益率,横轴表示时间,图中折线表达对应的机构投资者以及其收益和亏损额度、变化趋势。

从图1可发现,机构投资者完成重仓股买入后的第1个月到第六个月,其收益波动并不大,且见小幅亏损情况,自第6个月开始,收益率明显提升,且4个机构投资者的收益变化均带有该规律;从图2中可以发现,4个机构投资者完成重仓股买入后的第1个月到第六个月,亏损波动并不大,期间可发现小幅收益情况,自第6个月开始,亏损率明显提升,且其中3个机构投资者的亏损变化均带有该规律,仅有一个机构投资者自买入重仓股一个月后见较为明显的亏损,持续1-3个月,持有重仓股3-6个月期间,其收益出现上升。

结合表1数据可以发现与图1、图2相同的规律结果,即短线收益和亏损波动往往并不明显,进入中线后期以及长线阶段,亏损和收益的波动变化较大,且带有较为明显的规律性。

二、网络视角下机构投资者重仓股与收益的关系

(一)重仓网络影响

网络视角下,机构投资者重仓股与收益直接受到重仓网络影响。结合实证分析结果可发现,基金重仓股的持仓变动与其重仓网络中其他基金平均持仓变动正相关,以收益和亏损的平均数额进行评估,其关联系数为1.01%,换言之,重仓网络中的其他基金变动,可影响重仓股收益情况,但这一影响并不明显,如持有多由股票(含重仓股)的大型机构投资者,可能出售其中部分股票,对自身投资行为造成少许影响。加入了市场公开信息的影响,可将其默认为一个变动不大的常数进行分析,结果表明无论是重仓网络中其他基金的平均仓位变动还是整个市场上基金的平均仓位,在显著性和回归系数上均未发生大的改变,收益和亏算的变动有限,与基金平均持仓变动的影响相比,并没有显著提高,这表明公开市场信息对基金的持仓行为并无大的影响。

(二)收益成因分析

對实现了长期收益的4个机构投资者进行分析,可发现一个典型情况,即收益率的提升带有规律性,均在6个月后明显升高,这是基金网络存在性的一个检验,检验基金投资的稳定性,如经理的投资决策是否受到来基金网络中信息的影响。如果基金经理受到网络中来自他人的的影响,会反映在投资决策上,即网络中相关联的基金在很可能同一只重仓股票上会有相同或类似的操作,导致重仓股“一荣俱荣、一损俱损”的情况。进一步对“稳定性”进行分析,有可发现稳定性更多受到两个因素影响,即流通率、股本总额,也通过上述两个因素表现。以单一“重仓股”作为约束对象,可发现流通率较大的情况下,重仓股的收益无论短线还是中、长线,均带有持续增长的特点,每流通一次,其收益增加可对应增加一次。股本总额则实际反映了目标重仓股在市场上的地位、受肯定程度,一般而言,股本总额越高,表明目标重仓股的收益越稳定,其往往更受长线投资、机构投资者的青睐,在此基础上,较高的流通率又可增加收益率,则是其收益率得到保证的基础和推动力。

(三)亏损因素分析

对出现亏损的4个机构投资者进行评析,可发现三个因素影响重仓股收益情况,可概括为总体金融环境、羊群效应和交易噪声。基金作为金融市场上最为重要的机构投资者之一,其投资行为、收益水平往往得到普遍关注,对市场以及股票价格的影响突出。网络视角下,总体金融环境的波动对重仓股影响最为明显,如我国1994-2015年间,每次股市交易行为的波动,均会直接影响所有股票收益请,包括重仓股在内,这是导致亏损出现的基本原因。此外,本次研究表明相互关联的基金,持仓行为变化会出现一定程度的影响,表现出的规律性、线性变化,即“羊群效应”。如机构投资者认为一部分重仓股存在投资风险,该风险可能被其他机构投资者同步察觉,不同机构投资者的类似行为(如出售重仓股)则可能导致目标重仓股的总体波动,使其市场收益前景下降,导致亏损问题。

三、定性分析结果与建议

(一)加大重仓网络动态捕捉

结合本次研究结果,从投资风格上分类,分别考察在短线、中线、长线的重仓股收益情况,构建各自分析小网络中,可发现缩小研究范围后,重仓股的持仓变动影响将会增加,且相互之间的影响也更为突出。投资者行为如何对这种相互影响进行评析,也会进一步影响其投资收益。建议在后续工作中,加大重仓网络动态捕捉,对存在投资意向的重仓股进行反复评估,对基金重仓股票所在的市场板块进行分类,结合分析结果,关注不同板块内,重仓股仓位变动受到的影响程度。获取客观的影响系数结果,该系数应处于一个变动范围内,以本次研究结果来看,该系数变动的范围大于1%,但不超过2%,最后结合研究结果,对目标重仓股的收益和亏损态势做出稳健性检验,决定是否进行投资。

(二)重视边界分析

边界分析是指在进行重仓股收益评估时,机构投资者应重视进行分析过程的精细化处理,明确不同重仓股收益的边界,建立分析模型进行评估。如某机构投资者选取了10支重仓股,可对目标重仓股近年来的价格波动情况进行线性分析,以收益率为纵轴,以时间为横轴,生成直观的折线分析图。改图内的约束边界为时间,可了解不同重仓股在不同持有时间模式下的收益情况。精细化分析模式下,可更改约束边界,以“流动次数”为纵轴,以收益率为横轴,重新建立折线分析图,改图可反应不同流动次数对收益率的影响,机构投资者可决定进行短线投资或长线投资。以此模式为思路,其他方面的约束条件也能继续为机构投资者提供参考,客观、多元进行重仓股收益評估。

(三)重视选股分析

为了尽量降低无法观测到的不同基金的个体特征对结果的影响,同时控制遗漏变量造成的内生性问题,机构投资者在进行重仓股分析分析时,应重视对面板数据的回归分析,由于基金每个季度持有的重仓股是变动的,为了不损失样本容量,选用非平衡面板作为辅助更为可行。结合本次研究结果,发现无论出现收益的4个机构投资者,或出现亏损的4个机构投资者,其选股分析的模式均带有相似性,综合进行多个关联元素的考量。而在重仓股买入后,这种考量的价值得到了直观体现,即短线收益均保持了稳定。进入长线阶段后,不同重仓股的收益态势出现差异,从结果上来看,整个分析过程的面板数值值是不变的。在固定效应模型和随机效应模型的选择上,考虑到样本的个体效应随时间变化不大,应选用固定效应模型,并代入更多的关联影响参数,包括上文论及的总体金融环境、羊群效应和交易噪声等。

(四)强调金融环境综合评估

实证研究结果表明,以重仓股为连接的网络是存在的,并且是合理的,在了解了市场上基金整体持仓行为变动规律的前提下,存在于同一网络中的基金在股票仓位变动上的确会相互影响,这个模型的假设成立。当机构投资者尝试进行投资时,往往无法改变市场上重仓股的分布情况,无法借此进行收益控制,建议在进行投资分析时,对金融环境进行综合评估。如某一时间段,工业企业发展态势良好,以工业企业为核心的产业链内,所有企业发行的股票,均有成为重仓股的可能。在此背景下,重仓股的流动率可能进一步升高,且相关企业为扩大生产能力和规模,融资活动也必然更加频繁,此时进行重仓股的买入和操作,有较大可能获取短期收益,可作为机构投资者重仓股投资的可选对象。

总结

综上,基于网络视角的机构投资者重仓股与收益带有极大的不确定性,这与我国金融发展情况相关,也与其他因素带有关联。重仓网络影响机构投资者的收益情况,且长期影响显著。收益成因牵涉到流通率、股本总额,亏损因素则与总体金融环境、羊群效应和交易噪声相关,总体缺乏鲁棒性。以研究所获为基础,网络视角下机构投资者持有重仓股,应重视重仓网络动态捕捉、边界分析、选股分析,同时强调金融环境综合评估,提升重仓股收益的稳定性。

参考文献:

[1]凌爱凡,莫阳紫嫣.开放式基金“泵浦”现象检验:基于规模、投资风格和管理团队视角的经验证据[J].中国管理科学,2018,26(09):29-40.

[2]于瑾,侯伟相,江萍.重仓家族重仓股对基金业绩、净值暴跌风险的影响[J].经济评论,2018(01):150-166.

[3]郑琦.分析师对基金重仓股发布乐观预测的后果研究[J].南京审计大学学报,2017,14(04):76-85.

[4]吕大永,陈欣.基金经理具有超常选股能力吗[J].投资研究,2016,35(05):105-117.

- 喉咙有痰又咳不出怎么办这5个保养措施,你坚持做了吗?

- 中西医联合治疗冠心病心绞痛效果如何?

- 痔疮手术护理细节有哪些

- 重症监护室的人性化护理措施

- 支气管哮喘六大护理措施有哪些

- 中西医结合治疗老年2型糖尿病合并高血压效果如何?

- 胎儿畸形超声检查实践及相关注意事项

- 对青霉素过敏的人能使用头孢菌素吗

- 创伤性骨折易感染怎么办,有哪些预防护理措施?

- 直肠癌是怎么引起的?

- 如何提高ICU中心静脉置管患者的安全性?

- COPD如何进行家庭氧疗

- 跑步引起关节痛是怎么回事?

- 阶梯性镇痛对恶性肿瘤患者负面情绪

- 分析冠心病患者经桡动脉介入治疗后桡动脉闭塞(RAO)发生的相关因素

- 血常规检验常见误差原因及措施研究

- 提升高校学生健康社团作用的实践性研究

- 2017-2019年门诊处方点评汇总分析

- 妊娠期凝血功能的检测在预防并发静脉血栓栓塞症的价值

- 探究妊娠合并子宫肌瘤的诊断及治疗方法

- 基于信息化平台的社区产妇母乳喂养干预模式的构建和评价

- 盆底三维超声观察不同分娩方式对初产女性盆膈裂孔影响的对比研究

- 电子病案管理系统的实施与应用

- 早期吞咽功能训练在预防脑卒中相关性肺炎中的作用

- 某单位职工健康状况分析与健康指导

- distasting

- distenant

- distend

- distended

- distendedly

- gorgeousness

- gorgeousnesses

- gorger

- gorgers'

- gorgers

- gorges

- gorge²

- gorge¹

- gorging

- gorier

- goriest

- gorilla

- gorillalike

- gorillas

- gorillian,gorilline

- gorily

- goriness

- gorinesses

- goring

- gormless

- 猪头肉

- 猪头肉——块块不精

- 猪头肉,三不精

- 猪头肉,片片不惊人

- 猪头肥

- 猪头部的肉

- 猪娃

- 猪娃子

- 猪婆

- 猪婆龙

- 猪婆龙为殃,癞头鼋顶缸。

- 猪婆龙为殃,赖头鼋顶缸

- 猪尾

- 猪尾巴

- 猪尿泡上扎刀子——泄气了

- 猪尿泡上扎刀子——消气了

- 猪尿泡打人——打不死,臊也臊死了

- 猪尿泡打人——虽说不痛,可有点气人

- 猪尿泡被扎了一刀子——没了气了

- 猪尿泡被扎了一刀子——没了气儿

- 猪崽猪娃

- 猪往前拱,鸡往后刨

- 猪往前拱,鸡往后刨——各有各的路

- 猪往前拱,鸡往后刨——各有各的高招

- 猪往前拱,鸡往后扒