薛庆 尚雨晴 金秉臣 卢文宇

摘 ? 要:在为债券及其他金融资产进行定价时,国债利率的期限结构是重要的参考因素,如何对其进行合理而尽量准确的预测,一直是学术研究和业务实践中的关注焦点。为了对比各种预测模型对该指标的刻画能力和预测准确程度,选取2016年1月4日至2019年12月31日的国债收益率每日收盘数据,对动态Svensson模型(简称“DS模型”)和长短时记忆神经网络模型(LSTM模型)的预测结果进行比较分析发现:DS模型和LSTM模型在样本内都有着良好的拟合效果;LSTM模型的预测效果明显好于DS模型。因此,构建基于预期收益率曲线的国债投资组合主动管理策略,并通过仿真实验证实,该策略能够实现显著高于市场基准的投资收益。

关 ?键 ?词:国债;利率期限结构;收益率曲线;DS模型;LSTM模型;预期收益率曲线策略

中图分类号:F830.9 ? ? ?文献标识码:A ? ? ? 文章编号:2096-2517(2020)06-0032-11

DOI:10.16620/j.cnki.jrjy.2020.06.004

一、引言

近年来,我国债券市场发展迅速,据WIND数据库统计,截至2019年,我国国债发行规模高达41 641亿元,是2009年发行规模的2.57倍,国债在我国的金融市场已处于举足轻重的位置。在给定时间节点的情况下,对于流动性、税收及风险等方面性质相同但期限不同的资金,利率期限结构能够反映其收益率与剩余期限之间的关系,被国际投资者和学术界视为反映金融景气程度的“晴雨表”,并对金融产品及其衍生品的定价起到举足轻重的作用。在国债市场,利率期限结构在一定程度上体现了国民经济的繁荣程度和发展前景,经常会成为政府把握宏观形势、 调整政策取向的核心参考因素,也是固定收益证券、 利率衍生产品的价格形成基准。从微观视角来看,利率期限结构对于金融市场上的其他金融资产具有基础性意义,更是各类市场主体投资交易、风险防控的判断依据。随着利率市场化改革的不断推进,利率期限结构的波动频率和幅度不断加大,使决策的难度与日俱增。有鉴于此,在国家金融体制改革的攻坚阶段,探寻符合中国国债利率期限结构特点的预测方法,不仅具有突出的理论价值,而且兼具重要的实践意义。

二、文献回顾

利率期限结构被广泛用于宏观经济形势的分析和研判, 其政策价值也不断被学术界验证和肯定。通过引入Nelson-Siegel宏观金融模型(简称“NS模型”),吴吉林等(2010)发现特定时间段内的预期通货膨胀可以由模型的水平因子所体现,而货币政策的调整则可以通过模型的斜率因子所反映,季绍波等(2010)也进一步验证了这一观点[1-2]。以2002—2009年的数据为样本,钟正生(2010)通过实证检验,发现我国的利率期限结构对货币政策的调整具有较高的敏感度,并且在預测未来6个月内GDP的变化方面,拥有不俗的表现[3]。张燃等(2011)借助仿射模型和三因子模型进行检验,发现利率期限结构对消费、投资等均具有较强的解释力[4]。贺畅达(2012)利用AFDNS模型预测实际GDP(产出)的变化,得出模型三因子对其确有预测能力的结论,尤其对其增长率的预测效果显著[5]。与此同时,学者们也展开了关于利率期限结构对于微观投资意义的研究。余文龙等(2010)引入DNS模型,对利率期限结构进行了预测,并在此基础上构建DNS向量久期,进行资产负债免疫,得到了更好的套期保值效果[6]。此外,NS模型也被许多学者用于利率期限结构的预测。例如,杨宝臣等(2012)将NS模型的输出结果引入风险管理模型,使得利率风险的对冲效果大幅改善[7]。为了提高投资策略的灵活性和预期回报,徐小余(2017)将利率期限结构预测结果用于构建蝶式债券组合,使得该组合的获利盈利能力大幅增强[8]。

为了适应不同的应用场景,众多学者根据具体的需要, 对现有的预测模型进行调整。Diebold等(2006)将收益率曲线的三个主要参数视作随时间变化的因子,从而实现了NS模型的改进,并构建和估计了这些参数的自回归模型[9]。根据其研究结论, 三个随时间变化的核心参数可以解释为与水平、斜率和曲率相对应的因子,并且可以得到较好的估计结果。该模型被用于预测短期和长期的期限结构,其预测能力也经受住了现实数据的检验。

在国内,现代利率期限结构模型也被广泛应用于国债利率期限结构的分析和预测。为了预测中国的国债利率期限结构,Luo等(2012)分别使用NS模型及其扩展模型进行估计,通过对比各种模型的运行结果可以发现,模型的形式越灵活,样本内拟合效果越好[10]。由于模型的参数是随时间变化的,作者还提出了另一种研究思路,即使用多个不同的动态过程对时变因素进行处理,然后分别预测短期和长期期限结构。鞠凤(2014)在综合比对NS模型和其他三类模型估计结果的基础上,使用一阶自回归过程对各参数进行比较分析, 进一步印证了NS模型相对于其他模型的优势[11]。赵晶等(2015)对中、美两国次贷危机期间和危机后5年的月度数据分别进行了拟合与预测, 通过比较其预测误差,发现Diebold & Li模型[9](简称“DL模型”)对两国市场数据的预测效果最好,而其他模型由于对样本数据的选取具有过高的敏感度,因此适用性大打折扣[12]。同样是使用NS模型,郭济敏等(2016)进一步探讨了各参数的经济意义,在此基础上对我国的国债收益率曲线进行了拟合, 通过对比拟合结果,深入分析了模型的有效性,并再次证实了NS模型在预测方面的优良性能[13]。此外,林瑞伟(2016)还通过实证研究发现,NSS扩展模型在用于拟合我国的国债利率期限结构时,也有着良好的表现,并且对于其他各类金融产品的定价也有一定的应用价值[14]。为了分析国债收益率过往表现对政府和投资者后续行为的影响,黄弘智(2018)将NS模型和自回归模型相结合,对月度收益率曲线变化进行了预测,以此刻画了市场对未来经济走势的预期,用于研究各类市场主体的行为及其动机[15]。

随着计算机技术和互联网产业的发展,深度学习方法不断得到完善和推广,在语音识别、手写文字预测等多个领域均得到了广泛的应用。作为深度学习方法中重要的门类之一,LSTM神经网络也开始被越来越多地应用于经济金融领域。 借助LSTM神经网络算法,李佳等(2019)预测了我国股票市场的主要指数, 并将预测结果与RNN、CNN、ARMA等常用的计量经济学预测模型进行比较。 结果显示, 对于股指的预测,LSTM算法比传统的计量经济学模型具有更高的准确度和稳定性[16]。此外,任君等(2018)也将LSTM算法应用于股票市场的预测, 通过构建道琼斯指数的四种神经网络预测模型,并对运算结果进行比较,最终发现弹性网正则化LSTM模型具有最强的适应能力,其预测效果也优于传统的BP神经网络算法和RNN循环神经网络算法[17]。徐卫泽(2020)对美国发电能源等经济、金融时间序列数据进行了梳理和分析,进一步证实了神经网络算法模型具有强于传统ARIMA模型的预测能力[18]。

总体而言,NS族模型仍是学术界使用最为频繁、 应用最为广泛的利率期限结构分析预测模型, 不仅被大量用于债券利率期限结构的学术研究,而且被很多发达国家的央行、政府和智库机构用于货币政策和财政政策的研究、论证和制定。此类模型之所以被认可, 主要原因是其形式简约,并且能够高效、准确地捕捉收益率曲线的主要特征,刻画曲线的典型形状(包括上升、下降、驼峰、反转驼峰甚至是S型)。进一步地,有人提出了扩展模型来增加灵活性, 以更好地适应更不规则的形状。这方面的两个典型例子是Bj?觟rk等(1999)和Svensson(1994)[19-20]。综合参考各类文献的研究成果,本文拟选取NS族模型中的DS模型作为对比分析的主要模型。 相比之下,LSTM神经网络模型虽然尚未被广泛应用于利率期限结构的分析预测,但已经在国债以外的金融领域得到了深入的研究和应用,并且取得了较好的效果。鉴于此,本文将尝试将LSTM神经网络模型应用于我国国债收益率的拟合及预测,并将其预测效果与DS模型进行对比。

三、模型的基本原理与构建

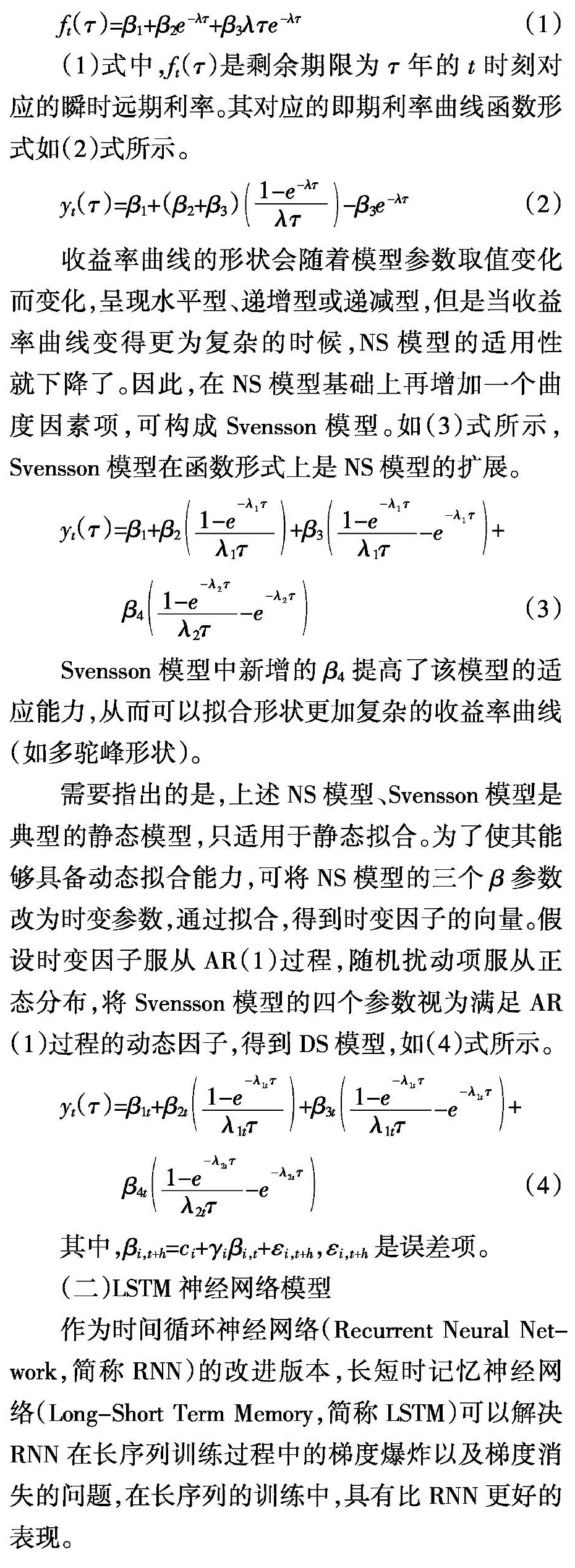

(一)DS模型

四、模型实验与预测

(一)数据来源

本文选取2016年1月4日至2019年12月31日所有交易日的中国银行间国债收益率每日数据进行分析,数据来源为WIND数据库。其中,2016年1月4日至2018年12月31日的数据为数据样本一,2019年1月4日至2019年12月31日的数据为数据样本二。数据的划分、模型的运算和结果的输出,均通过Matlab软件实现。

将数据样本一用于模型拟合和模型训练,数据样本二用于模型预测效果的判断。收益率曲线重点关注10个关键剩余期限:6个月,1、2、3、5、7、10、15、20和30年。图1是所选取的收益率曲线数据的三维图。从图1可以看出,长短期收益率水平变化很大,但收益率曲线的斜率和曲率波动相对较小。

表1列出了所有样本收益率数据的描述性统计。从数据描述性统计结果来看,初步判定可以使用DS模型以及LSTM神经网络对其进行预测,且预测步长在一定程度上对预测结果会有影响。

(二)DS模型的拟合及预测

1.DS模型拟合收益率曲线

在固定了λ1t和λ2t的值后, 通过MATLAB软件进行编程,拟合样本收益率数据,并对收益率曲线的四个参数β1t、β2t、β3t、β4t进行估计,可以得到运用DS模型进行收益拟合的误差三维图及描述性统计。通过观察图2的拟合误差可以看出,除剩余期限为10年和15年的收益率外,DS模型对于不同剩余期限的收益率拟合误差均值和标准差都极小,皆小于0.05,拟合结果较为稳定。剩余期限为10年和15年的收益率拟合误差均值分别为-0.107和0.082,模型对这两个期限的拟合稳定性相对欠佳。

2.DS模型预测

采用Diebold等(2006)[9]提出的两步法预测。首先使用样本数据对静态Svensson模型进行拟合,在固定λ1t与λ2t之后,进一步采用普通最小二乘法估计模型参数β;然后借助参数的动态过程AR(1)来预测收益率。按照DS模型拟合步骤,得到参数β估计结果,如表2所示。

本文中参数β的动态过程采用的是线性AR(1)模型。

βi,t+h=ci+γi βi,t+εi,t+h (13)

其中,εi,t+h是误差项,h分别取1、21和126天。由此,可以滚动预测2019年的收益率曲线。

用RMSE定义的预测误差来评价模型预测效果,结果如表3所示。

表3中列示了不同剩余期限、不同预测步长下的RMSE, 有下划线的数据为相对最准确的预测步长的RMSE。可以看到,在h=1时,预测误差在绝大多是情况下都是最小的,预测效果最好,且误差随着剩余期限的增加而减小; 只有在最长期限的表现上,h=21时的预测效果更好。 整体来说,运用DS模型进行预测的效果较好,尤其是中长期(5年、 7年期)的国债收益率。

(三)LSTM神经网络模型的预测

为了避免度量单位对数据的影响,在数据输入到LSTM模型之前进行标准化处理,这一步对于模型性能的提高也有幫助。本文采用Z-score标准化方法, 经过标准化后的数据有利于进行模型训练,如(14)式所示。

可以看到,绝大多数情况下h=1时的预测效果较好,且对于不同剩余期限的收益率预测误差相差较小,整体上,h=21时的预测效果与h=1时的预测效果不相上下,二者的表现均好于h=126时的预测效果。

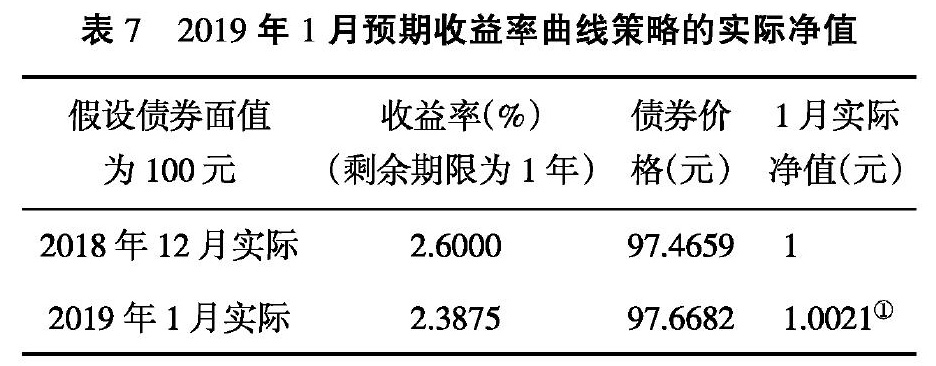

(四)模型预测效果比较

表5将DS模型和LSTM神经网络两种方法的预测结果RMSE进行了标记。对于短期、中短期的预测,LSTM更优且准确度相比DS模型大大提升。对于中长期以及长期的预测,在h=1和h=21时,LSTM神经网络的优势依然很明显;在h=126时,DS模型的预测误差相对较低。但是整体来看,当h=126时,无论采用哪种方法进行预测,结果都不如其他两种情况。综上所述,LSTM神经网络的预测效果更好,将LSTM模型引入我国国债利率期限结构的预测是成功的。

参考文献:

[1]吴吉林,金一清,张二华.潜在变量、宏观变量与动态利率期限结构——基于DRA模型的实证分析[J].经济评论,2010(1):80-88.

[2]季绍波,孙轶卿,于鑫,等.宏觀经济变化对利率期限结构的影响机制研究[J].技术经济,2010,29(6):96-101.

[3]钟正生.我国利率期限结构的货币政策含义[J].金融与经济,2010(3):52-56.

[4]张燃,李宏瑾,崔兰清.仿射利率期限结构模型与中国宏观经济预期[J].金融与经济,2011(4):10-14.

[5]贺畅达.产出、通货膨胀预测与利率期限结构——基于无套利动态NS模型[J].财经问题研究,2012(11):58-65.

[6]余文龙,王安兴.基于动态Nelson-Siegel模型的国债管理策略分析[J].经济学(季刊),2010,9(4):1403-1426.

[7]杨宝臣,廖珊,苏云鹏.基于利率期限结构预测的债券组合风险管理[J].金融研究,2012(10):86-96.

[8]徐小余.基于利率期限结构预测的国债投资策略研究[D].大连:东北财经大学,2017.

[9]DIEBOLD F X,LI C.Forecasting the Term Structure of Government Bond Yields[J].Journal of Econometrics,2006,130(2):337-364.

[10]LUO X G,HAN H F,ZHANG J E. Forecasting the Term Structure of Chinese Treasury Yields[J].Pacific-Basin Finance Journal,2012,20(5).

[11]鞠凤.基于Nelson-Siegel族模型对国债利率期限结构的动态拟合与预测研究[D].长春:吉林大学,2014.

[12]赵晶,张洋,丁志国.利率期限结构特征的拟合与预测[J].统计研究,2015,32(2):83-89.

[13]郭济敏,张嘉为.基于Nelson-Siegel模型预测中债国债收益率曲线形态[J].债券,2016(7):66-72.

[14]林瑞伟.中国利率期限结构实证研究——基于Nelsen-Siegel-Svensson扩展模型方法的研究[J].中国商论,2016(4):76-78.

[15]黄弘智.上交所国债利率期限结构实证分析与预测——基于Nelson-Siegel和一阶自回归模型[J].福建金融,2018(6):19-25.

[16]李佳,黄之豪,陈冬兰.基于LSTM等深度学习方法的股指预测研究[J].软件导刊,2019,18(9):17-21.

[17]任君,王建华,王传美,等.基于正则化LSTM模型的股票指数预测[J].计算机应用与软件,2018,35(4):44-48,108.

[18]徐卫泽.预测经济和金融时间序列:ARIMA与LSTM模型的比较[J].山西农经,2020(3):36-37.

[19]BJ?魻RK T,CHRISTENSEN B J.Interest Rate Dynamics and Consistent Forward Rate Curves[J].Mathematical Finance,1999(9):323-348.

[20]SVENSSON O.Estimating and Interpreting Forward Interest Rates:Sweden 1992-1994[R].IMF Working Papers,1994:94-114.

Abstract: The term structure of Chinese Treasury yields is a vital reference factor for the pricing of bonds and other financial assets. Prediction of the term structure has been a hot issue in the theoretical and practical research fields. This article aims to compare the effect of different forecasting models on the interpretation and prediction of the term structure of Chinese treasury yields. It selects daily treasury yield data from January 4, 2016, to December 31, 2019, and uses dynamic Svensson model (DS model) and Long Short Term Memory Neural Network (LSTM) for fitting and prediction. The research results show that the DS model fits well within the sample, but the out-of-sample prediction effect is worse than the LSTM model. Based on the forecast results, this article further proposes to use the Expected Yield Curve Strategy to manage the portfolio of bonds actively. It confirms that this strategy can achieve significantly higher returns than the market benchmark.

Key words: goverement bond; term structure of interest rates; yield curve; DS model; LSTM model; expected yield curve strategy

(责任编辑:龙会芳;校对:卢艳茹)

- 新课程标准下的初中数学分层次教学法初探

- “导学互动”教学模式在初中数学教学中的应用

- 试探初中数学教学中小组合作学习具体优化策略

- 简析“空中课堂”新型教学模式的运用研究

- 关于初中历史师生互动教学方法的探究

- “以图导学”教学法在初中地理课堂的应用探析

- 初中道德与法治课堂教学对学生生活体验的应用探析

- 让教育融入生活 课堂因生活而精彩

- 浅谈线上线下混合教学在初中英语课堂中的应用

- 核心素养视角下思维导图在初中英语阅读教学中的应用

- 如何在初中英语教学中进行分层教学

- 基于分层教学法的初中英语教学探索

- 支架理论在初中英语教学中的运用

- 初中英语任务型教学的有效措施

- 情景教学法应用于初中英语课堂教学设计的分析

- 浅议初中语文古诗词实践性教学的策略

- 探究互动式教学在初中语文教学中的运用

- 核心素养下的初中生心理健康课教学有效性思考

- 智慧课堂实验之思考

- 信息课堂考试中的“友谊”风波

- 初中学生对“探究叶片结构”实验的创新改进与反思

- 关于创客教育与初中物理教学相融合的思考

- 初中物理实验教学的实践与思考

- 初中数学教学中存在的问题及解决策略

- 例谈数学中考复习的教学体会

- spookier

- spookiest

- spookily

- spookiness

- spookinesses

- spooking

- spookist

- spooks

- spooky

- spool

- spooled

- spooling

- spoollike

- spools

- spoon

- spooned

- spoon-fed

- spoonfeed

- spoon feed

- spoon-feed

- spoon-feeding

- spoon-feeds

- spoonful

- spoonfuls

- spooning

- 最近的国内外大事务

- 最近的情况

- 最近若干年来

- 最近过后的几天

- 最远的古代

- 最适当的刑罚

- 最醇的酒会成为最酸的醋

- 最重的刑罚,死刑

- 最重的孝服

- 最重的礼仪

- 最重要、最受重视的事物

- 最重要最困难的是使技巧隐而不现

- 最重要的

- 最重要的事

- 最重要的关键

- 最重要的职责

- 最难风雨故人来

- 最需要先做的事

- 最香不过龙肉,最亲不过娘舅

- 最高

- 最高人民检察院

- 最高人民法院

- 最高处

- 最高封建统治者的称号

- 最高指示