刘艳琴

近年来,随着人工智能技术、物联网、云计算的变革式发展,各行各业对“大数据”资源整合利用和智能化发展都在不断地挖掘,期待值也在不断地提高。由于人脸信息具有不可复制、简便直观等优点,更是大数据时代的重要战略资源。随着人脸识别系统建设成本的不断降低和识别精度的不断提高,越来越多的行业、部门将人脸识别运用到具体工作,精简业务流程、提高工作效率。

一、人脸识别技术在商业银行的应用

商业银行在人脸识别技术上也进行了许多探索,多集中于柜面及智慧柜员机上人证合一验证、手机银行远程支付人脸验证、人员门禁验证等方面,取得了积极成效。

(一)支付业务和无卡取款。替代“卡+密码”的输入模式,客户只需要“刷脸”即可完成支付交易,简化了以前单纯依靠人工肉眼判断、短信发送验证密码等方式,提高了客户识别的准确度。如,在商户端消费、自助设备取款通过客户人脸识别步骤完成转账及付款。

(二)网络类身份识别。通过人脸快速识别客戶,调取所需的客户信息,完成银行开户面签流程,节省时间和人力成本,提升用户体验,避免了人为因素的影响,提高了准确度,具体应用在手机银行、信用卡网络申请、信贷网上申请等方面。

(三)安全保卫应用。人员智能管控,商业银行通过“员工脸库”+“智能门禁”的模式,实现了大楼、网点、重要库区、计算机房等区域的人员进出管理,较好地解决了外部的陌生人,通过尾随内部人员进入内部的问题,通过特定名单的设定,解决了内部人员、离职人员违规闯入禁止区域产生危险的问题。

(四)服务管理应用。当前银行的竞争已经由“产品导向型”转向“服务导向型”,运用人脸识别技术能精准识别出客户类型,方便银行服务人员快速准确地获取客户姓名、年龄等信息,沟通拉近彼此距离;通过对以往客户购买产品、交易流水的分析,提供更契合客户需求的服务,增强客户认同感。将人脸识别引入贷款业务,基于申请人已经录入的人脸信息,通过数据共享,实现客户在全网点内身份识别和验证,有效区隔“老赖”等失信人员恶意骗贷,杜绝冒名贷款等问题。

二、商业银行在技术运用上的需求

尽管商业银行在“人脸识别”技术上的探索取得了较好成效,随着银行业务网络化、物理网点无人化的推进,对此项技术的进一步运用仍存在以下需求:一是商业银行的人脸识别运用多局限于单点、单一条线的需求,数据容易被打上部门的单维度标签,建库资源独立成“数据壁垒”,未能形成合力,信息的效用没有得到充分应用。二是由于商业银行在保障服务安全性、节约客户时间、提升客户体验等方面提出了更高要求,需要更多外部资源和数据支撑,“公共安全数据+行业应用”融合发展的前景值得期待。三是有效解决银行面临的多发外部欺诈风险。外部欺诈风险发案数量和涉案金额高居不下,每年仍有持续增长态势。以某银行成功堵截的505起案(事)件分析,数量位居前五位的案件类型分别是电信诈骗、虚假开户、协助公安机关抓捕在逃犯罪嫌疑人、票据凭证诈骗、假借银行名义诈骗,上述五类共计463件,占比92%。不法分子主要通过伪造虚假的相关文件(合同、证明、权利凭证、等)或者冒用他人身份,经过包装粉饰,企图骗取银行信用额度或者资金。一是假身份证明。通过选取不易被识别或者平时业务较少见的证件,利用柜面人员对相关证件辨别知识的欠缺,企图蒙混过关,达到开立对公或对私账户的目的。虚假开立的账户会用作其他不正当利益的交易载体,社会危害较大。二是信用卡和贷款。通过伪造收入证明、资金流水等,骗取银行人员的信任,办理信用卡或贷款,企图进行恶意透支,恶意骗贷,造成坏账损失。三是冒用他人真实身份。通过购买、窃取获得他人真实身份证件,企图办理开立借记卡、账户挂失等业务,盗取客户资金或者转卖给其他不法分子,最终造成客户资金损失。

三、人脸识别技术在商业银行的运用展望

党的十九大报告指出,“要健全金融监管体系,守住不发生系统性金融风险的底线”,彰显出金融在国家经济发展中的重要地位和国家防范金融风险的决心。安全与效益一直是银行业永恒的重要课题,商业银行的业务运营体系正在由过度依赖人为控制与管理的模式向事前预警、自动化信息处理和生物识别应用模式快速转型。

(一)人脸识别在银行板块的纵向发展

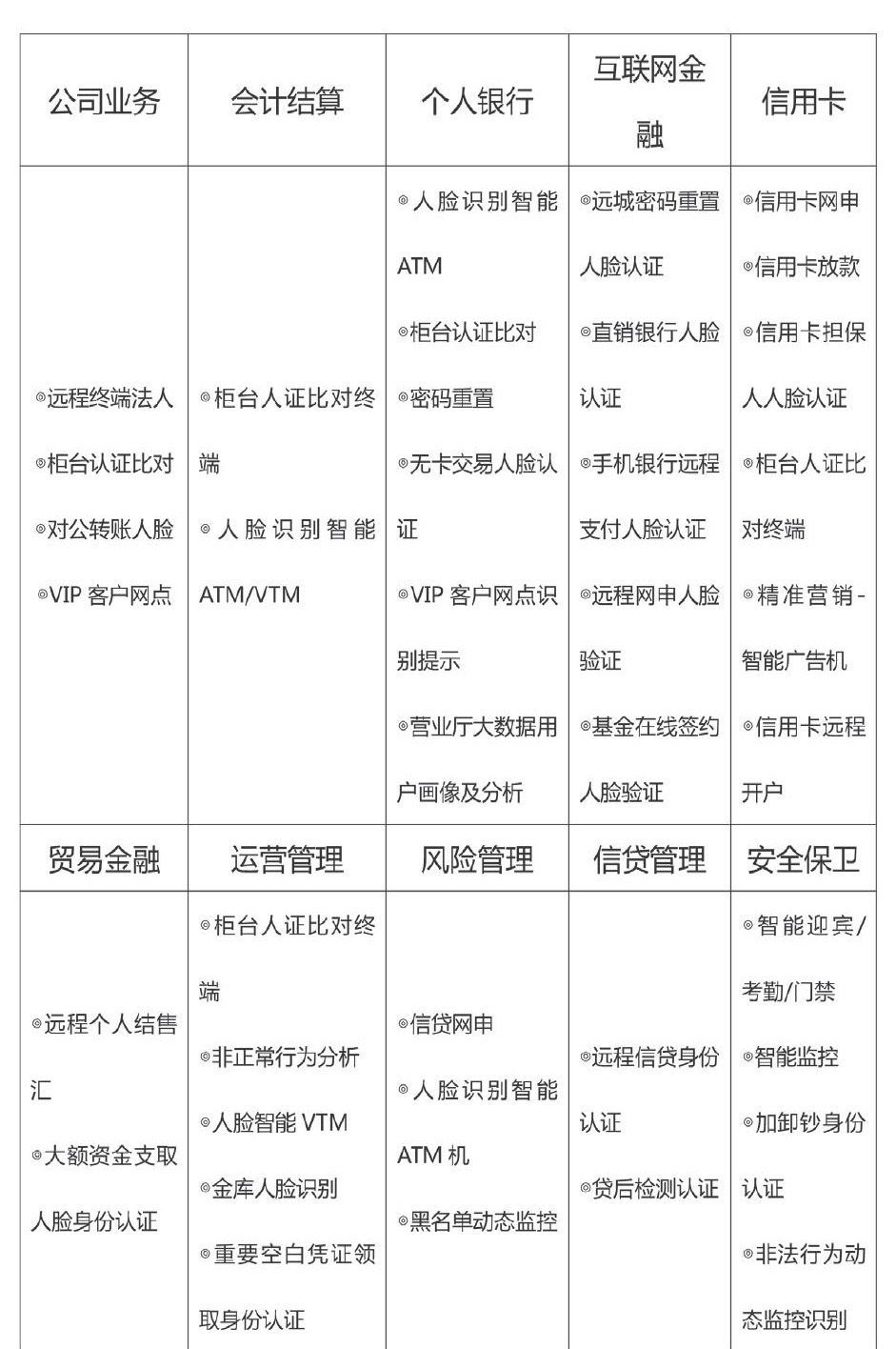

通过机具与银行网点的改造,人脸识别技术可以在以下十个银行业务板块进行应用。

(二)人脸识别外部横向连接发展

1.与外部公共安全数据的联合。以苏州市“城市盾牌”的应用项目为例,“城市盾牌”是苏州警方利用先进的“人像比对识别”技术集成百度AI技术,通过在苏州市全市范围内布建智能化前端感知设备,搭建统一数据汇聚平台,全面提升城市安全防控能力。自2018年9月一年来,通过平台直接预警共抓获各类对象548名,其中在逃人员371名,占同期苏州市抓获在逃数的30%,协助法院控制失信人员37名,占同期法院失信人数抓获数的75%。银行依托“城市盾牌”打造“金融盾牌”,采用“人像分析”技术,即前端实时采集的人脸数据和公安底库数据进行比对、识别身份,给出预警。一是防止越界侵入重要区域。 对办公大楼、金库、ATM加钞间、机房等重要业务库区,对出现在重点库区范围内的可疑人员进行联动报警,更大程度上加强银行运营环境的安全性。二是营业场所视频监控。人脸识别抓取营业场所内及周边附近人员,一旦发现异常,可迅速启动黑名单预警机制或采取联网报警措施,进一步确保银行经营的安全性。三是服务外包人员管理。服务外包人员通常处于“两不管”状态---甲方不想管、乙方不便管。外包人员的把关往往停留在代理公司在学历、工作简历上的简单筛选,对人员的违法纪录等重要情况的了解缺乏渠道,给银行的外包服务留下了安全隐患。在招聘面试阶段采集应聘人员信息,通过“城市盾牌”系统与警方数据进行比对,在准入环节进行人员历史行为的筛查和鉴别,把好人员的准入关。

2.行业间数据的联合。在“互联网+”的背景下,开发出更适合互联网销售的碎片化、场景化产品已经成为商业银行谋求转型发展的重要靶向,合理合规获取相关且可靠的数据是银行进行产品和服务创新的重要前提。如近年来,保险公司在健康险业务中与可穿戴设备行业联合,可穿戴设备搜集客户身体状况、健康活动等数据,保险公司则借助智能手环来获取客户的健康数据,如,华为发布了太保首款基于可穿戴设备及体征数据的健康互动保险计划----“太保妙健康.惠计划”,众安保险推出的“步步保”授权用户达到2200万名。综上所述,银行业与其他行业间的联合也非常可期,如与电信运营商、汽车销售4s店联合,将信用卡服务、信贷便利植入其入网客户,通过便捷的人脸识别方式,拓展银行客户。

3.跨场景数据的联合。加强“人+车”的信息联合,苏州地处江浙沪三省交界,人、财、物流动量大,至2019年末,苏州人口1400余万,车辆393万辆,经济总量1.9万亿,平均每3.7人拥有一辆车,一直以来银行安保布控的要素较为单一,绝大部分为人员的预警防控,引入“城市盾牌”系统后,可以将车辆信息纳入监控范围,对预警车辆、可疑车辆进行预警、采取联动措施,增强银行运营的安全系数。

银行业是国家现代经济运行的核心,随着时代的发展、科技进度和金融体制改革,银行工作的内涵、外延都发生了深刻变化,主动抓好业务转型,借助先进的生物识别技术,提前识别、评估和预防风险隐患,担当社会责任,有效服务保障业务发展。(作者单位:中国建设银行股份有限公司苏州分行)

- 高校图书馆自动化系统管理建设分析

- 高职院校图书馆服务创新实践与研究

- 基于“互联网+”及“共享理念”的大学图书馆座位管理系统研究

- “双创”背景下高校图书馆创客空间发展模式与运营策略研究

- 浅议新形势下高校图书馆管理员角色定位

- “互联网+”环境下微信公众号在高校图书馆的开发与利用

- 图书馆多层次立体阅读推广体系的建设

- 阅读推广之宣讲团进校园、社区

- 高校图书馆纸质资源利用策略实证研究

- 高校移动图书馆APP现状及优化研究

- 《中庸》的前世今生

- 浅论《论语》文本及其时代价值

- 郑玉《师山先生文集》叙评及其版本概述

- 对创新现代图书馆后勤管理工作机制的思考

- 人工智能与图书馆服务的深度融合路径研究

- 图书情报机构对国家智库建设的支持研究

- 基于数据分析的中文图书馆藏优化策略

- 立足地域文化元素开展阅读推广探究

- 略论发挥中学图书馆阅读服务的辐射力

- 重庆图书馆馆藏抗战时期华侨文献计量分析报告

- 数字图书馆音视频资源建设与服务中的版权问题

- 我国高校图书馆微信服务的发展现状及对策研究

- 高职院校图书馆员培训研究

- 全民阅读环境下高校图书馆社会化服务的转变与创新

- 组织文化视域下高校图书馆管理的困境与出路

- effects

- effect's

- effect²

- effect¹

- effeminacy

- effeminate

- effeminated

- effeminately

- effeminateness

- effeminatenesses

- effeminates

- effeminating

- effemination

- effeminations

- effervescence

- effervescent

- efficiencies

- efficiency

- efficient

- efficient consumer response

- efficientconsumerresponse

- efficiently

- efficientmarket

- efficient/not efficient

- effigial

- 理干

- 理平

- 理应

- 理应如此

- 理应接受

- 理应灭绝

- 理庶

- 理式说

- 理当

- 理当如此

- 理当然耳

- 理心

- 理念

- 理念论

- 理念说

- 理怀

- 理怕众人评

- 理怕来回想

- 理性

- 理性信息

- 理性和自由的法典

- 理性意义

- 理性知识

- 理性统治一切

- 理性蒙太奇