章和杰 施楚凡 金辉 章鑫

摘要:系统性风险的测度与预警是摆在全世界监管当局面前的一项重大课题,文章对现有系统性金融风险测度与预警模型进行了系统回顾,对相关模型的概念、实践以及不足做出详细介绍,并对未来研究趋势进行了总结分析。这对推动构建适于我国国情的系统性金融风险测度与预警体系,进而维护金融稳定、防范化解重大风险具有重要意义。

关键词:系统性风险;风险测度;期望损失

一、 前言

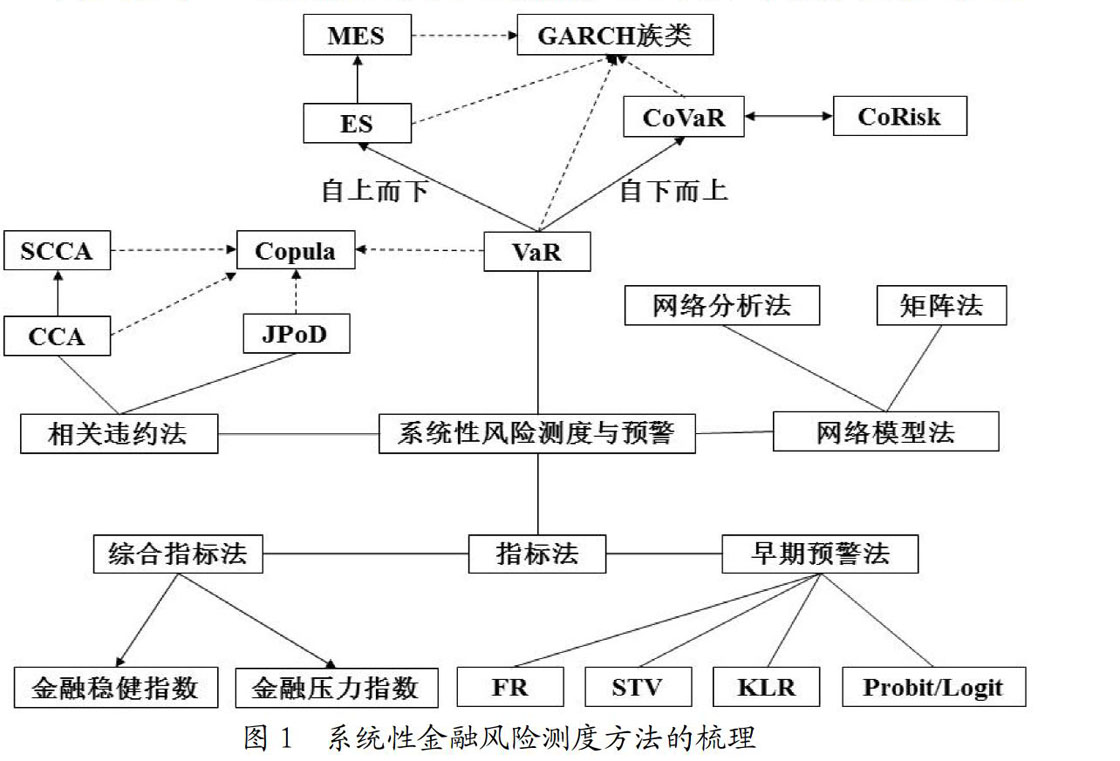

系统性风险的概念目前并未有普遍接受的定义,从现有文献来看,学者们主要从风险积累与传染、危及程度与范围、后续防范及治理等几方面对系统性风险进行抽象或具体概括。但无论从哪个角度出发,这些定义都存在一定的共性,即都认为系统性风险的爆发是金融风险不断积累的结果,会对经济造成负面影响,既有对金融机构造成损失的影响,又包括引发金融市场层面动荡的影响。由于系统性风险的爆发存在一个逐渐积聚的过程,使得对系统性风险的防范成为可能,并且这种防范在2008年金融危机后受到了重点关注,其主要包括:第一,基于历史上发生的系统性风险进行经验总结与提炼,试图从中找到规律性或必然性的东西;第二,对当前经济的风险状况及未来可能遭受的风险冲击进行分析,试图测算出系统性风险发生的可能性(翟金林,2001)。在当前我国防范化解重大风险的关键时期,如何对风险发生的概率进行有效的估计,对于维护金融稳定具有重要意义。因此,本文梳理了国内外系统性风险测度与预警模型的发展脉络(如图1),并对相关模型的概念、实践以及不足做出详细介绍,为构建适合我国国情的系统性金融风险测度与预警体系提供参考。

二、 国内外系统性风险测度与预警模型

1. 指标法。

(1)综合指标法。即通过构建子系统指标,综合衡量当前金融体系风险综合状况的方法,主要包括两个步骤,一是选取对系统性风险影响较大的指标,二是采取一定的统计方法对指标进行综合,从而得到能够衡量当前系统性风险整体状况的指数。从预警应用角度来看,综合指数法基于历史数据设定阈值或划定风险等级,当指数高于阈值或在风险等级中处于高位时,可做出预警。

由于综合指数结构法明了清晰,并且运用较为灵活、可简可繁,因此在实践中被广泛运用。Caprio和Klingebiel(1996)选取国内生产总值、货币供给、通货膨胀水平、财政及贸易收支平衡情况等指标对银行领域内的金融风险进行了衡量。Hakkio和Keeton(2009)为识别1990年~2009年美国金融风险水平,基于主成分分析法选取11个表征金融压力的指标综合计算出相应指数。综合指数法的发展在亚洲金融风暴后进入了“快车道”。IMF(2003)、亚洲开发银行(2004)和欧洲央行(2005)先后建立相关指标体系。前者建立了金融稳健性指标体系(FSI,Financial Soundness Indicators),该体系由核心和鼓励两层指标集组合而成,可对银行等金融市场风险进行评估;后者在此基础上发展出了宏观审慎指标体系(MPI,Macro-prudential Indicators),该体系由反映宏观经济风险状况与衡量个体风险状况的微观指标组成,可对相关领域的稳健性进行测度。然而无论是FSI还是MPI都是基于相对静态、低频率和缺乏预见性的宏观经济数据,存在一定不足。为此,学者们开始逐步尝试在指标体系中引入高频、动态的市场数据。Illing和Liu(2003)便是其中的代表性学者,他们构建了包含银行、债券、股票和外汇市场指标在内的金融压力指数(FSI,Financial Stress Indicators),较为准确地测度了加拿大近年来的金融困境事件。

2008年全球金融危机不仅反映出金融危机爆发的错综复杂性,也揭示了金融风险的传染效应是构建系统性风险测度与预警指标体系的重要一环。刘春航和朱元倩(2011)通过分析系统性风险的冲击与传导路径,提出了衡量银行体系系统性风险的三维框架:第一维采用宏观风险指数(MRI,Macro-economic Risk Index)表征宏观经济冲击程度;第二维采用银行经营风险指数(ORI,Operational Risk Index)表征银行自身经营状态;第三维采用银行传染指数(BCI,Bank Contagion Index)表征传染和扩散效应。王春丽和胡玲(2014)为测度近年来我国金融风险,在Illing和Liu(2003)指标的基础上利用马尔科夫区制转移模型对国际金融危机传染进行模拟,模拟结果显示我国金融风险主要来源于应对危机时信贷的较快增长、股票市场及其监管体系的不完善。

综上,早期关于综合指标法的应用主要是通过宏观、微观和市场三个层面构建子系统指标,并指出银行业是中国金融系统性风险的症结,其数据主要来源于银行业。之后学者们在综合指标法中逐渐引入金融市场数据,完善了系统性风险测度和预警的指标体系。由于传统的综合指数法无法体现金融机构间的风险传染效应,近期的研究在预警体系中加入金融风险传染指标以解决这一弊病。将金融风险传染的相关理论引入综合指标法将是大势所趋。

(2)早期预警法。即选取能够反映金融危机的因变量以及与该因变量存在一定相关性的自变量,通过建立拟合方程得出由自变量的变化所引起的风险变化,由此对危机的发生进行预测。

1977年爆发的墨西哥金融危机是早期预警法研究的时间起点,而Bilson(1979)则是最早提出早期预警(EWS,Early Warning System)理论的学者,他提出基礎货币、影子汇率以及国际储备可作为预警指标,这为早期预警法在风险预警中的应用提供理论基础。此后,Sachs等(1995)和Kaminsky等(1998)分别提出STV模型和KLR信号法,前者通过对新兴市场国家的实证检验表明若一国国内贷款扩张而经济体系脆弱、汇率高估而国际储备较低时,金融危机爆发的可能性较高,后者成为当前使用最为广泛的预警模型之一。

国内关于早期预警法的研究并不多,主要是基于国外模型进行本国实践。唐旭和张伟(2002)基于Pattillo和Berg(1998)的工作,深入比较FR概率模型、STV模型和KLR信号分析法的优劣,从货币危机、银行危机和股市危机构建了中国金融系统性风险的指标体系。徐道宣和石璋铭(2007)引进KLR预警模型研究我国金融风险预警体系,结合郑振龙(1998)、刘志强(1999)等所选定的预警指标,对KLR做出了适合中国国情的改进。

上述模型在使用过程中都需将连续变量转换成离散的0~1变量,这不可避免的造成信息损失,且以上模型均为静态。为克服上述缺陷,Fratzscher(1999)、Jeanne和Masson(2000)在预警模型中引入马尔科夫区制转移变量,以此表征金融风险的动态效应,增加预警的有效性。Knedlik和Scheufele(2007)针对2006年南非货币危机分别运用Probit/Logit模型、KLR信号模型以及马尔科夫模型进行模拟比较,结果显示马尔科夫模型的预测能力在三类模型中最强,在危机爆发前两个月发出了明显的预警信号。

如上所述,早期预警法的应用主要集中在国外,对中国而言适用性不强,这是由该法的前提条件所决定的。早期预警法应用的前提是目标经济体在历史上存在金融危机或对系统性风险预警事件有准确的定义。对于历史上未曾从严格意义上发生过金融危机的国家而言,如中国,早期预警法的应用会受到极大的限制。尽管有学者通过设定金融指标数据的临界值(张元萍、孙刚,2003)或通过构建危机指标并对危机指标设置阈值(陈守东等,2006;安辉等,2013)的方式对风险预警事件做出定义。但是,当实际金融数据超过金融危机时的相应临界值或阈值时就一定会发生金融危机么?学界对此并无定论。

2. 网络模型法。矩阵法和网络分析法是网络模型法中具有代表性的测度方法,这类方法通过测度单个银行网络中所累计的风险确认危机状况,其主要路径是通过利用银行间相互敞口和交易数据建立网络,对各类网络形状模拟风险传染情况(IMF,2009)。

Muller(2003)运用网络分析法结合神经网络模拟法,根据不同银行类型不同的网络形状,识别系统性风险。由于网络分析法能使监管者超越初始问题,获取多轮外溢效应,因此该方法被认为是度量系统性关联度风险的重要方法(Allen & Babus,2008)。但同时该方法也存在明显的缺陷:一是数据难以获取;二是对于金融机构间的网络只能依靠统计方法间接得到网络中各单位的双边关系,且间接估计所得的各单位间的双边敞口矩阵极易造成偏差(Upper,2011)。

国内外大部分学者将网络模型法用于分析风险在金融机构间的传导以及各金融机构的系统性风险贡献度(Degryse & Nguyen,2007;Drehmann & Tarashev,2013;宫小琳、卞江,2010;范小云等,2012),鲜有学者将其应用于金融体系的系统性风险测度。

3. VaR及其变形和发展。

(1)VaR。在险价值(VaR,Value at Risk)由Baumol(1963)第一次提出,在给定置信水平和持有期下,基于股票市场数据估计单个头寸或投资组合在常态市场环境中可能面临的最大损失。该方法在巴塞爾协议Ⅰ得到首次官方运用,主要用以评估资产、利率和汇率等金融风险。此后,VaR方法因其操作简便、易于推广和标准化,在风险测度中得到了广泛的运用。

学界从“自下而上”和“自上而下”两个视角对VaR做出改进。前者首先要对资产的共同风险因子进行鉴别,后者则无须鉴别,直接根据综合数据建立各类资产的控制方程和依赖关系,形成风险的综合度量。CoVaR、CoRisk属于对VaR“自下而上”的改进,ES及其发展方法则是对VaR“自上而下”的改进。

(2)CoVaR和CoRisk。条件风险价值(CoVaR,Conditional VaR)由Adrian等(2008)提出,一经提出便受到广泛关注,其主要用于度量投资组合在危机或高风险情况下面临的损失。Girardi和Tolga-Ergun(2013)对CoVaR作了几个方面的改进,主要包括重新定义金融困境、更改正常基准状态(从机构收益率等于其中位数,变为收益率在均值的正负一个标准差以内)以及重新度量系统性风险溢出。共同风险模型(CoRisk)可以看作是对CoVaR的一种运用。CoRisk利用机构之间的CDS数据,既可用作度量某一机构由于与另外一家机构相联系而导致的信用风险,也可以用于捕捉彼此的风险溢出程度(IMF,2009)。

在国内,CoVaR属于系统性风险测度的主流方法。李志辉和樊莉(2011)运用此方法对我国国有商业银行与股份制商业银行的系统性风险溢出进行测度,同时将VaR与CoVaR作了对比分析,结果显示:第一,国有商业银行有着更大的系统性风险溢出;第二,传统VaR与CoVaR之间没有必然的相关性;第三,基于VaR开展微观审慎监管对于防范系统性风险效果并不显著。

CoVaR并非完美,存在两个关键的缺陷:其一,整个金融体系的系统性风险并不能直接与运用该方法度量的单个机构风险溢出之和划等号;其二,由于此方法基于高频数据,易造成尾部损失的总体严重性信息缺失,从而使得尾端风险度量失准。

(3)ES及其发展。由Artzner等(1999)提出的期望损失(ES,Expected Shortfall)是对VaR的进一步改进,改进之处在于当损失超出估计值时,VaR方法失效,而此时ES可明确给出VaR无法度量的条件期望。因此,许多学者指出与VaR相比,ES测度更具理论优势,在该方法下度量的风险精度更高,更具价值(Robert & Hong,2009;Hoogerheide & Dijk,2010)。

Acharya等(2010)提出边际期望损失(MES,Marginal Expected Shortfall),即单个金融机构在市场期望收益出现下跌时产生的期望损失,以此反映单个机构对系统性风险的贡献程度。由于MES只对机构单位资产的系统性风险贡献程度进行测度,未将规模等因素纳入测度范围,因此实际上难以真实反映单个金融机构对金融风险的整体贡献程度。成分预期损失(CES,Component Expected Shortfall)在此背景下孕育而生,该方法以资产规模与MES的乘积衡量单个机构对风险整体贡献程度。

在国内,许多学者运用ES方法测度系统性风险,代表性学者有:王旭和史道济(2001)、陈守东等(2007)。前者率先提出基于极值分布理论(EVT)的ES估计操作方法,后者在此基础上对尾部金融收益序列进行估计,并指出ES能够测度不利情况发生时风险的可能情况。

MES、CoRisk以及CoVaR都较好地解决了VaR的缺陷,在国内外得到了广泛的应用。但这三种方法依然存在不足:Benoit等(2013)基于美国金融机构数据对比分析上述三种方法,结果发现这三种系统性风险度量本质上仍是市场风险beta系数的某种变形,无论是MES、CoRisk还是CoVaR都没有捕捉到系统性风险的多面性。

4. 相关违约法。相关违约法的主要思想是基于Copula函数通过对单个机构违约概率的分析估计总体违约概率。CCA和JPoD是其中运用最为普遍的两个方法。

(1)CCA。未定权益分析(Contingent Claims Approach,CCA)模型由Lehar(2005)提出。该方法假设单个机构的期望损失服从广义极值分布,采用一种非参的依赖性度量方法演绎出联合期望损失,以此考查系统性风险。经由Gray、Jobst等人的改进,CCA得到了巨大的发展和广泛的运用。Gray等(2008,2010,2011)将CCA的运用领域从微观扩展至宏观,可用于计算包括主权债务风险在内的宏观系统性金融风险。Jobst和Gray(2014)提出了Systemic CCA(SCCA),即将整个金融系统看作单个机构未定权益的组合,通过多元极值理论将CCA方法向多元扩展。

在国内,孙洁和魏来(2009)以及范小云等(2013)运用CCA方法对银行机构进行了风险测度,前者对我国上市商业银行的风险状况进行了整体评估,后者则对系统性风险的动态变化进行了考察。

(2)JPoD。Segoviano和Goodhart(2009)提出银行业稳定指标(BSMs,Banking Stability Measures)。该方法将银行系统看成单个银行的组合,基于单个银行陷入危机的概率PoD采用一致信息的多元密度优化-Copula方法(CIMDO-Copula,Consistent Information Multivariate Density Optimizing)来估计BSMD。与传统风险模型相比,JPoD具有显著的优势:该方法不仅体现了银行间的线性和非线性危机依赖度,而且考虑到了这些依赖度的动态变化。罕见有国内学者运用该方法进行金融风险度量。

三、 系统性风险度量方法的总结与评价

目前对于系统性风险的测度与预警方法仍不够成熟和完善。从两个方面得以体现,第一,学界对风险测度、预警方法没有达成一致,即没有得出最适合目标经济体的系统性风险测度、预警模型和实践办法。学界内部的不一致性,是由于每种方法本身存在一定的片面性,可能会带来巨大的模型风险。学界存在不一致性,就无法给与监管机构统一的理论指导;理论指导无法统一,将导致各监管机构间的不一致性,这会使各机构无法用统一的标准对风险进行度量,进而使风险监管措施难以执行。

第二,学界和监管机构之间也没有达成一致性。学界对于风险测度与预警模型更注重其理论和科学性,而监管机构则更关心模型的可操作和可行性。学界和监管机构之间没有达成一致,犹如头脑和手足无法协调,金融体系要正常、安全地运转该从何谈起?协调学界和监管机构的关键在于风险预警体系的构建既要满足科学性和理论性,也不能忽略可行性和可操作性。

这两种不一致性是金融风险预警体系失效的关键因素。美国和欧盟号称拥有世界最先进的金融、经济理论和全球顶尖的金融监管体制,却仍然爆发危机。管中窥豹可见一斑,学者们不断攀登学术理论的高峰,对于最合适的金融监管理论和风险预警体系却莫衷一是。理论如果难以服务于实践,忽视了可行性和可操作性,就会导致金融监管机构无所适从,方法即使再先进也难以发挥实际作用。

对于经济发展新常态下的中国而言,要想在推进金融开放的视域下抵御全球金融风险、维护国家金融安全,解决这两种不一致性,构建最适的金融风险预警体系迫在眉睫。风险预警体系的构建要遵从一定原则,既不能盲目追求先进理论、方法,不考虑中国的金融环境,也不能置理论的发展于不顧,不对新型风险进行理论研究。这样才能有效协调两种不一致性,有利于国家金融风险防控体系的构建。

参考文献:

[1] 翟金林.银行系统性风险的成因及防范研究[J].南开学报,2001,(4):83-89.

[2] 陈守东,孔繁利,胡铮洋.基于极值分布理论的VaR与ES度量[J].数量经济技术经济研究,2007,(3):118-124,133.

[3] 王春丽,胡玲.基于马尔科夫区制转移模型的中国金融风险预警研究[J].金融研究,2014,(9):99-114.

[4] 唐旭,张伟.论建立中国金融危机预警系统[J].经济学动态,2002,(6):7-12.

[5] 刘春航,朱元倩.银行业系统性风险度量框架的研究[J].金融研究,2011,(12):85-99.

[6] 徐道宣,石璋铭.一种改进的KLR信号分析法应用研究[J].数量经济技术经济研究,2007,(11):124-132.

基金项目:国家自然科学基金(项目号:71073145);浙江省大学生科技创新活动计划暨新苗人才计划(项目号:2018R403071)。

作者简介:章和杰(1958-),男,汉族,山东省陵县人,浙江工业大学经济学院教授、博士生导师,研究方向:金融创新与可持续发展;施楚凡(1994-),男,汉族,浙江省湖州市人,浙江工业大学经济学院硕士生,研究方向:金融理论与实践;金辉(1992-),男,汉族,浙江省桐庐县人,浙江工业大学经济学院博士生,研究方向:金融创新;章鑫(1996-),男,汉族,浙江省杭州市人,浙江工业大学经济学院硕士生,研究方向:国际金融。

收稿日期:2019-06-25。

- 论高校网络舆论引导应坚持党性与人民性的统一

- 新形势下高校党风廉政建设的问题与对策

- 新加坡高等职业技术教育实践特征研究及我国借鉴建议

- 高校图书馆数字资源推介服务模式探索

- 区域经济转型背景下苏州市自学考试的现状调查及问题分析

- 基于IPA分析法的龙江菜游客满意度研究

- 浅析投资性房地产会计核算中存在的问题及对策

- 领导力与民营企业的发展:以华为公司为例

- 酒店与邮轮服务人员英语口语能力的比较研究

- 统计数据质量现状分析及对策

- 企业全面预算的编制与实施研究

- 提升地方医学院校服务区域卫生事业能力

- 现代化企业销售渠道的风险管理策略研究

- 建筑企业产业链的优化研究

- 宏观审慎管理框架下企业集团外汇业务监管研究

- 马、恩劳动观视角下对地方高校大学生劳动观存在问题的冷思考

- 绿色营销、企业异质性与全要素生产率

- 企业网络、双元领导与组织创新的关系研究

- 生态产业发展的理论基础、内在要求及对策研究

- 集资诈骗罪的成因及其防治对策刍议

- 对我国B2C跨境电子商务物流模式的选择分析

- “互联网+”时代电商物流发展的问题及解决办法

- 哈尔滨市生鲜农产品“最后一公里”配送问题研究

- 广西农产品物流安全现状评价与提升策略研究

- 北部湾经济区港口物流发展竞争力评价

- unaidable

- unaided

- unaidedly

- unaiding

- unaimed

- unaiming

- unair-conditioned

- unairily

- unairworthier

- unairworthiest

- unairworthy

- unaisled

- unakin

- unalacritous

- unalarmed

- unalarming

- unalarmingly

- unalcoholized

- unalert

- unalerted

- unalienating

- unallayed

- unallergic

- unalleviatedly

- unalleviating

- 火车离轨

- 火车站上的铁轨——道道多着哩

- 火车站的大钟——群众观点

- 火车站的轨道

- 火车站的铁轨——道道多

- 火车跑得快,全凭车头带

- 火车跑得快,全靠车头带

- 火车跑得快,就靠车头带

- 火车轮子——连轴转

- 火车进隧道

- 火车进隧道——长驱直入

- 火车﹑汽车和电车等交通工具上的驾驶员

- 火轮

- 火轮三昧

- 火轮船打哆嗦——浪催的

- 火轮车

- 火辣

- 火辣辣

- 火辣辣的感觉

- 火辰

- 火迫

- 火迫酂侯

- 火通

- 火逝

- 火速