王珊珊

[摘 要] 关于税收类型,政府可以选择开征所得税(即:收入税)或选择开征某种商品税,均能取得同样的税收总额。对于消费者,政府采取那种征税方式,对其效用完全不同。通过将税收引入数学模型,经代数分析可知,两种征税方式对消费者效用的影响,在满足一定条件下,政府征收所得税有时比征收某种商品税给消费者带来的负面作用更小。

[关键词] 税制结构;所得税;商品税;间接效用

[中图分类号] F812.42 [文献标识码] A [文章编号] 1009-6043(2017)08-0147-02

一、预备知识

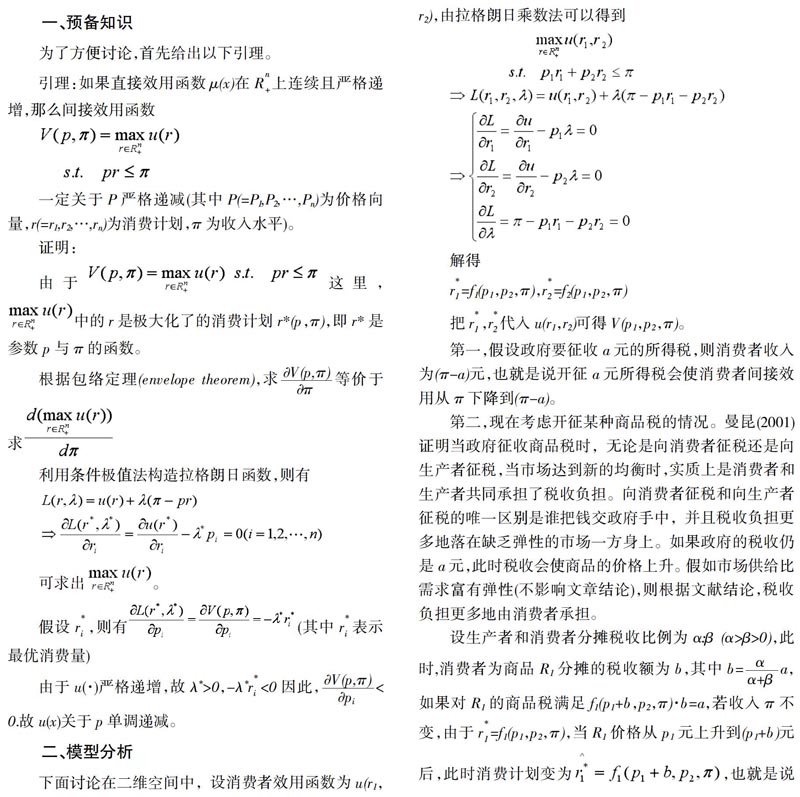

为了方便讨论,首先给出以下引理。

第一,假设政府要征收a元的所得税,则消费者收入为(π-a)元,也就是说开征a元所得税会使消费者间接效用从π下降到(π-a)。

第二,现在考虑开征某种商品税的情况。曼昆(2001)证明当政府征收商品税时,无论是向消费者征税还是向生产者征税,当市场达到新的均衡时,实质上是消费者和生产者共同承担了税收负担。向消费者征税和向生产者征税的唯一区别是谁把钱交政府手中,并且税收负担更多地落在缺乏弹性的市场一方身上。如果政府的税收仍是a元,此时税收会使商品的价格上升。假如市场供给比需求富有弹性(不影响文章结论),则根据文献结论,税收负担更多地由消费者承担。

由此看出,从税额总量来看,政府开征所得税与开征商品税的效果是一样的,都可以得到a元的稅金。但是,从消费者角度出发,由于商品R1价格从p1元上升到(p1+b)元,将其代入V(p1,p2,π)表达式后得到新的间接效用为:

三、案例计算

设效用函数u(r1,r2)=r1r2(其中r1r2表示消费量,p1p2表示商品价格),则由拉格朗日乘数法可以得到

第一,假设政府征收2元所得税,则消费者收入π会从8元下降为6元,如果用间接效用来衡量,则政府开征2元的所得税会使消费者的间接效用从8下降到6。

此案例说明政府开征所得税对消费者的间接效用的负面作用小于某种商品税所带来的负面作用。这个例子还启发我们,虽然不同的效用函数表达式之间的绝对量的计算没什么经济意义,而且在不同的人的偏好序之间无法进行绝对量的计算,但是,对于同一种效用函数的数量表达,如果一种政策比另一种政策使同一效用函数的值相对大一些,则从消费者福利的角度来说,前一种政策更可取。

四、结论

通过将税收引入到数学模型中并通过数学分析可知,不同的征税方式对消费者效用的影响不同。数学分析证明了,在满足一定条件下,政府征收所得税有时比征收某种商品税给消费者带来的负面作用更小。综上分析,我们可以得出以下结论:

第一,若,对于同样大小的税收,由于开征商品税不但不提高商品者的价格p1,而且有时也会减少消费者的购买力r,所以此种情况下,政府开征商品税对消费者的间接效用的负面作用大于开征所得税带来的负面作用,此时政府开征所得税政策更为可取。

第二,若,对于同样大小的税收,政府开征某种商品税对消费者影响较小。即,开征某种商品税政策更为可取。

[参考文献]

[1]孙玉栋.中国税收负担问题研究[M].北京:中国人民大学出版社,2006.

[2]平新乔.微观经济学十八讲[M].北京:北京大学出版社,2001.

[3]朱广俊.优化税制结构的理论思考[J].税务研究,1998(5):30-37.

[4](美)曼昆.经济学原理[M].北京:北京大学出版社,2001.

[5]袁振宇,朱青,何乘才,高培勇.税收经济学[M].中国人民大学出版社,1995.

[6]程颖.所得税与商品税的优劣[D].成都:西南财经大学,2012.

[责任编辑:史朴]

- 电力计量资产管理的现状及改进方法

- 财务会计向管理会计转型必然趋势

- 新经济背景下企业市场营销战略新思维研讨

- 财务会计向管理会计转型必然趋势

- 新经济时代市场营销发展新趋势及其应对策略分析

- 机械制造企业营运资本管理研究

- 新时期机关事业单位车辆管理创新对策研究

- 中国非家族企业的“家”文化治理格局浅析

- 中国民营企业“走出去”的现状、问题及对策

- 经济发展中的最优金融结构理论初探

- 强化QHSE体系,加强石油企业安全管理的具体措施

- 企业社会责任成本与公司价值关系研究

- 加强我国证券市场的风险管理

- 企业财务会计风险管理及其优化

- 家庭保险投资的金融脱贫研究

- 关于生产性服务业与制造业价值链攀升的研究

- 经济金融化对我国产业转型升级的影响及对策

- 高校体育赛事商业运作策略探析

- 租购并举形势下金融政策支持物业行业路径研究

- 试论城市图书馆的档案管理数字化建设

- 管理审计视角下我国高校教育发展路径研究

- 浅谈旅游管理专业人才培养

- 特色农产品网络营销模式研究

- 大学生玩手机问题的预防及处理

- 浅谈“互联网+”背景下黑龙江省农产品网络营销体系的构建

- preagriculture

- preagricultures

- prealarm

- prealarmed

- prealarming

- prealarms

- prealcoholic

- prealgebra

- prealgebras

- pre-algebras

- preallegation

- preallegations

- preallege

- prealleged

- prealleges

- prealleging

- prealliance

- prealliances

- preallied

- preallies'

- preallies

- preallot

- prealloted

- prealloting

- preallots

- 不关心

- 不关心自己的得失,无私心

- 不关心,不照管

- 不关痛痒

- 不关监狱,但限制活动

- 不关紧要

- 不兴

- 不兴了

- 不兴战事

- 不兴旺

- 不具

- 不具名或不具真名的信

- 不养不杀,是谓菩萨

- 不再上当

- 不再争执,归于和好

- 不再争论

- 不再从事某职业,不再继续做某事

- 不再作恶犯罪,重做好人

- 不再使用武力,天下太平

- 不再做坏事,走上正路

- 不再做某职业

- 不再写下去

- 不再坚持原来的意见

- 不再存在

- 不再寄托希望