李程

[摘 要] 基于内蒙古和山东省4个地区的调研数据,运用多重响应交叉分析、二元Logit和多项Logit等方法,对农户的养老保险购买意愿和行为的影响因素进行了分析,研究表明,农民贷款经历对购买养老保险具有比较明显的负面影响:养老保险需求方面,有过贷款经历的农村居民更倾向于子女养老;保险品种选择方面,金融知识了解程度、贷款经历与商业养老保险的购买呈负相关关系。同时也发现学历越高,会减少子女养老需求,而会增加商业养老保险购买。这个结论折射出农村金融市场存在的问题,应该从信贷市场和保险市场两方面入手,双管齐下促进农村社会养老保障体系完善,同时应该加強对农民进行保险教育,适应新时期的养老方式。

[关键词] 信贷市场;养老保险;Logit

[中图分类号] F832.4;F840.67 [文献标识码] A [文章编号]1673-0461(2019)12-0056-07

一、引 言

党的十九大提出,加快社会保障体系建设,打赢脱贫攻坚战,推进健康中国建设,是新时代中国社会保障事业建设的宏伟战略目标。近些年来,为构建起较为全面的社会养老保障体系,在深化改革城镇企业职工养老保险的基础上,我国相继建立了新型农村社会保险和城镇居民养老保险,特别是2009年9月开始推行的新型农村社会养老保险(以下简称“新农保”)广受关注。农村养老保险体系不仅包括新农保,而且包括商业保险、城乡居民养老保险等内容。于此同时,农村金融市场的发展尽管还远远不能满足农村的融资需要,但总体而言,农村贷款规模增长是十分迅速的。这同样对农村养老保险体系有一定的影响,信贷市场和保险市场可以看作农村金融市场的两个轮子,共同驱动农村社会保障体系的健全发展。基于此,本文旨在挖掘普惠金融新时代背景下的农村养老保险体系发展的限制性因素,尤其是研究信贷市场发展对农村养老体系的影响,以期健全农村养老保险市场,完善农村社会保障体系。

对于农村保险市场的研究,学者们主要从以下几个方面展开:陈其芳(2016)认为,目前我国有超半数以上的农村居民不愿意购买商业养老保险,商业养老保险在农村地区还未充分发挥其保障作用[1];李姝等(2018)对“城乡居保”农民参保意愿影响因素进行了实证分析[2];张川川和陈斌开(2014)研究表明,“社会养老”对传统“家庭养老”存在一定程度的替代,但当前效果有限[3];王增文(2015)发现,“养儿防老”及宗族网络所提供的互助养老模式仍然占主导地位,提高农村居民对新农保制度社会认同度的关键在于提升制度的“水平”覆盖率及制度替代率[4];陈其芳和罗荷花(2016)发现,在新农保市场中存在“逆向选择”现象和“邻里效应”[5];柳晨(2017)研究了农民参与新农保的影响因素[6];张川川等(2017)发现新农保的实施使农村中老年人预期依靠养老金养老的概率显著上升,预期依靠家庭养老的概率显著下降[7];常芳等(2014)在个体、家庭、社区和县级4个水平综合分析了农民新农保参保行为的影响因素及其作用[8]。成志刚和曹平(2014)认为,新农保政策内容、经办服务正向影响参保人满意度,间接影响参保人信任度[9]。

近几年已有的文献对农村保险市场的关注主要集中在农民参保意愿的影响因素和社会养老能否替代传统养老方式上,但是,没有深入到保险市场内部进行研究,保险市场内部同样存在着多个保险品种,对不同险种的选择反映了市场发展的深度和广度,已有的研究更多关注的是农民对新农保的参与度,但对商业保险的参与度研究相对较少,对此应该有所补充。

同时,在研究农民保险参与度的时候,应该把信贷市场纳入到研究范畴中,信贷和保险可以看作农村金融市场的两个重要部分,好比左右手一样,研究农村养老保险的发展,也应该考虑到信贷市场的成长状况。已有的研究基本上是针对农业保险和信贷的关系进行分析,比如:冯庆水和黄艳宁(2015)认为,农业保险和农村信贷的互动机制对农村的发展具有较高的支持效率,但易受环境因素的影响且区域差异较明显[10];任乐等(2017)认为,农业保险作为抵押品替代信号能够有效缓解农户所受信贷配给,增加其信贷可得性和信贷额度[11]。但是,这些研究视角都是农业保险对信贷的作用机制,而较少考虑信贷对保险的影响,更没有研究对养老保险的影响。信贷对养老保险的影响并不是直接的,而是通过其他因素间接实现的。

农村信贷和养老保险的关系可以从农户微观视角进行研究,农户既要通过信贷渠道满足资金需求,也要通过养老保险渠道满足生活保障需求,已有的研究关注的是生产领域农业保险和信贷的关系,但没有从农户自身角度研究二者的关系。虽然表面上看二者关系不明显,但通过深入分析,可以得出,农户参与信贷市场的意愿和参与保险市场的意愿有着一定的联系,二者不能割裂开来。信贷参与度反映的是农户对经营收益的追逐,而养老保险参与度反映的是农户对解决后顾之忧的需求,二者恰恰是农户实现福利增进的两个方面,是驱动农村社会保障体系完善的两个方面。农村社会养老保障体系的建立健全绝不仅仅依靠保险市场的发展,信贷市场的发展同样为之保驾护航,是一个重要组成部分。

针对已有研究的不足和农村保险市场研究的需要,从农村居民养老保险需求层面出发,走访了内蒙古赤峰、呼伦贝尔、通辽与山东济南的农村居民,从基本情况、信贷经历、保险购买3个方面着手,展开了为期一个月的调查,了解他们的资金需求问题、在信贷过程中遇到的难题以及保险购买状况,并进行归纳、分析、总结,研究农村居民购买保险的影响因素,并提出相关建议。

本文的创新主要是:将信贷市场和保险市场结合起来,运用统计和计量经济学的方法,研究农户信贷参与度、金融知识和其他因素对养老保险购买行为的影响,基于农户谨慎投资心理,说明有过信贷经历的农户减少养老保险购买,从而反映出农村金融市场存在的缺陷。应该同时完善信贷市场和农村社会养老保障体系,实现普惠金融的政策目标。

二、调研农村信贷和保险参与现状分析

(一)数据来源与说明

我们对济南的垛庄镇、刁镇等多个乡镇,通辽的保康镇、舍伯吐镇等乡镇,呼伦贝尔扎兰屯的成吉思汗镇、中和镇等乡镇,赤峰五家镇、平庄镇等乡镇的农村居民进行了调研,此次调研共发放调查问卷700份,收回问卷612份,其中有效问卷597份,有效率为85.42%(如表1)。

问卷分为3个层次:家庭信息层面,主要包括所在地、性别、年龄、收入、学历等方面;普惠金融发展现状层面,主要包括对金融知识的了解程度、是否参与过银行借贷款、在生活中有无贷款需要、借贷款途径等;养老保险购买情况层面,主要包括所希望的养老方式、是否正在接受政府等补助、是否参加了养老保险、投保档次等问题。

(二)调研样本基本特征

1.样本农村居民文化程度

一个人的文化程度,能侧面反映出一个人的金融素养。因此,将一个人的学历作为调查指标。从样本农村居民的调查结果来看,小学及以下的有147人,占总数的24.02%;初中学历的有142人,占总数的24.18%;高中学历的有135人,占总数的22.06%;大学及以上学历的有173人,占总数的28.27%。从数据上看学历分布水平比较平均,高中以上学历占有一定比例,说明目前大部分农村居民的文化程度较高,具有大学及以上学历是一种文化趋势,顺应了当今社会对文化程度的一般要求。

2. 样本农村居民年人均净收入

从样本农村居民人均收入水平来看,收入小于2 000元的有72人,占总数的11.76%;收入在2 000—3 000元的有81人,占总数的13.24%;收入在3 000—4 000元的有131人,占总数的21.41%;收入在4 000—5 000元的有128人,占总数的21.41%;收入大于5 000元的有185人,占总数的30.23%。

3. 样本农村居民对金融知识的了解程度

从样本农村居民对金融知识的了解来看,很了解的有38人,占总数的6.21%;比较了解的有120人,占总数的19.61%;有点了解的为227人,占总数的37.09%;不了解的有212人,占总数的35.46%。目前从数据上来看金融知识普及程度在农村并没有得到有效的推广。

4. 样本农村居民的养老方式意愿

根据调查数据显示,希望子女养老的有103人,占总数的16.83%;希望个人积蓄养老的有119人,占总数的19.44%;希望养老保险养老的有348人,占总数的56.86%;其他为27人,占4.9%。由此看来,调查地区的人对于购买养老保险的意愿还是比较高的。

(三)农户信贷参与度和养老保险购买现状分析

1. 不同地区样本农村居民对养老保险购买和贷款经历比较分析

表2数据显示,相对少部分的农村居民有过贷款经历(包括房贷),大部分的农村居民从未向信用社、银行等金融机构贷过款。同时,440人具有养老保险,约占总人数的75%,没有养老保险的人群仅占25%,说明样本农村居民大多购买养老保险。通过对比4个地区的养老保险购买程度和贷款经历,发现赤峰购买养老保险人数最多而具有贷款经历的人数较少,呼伦贝尔购买养老保险的人数最少,而具有贷款经历的人数较多。

2.农村居民贷款缘由分析

农村建设不断加快发展的步伐,产业结构也发生了巨大的变化。在调查的样本中大部分人没有贷款经历,在没有贷款经历的人群里占比大的是:小学学历以下99人(67.3%),在家务农144人(60.8%),人均年收入3 000元及以下54人(66.7%),对金融知识不了解161人(74.2%),没有贷款需求253人(85.5%),认为贷款难的主要原因是缺少抵押物114人(59.38%),希望子女养老77人(74.8%)。在有贷款经历的人群中占比多的是:初高中74人(50.0%),个体户39人(61.9%),人均年收入4 000元及以上79人(42.7%),对金融知识比较了解71人(59.2%),有贷款需求192人(63.8%),认为贷款难的原因主要是等待时间过长85人(44.50%),养老方式希望是养老保险养老170人(48.8%)。样本农村居民大多以农业生产收入作为主要经济来源,选择贷款的大多还是具有较高金融素养的人群,农村居民贷款的方便程度、居民选择贷款的渠道等也是是否有贷款经历的重要衡量标准。

3.样本农村居民贷款难的原因

对于不选择贷款的原因,认为路途遥远的有89人,占14.54%;认为手续复杂审批太麻烦的有457人,占74.67%;认为借贷时间短的有123人,占20.1%;认为等待时间长的有191人,占31.21%;认为缺乏担保品的有192人,占31.37%。目前借贷手续复杂和缺乏抵押物依然是贷款难的主要原因。

4.影响农户购买养老保险的因素

运用统计学中多重响应交叉分析方法,得出大部分农村居民的收入来源于农业生产和固定工资,而农村的固定工资大部分又来源于打杂工,如饮料厂等小作坊,农村居民随着年龄的增加,收入一般会减少,因此会更多地考虑商业养老保险来给自己一份保障,所以养老保险的购买大多集中在40岁以上人群。40—49岁、与子女生活在一起,初中文化,收入在4 000—5 000元之间,收入来源以农业收入为主,对金融知识比较了解的农户群体中,买保险的占比比较大,不参加保险的原因中,认为具备自我养老能力购买保险的占比比较大,认为养老保险业务方便的群体更愿意买保险。

5.影响养老保险的购买意愿的原因

文化程度和对金融知识的了解程度对购买意愿影響显著,高中文化水平的人仅有26.2%没有购买养老保险,这侧面反映出对养老保险政策的了解程度影响养老保险的购买意愿。同时保险业务的方便程度和经济水平也显著地影响着购买意愿,在保险业务很方便的情况下,78.5%的人都选择购买养老保险。而年龄在30岁以下,学历在大学及以上,家庭收入在2 000元以下,以投资收益为主要经济来源,保险业务办理不方便的农户群体中,大多数不购买养老保险。不参加养老保险的原因中,缴费水平偏高是主要原因。由此可见,农村居民自身对金融知识的了解程度、手续的繁简,文化程度,是影响农村居民是否选择购买养老保险的重要考量标准。

(四)信贷参与和养老保险购买的交叉分析

1.样本农村居民信贷行为和商业保险的交叉分析

表3数据显示,在频率中占大多数的是参与一种市场行为的农户,或者购买商业保险但没有参与信贷,或者参与信贷但没有购买商业保险,这说明农户对信贷和保险的参与度在某种意义上的互相排斥性。同时发现,参与信贷的农户群体中,未购买商业保险人数明显多于购买人数,而在未参与信贷活动的人中是否购买商业养老保险的差距不明显,这是值得思考的问题。前面分析认为,信贷和保险可以看作农村金融市场的两个重要组成部分,对农户而言,分别对应他们的投资行为和保障行为,但为何出现购买行为互相排斥的现象,这反映出农村金融市场发展中存在的问题。

2.样本农村居民信贷行为和新农保的交叉分析

表4数据显示,新农保在此次调查地区的参与程度较好,绝大部分农村居民参与了新农保,在参与信贷的农户中新农保购买人数要小于未参与信贷的人群中的人数。因为新农保政策较为优惠且国家补贴,经济条件较为良好的农村居民一般都会选择参与新农保。但为何参与信贷的人群却较少购买新农保,这个结果和前面的购买商业保险是类似的,都值得进一步研究。

综上所述,经过描述性统计分析,通过对比4个地区的养老保险购买程度和贷款经历,发现从数据上来看金融知识普及程度在农村并没有得到有效的推广,而且大多数农村居民从未向信用社、银行等金融机构贷过款。农村居民具有较高的养老保险购买意愿,保险参与度也有较高的水平,这些都与调研地区的农村居民的文化程度以及收入水平有着密切的关系,同时和较低的信贷参与度形成鲜明的对比。为了进一步衡量决定农户保险购买行为的影响因素,并研究信贷参与度对养老保险购买行为的作用机制,运用计量经济学方法进行分析。

三、农户购买养老保险行为的计量经济学分析

(一)模型构建和变量选择

本文研究农村居民购买养老保险的影响因素,分3个方面进行研究:首先,研究农户选择养老方式的影响因素;其次,研究农户购买各种养老保险的影响因素;最后,研究农户购买商业养老保险的影响因素,形成相对完整的农户养老保险购买行为的因素分析体系。根据前面描述统计中各因素对农村居民养老保险购买的影响,整理得到表5中的因变量和自变量,运用计量经济学方法进一步分析他们之间的关系。

(二)实证分析

1.农村居民养老意愿方式影响因素分析

将“所希望的养老方式”作为因变量,以“其他选择”作为参照系,做多项Logit回归分析研究变量之间的关系,结果如表6。

回归结果显示:有过贷款经历的农村居民更倾向于子女养老;身体状况越差的农村居民越倾向于养老保险养老;学历越高的农村居民养老意愿倾向于其他,对子女、储蓄和保险都是负向影响;办理养老保险业务的方便程度越高的地区农村居民对养老意愿并无明显的影响;政府提供补贴后保险购买意愿越低对养老保险需求越小。

2.农村居民城乡基本养老保险选择影响因素分析

将“所购买的城乡基本养老保险险种”作为因变量,以“以上都没有”做参照系,运用多项Logit回归分析研究变量之间的关系,其中自变量的影响是以回归系数的形式输出,结果如表7。

回归结果显示:贷款经历和身体状况对养老保险品种选择无显著影响。学历越高的农村居民越倾向于选择城镇居民养老保险,但是不显著,同时会显著减少新农保、城乡居民养老保险的选择;办理养老保险业务越不方便的地区的农村居民越倾向于选择其他险种;金融知识了解程度越低的农村居民越倾向于减少城镇居民养老保险,增加新农保的购买,但不显著;政府提供补贴后保险购买意愿越低越倾向于减少各种保险的购买,尤其是新农保。

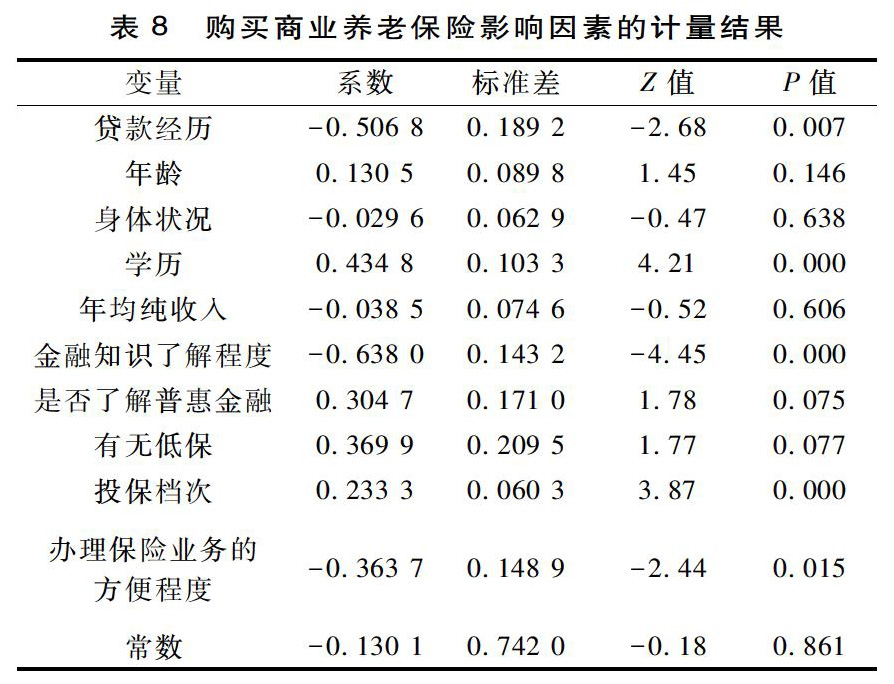

3.农村居民商业养老保险购买影响因素分析

将“是否购买了养老保险”作为因变量,做二元Logit回归分析研究变量之间的关系,结果如表8。

按照回归结果,年龄、身体状况、年均纯收入3个假设变量没有通过检验,说明这3个变量在各因素同时影响下对商业养老保险的购买不具有明显的作用关系。学历、金融知识了解程度、普惠金融了解程度、贷款经历、有无低保、投保档次、办理保险业务的方便程度通过了显著性检验。其中,学历越高、没有低保、投保档次越高、金融知识了解越多,越会增加商业养老保险的购买,办理保险业务越不方便、普惠金融知识了解越多、有过贷款经历的农村居民越不倾向于购买商业养老保险。

(三)实证结果分析

1.计量检验的综合结果

综合前面3个计量回归表格,可以总结出各个因素对于农户养老保险购买状况的影响。身体状况、学历、贷款经历、地区业务的方便程度同时影响了商业养老保险的购买情况、城乡居民基本养老保险险种的选择以及养老意愿。并且,身体状况越差的人倾向选择养老保险养老,并倾向于选择城镇居民养老保险;学历越高的人所希望的养老方式为“其他”,但最终购买了商业养老保险,并选择了城镇居民养老保险;有过贷款经历的农村居民更希望子女养老,并减少商业养老保险和城乡居民基本养老保险的购买;地区业务的方便程度越好,农村居民更希望养老保险养老,并增加商业养老保险的购买,减少了城乡基本养老保险的购买。接下来,将根据回归结果具体分析原因。

2.养老保险购买情况的影响因素分析

(1)学历的高低与农村居民养老保险的购买情况成正相关。一般来说,学历水平越高,知识面更广,观念更为前沿。且统计分析得出,学历越高的人很少选择在家务农,工作一般在外并获得城镇户口,而且这部分人收入一般也较高,因此他们会选择城镇居民养老保险而非新农保,同时也会增加商业养老保险的购买。

(2)对于身体状况偏差的农村居民,由于本身的健康问题,会希望养老保险养老,且农村养老方式已从依靠子女养老转变为个人储蓄和養老保险养老,所以这部分人会增加对养老保险的购买。

(3)农村居民所在地区养老保险业务的方便程度与农村居民养老保险购买情况成正相关。一般来说,农村推行的新农保由村委会统一办理,加上部分养老保险的上门办理,增加了农村居民对养老保险的放心程度和办理的便利程度,因此会促进农村居民养老保险的购买。

(4)金融了解越少,越是减少商业养老保险购买、减少城镇养老保险购买,同时微弱增加新农保购买。那么反过来意味着,金融知识越多,对相对新型的保险品种更为认可。

(5)信贷经历与养老保险购买意愿成负相关,这是此次调查一个最大的发现。一般认为,有过信贷经历的农户缺少资金时更多选择银行借款、有更多的借款途径,说明其观念相对比较前卫,思想对农村新事物较为开放,因此可能会更多选择购买对自己有利的养老保险。但结果恰恰相反,这折射出农村金融市场存在的问题。

3.信贷和保险市场存在的问题分析

根据前面对是否购买商业保险、养老选择和保险品种选择影响因素的计量分析,可以发现当前农村信贷市场和保险市场存在的问题。

农村居民的信贷经历对买保险是负面影响,同时增加农村居民子女养老的意愿,这好像和常识不符。有信贷经历的农村居民一般都是对金融有所了解的,其金融知识储备较好,但为何他们反而更偏好于子女养老,而没有更多投资于保险?根据实证结果,普惠金融知识了解越多,也会减少保险的购买,而且,学历越高,也会减少新农保和城乡养老保险的购买。这进一步验证了一个判断,越了解金融的农村居民,越少购买养老保险,这种悖论实际上反映出农村信贷市场和保险市场存在的问题。

农村贷款市场存在的缺陷使得参与信贷的农村居民深知农村金融市场的问题,所以对购买养老保险比较慎重。从前面的分析中可以看出,农村信贷市场存在如下问题:

第一,农村居民面临借贷难的现状。近年来,利率持续走低,而在农村信贷市场上,农村居民仍然很难借到优质贷款,对于农民的贷款利率仍处于较高的水平。

第二,正规贷款途径偏少。民间信贷(高利贷)大量占据农村信贷市场,扰乱了农村金融市场的正常发展。

第三,对农村居民的贷款缺乏针对性。通过调研发现借贷难的原因大多为:缺乏抵押担保品、审批程序过于复杂、额度太小满足不了需求,没有根据农村实际状况设计出适用性高的贷款产品。

农村信贷市场的缺陷和保险市场是有关联性的,信贷市场和保险市场都是金融市场的组成部分,一个市场的波动必然通过金融市场的传导机制影响到另一个市场。农村信贷市场由于存在缺陷使得农村居民出于谨慎投资的需求对购买养老保险具有规避心理,所以参与过贷款等金融知识较丰富的农村居民会选择退出农村养老保险体系以规避其不利条件。

我国的农村养老保险市场同样存在一定的缺陷:

第一,养老保险强迫性特点突出。新农保有强迫性,规定年满60周岁的老年人可以不用缴费,每月可领取基础养老金,但其符合参保条件的子女应当参保缴费。这规定引起了广大农民的反感,同时使一些无子女赡养的老人领不到保险金等种种问题困扰着农民,使农民对新农保失去信心。

第二,保障水平偏低,覆盖面偏小。农村经济虽然较过去有所提升,但仍处于较低收入水平,因此导致缴费水平低,大部分投保档次在300元以下,最终收到的保费偏低,难以满足农村居民老年的基本生活需要,使得投保的积极性偏低。

第三,保险产品设计上有缺陷。农村保险市场养老保险品种单一,适用性不强,难以满足我国广大农村消费者的多样化需求。

第四,农村社会养老保险基金管理难以有效运行。目前农村养老保险基金管理相当分散,不能保证养老保险基金的保值。在近几年利率持续走低的情形下,其养老保险基金的增值受到重要影响。

因此,信贷市场和养老保险体系都存在一定的缺陷,使得对其运行机制更加了解的人会主动退出养老保险体系。

四、结论与政策建议

(一)结论

通过调研分析,主要得出以下结论:①养老保险需求方面,有过贷款经历的农村居民更倾向于子女养老;学历越高,会减少子女养老需求;身体健康程度越不好,对养老保险需求越高。②保险品种选择方面,金融知识了解程度、贷款经历与商业养老保险的购买呈负相关关系,学历高会增加商業养老保险购买,而年龄、身体状况、年均纯收入对商业养老保险的购买不具有明显的影响。

农民贷款经历与购买保险经历的负相关,折射出农村保险市场和信贷市场存在的问题,目前农村金融市场对农民信贷仍然具有一定的障碍,保险市场也难以很好地满足农民需求。同时,农村信贷市场的缺陷和保险市场是有关联性的,信贷市场的缺陷使农民对保险市场具有一定的不信任,减少了部分有购买能力居民购买意愿。信贷市场反映了农村居民收益获得渠道的健全程度,而保险市场则反映了农村社会保障体系的完善程度。这两个市场是相互影响的,就像一个硬币的两个方面,农村居民既要通过信贷市场获得资金进行生产经营,也要通过保险市场分散风险,缓解后顾之忧。所以必须同时完善农村信贷市场和保险市场,建立健全信贷和保险双轮驱动下的农村社会养老保障体系,才能使农村社会养老保障体系健康地发展。

(二)政策建议

根据实证分析得出的结论,从政策上应该同时完善农村信贷市场和养老保险体系,双管齐下,促进农村居民福利的提高。一方面,改变农村信贷市场目前进入门槛高、信贷手续复杂、村民贷款难的现状,增加居民获得资金的渠道,降低贷款成本,农村居民收益有了保障,他们会考虑购买养老保险来减少未来身体疾病可能带来的较大的经济负担,这就从信贷市场的角度出发促进养老保险的购买;另一方面,健全农村养老保险体系,开发出适合于农村老年人的养老保险产品,解决老年人的后顾之忧,转变他们的养老观念,既要政府加强财政投入,又要强调保险市场的发展,通过商业养老险的有益补充,两者相辅相成,逐步实现养老方式从依赖子女养老到依靠养老保险体系养老的转变。同时,还要加强农村教育水平的提高,使农民能够对养老方式和养老保险的选择有比较理性的认识,根据自身实际情况选择合适的保险品种。也要加强对农民进行养老保险知识的普及教育,增强农民的保险意识,转变养老观念,适应新时期社会保障体系的要求。

总之,通过对农村信贷市场和养老保险市场各自存在的问题及相互之间的联系进行研究分析,发现问题、解决问题,实现以更加健全的农村信贷市场和养老保险市场来完善农村养老保险体系,从新的视角出发,实现普惠金融的目标。

[参考文献]

[1]陈其芳.农村居民购买商业养老保险意愿的影响因素分析[J].财经理论与实践(双月刊),2016(1):59-62.

[2]李姝,姜春海,傅先慧.“城乡居保”农民参保意愿影响因素实证分析——基于2400 户农户的调查数据[J].财政研究,2018(3):78-86.

[3]张川川,陈斌开.“社会养老”能否替代“家庭养老”?——来自中国新型农村社会养老保险的证据[J].经济研究,2014(11):102-115.

[4]王增文,Antoninette Hetzler. 农村“养儿防老”保障模式与新农保制度的社会认同度分析[J].中国农村经济,2015(7):46-56.

[5]陈其芳,罗荷花. 农村居民参与新农保意愿影响因素的实证分析[J].经济地理,2016(8):142-146.

[6]柳晨.农民参与新农保的影响因素[J].西北农林科技大学学报(社会科学版),2017(7):114-119.

[7]张川川,李雅娴,胡志安.社会养老保险、养老预期和出生人口性别比[J].经济学(季刊),2017(1):749-769.

[8]常芳,杨矗,王爱琴,等.新农保实施现状及参保行为影响因素——基于五省101村调查数据的分析[J].管理世界.2014(3):92-101.

[9]成志刚,曹平. 新型农村社会养老保险满意度研究[J].湘潭大学学报(哲学社会科学版),2014(9):35-41.

[10]冯庆水,黄艳宁.农村信贷与农业保险互动机制运行效率研究[J].中国管理科学,2015(11):378-385.

[11]任乐,王性玉,赵辉. 农户信贷可得性和最优贷款额度的理论分析与实证检验——基于农业保险抵押品替代视角[J]. 管理评论,2017(6):32-42.

Abstract: Based on the survey data of Inner Mongolia and Shandong Province, this paper analyzes the influencing factors of farmers' purchase intention and behavior of endowment insurance by using multiple responses cross analysis, binary Logit and multinomial Logit methods. In terms of the demand for endowment insurance, rural residents who have loan experience are more inclined to depend on their children, and the higher their educational background is, the lower their demand for children's endowment; in terms of the choice of insurance varieties, the degree of financial knowledge and loan experience are negatively related to the purchase of commercial endowment insurance, while higher educational background will increase the purchase of commercial endowment insurance. The negative impact of farmers' loan experience on the purchase of endowment insurance reflects the problems existing in the rural financial market. It is suggested to start with the credit market and insurance market to improve the rural endowment insurance system and strengthen insurance education to help farmers to adapt to the new way of elderly care.

Key words: credit market; endowment insurance; Logit

(責任编辑:张丽阳)

- 制造企业智力资本对竞争优势的作用机制研究

- 研发投入对区域绿色生产率的影响分析

- 互联网思维下制造企业核心竞争力形成机理研究

- 劳动力流动对产业结构升级的中介效应检验

- 新贸易核算框架下电气制造业本土出口收益研究

- 基于微观层面的创新投入、劳动力素质与企业技术进步研究

- 人力资本对绿色创新系统创新绩效的影响研究

- 城市共享单车的合理规模测度

- 基于多案例分析的中小企业社会责任实践对绩效的影响

- 生命周期基金净值预测研究

- 基于勒纳指数的我国财产保险市场势力及福利损失研究

- 用户创新虚拟社区的社会网络关系研究

- 基于SNA的OA软件企业知识共享网络模型研究

- 科学学会的功能演化过程研究

- 双元创新对中国制造业盈利能力的异质性效应分析

- 新兴产业颠覆性创新过程研究

- 融合情景分析的战略性新兴产业技术路径图框架构建与案例分析

- 共享单车企业价值网络重构研究

- 高管团队异质性对企业绩效的影响研究

- 大数据背景下乳制品企业品牌竞争力评价研究

- 考虑盗版影响的寡头垄断市场信息产品定价

- 知识溢出效应研究的国际发展和中国现状评述

- 乳业联盟信誉失信影响因素分析

- 基于销售努力成本共担的信息产品供应链收入共享契约

- 农产品供应链风险评估文献综述

- war game

- war-gamer

- war games

- warhead

- warheads

- warier

- wariest

- warily

- warily, wariness

- warinesses

- waring

- warlessness

- warlike

- warlikeness

- warlock

- warlockry

- warlocks

- warlord

- warlordisms

- warlords

- warm

- warmable

- warm blooded

- warm-blooded

- warm-bloodedness

- r2022090410003021

- r2022090410003023

- r2022090410003025

- r2022090410003026

- r2022090410003028

- r2022090410003029

- r2022090410003031

- r2022090410003032

- r2022090410003034

- r2022090410003035

- r2022090410003036

- r2022090410003038

- r2022090410003039

- r2022090410003040

- r2022090410003041

- r2022090410003042

- r2022090410003043

- r2022090410003044

- r2022090410003045

- r2022090410003046

- r2022090410003048

- r2022090410003049

- r2022090410003050

- r2022090410003052

- r2022090410003053