朱顺东

摘 要:本文采用 2009-2018年各类银行的经营能力与各类型房地产价格波动的数据进行面板回归,探究房价波动对银行经营能力的影响。结果显示商品房价格增长能显著促进银行的经营能力,从商品房分类看,住宅房价格、办公楼价格对房产价格有显著促进,商业营用房价对银行经营能力反而出现显著负向抑制作用,其他商品房价格变动对银行经营能力无显著的向影响。

关键词:房产价格;经营能力;净资产收益率;面板数据

一、引言

房地产贷款是商业银行信贷中的重要组成部分,2019年房地产贷款在金融机构各项贷款余额中占比接近30%。同时,近几年房地产不良贷款出现快速增长给商业银行带来较大的风险。探讨房产价格波动变化对银行金融机构提升经营能力和管控风险具有重要意义。

二、研究方法与研究现状

2.1房地产价格对商业银行信贷的影响

江彤(2007)利用月度数据建立误差修正模型,认为在 10%的置信水平下,房地产价格是银行信贷单向的的 Granger 因。袁俊、施有文(2010)研究发现房地产价格上涨对银行信贷扩张的只存在单向的影响,且银行信贷资金对房地产供给的影响有一年滞后期。况伟大(2011)研究发现房地产价格对银行信贷有着显著影响,并且影响效果要大于经济增长。皮舜和武康平(2004)研究发现房地产业繁荣能够带动信贷的扩张,而信贷的繁荣又会反过来促进房地产行业新一轮的上涨。段忠东、曾令华等(2007)利用月度数据建立VAR 模型,发现长期内银行信贷与房价波动互为 Granger 因果,而从短期来看只有银行信贷对房价波动的影响显著。

2.2房地产价格对商业银行经营的影响

易宪容(2005)提出如果我国的房地产市场的发展完全依靠银行业的信贷支持,那么当我国的房地产行业走向衰退期时银行业就会面临很高的房地产信贷违约风险。所以他认为我国应该出台一系列有效政策抑制住房价格的不断高涨,从而阻止房地产泡沫不断的扩张。聂晶(2008)提出房地产市场对银行业贷款较高的依存度已经导致了“信贷杠杆推动型”泡沫暴露在房地产市场中[8]。在我国宏观打压房价政策和房地产发展周期波动的情况下,房价很有可能下行,那么紧接着就会带来房地产信贷违约率的不断上升。朱海燕和王苗苗(2016)研究发现:当房地产行业处于繁荣期时,银行业就会增加房地产行业的贷款支持力度,这会给房地产行业带来泡沫性的繁荣假象;然而当房地产行业走向衰退期时,银行业将会缩小房地产行业的贷款支持力度,这会加剧房地产行业的衰退,从而造成银行业房地产贷款违约率上升。

三、变量选取与数据说明

本文研究目的是探究房地產价格波动对银行贷款损失准备金额以及贷款拨备率的影响,本文根据《中国房地产统计年鉴》的商品房分类标准,将商品房细分为住宅、办公楼、商业营用房和其他商品房。同时为了控制盈余平滑、资本管理、资产负债结构等影响因素对商业银行的贷款损失准备的影响,本文引用信贷规模(Loan)、资本充足率(CAR)、银行资产规模(Size)、净资产收益率(ROE)、不良贷款率(nlr)、资产负债率(Lev)作为控制变量。

四、模型的建立

观察单位是中国住宅商品房从2009—2018年的数据,总观察值的个数为1142个。本文以净资产收益率为被解释变量,解释变量分别是商品房价格增长率、住宅价格增长率、办公楼价格增长率、商业营用房价格增长率、其他商品房价格增长率,共5个变量。控制变量为资产负债率、贷款比例、资本充足率、资产规模、贷款拨备率、拨备覆盖率等六个变量,我们建立以下回归模型:

ROEit=cons+βΣXit+ɑΣcontrolit +Ui+Vt+εit

其中,i是代表第i个省市,t是代表年份,Ui是代表银行的个体效应,Vt是代表年份的效应 ,εit是代表残差项。

五、实证分析

5.1变量基本统计情况

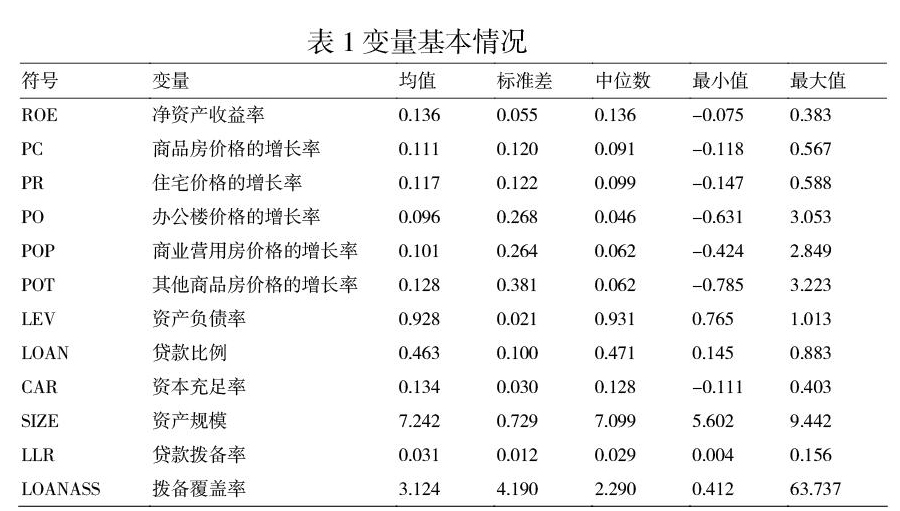

净资产收益率均值为13.6%、最大值为38.3%、最小值为-7.5%,银行个体经营能力通过标准差看出,整体差异不大;自变量中五个房产价格指数增长率可以看出,整体波动标准差均大于平均值,说明价格增长率波动大,控制变量中贷款拨备覆盖率和拨备覆盖率分布差异大。

5.2相关性分析

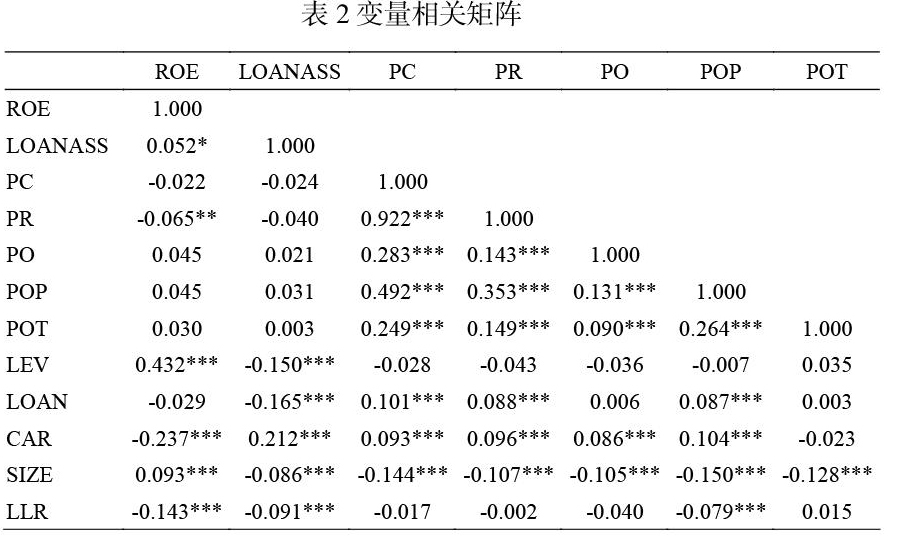

办公楼房价增长率PO、商业营用房价增长率POP、其他商品房价增长率POT、企业资产负债率、企业资产规模与ROE相关系数为正数,在研究的期间内与企业净资产收益率ROE同趋势变化;综合商品房房价增长率PC、住宅房价增长率PR、贷款比例、资本充足率、贷款拨备率相关系数均为负数,这些变量与净资产收益率ROE在研究的期间负向趋势变化。综合房价增长率PC、住宅房价增长率PR、资产负债率LEV、贷款比例LOAN、 企业资产规模SIZE、贷款拨备率LLR相关系数均为负数,这些变量与贷款拨备覆盖率在研究的期间负向趋势变化;办公楼房价增长率PO、商业营用房价增长率POP、其他商品房价增长率POT、资本充足率与贷款拨备覆盖率相关系数为正数,与贷款拨备覆盖率在研究的期间同趋势变化。自变量之间:除商品房综合价格增长率与住宅价格相关系数为0.928超出0.8外,其他变量之间的相关系数基本上小有0.5;控制变量之间的相关系数基本处于0.3以下,最高不超出0.5,说明控制变量之间的共线性不大,自变量和控制变量的相关系数也均处于0.3以下,故不存在严重的共线性问题。

5.3多重共线

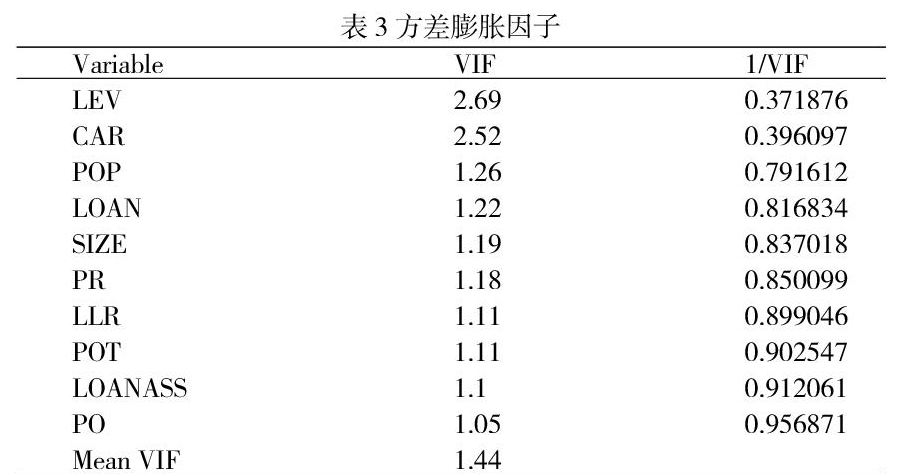

为了避免多重共线性造成估计量无效,对解释变量通过采用方差因子进行多重共线检验,通过采用方差因子(VIF)对变量进行检验,根据检验标准,如果VIF大于10就说明存在一定的多重共线性,超过100就存在较严重的多重共线性影响,通过表3可以看出VIF最大值为2.69,平均VIF为1.44远小于10,说明自变量之间不存在多重共线性;通过表4可以看出,当变量综合房价和其他房价放在一起的时候,VIF最大值为11.64,略超出10但平均VIF值为3.17远小于10,故只存在弱共线性,为了避免出现共线性,故本文采用将变量PC和其他房价变量分开回归的形式进行分析。

5.4模型筛选

因本文是采用平衡面板数据,通常采用有混合模型、随机效应模型、固定效应模型,每个效应假设条件不同,为了得出合理的估算之前都在模型估计之前需要进行相应的检验,首先通过LM检验来判别是否采用随机效应还是混合效应,通过表4检验结果中可以看出,LM检验得出P值为0.000小于0.05,强烈拒绝原假设,说明随机效应比混合模型更适合;其次通过F检验来判别是采用固定效应还是混合效应,经过检验得出F值为26.29,对应的P值为0.000小于0.05,说明固定效应比混合模型更适合;最后通过豪斯曼检验来判断是否固定效应和随机效应,通过估算得出豪斯曼检验卡方值为53.88对应的P值为0.00小于0.05,说明固定效应比随机效应模型更适合,故本文采用固定效应模型进行分析。

5.5实证分析

由于利用面板数据进行回归分析 时,可能存在时间序列与截面相关以及异方差等问题,同时也为了避免因遗漏变量而带来的内生性 偏误,本文使用 Stata 15.0 软件对上述数据进行固定效应模型分析,并采用 Driscoll-Kraay 标准 误进行估计,以规避使用常规面板数据估计方法时会低估标准误差的问题。

通过整理表5得出:PC回归系数为0.0027在1%水平下显著,分细项看,模型1.2中看出住宅价格回归系数为0.0025在1%水平下显著;PO回归系数为0.0073在1%水平下显著;说明商品房的价格增长显著促进了银行的净资产收益率的增长;控制变量中资产负债率和资本充足率、拨备覆盖率的回归都显著为正数,说明在采集银行的样本研究的期间内,高杠杆和风险控制变量资本充足率、拨备覆盖率都显著促进银行的净资产收益率增长。贷款拨备率回归系数为负且显著,说明该变量抑制了银行的ROE的增长。

通过整理表6得出:PC回归系数为-2.67在1%水平下显著,分细项看,模型1.2中看出住宅价格回归系数为-2.37在1%水平下显著;POP回归系数为-0.507在5%水平下显著;说明商品房的价格增长显著降低了银行的拨备覆盖率增长,抑制了不良贷款增长;控制变量资产负债率、贷款比例回归系数为负且显著,说明该变量抑制了银行的拨备覆盖率的增长。

六、结论

根据第四部份的对银行经营分析,结合采集数据实证回归分析可以看出说明商品房的价格增长显著提升了银行经营绩效;同时高杠杆和风险控制变量资本充足率、拨备覆盖率都显著促进银行经营绩效增长,但同时商品房的价格抑制银行的拨备覆盖率、不良贷款增。因此,为使我国银行经营达到健康运转的状态,随着房地产调控,房价增长率会面临停滞不前状态,银行经营能力在这一方面会存在抑制下降的银行的风险抵抗能力也会显著下降,银行应降低房地产类别的贷款占比,调整信贷结构,拓宽向实体经济项目提供融资占比。结构性的调整,优化商业银行房地产贷款的结构,大力支持房地产市场中的合理住房消费,进而使得商业银行的稳健经营能力得到提升;提升商业银行信贷资产的流动性,从而增加商业银行的稳健经营能力;加大对房地产贷款投放的审核与监督力度进而来规范房地产资金的投放,严禁违规对房地产行业投放贷款,进而增加商业银行稳健经营的能力;对房地产贷款的贷前进行严格地评估,建立针对房地产贷款项目的跟踪监督机制,监督和规范房地产贷款的使用,加强房地产贷款的事前、事中和事后监控以有效降低信贷风险,進而增加商业银行的稳健经营能力。

参考文献:

[1]易宪容.中国房地产市场过热与风险预警[J].财经经济,2005,(5):14-21.

[2]聂晶.浅析房地产市场泡沫对银行业的风险及银行防范对策[J].金融与经济,2006,(2):77-80.

[3]陈武琼.外资流动对中国房地产市场的影响—基于上海房地产市场的实证分析[D].宁波:宁波大学,2010.

[4]李德福.中国房地产企业房地产投资信托基金融资方式[D].天津:南开大学,2005.

[5]邹薇.基于 BSSI 指数的中国银行体系稳定性研究[J].经济理论与经济管理,2007,

(江西省社会科学院 ?江西 ?南昌 ?330077)

- 浅谈疫情期间教学建筑密闭空间室内空气安全保障

- 应用Morisky用药依从性量表调查乳腺癌术后辅助内分泌治疗依从性的不足与对策

- 辽东愡木化学成分及其药理活性

- 在中医药专科院校体育教育中开展传统中医养生运动的初步设想

- 新冠疫情下院内一线护理人员心理健康状况的调查

- 社区中医体质辨识在老年人健康管理的应用分析

- 药品电子监管在零售药店的推行困境及应对措施

- 健康教育对于普及预防肺结核知识的作用分析

- 社区老年高尿酸血症患者的群组管理

- 浅谈药用植物学实践教学中传统生物绘图的不可替代性

- 部队官兵“抗疫”期间的心理表现及干预

- 康复护理路径对精神分裂症患者认知功能、社交功能及生活质量的影响

- 围术期优质护理在老年急性结石性胆囊炎患者中的应用分析

- 探究糖尿病患者的社区护理干预措施及效果

- 老年高血压患者社区护理干预的效果观察

- 中医护理在腰椎间盘突出症临床治疗中的实践效果观察

- 中药保留灌肠治疗盆腔炎的护理干预效果分析

- 肇事肇祸工作岗位护士压力源状况调查

- 骨科创口感染原因分析及护理干预对策

- 腹腔镜下成人腹股沟疝无张力修补术后护理体会

- 全程优质护理干预对多发性肋骨骨折并血气胸患者康复效果的影响

- 探讨经腹部及阴道超声联合应用在妇产科急腹症中的诊断价值

- 胎头吸引器和产钳助产在阴道分娩中的应用

- 神经内科护理对脑卒中康复护理的临床分析

- 小儿推拿促进支气管肺炎康复的效果研究

- porcelainite

- porcelainization

- porcelainlike

- porcelains

- porch

- porches

- porchless

- porchlike

- porcupine

- porcupines

- porcupinish

- porcupiny

- pore

- pored

- porelike

- pore-over

- pore over

- pore over sth

- porer

- porers

- pore's

- pores

- pore²

- pore¹

- poring

- 五斗先生

- 五斗凉州

- 五斗折

- 五斗折腰

- 五斗禄

- 五斗米

- 五斗米道

- 五斗粟

- 五斗粮

- 五斗糈

- 五斗解酲

- 五斗解酲,不问妻妾

- 五斗酲

- 五斗醒

- 五方

- 五方元音

- 五方十六路

- 五方旗

- 五方旗号

- 五方杂处

- 五方杂聚五六杂厝

- 五方色

- 五日

- 五日一风 十日一雨

- 五日京兆