储雪俭+李聘飞

摘 要:信用风险是供应链金融的主要风险。本文从生态系统的角度探索供应链金融的本质是信用创造与信用扩张,供应链金融信用风险扩散的机理是信用风险在供应链金融网络中的传播性与传染性,信用风险扩散可以从时间维度、空间维度和强度维度这三个维度进行识别。基于此提出供应链金融信用风险扩散的防控机制,包括平台指数机制、信用征集机制、数据库机制、信息共享机制和风险预警机制。

关键词:供应链金融;信用风险;风险扩散;防控机制

中图分类号:F830 文献标识码:B 文章编号:1674-2265(2017)02-0063-05

一、引言

作为解决中小企业信贷困难的有效方式之一,供应链金融在国内的发展十分迅速。前瞻产业研究院的数据显示,预计到2020年,国内供应链金融市场规模将达到14.98万亿元。而风险问题一直是供应链金融发展的主要障碍,供应链金融风险管理受到越来越多的关注。近年来,国内学者对供应链金融风险的研究越来越多,如李毅学(2011)利用层次分析法展示了其评估过程,并将供应链金融风险分为系统风险和非系统风险两大类,信用风险、存货变现风险和操作风险成为非系统风险的主要内容。实际上,信用风险是供应链金融风险的主要类别,对信用风险的研究已经成为供应链金融风险研究的重点。目前,国内学术界对供应链金融信用风险的研究集中于风险识别和风险评价两个方面。在信用风险识别方面,刘远亮、高书丽(2013)利用主成分分析法和Logistic回归方法构建信用风险识别模型对供应链金融中的小企业信用进行识别;在信用风险评价方面,熊熊、马佳、赵文杰等人(2009)为了避免供应链金融信用风险评价中主观评价因素的影响,将主体评级和债券评级纳入到信用风险评价中,有效地保障了信用评价体系的客观性;而陈长彬、盛鑫(2013)在构建供应链金融信用风险评价体系时将定性指标和定量指标有机地结合起来,保证了信用风险评价体系的完整性。

通过上述已有研究发现,学术界对供应链金融信用风险扩散的研究涉及很少,而信用风险在供应链网络中具有很强的扩散效应,对供应链金融业务的运行具有很大影响。因此,对供应链金融信用风险扩散的研究不但能够保障供应链金融风险管理研究体系的完整性,而且能够为供应链金融业务发展提供借鉴。

二、研究背景

(一)供应链金融发展不断生态化

随着生产分工的日益加剧和供应链管理的不断演进,供应链金融的发展经历了由供应链单一环节的金融服务到供应链网络的金融生态优化、再到供应链金融生态的过程。供应链金融业务模式从原本单一的动产及货权质押授信业务向上游采购应收款业务和下游销售预付款业务延伸,产生了基于债权的应收账款融资、基于货权的存货融资和预付账款融资三种模式。供应链金融服务功能也从融资服务向集合融资、支付、结算、保险和信息服务于一体的综合服务转变。

我国供应链金融的发展起源于原深圳发展银行进行的“动产及货权质押授信业务”试点,并在2003年率先提出“1+N”的中小企业融资模式。其中,“1”是指供应链核心企业,“N”是指供应链中核心企业的上下游成员,实质上是将核心企业的信用引入其上下游企業的授信服务中,有效地保障了供应链金融的风控问题。此时的供应链金融存在的目的是满足供应链上部分中小企业的融资需求,供应链金融服务具有单一性。而随着企业竞合模式逐渐向供应链间竞争合作模式转变,供应链网络治理与供应链金融的关系不断深化,供应链网络治理成为供应链金融发展的基础,供应链网络的信息获取、资源控制及风险分担等功能不断得到发挥,金融授信模式将实现从不动产授信到动产授信、静态授信到动态授信、单一授信到整体授信模式的转变。供应链金融业务沿着供应链网络模式进行非线性延伸与扩散,供应链金融服务不断多元化和集成化。供应链网络的集成运动不断加剧,供应链网络中组成元素之间相互作用加强,更多的商业生态元素被纳入供应链网络生态系统中,形成了供应链网络生态系统的集成动力机制。

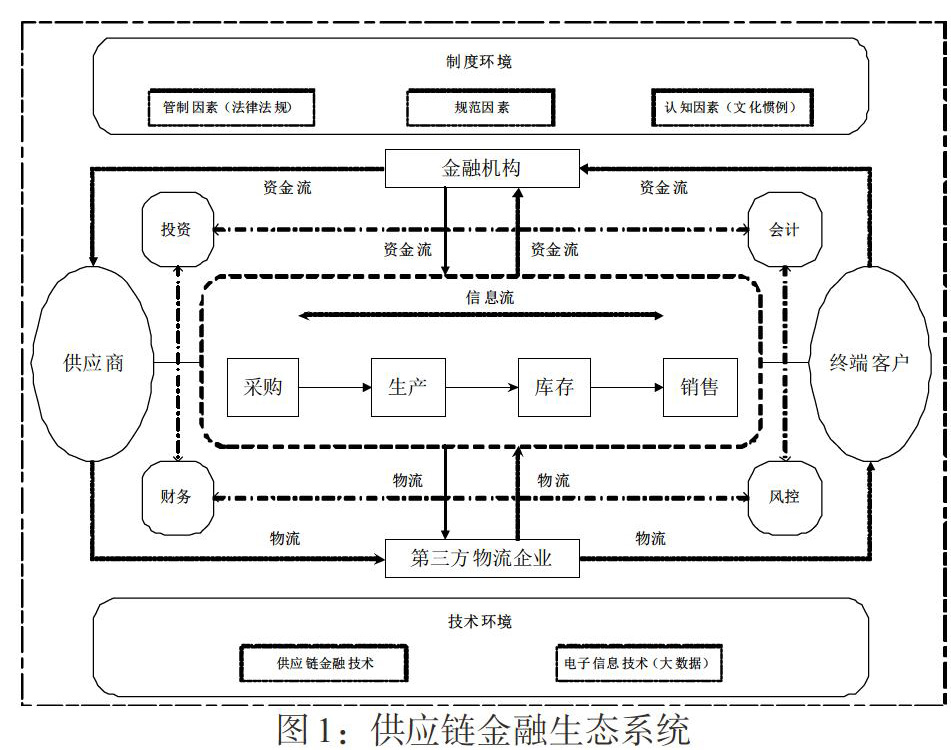

在供应链网络生态系统集成动力机制的作用下,供应链金融生态系统成为供应链金融发展的高级商业形态(见图1)。供应链金融生态系统以供应链管理理论为基础,在对整条供应链进行持续优化与协同管理的同时,严格把控真实贸易的交易环境,改变资金在供应链上的流通方式和存在形式,实现闭合式资金流通。实质上,供应链金融生态系统包含供应链网络的全部功能,并将投资、财务、会计和金融风控纳入其中,实现供应链网络交易的高效性。具体地说,供应链金融生态系统的构成包括外部环境和参与主体两大类。外部环境涵盖制度环境和技术环境两部分:制度环境包括管制因素、规范因素和认知因素,管制因素涵盖法律、政策、规定等相关内容,属于工具性质的制度系统;规范因素与社会责任相关;认知因素属于群体对外部世界真实的理解。技术环境包括供应链金融技术和电子信息技术。供应链金融生态系统参与主体包括金融服务需求方、金融服务供应方、服务外包主体和监管机构。

(二)供应链金融本质:信用创造与信用扩张

为了解决银企间的信贷隔阂,供应链金融应运而生,一方面能够解决中小企业“融资难”、“融资贵”的困境,另一方面为金融机构增加新的业务点和利润来源。供应链金融的发展离不开信用的功能,两者存在紧密的联系。金融机构在开展供应链金融业务时将真实贸易作为核心指标,以防控供应链金融的业务风险。真实贸易存在于供应链生态系统中的交易主体之间,从产业经济学角度分析,在控制真实贸易基础上进行的供应链金融业务,实质上是将具有强流动性的金融资产与弱流动性的实物资产有机地结合起来,实现资金在供应链上的优化配置,增强金融资产和实物资产的流动性,即实现虚拟经济与实体经济相互促进发展。信用是解释银行、货币及实体经济之间内在联系机制的核心概念。信用与供应链金融在促进虚拟经济与实体经济相互发展方面具有一致性功能。此外,供应链金融生态系统中交易主体间存在的商业信用是供应链金融实现生态化的基础,也是供应链金融实现增量反应的前提,在银行信用和商业信用不断融合下,供应链金融发展的进程才会加速。因此,供应链金融的本质是信用创造与信用扩张。

信用创造是金融机构对实体经济提供融资支持的过程,传统的信用创造是以商业银行为基础进行的,而现代信用创造的主体则突破了商业银行的局限性,各类非金融机构参与到信用创造中来。供应链金融的信用创造以商业银行为主体而受到金融体系的制约,非金融机构作为信用创造的辅助部分在我国供应链金融发展中发挥着越来越重要的作用。信用扩张是在信用创造活动完成后进行的信用在供应链交易主体间的传递活动。信用扩张方向与供应链中商流方向具有一致性,原因在于信用扩张起始于交易双方的合同签署(订单),终结于下游贸易的回款。因此,在贸易中产生的相关资产(包括应收账款、存货和预付账款)成为信用扩张的载体。

(三)供应链金融信用风险扩散问题显著

在传统融资活动中,银行信用度量的对象是单个借款企业的信用资质,而在供应链金融中则变成了整条供应链金融的运行状况。在供应链金融生态系统中,交易主体间关系紧密,连接性较强,任何一方出现问题都会影响供应链金融生态系统的稳定性。基于金融机构的角度,“新巴塞尔协议”将风险分为信用风险、市场风险和操作风险三类。信用风险指借款人和市场交易对象违约而导致损失的风险;市场风险指银行的资产组合由于市场波动、经济周期影响等因素导致的可能损失;操作风险指由不完善或有问题的内部程序、人员及系统或外部事件所造成损失的风险。

国内供应链金融风险主要来源于信用风险。有数据表明,供应链金融风险90%以上来自于信用风险,主要表现为客户欺诈,包括控股权的争议、资本的抽离、隐性负债、非相关多元化投资、实际控股人的不良嗜好。其中,控股权的争议指供应链金融资产所有权在法律上出现争议,重复质押就是在存货融资业务中因存货所有权归属问题导致的典型控股权争议问题;资本的抽离指债务人通过关联交易将企业资本转移的行为;隐性负债指没有记录在资产负债表内并随着时间的推移逐渐显性化的债务;非相关多元化投资指债务人获得资金后将资金用于其他途径,而非将资金用于扩大生产贸易;实际控股人的不良嗜好属于个人道德问题,同样会带来信用风险问题。信用风险的传导性是信用风险扩散的前提,供应链金融的复杂网络则为信用风险扩散提供了媒介条件。供应链金融信用风险扩散后果将对特定产业形成强烈冲击,其影响深度和广度都是其他风险难以企及的。影响至今的钢贸危机事件是供应链金融信用风险扩散的典型案例。钢贸危机事件的核心在于质押物的重复质押,属于信用风险的控股权争议,之后发生的钢材质押物挤兑事件则是因为没能有效处理信用风险扩散而产生的严重后果。

三、供应链金融信用风险扩散机理

供应链是供应链金融生态系统构建的基础,供应链金融交易主体是市场中独立的经济主体,交易主体间存在的信息不对称和利益矛盾决定了供应链金融生态系统仍是个不稳定的系统结构。供应链金融生态系统的环境处于动态变化的状态,部分交易主体的行为将对供应链金融产生影响。风险在供应链中的传递是通过交易主体间的相互作用进行的。信用风险的扩散同样是通过关联企业的相互作用进行的,在供应链金融生态系统中,单个交易主体的界限逐渐动态化和模糊化,交易主体间具有高度关联性,也就是具有传染性。因此可以发现,信用风险在供应链金融生态系统中呈现出客观性、可控性、周期性和传染性的特征。客观性是所有风险种类的共同特征,即风险的发生不以人的意志为转移;可控性是可以通过人为控制将信用风险降到最低;周期性表现为信用扩张和信用收缩活动在供应链金融中交替出现;而信用风险的传染性表现为部分交易主体的失信行为将会导致整个供应链金融生态系统的紊乱和信用传递链条的中断。

(一)信用风险扩散的表现形式

风险扩散的表现形式可以从方向层面、线性层面和连续性层面进行划分。在风险扩散的方向层面,可分为单方向扩散、双方向扩散、多方向扩散和混合扩散四种。单方向扩散是指沿着一个特定渠道进行扩散,其扩散具有区域特定性、直接性和单调递减性的特征;双方向扩散是指风险扩散沿着两个相反的渠道进行,其扩散具有方向相反性、對流性和复杂性;多方向扩散是非单一性多方向的复杂扩散,其扩散沿着多维度展开,扩散路径和扩散强度呈现非均衡性;混合扩散的方向是不确定的,且无法判别扩散的方向,扩散的可控性较差。在风险扩散的线性层面,可分为线性扩散和非线性扩散,线性扩散表示交易主体的风险扩散损失和风险概率与扩散的时间或其所在的位置是线性关系,非线性扩散则呈现非线性关系。在风险扩散的连续性层面,可分为连续式扩散和跳跃式扩散,跳跃式扩散又包括可去间断式扩散和纯跳跃式扩散两种形式。

(二)信用风险扩散速度

风险扩散速度表示风险扩散在供应链金融生态系统中的动态过程,受到风险扩散时间、交易主体位置和风险损失的影响。在风险扩散的时间进程中,可分为三个阶段:初期的风险扩散速度较慢;中期会迎来风险扩散的爆发阶段,风险扩散速度瞬间加快;后期风险扩散会处于动态稳定的时段,风险扩散速度平稳。供应链金融信用风险的扩散速度遵循同样的发展规律。

(三)信用风险扩散维度

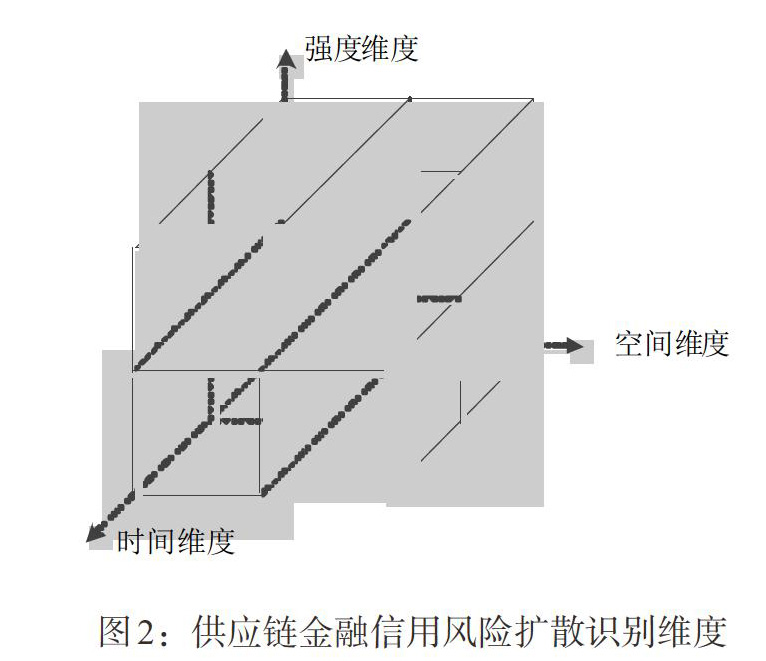

供应链金融信用风险扩散的识别可以从时间维度、空间维度和强度维度三个维度进行(见图2)。时间维度表示信用风险扩散的持续时间,信用风险扩散的速度和发生的概率随着时间的变化产生变化,信用风险爆发期的扩散速度和发生的概率都比较高,而信用风险衰退期的扩散速度和发生的概率相对较低。空间维度表示信用风险扩散的交易空间,越接近风险源,信用风险扩散的速度和发生的概率越高。需要强调的是,供应链金融与其他产业的共生属性决定了信用风险扩散的空间维度倾向于风险源存在的产业,即空间维度产业依赖性较强。空间维度的特点除了具有产业属性之外,还具有位置属性和层次属性:位置属性表示交易主体在供应链金融中的位置,例如,供应链上生产环节和流通环节信用风险扩散是不同的,生产环节信用风险更容易向上游扩散,而流通环节信用风险扩散偏向于下游;层次属性表示信用风险扩散是逐级展开的,是由供应链金融的层级结构决定。强度维度表示风险扩散的力度。

四、供应链金融信用风险扩散防范机制

(一)平台指数机制

集成化的信息平台能够将各方关联企业有机地连接起来,从而在全链条上形成一个多方无缝对接、界面可视统一、信息实时共享的信息平台。建立供应链金融服务平台,将金融机构、物流企业、交易主体及其他服务方聚集在服务平台上,实时采集供应链上采购、生产、销售和市场的全方面数据,对交易主体的历史运营数据进行分析,为金融机构提供风险控制的参考依据,帮助交易主体实现增信,使交易主体更加快捷、便利和低成本地获得金融服务。供应链金融服务指数是对交易主体进行在线信用判别的依据,当信用风险发生时,金融机构可通过指数的变化判别交易主体的信用变化,进而做出相关决策。

(二)信用征集机制

建立信用征集平台,对供应链金融生态系统中交易主体和服务主体的信用数据进行采集、分类、整理和储存操作,利用第三方评估机构保证信用征集的客观性和公正性。信用征集内容可以从主体信用、交易信用和监管信用三部分入手。首先对交易主体的主体信用进行征集,包括管理能力、业务规模、经营实力和财务实力等;之后对交易主体的交易信用进行征集,从交易主体的历史交易数据入手,征集交易记录、客户合作年限、客户评级等信用数据;最后对交易活动中的监管信用进行征集,主要包括监管环境、监管主体信用和监管能力等。

(三)数据库机制

对供应链金融交易主体的交易数据和行为数据进行归集,形成服务于供应链金融的专业数据库和数据网络,再利用日益成熟的云计算和大数据技术建立专业的风险分析模型。完善的数据库网络能够有效防控信用风险的扩散,通过动态、实时、持续、完整的信用记录实现交易主体信用的动态评级,帮助金融机构快速地获取交易主体的信用评级,有效减少风险扩散带来的损失。

(四)信息共享机制

信息不对称造成了供应链金融生态系统的不稳定性,建立有效的信息共享机制成为降低各主体间信息不对称的有力措施。在供应链金融生态系统中建立信息集成共享模式,将需求信息、生产信息、销售信息、物流信息、库存信息和资金信息实现无障碍共享,建立专业的信息服务平台。其功能包括信息搜集模块、信息分析模块、共享模式选择模块、信息共享水平评价模块等。

(五)风险预警机制

风险预警机制是经济行为主体应对内外部环境变化采取的风险预测行为。国内金融体系不灵活,缺乏有效的反馈和调整机制,信用风险预警机制较为落后。对供应链金融信用风险扩散的管控势必需要一套灵活、高效的风险预警机制,构建信用风险扩散的预警指标体系。预警指标体系的建立可以从交易信息、资金流向信息、物流信息、质押物信息和市场信息五个方面入手,实现对信用风险扩散的有效预警和快速反应。

五、结论与展望

信用风险是供应链金融的主要风险,供应链金融不断向生态化方向发展,对供应链金融信用风险扩散的研究成为供应链金融风险研究中不可或缺的内容。对供应链金融信用风险扩散的研究结果表明,供应链金融信用风险扩散的机理是信用风险在供应链金融网络中的传播性与传染性。信用风险扩散可以从时间维度、空间维度和强度维度这三个维度进行识别。供应链金融信用风险扩散的防范机制则需要从供应链金融生态系统角度去审视,提出较为完整、操作性强的防范手段。

参考文献:

[1]2015—2020年中国供应链金融市场前瞻与投资战略规划分析报告(2015)[R].前瞻产业研究院,2015.

[2]李毅学.供应链金融风险评估[J].中央财经大学学报,2011,(10).

[3]刘远亮,高书丽.供应链金融模式下的小企业信用风险识别—基于北京地区信贷数据的实证研究[J].新金融,2013,(1).

[4]熊熊,马佳,赵文杰,王小琰,张今.供应链金融模式下的信用风险评价[J]. 南开管理评论,2009,12(4).

[5]陈长彬,盛鑫.供应链金融中信用风险的评价体系构建研究[J].福建师范大学学报,2013,(02).

[6]严广乐.供应链金融融资模式博弈分析[J].企业经济,2011,(4).

[7]毕家新.供应链金融:出现动因、运作模式及风险防范[J].华北金融,2010,(3).

[8]陳志新,张忠根.供应链网络治理与供应链金融发展[J].经济学家,2011,(4).

[9]杨斌.供应链网络生态系统的集成动力机制分析[J].物流工程与管理,2009,31(11).

[10]宋华.供应链金融[M].北京:中国人民大学出版社,2015.

[11]李占雷,郝林静,孙红哲.供应链金融生态系统核心企业的能量扩散效应[J].江苏商论, 2012,(12).

[12]李扬,周莉萍.信用创造[J].金融评论,2014,(1).

[13]席红辉.新巴塞尔协议框架下的风险分类和控制:银行和保险[J].商业研究,2005,(5).

[14]倪得兵,范建昌,唐小我.需求风险和汇率风险在供应链中的传导分析[J].管理工程学报,2013,27(1).

[15]赵荣.供应链信用风险传导机制研究[D].北京:中国矿业大学,2011.

[16]陈黎.金融风险扩散的机理及应用研究[D].武汉:武汉理工大学,2009.

[17]郑和明.民营企业财务风险形成与扩散机制研究[D].浙江大学博士研究生论文,2014.

[18]邱映贵.供应链风险传递及其控制研究[D].武汉理工大学博士研究生论文,2010.

[19]杨康,张仲义.供应链网络风险传播SIS-RP模型及仿真[J].北京交通大学学报,2013,37(3).

[20]唐时达.供应链金融大势所趋:构建以“数据质押”为核心的生态圈[EB/OL].(2014-11-22).http://www.btdcw.com/btd-661169917c1cfad6185fa764-1.html

[21]]陈丽丽,储雪俭.供应链金融监管仓库虚拟联盟建立机制分析[J].商业经济研究,2016,(5).

[22]蒋梦莉,姚树俊.供应链管理中信息共享机制研究[J].生态经济,2011,(4).

[23]彭杰.供应链金融风险预警体系设计[D].湖南大学硕士研究生论文,2014.

- 以高职学生隐性职业素质培养为导向的德育项目化设计与实践研究

- 新媒体时代青少年思想道德教育创新思考

- 马克思教育哲学对高校素质教育的启示

- 双语教学的挑战与对策分析

- 基于MOOC的大学课堂教学改革探讨

- 传统教学方式在中国地理课程多媒体教学中的恰当运用

- 面向“卓越工程师”培养的城轨电力牵引与控制课程作业评价

- 面向“卓越工程师”培养的电气信息类课程体系探索

- 基于“兴趣—实践—能力”的土木工程专业建筑类课程教学与实践改革研究

- 军队院校概论课程教学团队建设的探索

- “2511”教学法与提高中医护理技术学习自我效能感的关系研究

- 应用型本科沉积学实践教学改革探索

- 给排水专业毕业设计供给侧改革探讨

- 机械制图课程的教学思考与对策

- TBLSakai模式在人体寄生虫学理论教学中的应用

- “三步法”在结构力学教学中的应用

- 应用型本科院校互换性与测量技术课程教材改革研究

- 基于微课的水文水利计算课程翻转课堂教学创新模式探讨

- 主动学习教学策略在控制工程基础课程教学中的应用

- 应用型高校机械本科专业教学改革探索

- 基于CDIO理念的机械创新设计大赛的组织与实施

- 基于QSB的案例教学在运筹学教学中的应用

- 计算机控制技术课程教学与实践的探讨

- 基于信息化教学手段的随机信号分析课堂设计

- EDA技术基础课程教学研究

- clear sth up

- clear (sth) up

- clear sth ↔ away

- clears up

- clear the air

- clear-the-air

- clear the way

- clear the way for

- clear up

- clear up / clear sth up

- clear your conscience

- clear your desk

- clear your throat

- clear²

- clear³

- clear¹

- clear⁴

- cleavage

- cleavages

- cleaver

- cleavers

- clef

- clefs

- cleft

- clefted

- 涎涎

- 涎涎瞪瞪

- 涎涎邓邓

- 涎液

- 涎滑

- 涎滴

- 涎玉沫珠

- 涎皮

- 涎皮涎脸

- 涎皮赖脸

- 涎眉邓眼

- 涎着脸

- 涎睨

- 涎瞪瞪

- 涎缠

- 涎脸

- 涎脸哥儿

- 涎脸涎皮

- 涎脸饧眼

- 涎言涎语

- 涎邓邓

- 涐

- 涑

- 涒滩

- 涒邻