摘 要:安全性一直以来都是商业银行经营的首要基本原则,因此不论在金融危机期间还是稳健的经济周期期间,对于商业银行的流动性风险的管理显得尤为重要。首先,本文总结了国内外有关LaVaR的发展历程及流动性风险的研究成果;其次,本文基于中国A股16家上市商业银行的日股票价格波动样本数据,对传统的在险价值计量方法进行改进,考虑了买卖价差对流动性溢价的影响,建立了GARCH-LaVaR模型,计量我国上市商业银行市场流动性风险的在险价值;最后,有针对性地得出对我国大型商业银行流动性风险的相应启示。

关键词:商业银行;流动性风险;GARCH-LaVaR模型;启示

一、绪论

一直以来,信用风险、操作风险、市场风险都是商业银行规避风险所看重的部分。相较之下,流动性风险反而并未受到广泛关注。直到长期资本管理公司(LTCM)的失败,雷曼兄弟的倒闭等危机事件发生后,对流动性风险管理的重要性才凸显出来。2010年出台的《巴塞尔协议III》将流动性风险提升到了与监管资本同等重要的作用,并引入了两个流动性风险的相应监管指标,分别是:净稳定资金比例(NSFR)和流动性覆盖率(LCR)。

在近几十年的研究中,买卖价差通常被看作是流动性风险的重要衡量因素。本文根据这一焦点问题深入探讨我国上市商业银行对流动性风险调整后的在险价值的测定,并得出管理启示。

二、我国商业银行流动性风险现状

1.商业银行的法定准备金率较低

目前,我国商业银行主要的资金来源渠道为所有者权益和负债这两个部分。商业银行的贷款总额与商行的可变现资产相比,存在很大差距。并且,现阶段我国商业银行的存款准备金率比较低,可能对于安全性具有一定的威胁。

2.商业银行的不良贷款率逐渐上涨

当前,贷款业务依然是我国绝大多数商业银行最重要的任务。但是,我国商业银行的不良贷款率却在逐年上升。仅仅2018年6月份,我国商业银行的不良贷款率相较三月份上升了将近0.12个百分点,达到了1.86%。截止到2018年6月,我国商业银行有高达19600亿元的不良贷款总额。良好的资产质量,能够使不良贷款率有效下降,进一步使得商业银行流动性风险也得到下降。

3.资产多元化有所欠缺

一方面,在资金运用上,我国商业银行还是大多采取贷款为主的方式。另一方面,存款是我国商业银行的负债业务,其中短期存款占比最大,属于最主要的负债业务。但是本着利益性原则,商业银行往往追求贷款额度的最大化,致使其有较高的流动性负债比率,从而使商业银行的流动性风险进一步扩大。

4.期限错配问题比较显著

资产和负债是商业银行最重要的两部分,保持两者的均衡非常重要。但是,现实中商业银行的资产期限远低于负债期限。这种期限错配的问题在这几年越来越显著,成为了导致商业银行流动性风险加剧的主要原因之一。

三、商业银行流动性风险在险价值衡量的模型选择及设计

1.模型选择

La·VaR方法本质上仍属于VaR分析框架,在險价值(Value at Risk)含义为:在某一特定时期内,某个特定置信水平(例如99%)下,某资产组合所能承受的最大损失。但是,传统的VaR模型没有涉及到流动性风险,只是考虑资产组合面临的市场风险。基于对这一点的考虑,班吉亚、迪博尔德、斯库尔曼、施特格(Bangia、Diebold、Schuermann、Stroughair)在1999年提出了BDSS模型,也就是La-VaR模型——基于买卖价差的流动性风险模型,为在险价值模型的流动性风险计量提供了全新的思路。La-VaR模型实质上包含两个部分,一为资本市场价格波动引起的市场风险,二为根据买卖价差计算得到的流动性风险,公式表示为La-VaR=VaR+LC。

传统的市场风险VaR适用于任何VaR的风险计量方法(参数法如蒙特卡罗模拟、非参数法如历史模拟法等等)。假设金融资产的收益率为rt,服从正态分布N(u,σ2),在给定置信水平α的情况下,市场风险VaR可表述为:

VaR=W(-u+Zασ),其中,W为金融资产的价值,Zα为正态分布函数的α分位数。

国外学者本吉亚(Bangia)指出在置信水平为c时,1单位头寸在未来一段时间内,La-VaR的解析式:

2.模型修正

本文在国内学者胡方琦,宋琴(2016)的研究上,对商业银行每日的买卖价差进行了改进。在这里,假设每日开盘价为Pk,收盘价Ps,最高价Ph,最低价Pl,价差S0则为最高与最低价的差值,中间价

3.实证数据来源及处理

本文选择当下我国A股16家上市商业银行2018年10月8日至2019年10月19日数据作为样本,包括工商银行、中国银行、农业银行、建设银行、交通银行、中信银行、光大银行、北京银行、兴业银行、南京银行、招商银行、民生银行、华夏银行、浦发银行、宁波银行、平安银行(数据全部来源于RESSET数据库)。

因为这16家商业银行上市的时间不同,且各自收益率偶尔存在特殊的波动,所以先对每组数据进行如下处理:

(1)各家商业银行除息、除权造成的收益率巨幅波动数据。

(2)在样本期间内,所有银行因上市时间较晚、停牌等导致的数据空白,都全部进行保留。

四、商业银行流动性风险的线价值实证检验

实证检验

1.描述性统计与正态分布检验

首先分别对这16家上市商业银行每日的中间价格采取对数差分处理,得到各自收益率记为r,即:

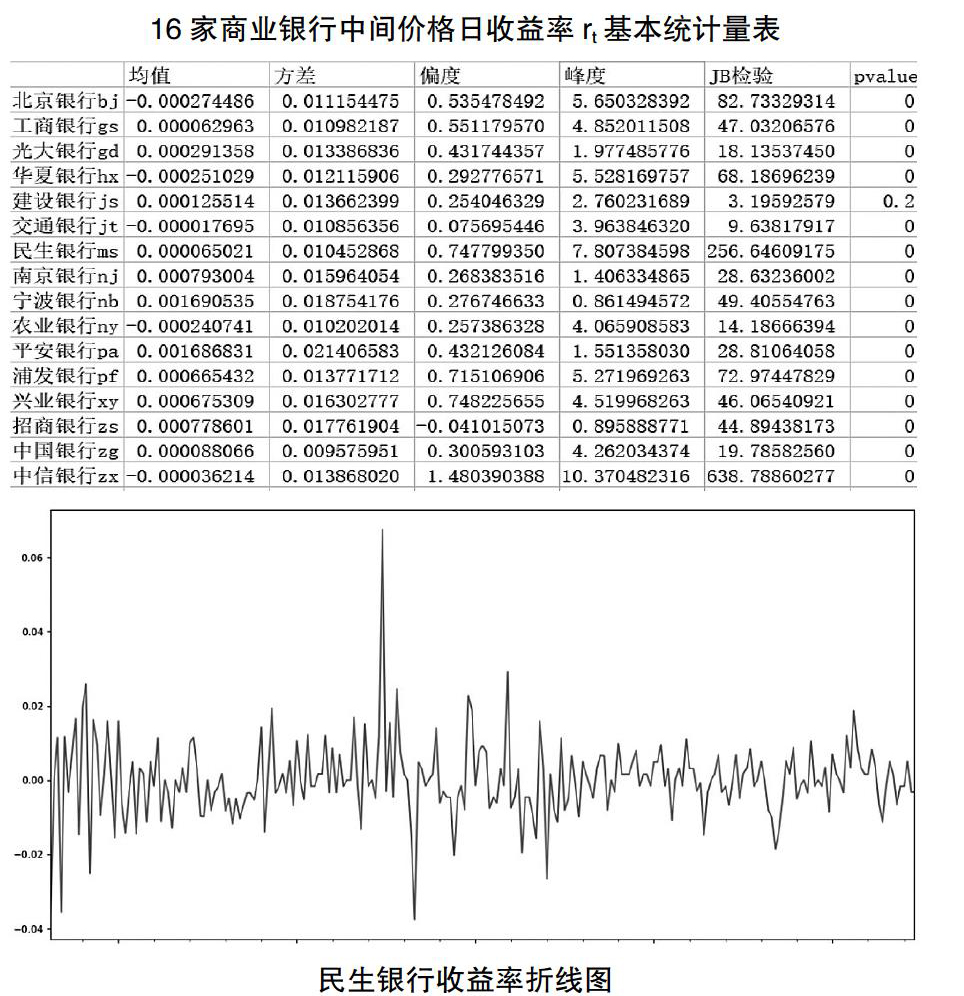

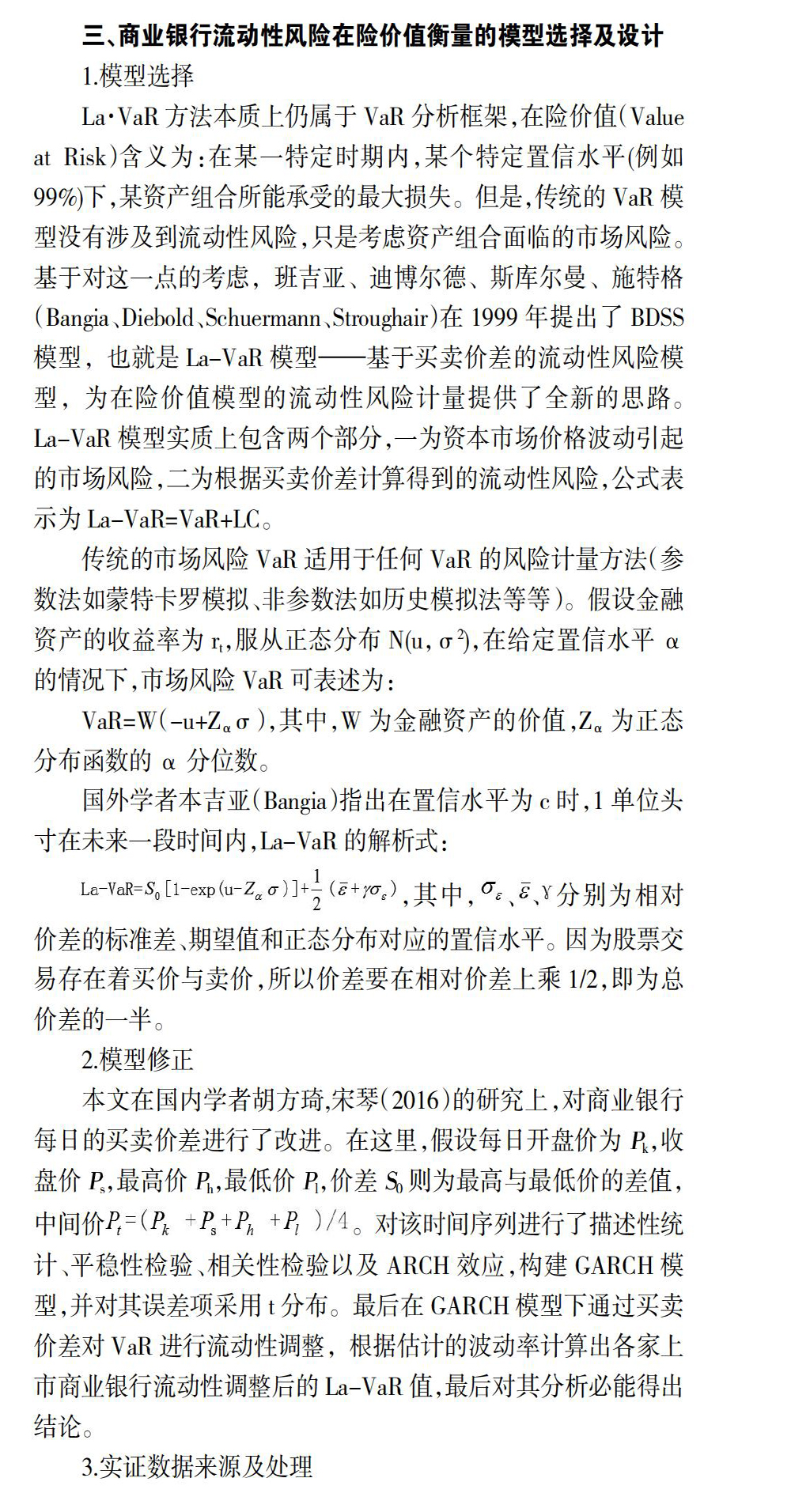

16家商业银行中间价格日收益率rt基本统计量表

根据JB检验结果,拒绝原假设,即这16家上市商业银行的中间价格日收益率序列不服从正态分布。很明显可以看出该日收益率序列具有尖峰肥尾的特征。在这16家銀行中,有14家银行具有左偏的形态,14家有右偏的形态。因此,应该选择T分布来建立GARCH模型。

2.平稳性检验

紧接着,采用单位根检验(ADF)的方法检验收益率序列的平稳性,结果表明,在1%、5%、10%显著性水平下,ADF检验值分别为-3.457664132155201、-2.873558510596022、-2.5731749894132916。由此得出,这16家上市商业银行收益率序列的ADF值都小于其对应的临界值,即拒绝原假设,也就是说这16组中间价格日收益率序列都为平稳序列。

3.相关性检验

进行过上述处理之后,接着对16组收益率序列进行相关性检验,在这里采用LB检验。计算出16家商业银行日中间价格收益率的Ljung-Box Q统计量,得到每个收益率序列的Q统计值和滞后期。结果表明,在1%的显著性水平下,收益率拒绝了无自相关性的原假设,滞后期三阶以后的结果显著小于一阶对应的结果。

4.ARCH效应检验

根据JB检验和Q检验的结果,首先对16家上市商业银行中间价格收益率序列进行自回归,方程为:

然后分别对16个收益率序列的残差采取LM检验,由ARCH效应检验得到的结果可以得出以下结论:在滞后期为7时,16家商业银行的中间价格对数收益率序列全部具有高阶ARCH效应。其中,在5%显著性水平下,只有1家银行显著。但是,其他15家商业银行在1%的水平上显著。

五、结论

1.GARCH-LaVaR模型为商业银行流动性风险监管提供了技术支持

《巴塞尔协议III》提出了要求加强流动性风险的监管,将流动性风险纳入了全面风险监管体系。但是在具体的经营管理中仍然缺乏灵活有效的模型指标用于计量。而GARCH-LaVaR模型的运用初步解决了这一难题,配合蒙特卡洛模拟参数法,历史模拟法等估值方法及情景分析和压力测试来为商业银行流动性风险监管提供了支持。

2.国有银行更容易受到与资本市场流动性的冲击

与股份制银行相比,大型国有银行在遭受“流动性枯竭”时将承受更大的风险。因此,国有商业银行应该更加强调对流动性风险的管理与控制。结合相关法律法规与《巴塞尔协议》的相关内容,健全流动性风险监管体系,防止流动性危机的发生。

参考文献:

[1]周爱民,陈远.我国中小板市场在险价值量的实证研究——基于GARCH-VaR模型[J].南开大学学报(自然科学版),2013,46(03):56-63.

[2]廖岷,杨元元.全球商业银行流动性风险管理与监管的发展状况及其启示[J].金融研究,2008(06):69-79.

[3]季敩明.商业银行流动性风险衡量及相关问题研究[D].合肥:中国科学技术大学,2008.

[4]宋逢明,谭慧,2004.VaR模型中流动性风险的度量[J].数量经济技术经济研究,(6):114-123.

[5]王书华,杨有振.流动性风险调整的银行在险价值计量研究[J].金融论坛,2013,18(10):65-72.

[6]胡方琦,宋琴.中国上市商业银行市场流动性风险研究——基于流动性调整的在险价值模型[J].金融发展研究,2016(09):17-22.

[7]李仁真.论巴塞尔银行监管体制的原则框架[J].国际金融研究,1998(12).

作者简介:朱洪颖(1999- ),女,汉族,山西省大同市人,哈尔滨工业大学(威海),本科在读,国际经济与贸易专业

- 小学生英语批判性思维品质培养的多维度思考

- 探讨新时期提高初中生英语阅读理解能力的有效途径

- 浅谈农村初中英语听力教学策略

- 浅析新课改背景下小学英语的教学策略

- 供给侧改革背景下高等医学院校英语混合式教学模式构建研究

- 小学英语游戏教学的问题及对策研究

- 初中英语“学困生”的有效转化方式探究

- 浅谈农村初中英语写作教学策略

- 谈音乐审美过程中的感性认识和理性认识

- 浅谈小学体育教学与学生思维能力的培养

- 校园足球教育与足球人才培养的实验研究报告

- 陈式心意混元太极拳对心理问题学生在抑郁、焦虑方面的研究

- 探讨新课改下高中体育教学策略

- 探究创新初中体育教育模式的有效途径

- 整合兴趣教学法,构建生动小学体育足球课堂

- 微课程在小学音乐教学中的设计及应用

- 构建“科学与人文”相融合的梅花桩拳课程新体系

- 幼儿园管理中微信公众平台的应用探寻

- 浅谈乡镇新办幼儿园环境创设存在的问题及解决对策

- 依托微信公众平台和分层管理理念,优化中职班级管理工作

- 浅析音乐游戏在幼儿音乐教育中的作用

- 浅谈体育活动中形体训练在幼儿健康成长中的作用

- 促进学前儿童亲职教育发展的策略

- 浅谈如何有效带动家长共同参与教育

- 家庭教育

- summary

- summary²

- summary¹

- summed

- summed up

- summer

- summer camp

- summer camps

- summered

- summerhouse

- summerish

- summerize

- summerless

- summer-like

- summerlike

- summers

- summer school

- summer schools

- summertime

- summertimes

- summerward(s)

- summing

- summings-up

- summing-up

- summingup

- 脉象

- 脉起

- 脉金

- 脉门

- 脊

- 脊令

- 脊令在原

- 脊令枝

- 脊令篇

- 脊心骨

- 脊柱

- 脊梁

- 脊梁上长嘴——净背后说人

- 脊梁上长茄子——有二心

- 脊梁朝天脸朝土

- 脊梁长疮,胸口贴膏药

- 脊梁长疮,胸口贴膏药——不顾后患

- 脊梁骨

- 脊梁骨软

- 脊梁骨里冒凉气

- 脊椎

- 脊椎动物

- 脊檩

- 脊牛

- 脊神经