基于贝叶斯博弈的P2P网贷利率定价策略研究

章雷 安明明

摘要:借贷利率是维持p2p网贷平台和行业稳定的内在纽带,它对我国利率市场化和互联网金融监管具有一定的参考价值。首先分析了我国P2P网贷平台的运营模式,然后构建贝叶斯均衡博弈模型来探讨不同利率定价机制对均衡交易利率的影响。研究结果发现,基于网贷交易双方博弈定价机制下的均衡交易利率通常高于平台自主定价模式。建议充分发挥P2P网贷平台在利率市场化进程中的正面效应,构建市场监督机制来鼓励该行业的良性发展。

关键词:贝叶斯博弈;P2P网贷;利率定价策略

Abstract: This paper first analyzes the operation mode of Chinas P2P online lending platform, and then constructs a Bayesian equilibrium game model to explore the impact of different interest rate pricing mechanisms on equilibrium trading interest rates. The research results show that the equilibrium trading interest rate based on the game pricing mechanism of online lending transactions is usually higher than the platform independent pricing mode. This paper proposes to give full play to the positive effects of the P2P online lending platform in the interest rate marketization process and build a market surveillance mechanism to encourage the benign development of the industry.

Keywords: Bayesian Game; P2P Lending; Interest Rate Pricing Strategy

一、引言

2005年发源自英国的P2P网贷行业是当代“金融脱媒”诉求下的代表性产物,资金供求双方凭公布的资金供需信息直接进行在线匹配和交易,免去了交易所、券商或银行等金融中介参与,发挥着金融中介和金融监督的作用。某些P2P平台缺乏违约风险防御的利率定价机制是我国2017年之后众多平台倒闭的主要原因之一,而同一平台内部产生逆向选择风险的关键因素是差异化的项目风险溢价。从结果来看,低风险项目可能由于平台高估了违约风险导致借款人大量退出,而高风险项目则由于贷款机构低估了违约风险导致借款者资金的大量聚集,这一缺陷必然会加剧借贷机构的自身风险。

作为互联网金融创新的重要载体之一,P2P借贷平台在我国迅猛崛起的同时伴随着巨大的市场风险。据网贷之家2018年的年报统计,截至2018年12月底,全国正常运营的P2P平台数量减少到1021家,比上年减少了54.41%;其中高风险平台达到5409家,占行业平台总数的84.12%。从网贷行业的运营机制来看,利率是维持P2P平台和行业运作的内生纽带,这也是本文研究P2P網贷平台利率定价差异化模式的出发点。随着我国利率市场化的逐步推进,网贷行业利率定价机制能充分反映资金市场的供需关系。因此,对P2P网贷平台利率定价策略的研究对我国利率市场化推进和互联网金融监管具有一定的参考价值。

二、文献综述

国内外文献有关P2P网贷平台利率定价的分析重点集中在两个层面:第一,研究投资者的风险偏好及借款者行为对具体借款标的利率的作用;第二,分析行业利率的影响因素及利率的波动特点。从国外的文献来看,早期的大多数研究关注借款标的利率的微观作用机制。基于贷款者的角度,这类研究运用OLS回归分析法来探讨贷款者的具体特征如学历层次、种族、性别、社会资金、贷款情况等要素对借贷利率的作用程度;基于投资者的视角,此类文献重点研究投资人的行为偏好及竞价机制对网贷利率的影响。Berkovich(2011)借助Prosper 机构样本信息检验了网络借贷投资者的羊群效应并探讨了该效应对竞价成功率及投资利率的作用程度[1]。Puro等(2011)发现出资者经过前期竞标形势的观察,执行后期投标战略的定价效率更高[2]。然而,这些分析受交易个体数据的约束与横截面静态分布的影响,检验结果并不一致。Freedman等(2009)采用Prosper数据对FICO评级、融资金额、资信级别、个人收入等借款人公开信息进行研究,发现中间大多数信息均与贷款者违约率有关系[3]。国外学者在对融资标的违约风险的作用要素进行研究时,主要运用Probit回归或Logit回归,是因为这两种回归分析在实证检验有必要对特定事件的概率或因素做出预测与判断时,可以获得比常规OLS回归更好的效果。

就国内文献来看,彭红枫等(2018)通过“人人贷”平台的数据计算得到相应的网贷项目违约率并进行分析得出,90%左右的网贷项目利率被高估或低估而仅有10%左右的网贷项目定价基本合理,这证明我国P2P行业借贷项目的利率的确存在定价不公平的现象。此外他还发现,低信用评级和高信用等级的借贷项目利率分别被高估和低估,这是因为贷款者存在投机心态导致风险系数高于一般借款者 [4]。李周平等(2018)运用拍拍贷平台的P2P信贷数据研究了基于行业定价和市场定价的双轨制机制下的预期收益率增量序列、投资收益率增量序列及其之间的波动溢出效应。其主要结论是:第一,市场定价与行业定价这两种收益率增量序列的浮动均存在典型的双向溢出效应;第二,融资者的风险偏好与行业定价可以有效反映市场定价项目的收益率变化 [5]。戴菊贵等(2015)利用双边市场理论分析了一元均衡及多重均衡的P2P平台定价标准。研究发现,一元均衡条件下P2P平台的定价遵循谁获益谁支付的原则;而多重均衡条件下P2P平台向资金交易双方收取的费用则是有差别的,即向一方索取高价而向另一方进行补贴 [6]。陈虹等(2016)运用Galloway和信息不完全的贝叶斯博弈模型分析了不同运营机制下利率定价标准的差异及其对均衡成交利率的影响[7]。

三、P2P网贷平台利率定价策略分析

(一)运营模式分析

根据网贷之家的年报显示,我国的P2P网贷平台主要有如下四类运营模式:第一,离线借贷模式,即网络信贷平台提供消息发布的渠道,有资金融通需求的双方直接面谈,它要求资金需求方提供抵押物对出资人进行担保;第二,线上零担保借贷模式,即网贷机构只充当中介人角色,对投资人的本金不予承诺担保;第三,线上有担保借贷模式,即网贷平台与担保平台合作,资金出借前核实借款人信息来担保平台贷款者的本金,与此同时充当共同追债人与担保人的双重身份;第四,线上线下综合借贷模式,即设定一个借贷额度参数,未达到参数的借贷采用线上模式,超过额度范围的则执行线下交易模式。

假设P2P信贷平台在可控范围内运行,平台、出资人和融资者将构建一个良性循环。在循环内,借款人通过较低利率融资,贷款人则能获取高于银行存款利率的收益,网贷平台也可通过管理费或交易费实现资金循环。一旦出现众多借款者违约或平台倒闭等情况,融资方和出资方将会寻求其他融资渠道。利率定价模式和撮合交易模式是P2P网贷平台的两种主要运营模式。依据利率决定主体不同可分为出资者决定利率和平台决定利率两种类型。本文将采用最高出价封闭定价拍卖和双方出价竞标等策略博弈模型来分析不同利率定价机制对均衡成交利率的作用。

(二)利率定价模式分析

1.融资方自行决定利率。针对P2P网贷平台的利率报价模式来说,运营模式的差异会导致资金成本核算和运营成本模式的区别,为确定有效风险范围的借贷年利率,整个定价步骤应当完全体现融资人的风险等级。某些P2P平台的信用審核贷款,是客户自行决定利率,按照融资方的信用核查资料,额度随时可能有所调整,但是申请的利率和期限都由借款人自行确定。

2.网贷平台决定借款利率。在这种情况下,网贷平台根据特定标准设置利率。借款利率一般会因融资方的信用评级、借款期限或其他因素而有所差异。经过查证得知,某在线P2P平台的初始年利率必须经过平台验证才能决定,即审查后按照融资人在平台的信用得分确定,而后二次融资的年利率在借贷发布网页均会直接出现。

3.借款方和平台共同制定利率。这种借款利率的构成条件比较繁琐,网贷平台为了吸引借款人,当然是期待平台确定的年化收益越多越好,而针对融资人来说,假如借贷项目的确很有吸引力,一般不希望支付更高的借款利率。在当前P2P借贷平台缺少标准利率参考的条件下,这种借贷利率形成过程比较隐晦,普通投资者很难获悉这些利率的决定原理。

(三)模型设定

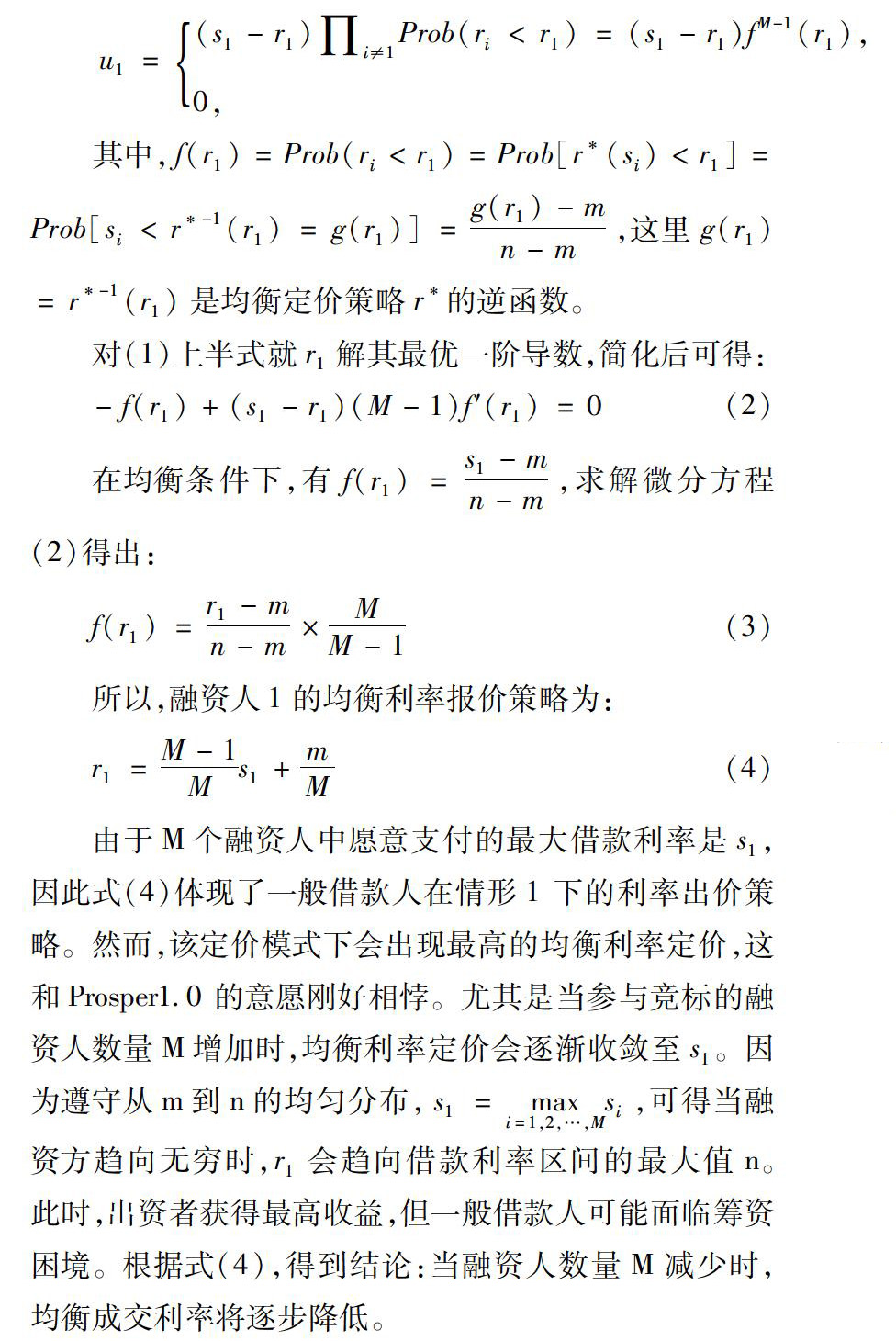

假定融资方、网贷平台和出资人均是风险偏好中性。融资方比出资方和平台更熟悉自己的资金偿付力及资金用途,平台和出资人均了解融资方的成交记录和资信等级等信息。参与资金融通的M个融资人为1,2,…,M;N个出资人记为1,2,…,N。出资者j预期的最低利率是vj,融资人i预期支付的最高利率是si, si和vj各自具备相同且独立的概率分布函数。在不完全信息条件下的贝叶斯均衡博弈中,假设si和vj都是个人信息。本文重点探讨出资者通过荷兰式拍卖来决定利率的情形。在这种情况下,借贷利率是r,融资人可依据自身实际情况随时停止拍卖,叫停时的利率就是实际借贷利率。

(四)P2P网贷平台利率定价策略分析

四、结论及建议

本文采用最高出价封闭拍卖和双方出价竞标等策略博弈模型来分析不同利率定价模式对均衡成交利率的作用。结果发现当融资人数量M缩减时,均衡交易利率将逐步降低。在其他条件不变的情况下,基于网贷交易主体博弈定价模式下的均衡成交利率通常高于平台自主定价模式。P2P网贷平台将利率的决定权部分让渡给平台自身或资金交易双方,使得最后确定的成交利率能够真实反映资金市场的供需关系,这对我国利率市场化的实现具有重要的借鉴意义。因此本文将从下述两方面给出相应建议:

第一,仅仅借助高投资回报率来吸引贷款人的方式逐渐失去吸引力。因此在互联网金融的监管进程中,及时清理不合规的P2P网贷平台公司,加强P2P网贷市场的信用信息公开力度,将有利于整个网贷行业逐渐恢复理性运营。结果是,P2P网贷行业自我约束力在监管措施的推进下会慢慢完善,比如违约客户信息共享系统的开启、规范完整的不良贷款数据库的建立,都将减少P2P网贷行业的利率定价风险;第二,金融技术的持续提升将增强网贷行业的风险定价能力。P2P网贷企业要持续运用金融技术创新搜集和整理借款者信息,打破现有征信制度高成本和低效率的约束,进而继续促进风险信息的共享和风险监管科技的提升。

[参考文献]

[1]Berkovich E. Search and Herding Effects in Peer-to-peer Lending: Evidence from Prosper.com[J]. Annals of Finance, 2011,7(3):389-405.

[2]Puro L., Teich J.E.,Wallenius H., et al. Bidding Strategies for Real-life Small Loan Auctions[J]. Decision Support Systems, 2011,51(1):31-41.

[3]Freedman, S., and Jin,G.Z., 2009. Learning by Doing with Asymmetric Information: Evidence from Prosper.Com[D]. University of Maryland & NBER,1-57.

[4]彭红枫,徐瑞峰.P2P网络借贷平台的利率定价合理吗?——基于“人人贷”的经验证据[J].金融论坛,2018 (9):61-80.

[5]李周平,韩景倜,郭晓爽.P2P网贷双轨制定价模式下收益率波动研究——来自拍拍贷的经验证据[J].财经论丛,2018 (12):38-46.

[6]戴菊贵,蒋天虹.基于双边市场理论的P2P平台定价研究[J].财经问题研究,2015 (9):52-57.

[7]陈虹,马永健.P2P网贷行业利率定价模式研究[J].当代财经,2016 (5):45-56.

(责任编辑:顾晓滨 马琳)