中小企业板上市公司成长性因素的实证研究

【摘 要】 中小企业公司在促进经济增长、扩大就业和活跃市场等方面具有重要的作用;中小企业上市公司的成长性是中小板市场发展的核心问题。本文构建了中小企业板上市公司成长性指标体系,利用2018年中小企业板批发零售行业上市公司的成长性及其相关财务数据进行实证分析。

【关键词】 中小企业板 上市公司 成长性

一、前期准备

1公司成长性评价指标建立

(一)公司成长性指标建立

本文通过对盈利能力、营运能力、现金流能力和偿债能力方面选择建立模型,从中评价中小板上市公司的成长性。

总资产增长率和净利润增长率是比较重要的两个指标,前者体现了企业规模的变化趋势,后者则反映了经营效益的变动情况。本文选择净利润增长率作为公司成长性的核心指标,设为因变量。净利润增长率指标越高,成长性越高。

1.盈利能力

净资产收益率来衡量公司盈利能力。净资产收益率是反映盈利能力的核心治疗,直接反映资本的增值能力和影响固定价值的大小。

2.营运能力

总资产周转率衡量企业的资产质量,主要反映企业全部资产的使用效率。

3.现金流量能力

每股经营现金净流量主要表示上市公司的现金质量。

4.偿债能力

资产负债率用来衡量企业利用债权人资金进行经营活动的能力,也可以反映债权人发放贷款的安全程度。资产负债率高,说明企业融资效率好,财务杠杆的作用得到了发挥,但同时也伴随着高风险。

(二)数据收集

从深圳证券交易所网站上中小企业板的批发零售行业27家上市公司,取得了2018年各公司的净利润增长率、净资产收益率、总资产周转率、每股经营现金净流量、资产负债率等数据。

选择净利润增长率为被解释变量(Y),选择“净资产收益率”、“总资产周转率”、“资产负债率”、“每股经营现金净流量”为解释变量NETASSET(X1)、ASSETURNOVER(X2)、ASSETLIABILITY(X3)、NETCASHFLOW(X4)、。

(三)模型建立

由于每种因素与被解释变量存在线性相关关系,因此探索决定将模型设定为线性相关模型形式:

2 实证分析

一、参数估计

用最小二乘法来估计参数,根据数据,模型估计结果为:

,F=1.49,P值=0.037,说明模型的拟合程度比较好,并且P值<0.05,所以该模型统计显著。

二、異方差检验

F统计量为0.108,对应P值为0.578,在5%的显著性水平下,P值>0.05,所以不存在异方差,不需要进行异方差修正。

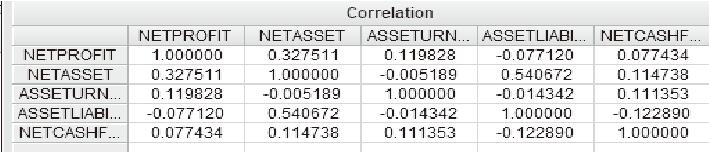

三、多重共线性检验

相关系数矩阵

由相关系数可知,各解释变量之间的相关系数较高,证实存在较高的多重共线性。由于NETCASHFLOW与ASSETURNOVER的P值较大,解释变量统计不显著,所以将总资产周转率和每股经营现金净流量两个解释变量剔除,并将资产负债率取对数,进行估计:

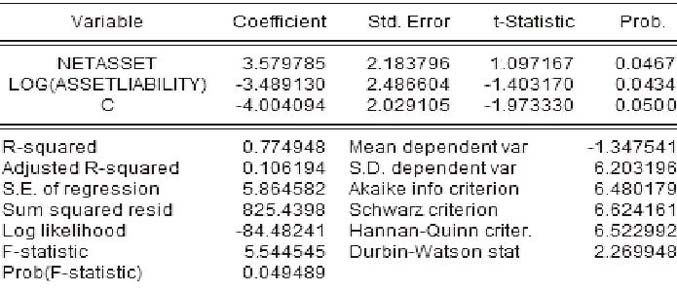

在5%的显著性水平上,每个解释变量的P值都<0.05,所以自变量都是统计显著的,并且拟合优度提高到0.775,模型对数据的拟合程度提高。最终模型为:

四、统计意义检验

(一)F检验

针对H0:==0,给定显著性水平α=0.05,在F分布表中查出自由度为k-1=1和n-k=25的临界值F(1,25)=4.24,由表2中得到F=5.54>F(1,25)=4.24,应拒绝原假设H0:==0,说明回归方程显著,即列入模型的解释变量“净资产收益率(X1)”、“资产负债率(X3)”联合起来确实对被解释变量“净利润增长率(Y)”有显著影响。

(二)t检验

分别针对H0:=0(j=0,1,2),给定显著性水平α=0.05,查t分布表的自由度为n-k=25的临界值(n-k)=2.060。由表2中的数据可,系数对应的t统计量分别为1.097、-1.403、-1.973,其绝对值全大于(n-k)=1.060,这说明在显著水平α=0.05下,能拒绝H0:=0,也就是说,当在其他解释变量不变的情况下,各个解释变量“净资产收益率(X1)”、 “资产负债率(X3)”分别对被解释变量“净利润增长率(Y)”有显著影响。

五、结论

从回归方程可以看出,我国中小企业板上市公司的成长性与其净资产收益率成正相关,与资产负债率成负相关;与总资产周转率、每股经营现金净流量不存在明显的线性关系。并且从系数估计值可以看出净资产收益率对公司成长性的影响是最大的。

对于中小企业来说,良好的盈利能力能确保公司的持久经营,只有在不断获取利润的基础上,企业才能有效发展。因此盈利能力强的公司比盈利能力弱的公司具有更大成长性。

中小企业上市公司的成长性与其偿债能力具有明显的负相关关系,表明中小企业板上市公司的偿债能力越差,其成长性越好。在中小企业板上市的公司,大多数处于成长初期,中小企业需要筹集资金用来扩展公司的规模,大多数公司会选择债券融资。

3 建议

一、对中小企业板上市公司的建议

1.大力发展主营业务,提高盈利能力

只有业绩发展良好的公司,中小板企业的各项财务指标均比较正常,表现出较好的成长性,就必须要大量发展主营业务,加大研发支出,进行产品及研发和省级来提高盈利能力。

2.合理控制负债水平才能够持续经营下去,才具有真正的成长力和竞争力。

中小企业板上市公司应合理控制负债水平,自获取财务杠杆效益,规避财务风险。同时应控制自身的债务规模,科学进行融资,以提高经济效益。

3.优化中小企业板上市公司行业结构和地区结构

中小企业板市场应多吸收高科技或高成长的行业,加大这些行业的上市比例,必要时出台优惠政策,鼓励公司上市。

【参考文献】

[1] 迟宁,邓学芬,牟绍波.基于技术创新的中小科技企业成长性评价——我国中小企业板上市公司的实证分析[J].技术经济与管理研究,2010(05):46-49.

[2] 陈晓红,周颖,佘坚.考虑在险价值的中小企业成长性评价研究——基于沪深中小上市公司的实证[J].南开管理评论,2008(04):4-11.

作者简介:丁佳雯 女(1998—),山东临朐县人,山西财经大学本科在读,审计学专业