金融监管体制下的地方银行

王平子+马陵合

摘 要 金融监管能维持金融业的正常运行、规避金融风险。民国时期,随着国民政府金融监管制度的逐渐完善,安徽地方银行及其分支机构设置、经营业务在严格管制下得到规范发展,成为战时东南地区的金融枢纽。之后安徽地方银行为谋求更大发展,违规开展信托业务,致使地方与中央的金融关系紧张。中央政府试图通过将地方银行收为国营,加强对金融的掌控,但因监管政策的反复无常,给地方银行留有对抗的空间,地方银行在不断的内耗中丧失发展空间。

关键词 安徽地方银行,金融监管,国营体系

中图分类号K26 文献标识码A 文章编号0457-6241(2017)22-0022-07

近代中国的地方银行肇兴于各省的官银号。民国之后,大部分官银号改为省银行,以发行钞券、代理省库、供给军政费用为主营业务。南京国民政府时期,省地方银行日渐兴盛,国民政府为加强对全国金融的掌控,从货币发行、经营业务、机构设置等方面,对各省地方银行逐步实行严格监管。面对中央政府的严格管制,地方政府出于对自身利益的诉求,都会通过各种方式试图消解中央政府的控制,使得各省地方银行成为地方财政的附属品和控制地方经济的重要工具。国民政府希望通过将地方银行纳入国营体系之中,来加强对金融的掌控。

以往学术界对安徽地方银行的研究主要集中在农贷、地方银行纸币等方面,①对安徽地方银行成立较晚的原因未深入分析,更少有学者从金融监管的角度研究安徽地方银行。本文以个案为基础,对金融监管制度与地方银行功能变化进行系统梳理,厘清中央监管体制下安徽地方银行的发展状况。

一、股本门槛与安徽地方银行的艰难创建

民国时期,省地方银行与其他国有银行或商业银行有所不同,具有很强的区域色彩:一是与省财政密切相关,地方银行的一半以上股本是由省库拨资经营,即使偶尔有民商股本及国家股本参入,也数量有限,不能与省股抗衡,且代理省库是省地方银行不可抗拒的任务;二是业务范围与分支行处的设置集中在省内;三是发行权仅限于小额钞券。

抗战前全国共有23家地方银行,②成立于北京政府时期的仅有4家,其余的19家地方银行均成立于南京国民政府时期。安徽地方银行成立于1936年1月,是除广西农民银行外,成立最晚的。

北京政府时期,财政部相继颁布《中国银行监理官服务章程》《财政部各省官银钱行号监理官办公规则》等法规,①确立金融监管制度。在北京政府的金融监管下,安徽境内并无地方银行兴建。②

南京国民政府成立后,政府为避免出现金融混乱的局面,对金融事业实行切实管制。一方面在全国各地逐步设立国有银行体系,以国有银行为主要工具控制全国金融网络。1928年,中央银行成立后,渐次形成以中央银行为核心,中国银行、交通银行为支柱的国家信用体系。安徽较早的现代化金融机构主要是国家银行在安徽的分支机构,当时中央银行在安徽有五个分行、一个办事处,交通银行在皖设有两个支行、一个办事处,中国银行、中国农民银行、中国邮政储金汇业局等均在安徽重要城市设立分支机构,③垄断安徽金融市场。另一方面,通过制定金融管制方案,加强对银行的管理,尤其强调对各省地方银行设置的管制。1929年,财政当局先后公布《银行注册章程》《银行注册章程细则》,对银行业的注册严加管理。④1934年,颁布《取缔各省市擅设地方银行》,规定:若各省开办地方银行,无论官办或官商合办,均要经财政部核准注册,领取营业证书后方可营业。⑤

南京国民政府时期,安徽省府一直试图建立安徽地方银行,但迟迟未能成立,主要原因是股本数额不符合管制要求,无法通过财政部的验资。⑥南京国民政府对银行注册时的验资手续要求甚为严格,验资时,“应将所收资本储存于所在地中央银行或其代理处,取具该银行证明书”。⑦皖省股本难以筹集的原因在于:一是安徽地方财政极度拮据。地方银行的初创资本由地方财政拨资,然皖省财政极窘,不具备筹办地方银行的实力。皖省财政紊乱现象比较突出,在收入方面,有收款无证、已收不解、多收少报、浮收中饱等;在支出方面,自收自用、不按预算来支、已支不造报销等乱象普遍存在。⑧二是安徽省政府未能抓住机遇完善地方金融机构的业务功能。北京政府时期的安徽省银行是省政府的财库,军阀割据的筹款机关,它的业务范围极为狭隘,只办理皖省财库及军阀借款,除此之外,并无任何收纳、储蓄、汇兑等业务。⑨

尽管安徽地方财政困难,却从未停止筹设地方银行的活动。1930年,皖省府首次提议设立以救济农村金融为主要任务的安徽省农民银行,“非先筹设金融调剂机关”,“实不足以拯偏救弊”。但考虑到皖省金库竭绌,设立大规模的省农民银行绝非易事,但对农民的救济刻不容缓,经再三考虑,拟计划拨派10万元,其具体方式如下:(1)省政府一次拨足5万元,(2)建设厅在农业建设经费项下,拨农民贷借款2万元,在省政府拨足资金时拨付1万元,再陆续分期拨足2万元。⑩同时,规定安徽省农民银行属商业银行性质并设立监理委员会,由7人组成,其中3人由省政府委员兼任,其他4人由省政府聘任。但终因安徽省财政窘迫,该计划最后不了了之。

1932年,随着农村经济日渐枯窘,为“谋低利贷款,俾贫苦农民得以周转”,皖省府再次提出设立省地方银行的计划,拟定股本200万元。省府拟将华洋义赈会皖省农赈项下80万元全数拨充,其余从民间集资,在田赋项下征120万元。{11}因多方强烈反对,该计划未能施行。

1935年,安徽财政厅长杨绵仲鉴于皖省农村经济亟待扶植,以“调剂金融,扶助省市经济建设,暨推行金库制度”{12}为宗旨,第三次提出筹办省地方银行,拟收股本200万元,实收股本100万元。按當时南京政府法律规定,这次安徽依然未招募到拟筹股本,无法通过财政部的验资,但在安徽省多次吁请下,财政部破格批准了安徽地方银行的设立。

财政部破格核准设立安徽地方银行,也是出于强化政府金融监管的考虑。一方面,当时安徽省内农村经济衰落、年连匪灾水旱,加之世界经济不景气、美国白银政策的威胁,皖省财政处在极度困难之中,“非但不能救人,甚至不暇自救的局面”。①但中央希望安徽省府能负起拯救农村经济之责,以促进全国经济的复苏。另一方面,1935年,法币政策实行后,中央为扩大法币流通范围,企图通过地方银行的势力使法币深入各乡镇。国家银行的分支机构多集中在省会或少数交通便利、商业繁盛之地,大多数县份无金融组织,故国有银行势力不能扩展至偏远农村。国民政府欲借助地方银行势力全面推进法币,这是安徽地方银行得以破格成立的关键所在。

1936年1月,安徽地方银行在芜湖成立,至1937年7月,安徽地方银行先后成立总分行、办事处共53所,②全省除少数偏僻县外,均有安徽地方银行的分支機构。安徽地方银行的设立,解决了长期以来安徽地方金融机构缺失的问题,完善了安徽金融网络。南京国民政府试图通过安徽地方银行的破格成立,将政府的金融势力深入偏远农村,从而巩固政府的金融监管势力,但这也成为国民政府严格金融监管制度下的一条裂缝。

二、金融监管与安徽地方银行的规范发展

安徽地方银行建立之初,严格执行中央政府相关的金融政策,其网点建设对助力地方经济发展颇有成效。抗日战争全面爆发后,安徽地方银行迅速转变经营范围,成为对日伪经济战的主体。国民政府通过强化对地方银行经营业务的管制,提升安徽地方银行影响力、信誉度,并帮助安徽地方银行合理规避金融风险。

首先,规范安徽地方银行的货币发行,增强安徽地方银行的影响力。南京国民政府注重纸币发行,严禁各银行滥发纸币。对1927年之前成立的银行,“均于辅行注册时经财政部分别查核其营业发行”,若无滥发情形,才允许继续营业,否则进行整顿。1929年1月,公布《兑换券印制及运送规则》,限制银行任意增发纸币,并严加审核各银行新增发的新券与改换的旧券。③1935年,国民政府提出限制省地方银行的发行权,对“已停业尚在清理及未开始发行各银行之发行权”一律取消。3月,又以整顿币政为由,拟定《设立省银行或地方银行及领用或发行兑换券暂行办法》,规定:省地方银行不能发行一元及一元以上的兑换券,必须领用中央银行的暗记兑换券,同时为方便地方银行调剂农村金融,经过财政部核准并缴足四成保证准备、六成现金准备后,可发行或领用一元以下辅币券。④1939年3月,全国第二次地方金融会议议定:战区省地方银行若需要发行一元券及辅币券,以应战时军需,须拟运用计划暨发行数目,呈请财政部核准。⑤但货币行使范围仅限本省,且不得在后方使用。为加强省钞信用,财政部又制定《管理各省省银行或地方银行一元券及辅币券办法》。

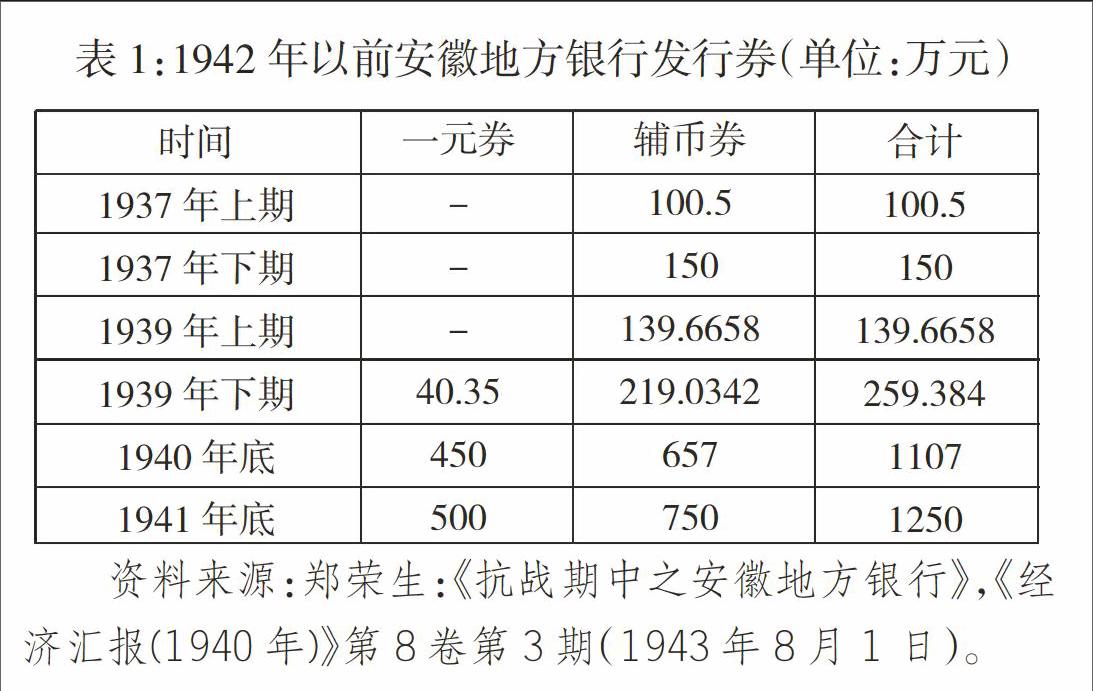

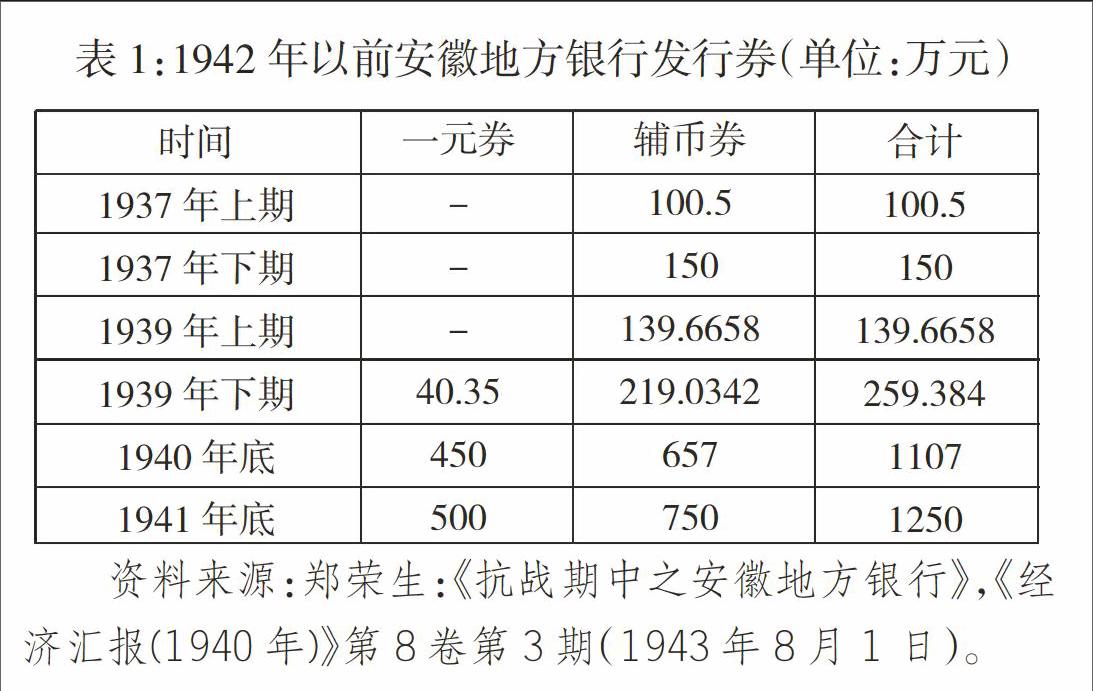

安徽地方银行成立后,严格执行政府的纸币发行政策。1940年,向财政部电请,在省内发行一元券一千万元,⑥1941年续发1250万元,并按照要求,缴足准备金470万元,保证准备580万元,并扣除20%留存券。⑦因安徽地区小额钞券的需求巨大(从表1可见),安徽地方银行在1942年之前小额券的发行不断增加,这既增强了地方银行的影响力,又为抵制日伪经济侵略做出了贡献。

其次,规范工农业贷款的范围和方式,提升安徽地方银行的信誉。1938年,《改善地方金融机构办法纲要》规定,地方金融机关与农业的各种放款,须与中国农民银行或农本局转抵,其关于工商业的抵押品,得向当地中国、交通两行转抵押。①同年,为活泼农村金融、改善农民生产,中央颁布《扩大农村贷款范围办法》,要求各银行成立农贷部,普遍推进农贷业务。之后,中央政府担心地方银行忽略对工商事业的资助,1940年又颁布《地方银行金融机关办理小工商贷款通则》,以增进各地工业发展。②安徽地方银行严格执行法令法规,通过与中国银行、中央银行、交通银行、中国农民银行进行合作,借助这些国有大银行资力,增强融资能力;积极成立农贷部推进皖省农贷业务;加大对工商业的资助,提升安徽地方银行的信誉度。

最后,对安徽地方银行派驻监理官,适度地规避安徽地方银行潜在的金融风险。财政部为督促省地方银行切实遵行改善地方金融机构,特派专职人员监督地方银行,在湖南、安徽、福建、陕西、浙江等省银行设立监理员。省地方银行监理员的职责为:监督地方银行业务、检查资产负债状况、审核发行或领用一元券及辅币券数目、审查新旧票兑换、监管领用元辅券是否照章运用等。③

抗战期间,财政部在重庆、内江、洛阳、屯溪等16处设立银行监理官办公处。1943年,在东南地区设屯溪、永安两监理处。可见,屯溪在当时全国金融网的重要地位。安徽因战时局面较为特殊,长江以南各县归屯溪区监管,长江以北各县属洛阳区监管。④安徽地方银行定期向屯溪区监理处提交报表,接受监理处的审核、调查。屯溪区监理处主要从以下几方面对安徽地方银行业务进行监管:

一是公库存款。依照公库法规定,银行所收的机关存款可免缴普通存款准备金。1944年1月,屯溪区监理处检查安徽地方银行屯溪分行业务账册时发现该行未经授权代理公库,监理处认为该分行擅立公库存款科目,殊属不合,似有巧立名目,企图逃避存款准备金之嫌,虽存款均属本埠各机关,但未依照公库法手续办理,应以普通存款论,并依法补缴存款准备金。⑤安徽地方银行歙县办事处的情况则更为严重,因该县县银行未获得财政部颁给的营业执照,而歙县办事处擅自将部分代理县库业务移交该县县银行,监理处认为此种擅行营业的行为,属藐视功令,应暂停营业,以维管政。且该处未受中央银行委托代理公库,其将各机关、工厂、商号等存款用公库存款科目处理,明显有逃避准备金的嫌疑,应予纠正。⑥

二是贴现票据业务。依照财政部的规定:“银行经营买入普通工商业或农业汇款,以买入合于非常时期票据承兑贴现办法规定的承兑汇票为限。”监理处发现安徽地方银行经办的贴现票据业务,手续欠缺,贴票人、出票人、付款人均为同一商号或店主;承还保证人又互相保证;贴现票据到期,多半承兑人不能按时履行付款。故认为安徽地方银行贴现票据业务有欠稳妥,且易造成信用浮滥,滋生流弊,其实质属于变相放款,有悖法令,冀图逃避管制,遂禁止承做该项业务。⑦

三是银行钞券及其准备金。1942年,皖南金融市场缺乏小券,歙县办事处本身并无节储券的业务,遂向四行局购买节储券代替小券流通,满足市面找零,该处这种权宜之计,利于节储券深入民间,得到屯溪区监理官的认可。⑧屯溪支行发行钞券以自设仓库的存单抵现金准备金,以该行储蓄部认购的甲种节约储蓄券15.6万元,抵充发行分币券准备金。监理处认为此种行为与《管理处各省省银行与地方银行发行元券及辅币券办法》的规定不符,令其调整至留存券250万元,以备换破钞及便利周转。⑨

通过屯溪区监理官对安徽地方银行的监管可以发现,当时安徽地方银行的确在业务上存在严重的违纪、违规行为,尤其在现票据业务上,能看出安徽地方银行有逃避管制的嫌疑。國民政府通过对地方银行的全方位金融监管,明确了地方银行的权力和职责,规范了地方银行的业务管理,推动安徽地方银行的健康发展,并确立了安徽作为东南战区金融枢纽的地位。

三、金融监管体制下中央与地方的矛盾

在国民政府严格的金融监管体制下,安徽地方银行有效地规避金融风险,业务量日渐增加,银行信誉得到加强,影响力逐渐扩大,进入省地方银行的最佳时期。然战时安徽的局面较为独特,国统区、敌伪区、根据地并存的复杂局面使得皖省物资紧张,因此采购、运输物资成为银行获取巨额利益的业务。安徽地方银行通过谋求业务发展以推动经济建设,违规发展信托业务,致使地方金融机构与国民政府之间矛盾逐渐显现。

1939年,中央强调各省地方银行有购销物产、平抑物价涨落之责,尽量按财政部贸易委员会或其他中央机关的委托收购物质,并设立信托机构,办理采购运输。此后,各省地方银行均按此规定办理。安徽地方银行信托部成立后,全省的物资购销、运输均由此部门负责,业务遍及大半皖南地区,盛极一时。1940年,日常生活用品价格飞涨,财政部认为各银钱行号似有囤积居奇之嫌,要求地方银行立刻撤销代理部、贸易部,停止自行经营或代客买卖货物等业务。1941年,中央再度对银行信托业务进行限制,颁布《非常时期管理银行办法》,明确规定:“银行不得经营商业或囤积货物,并不得设置代理部贸易部等机构,或以信托部名义或另设其他行号自行经营或代客买卖货物”,①政策上取消了1939年给予地方银行的特权。这是中央对地方银行监管政策上的第一次反复,反映出中央银行调节全国经济的乏力与中央金融政策的简单化。

1942年,迫于各种压力,财政部恢复地方银行信托业务,令战区及接近战区各省地方银行重新抢购物资,但不得借抢购供应之名,行囤积居奇之实,若有违反者,勒令该省地方银行停止承办此项业务。②受此政策影响,1943年,安徽地方银行又获准办理沦陷区抢购物资的业务,于是组设物品运销社,负责调剂各地物资供销。先后代中央贸易委员会、中茶公司收购桐油、桐籽、及鹅鸭毛、猪鬃、牛羊皮、红绿茶等,③一面将向沦陷区抢购物资,廉价配给中央和省属各机关,一面接受公司团体的委托代办日用品,从中获利。1944年,屯溪区监理处在检查安徽地方银行业务时,发现该行信托部代理皖南物品运销社购运物资,属于借抢购之名,行囤积居奇之实。皖南物品运销社委托安徽地方银行信托部抢购物资,依双方合约规定,该社预拨资金交由该行作为代办物资之用,如该行代办物资付出款项超出社方预拨资金时,以实物作抵,但超出之数不能逾越原拨资金的20%。该行自1943年7月起至1944年1月,代该机构办物资达1300余万元,而地方银行只收款450万元,屯溪区监理处认为安徽地方银行滥垫款项达920万元,属于故意投资和无限放款。④

为杜绝地方银行囤积居奇,1944年,中央再次禁止信托业务,皖南物品运销社被撤,这是中央在地方银行信托业务上的第二次反复。但安徽地方银行借助皖省政府的扶持,仍开展信托业务。接受政府机关委托,代第十战区司令长官收购军服、土布5500余担;又代企业公司收购苧麻、桐油、茯苓、木材,总值2.3亿元;另代省府经售国防食盐2288担,代企业公司经售淮浙盐1803担,合值4360余万元。⑤

针对地方银行违规从事信托业务,中央政府在不断调整监管政策的同时,试图将各省地方银行纳入中央政府控制下的金融体系之中,变成国有银行,以此强化金融上的中央主导权。1941年,中央召开的第三次全国财政会议上通过的《改进财政收支系统实施办法》,将以往的中央、省、县三级财政制度改为了中央和县二级制。当时有人以“省预算纳入国家预算范围,能促进国家财政统一”“国父遗教原有银行应归国营”为由,⑥提出撤销省银行的建议。会后,各省地方银行强烈要求维持省地方银行原有地位,⑦安徽地方银行也表现出较强的抵制态度。当时,中央虽有将地方银行收归国有的政策倾向,却无收归之实力。因为战时中央银行的许多业务需依赖地方银行,所以财政部并没有立刻颁布接收省银行的具体办法。

1944年11月,行政院通过《省银行规则》,正式提出将省行收归国有的具体办法,其要点有: 1.名称一律定为某某省银行,并以一省一行为限;2.资本由国库拨给,商股不得超过资本总额三分之一;3.业务以调剂本省金融,扶助经济建设,开发本省生产事业为宗旨;4.财政部调派董事、监查等工作人员;5.实行总经理制。①1945年,国民政府又颁布《省银行条例》明确将省银行收归国有,提出“省银行的资本由国库拨给,并由县市银行、自治团体参加公股”,财政部调派董监、总副经理人员,年终结算时,账册须呈请财政部核查备案。②国民政府通过调整监管政策,从资金组成、组织任命、审核结算等方面对地方银行进行全面监控,强行将地方银行变为财政部直接控制的地方性金融机关,割断地方银行与各省财政的关系。

1945年之后,地方银行正式纳入国营。但改组后的地方银行不仅未得到快速发展,反而呈现衰落之势,主要原因是改组后的地方银行虽为国有银行性质,但并未得到与中国、中央、交通、农民等国有银行同等待遇。国民政府不顾省行利益,让省行代理国库的业务局限在穷乡僻壤,而经济相对发达地区的代理国库业务则由四行承办,“凡地面繁荣,国行所在之区其国库,率由国行代理,即无国行之处,必委托省行”。③此外,国民政府还严禁省际直接通汇、押汇,限制分支机构设置,阻碍省行的金融流通,造成省行在国有化后难以发展。④虽地方银行可以经营普通商业银行业务,但对于省银行在省外设行及营业的限制特别严格。⑤省银行虽有调剂地方金融的任务,但是省行的资金往来受到国家行局的严格控制,本省剩余的资金不能拆放地方商业行庄,地方其他金融机构有多余资金时,也不能存放省银行,省银行与本地各类金融机构之间难以形成密切的资金融通关系。

1946年6月,安徽、浙江、福建等二十多省的地方銀行举行全国省地方银行第五次座谈会,他们认为改组后的地方银行面临经营上的困难,强烈要求恢复省地方银行代理省库,并电请财政部,希望再次改制。在各方的呼吁下,随后召开的第四次全国财政会议上,财政部提出恢复三级制财政制度。⑥1947年4月,国民政府修正《省银行条例》,规定省银行资本由省库拨给,⑦省银行恢复为地方银行性质。至此,中央放弃将地方银行纳为国有的计划。

综上所述,安徽地方银行为谋快速发展,在面临促进地方金融发展和金融风险防范的两难选择中,以推动地方经济发展为先违规发展信托业务,体现出地方政府对中央政府金融监管的离心倾向,造成地方金融与中央监管之间矛盾的出现。但由于地方政府的多方抵制,使得中央的决策经常出现变动,造成各省省银行的资金融通渠道不畅,经营范围受到严格限制,效益低下,严重影响地方银行的正常发展。

结 语

地方银行是近代中国银行体系的重要组成部分,在地方金融体系中处于中枢地位,对调剂地方金融,扶植地方经济有重要意义。民国以来,随着中央金融监管体制的逐渐完善,安徽地方银行在中央政府允许的范围内积极为地方经济发展提供资金支持。在抗战期间,中央政府从货币发行、经营业务等方面规范安徽地方银行的业务,提升地方银行的信誉度,扩大地方银行的影响力,安徽地方银行迅速成为抗战时期沟通东南地区金融网络的枢纽。

当社会、经济环境发生变动之后,安徽地方银行为谋求更大经济收益,违规发展信托业务,致使地方金融机构与中央金融监管之间的矛盾之间凸显。国民政府试图通过将各省地方银行纳入国有体系的方式,加强中央对全国金融的垄断。然而由于国民政府金融监管政策的反复无常,给地方银行留有对抗的空间,地方银行在不断的内耗中丧失发展空间。

必须指出的是,国民党中央政府的金融监管政策存在许多问题。一是金融监管政策执行不到位,无法有效地防止地方银行的违规经营。如安徽地方银行成立初期,因股本不足本无法通过财政部验资,却得到财政部的准许。尽管安徽地方银行接受国民政府对货币发行、经营业务、银行监理官的监管,但是对获利丰厚的信托业务,却想方设法违规经营。二是政府金融监管政策上的不确定性,在地方银行收归国有问题上的反复无常,给地方银行留有对抗的空间。三是金融监管制度设计上的缺陷。地方政府有协助财政部监管地方银行的职责,因而它是监管的主体,但是地方政府也是地方银行的投资方和直接管理者,它又是被监管对象。监管体系中错综复杂的关系,使监管的执行难以做到公平,从而大大降低了中央政府金融监管的效能。

【作者简介】王平子,安徽师范大学历史与社会学院讲师,从事中国近现代经济史研究。

马陵合,安徽师范大学学报编辑部主任,教授,博士生导师,从事中国近现代经济史研究。

【责任编辑:杨莲霞 王湉湉】

Abstract: Financial regulation can maintain the normal operation of the financial industry and avoid financial risks. During the Republic of China, the national governments system about financial regulation gradually improved, Anhui local bank set up later, its branches and business under the strict control of standardized development, Anhui local bank became the financial hub of the southeastern region. To seek greater development, Anhui local bank violated the development of trust business, local and central financial relations becoming more and more tense. The national government strengthens the financial control by turning the local banks into state-owned, But the policy capricious, local banks have room for confrontation, ultimately, local banks lose their room for development in constant internal friction.

Key Words: Anhui Local Bank, Financial Regulatory, State System

摘 要 金融监管能维持金融业的正常运行、规避金融风险。民国时期,随着国民政府金融监管制度的逐渐完善,安徽地方银行及其分支机构设置、经营业务在严格管制下得到规范发展,成为战时东南地区的金融枢纽。之后安徽地方银行为谋求更大发展,违规开展信托业务,致使地方与中央的金融关系紧张。中央政府试图通过将地方银行收为国营,加强对金融的掌控,但因监管政策的反复无常,给地方银行留有对抗的空间,地方银行在不断的内耗中丧失发展空间。

关键词 安徽地方银行,金融监管,国营体系

中图分类号K26 文献标识码A 文章编号0457-6241(2017)22-0022-07

近代中国的地方银行肇兴于各省的官银号。民国之后,大部分官银号改为省银行,以发行钞券、代理省库、供给军政费用为主营业务。南京国民政府时期,省地方银行日渐兴盛,国民政府为加强对全国金融的掌控,从货币发行、经营业务、机构设置等方面,对各省地方银行逐步实行严格监管。面对中央政府的严格管制,地方政府出于对自身利益的诉求,都会通过各种方式试图消解中央政府的控制,使得各省地方银行成为地方财政的附属品和控制地方经济的重要工具。国民政府希望通过将地方银行纳入国营体系之中,来加强对金融的掌控。

以往学术界对安徽地方银行的研究主要集中在农贷、地方银行纸币等方面,①对安徽地方银行成立较晚的原因未深入分析,更少有学者从金融监管的角度研究安徽地方银行。本文以个案为基础,对金融监管制度与地方银行功能变化进行系统梳理,厘清中央监管体制下安徽地方银行的发展状况。

一、股本门槛与安徽地方银行的艰难创建

民国时期,省地方银行与其他国有银行或商业银行有所不同,具有很强的区域色彩:一是与省财政密切相关,地方银行的一半以上股本是由省库拨资经营,即使偶尔有民商股本及国家股本参入,也数量有限,不能与省股抗衡,且代理省库是省地方银行不可抗拒的任务;二是业务范围与分支行处的设置集中在省内;三是发行权仅限于小额钞券。

抗战前全国共有23家地方银行,②成立于北京政府时期的仅有4家,其余的19家地方银行均成立于南京国民政府时期。安徽地方银行成立于1936年1月,是除广西农民银行外,成立最晚的。

北京政府时期,财政部相继颁布《中国银行监理官服务章程》《财政部各省官银钱行号监理官办公规则》等法规,①确立金融监管制度。在北京政府的金融监管下,安徽境内并无地方银行兴建。②

南京国民政府成立后,政府为避免出现金融混乱的局面,对金融事业实行切实管制。一方面在全国各地逐步设立国有银行体系,以国有银行为主要工具控制全国金融网络。1928年,中央银行成立后,渐次形成以中央银行为核心,中国银行、交通银行为支柱的国家信用体系。安徽较早的现代化金融机构主要是国家银行在安徽的分支机构,当时中央银行在安徽有五个分行、一个办事处,交通银行在皖设有两个支行、一个办事处,中国银行、中国农民银行、中国邮政储金汇业局等均在安徽重要城市设立分支机构,③垄断安徽金融市场。另一方面,通过制定金融管制方案,加强对银行的管理,尤其强调对各省地方银行设置的管制。1929年,财政当局先后公布《银行注册章程》《银行注册章程细则》,对银行业的注册严加管理。④1934年,颁布《取缔各省市擅设地方银行》,规定:若各省开办地方银行,无论官办或官商合办,均要经财政部核准注册,领取营业证书后方可营业。⑤

南京国民政府时期,安徽省府一直试图建立安徽地方银行,但迟迟未能成立,主要原因是股本数额不符合管制要求,无法通过财政部的验资。⑥南京国民政府对银行注册时的验资手续要求甚为严格,验资时,“应将所收资本储存于所在地中央银行或其代理处,取具该银行证明书”。⑦皖省股本难以筹集的原因在于:一是安徽地方财政极度拮据。地方银行的初创资本由地方财政拨资,然皖省财政极窘,不具备筹办地方银行的实力。皖省财政紊乱现象比较突出,在收入方面,有收款无证、已收不解、多收少报、浮收中饱等;在支出方面,自收自用、不按预算来支、已支不造报销等乱象普遍存在。⑧二是安徽省政府未能抓住机遇完善地方金融机构的业务功能。北京政府时期的安徽省银行是省政府的财库,军阀割据的筹款机关,它的业务范围极为狭隘,只办理皖省财库及军阀借款,除此之外,并无任何收纳、储蓄、汇兑等业务。⑨

尽管安徽地方财政困难,却从未停止筹设地方银行的活动。1930年,皖省府首次提议设立以救济农村金融为主要任务的安徽省农民银行,“非先筹设金融调剂机关”,“实不足以拯偏救弊”。但考虑到皖省金库竭绌,设立大规模的省农民银行绝非易事,但对农民的救济刻不容缓,经再三考虑,拟计划拨派10万元,其具体方式如下:(1)省政府一次拨足5万元,(2)建设厅在农业建设经费项下,拨农民贷借款2万元,在省政府拨足资金时拨付1万元,再陆续分期拨足2万元。⑩同时,规定安徽省农民银行属商业银行性质并设立监理委员会,由7人组成,其中3人由省政府委员兼任,其他4人由省政府聘任。但终因安徽省财政窘迫,该计划最后不了了之。

1932年,随着农村经济日渐枯窘,为“谋低利贷款,俾贫苦农民得以周转”,皖省府再次提出设立省地方银行的计划,拟定股本200万元。省府拟将华洋义赈会皖省农赈项下80万元全数拨充,其余从民间集资,在田赋项下征120万元。{11}因多方强烈反对,该计划未能施行。

1935年,安徽财政厅长杨绵仲鉴于皖省农村经济亟待扶植,以“调剂金融,扶助省市经济建设,暨推行金库制度”{12}为宗旨,第三次提出筹办省地方银行,拟收股本200万元,实收股本100万元。按當时南京政府法律规定,这次安徽依然未招募到拟筹股本,无法通过财政部的验资,但在安徽省多次吁请下,财政部破格批准了安徽地方银行的设立。

财政部破格核准设立安徽地方银行,也是出于强化政府金融监管的考虑。一方面,当时安徽省内农村经济衰落、年连匪灾水旱,加之世界经济不景气、美国白银政策的威胁,皖省财政处在极度困难之中,“非但不能救人,甚至不暇自救的局面”。①但中央希望安徽省府能负起拯救农村经济之责,以促进全国经济的复苏。另一方面,1935年,法币政策实行后,中央为扩大法币流通范围,企图通过地方银行的势力使法币深入各乡镇。国家银行的分支机构多集中在省会或少数交通便利、商业繁盛之地,大多数县份无金融组织,故国有银行势力不能扩展至偏远农村。国民政府欲借助地方银行势力全面推进法币,这是安徽地方银行得以破格成立的关键所在。

1936年1月,安徽地方银行在芜湖成立,至1937年7月,安徽地方银行先后成立总分行、办事处共53所,②全省除少数偏僻县外,均有安徽地方银行的分支機构。安徽地方银行的设立,解决了长期以来安徽地方金融机构缺失的问题,完善了安徽金融网络。南京国民政府试图通过安徽地方银行的破格成立,将政府的金融势力深入偏远农村,从而巩固政府的金融监管势力,但这也成为国民政府严格金融监管制度下的一条裂缝。

二、金融监管与安徽地方银行的规范发展

安徽地方银行建立之初,严格执行中央政府相关的金融政策,其网点建设对助力地方经济发展颇有成效。抗日战争全面爆发后,安徽地方银行迅速转变经营范围,成为对日伪经济战的主体。国民政府通过强化对地方银行经营业务的管制,提升安徽地方银行影响力、信誉度,并帮助安徽地方银行合理规避金融风险。

首先,规范安徽地方银行的货币发行,增强安徽地方银行的影响力。南京国民政府注重纸币发行,严禁各银行滥发纸币。对1927年之前成立的银行,“均于辅行注册时经财政部分别查核其营业发行”,若无滥发情形,才允许继续营业,否则进行整顿。1929年1月,公布《兑换券印制及运送规则》,限制银行任意增发纸币,并严加审核各银行新增发的新券与改换的旧券。③1935年,国民政府提出限制省地方银行的发行权,对“已停业尚在清理及未开始发行各银行之发行权”一律取消。3月,又以整顿币政为由,拟定《设立省银行或地方银行及领用或发行兑换券暂行办法》,规定:省地方银行不能发行一元及一元以上的兑换券,必须领用中央银行的暗记兑换券,同时为方便地方银行调剂农村金融,经过财政部核准并缴足四成保证准备、六成现金准备后,可发行或领用一元以下辅币券。④1939年3月,全国第二次地方金融会议议定:战区省地方银行若需要发行一元券及辅币券,以应战时军需,须拟运用计划暨发行数目,呈请财政部核准。⑤但货币行使范围仅限本省,且不得在后方使用。为加强省钞信用,财政部又制定《管理各省省银行或地方银行一元券及辅币券办法》。

安徽地方银行成立后,严格执行政府的纸币发行政策。1940年,向财政部电请,在省内发行一元券一千万元,⑥1941年续发1250万元,并按照要求,缴足准备金470万元,保证准备580万元,并扣除20%留存券。⑦因安徽地区小额钞券的需求巨大(从表1可见),安徽地方银行在1942年之前小额券的发行不断增加,这既增强了地方银行的影响力,又为抵制日伪经济侵略做出了贡献。

其次,规范工农业贷款的范围和方式,提升安徽地方银行的信誉。1938年,《改善地方金融机构办法纲要》规定,地方金融机关与农业的各种放款,须与中国农民银行或农本局转抵,其关于工商业的抵押品,得向当地中国、交通两行转抵押。①同年,为活泼农村金融、改善农民生产,中央颁布《扩大农村贷款范围办法》,要求各银行成立农贷部,普遍推进农贷业务。之后,中央政府担心地方银行忽略对工商事业的资助,1940年又颁布《地方银行金融机关办理小工商贷款通则》,以增进各地工业发展。②安徽地方银行严格执行法令法规,通过与中国银行、中央银行、交通银行、中国农民银行进行合作,借助这些国有大银行资力,增强融资能力;积极成立农贷部推进皖省农贷业务;加大对工商业的资助,提升安徽地方银行的信誉度。

最后,对安徽地方银行派驻监理官,适度地规避安徽地方银行潜在的金融风险。财政部为督促省地方银行切实遵行改善地方金融机构,特派专职人员监督地方银行,在湖南、安徽、福建、陕西、浙江等省银行设立监理员。省地方银行监理员的职责为:监督地方银行业务、检查资产负债状况、审核发行或领用一元券及辅币券数目、审查新旧票兑换、监管领用元辅券是否照章运用等。③

抗战期间,财政部在重庆、内江、洛阳、屯溪等16处设立银行监理官办公处。1943年,在东南地区设屯溪、永安两监理处。可见,屯溪在当时全国金融网的重要地位。安徽因战时局面较为特殊,长江以南各县归屯溪区监管,长江以北各县属洛阳区监管。④安徽地方银行定期向屯溪区监理处提交报表,接受监理处的审核、调查。屯溪区监理处主要从以下几方面对安徽地方银行业务进行监管:

一是公库存款。依照公库法规定,银行所收的机关存款可免缴普通存款准备金。1944年1月,屯溪区监理处检查安徽地方银行屯溪分行业务账册时发现该行未经授权代理公库,监理处认为该分行擅立公库存款科目,殊属不合,似有巧立名目,企图逃避存款准备金之嫌,虽存款均属本埠各机关,但未依照公库法手续办理,应以普通存款论,并依法补缴存款准备金。⑤安徽地方银行歙县办事处的情况则更为严重,因该县县银行未获得财政部颁给的营业执照,而歙县办事处擅自将部分代理县库业务移交该县县银行,监理处认为此种擅行营业的行为,属藐视功令,应暂停营业,以维管政。且该处未受中央银行委托代理公库,其将各机关、工厂、商号等存款用公库存款科目处理,明显有逃避准备金的嫌疑,应予纠正。⑥

二是贴现票据业务。依照财政部的规定:“银行经营买入普通工商业或农业汇款,以买入合于非常时期票据承兑贴现办法规定的承兑汇票为限。”监理处发现安徽地方银行经办的贴现票据业务,手续欠缺,贴票人、出票人、付款人均为同一商号或店主;承还保证人又互相保证;贴现票据到期,多半承兑人不能按时履行付款。故认为安徽地方银行贴现票据业务有欠稳妥,且易造成信用浮滥,滋生流弊,其实质属于变相放款,有悖法令,冀图逃避管制,遂禁止承做该项业务。⑦

三是银行钞券及其准备金。1942年,皖南金融市场缺乏小券,歙县办事处本身并无节储券的业务,遂向四行局购买节储券代替小券流通,满足市面找零,该处这种权宜之计,利于节储券深入民间,得到屯溪区监理官的认可。⑧屯溪支行发行钞券以自设仓库的存单抵现金准备金,以该行储蓄部认购的甲种节约储蓄券15.6万元,抵充发行分币券准备金。监理处认为此种行为与《管理处各省省银行与地方银行发行元券及辅币券办法》的规定不符,令其调整至留存券250万元,以备换破钞及便利周转。⑨

通过屯溪区监理官对安徽地方银行的监管可以发现,当时安徽地方银行的确在业务上存在严重的违纪、违规行为,尤其在现票据业务上,能看出安徽地方银行有逃避管制的嫌疑。國民政府通过对地方银行的全方位金融监管,明确了地方银行的权力和职责,规范了地方银行的业务管理,推动安徽地方银行的健康发展,并确立了安徽作为东南战区金融枢纽的地位。

三、金融监管体制下中央与地方的矛盾

在国民政府严格的金融监管体制下,安徽地方银行有效地规避金融风险,业务量日渐增加,银行信誉得到加强,影响力逐渐扩大,进入省地方银行的最佳时期。然战时安徽的局面较为独特,国统区、敌伪区、根据地并存的复杂局面使得皖省物资紧张,因此采购、运输物资成为银行获取巨额利益的业务。安徽地方银行通过谋求业务发展以推动经济建设,违规发展信托业务,致使地方金融机构与国民政府之间矛盾逐渐显现。

1939年,中央强调各省地方银行有购销物产、平抑物价涨落之责,尽量按财政部贸易委员会或其他中央机关的委托收购物质,并设立信托机构,办理采购运输。此后,各省地方银行均按此规定办理。安徽地方银行信托部成立后,全省的物资购销、运输均由此部门负责,业务遍及大半皖南地区,盛极一时。1940年,日常生活用品价格飞涨,财政部认为各银钱行号似有囤积居奇之嫌,要求地方银行立刻撤销代理部、贸易部,停止自行经营或代客买卖货物等业务。1941年,中央再度对银行信托业务进行限制,颁布《非常时期管理银行办法》,明确规定:“银行不得经营商业或囤积货物,并不得设置代理部贸易部等机构,或以信托部名义或另设其他行号自行经营或代客买卖货物”,①政策上取消了1939年给予地方银行的特权。这是中央对地方银行监管政策上的第一次反复,反映出中央银行调节全国经济的乏力与中央金融政策的简单化。

1942年,迫于各种压力,财政部恢复地方银行信托业务,令战区及接近战区各省地方银行重新抢购物资,但不得借抢购供应之名,行囤积居奇之实,若有违反者,勒令该省地方银行停止承办此项业务。②受此政策影响,1943年,安徽地方银行又获准办理沦陷区抢购物资的业务,于是组设物品运销社,负责调剂各地物资供销。先后代中央贸易委员会、中茶公司收购桐油、桐籽、及鹅鸭毛、猪鬃、牛羊皮、红绿茶等,③一面将向沦陷区抢购物资,廉价配给中央和省属各机关,一面接受公司团体的委托代办日用品,从中获利。1944年,屯溪区监理处在检查安徽地方银行业务时,发现该行信托部代理皖南物品运销社购运物资,属于借抢购之名,行囤积居奇之实。皖南物品运销社委托安徽地方银行信托部抢购物资,依双方合约规定,该社预拨资金交由该行作为代办物资之用,如该行代办物资付出款项超出社方预拨资金时,以实物作抵,但超出之数不能逾越原拨资金的20%。该行自1943年7月起至1944年1月,代该机构办物资达1300余万元,而地方银行只收款450万元,屯溪区监理处认为安徽地方银行滥垫款项达920万元,属于故意投资和无限放款。④

为杜绝地方银行囤积居奇,1944年,中央再次禁止信托业务,皖南物品运销社被撤,这是中央在地方银行信托业务上的第二次反复。但安徽地方银行借助皖省政府的扶持,仍开展信托业务。接受政府机关委托,代第十战区司令长官收购军服、土布5500余担;又代企业公司收购苧麻、桐油、茯苓、木材,总值2.3亿元;另代省府经售国防食盐2288担,代企业公司经售淮浙盐1803担,合值4360余万元。⑤

针对地方银行违规从事信托业务,中央政府在不断调整监管政策的同时,试图将各省地方银行纳入中央政府控制下的金融体系之中,变成国有银行,以此强化金融上的中央主导权。1941年,中央召开的第三次全国财政会议上通过的《改进财政收支系统实施办法》,将以往的中央、省、县三级财政制度改为了中央和县二级制。当时有人以“省预算纳入国家预算范围,能促进国家财政统一”“国父遗教原有银行应归国营”为由,⑥提出撤销省银行的建议。会后,各省地方银行强烈要求维持省地方银行原有地位,⑦安徽地方银行也表现出较强的抵制态度。当时,中央虽有将地方银行收归国有的政策倾向,却无收归之实力。因为战时中央银行的许多业务需依赖地方银行,所以财政部并没有立刻颁布接收省银行的具体办法。

1944年11月,行政院通过《省银行规则》,正式提出将省行收归国有的具体办法,其要点有: 1.名称一律定为某某省银行,并以一省一行为限;2.资本由国库拨给,商股不得超过资本总额三分之一;3.业务以调剂本省金融,扶助经济建设,开发本省生产事业为宗旨;4.财政部调派董事、监查等工作人员;5.实行总经理制。①1945年,国民政府又颁布《省银行条例》明确将省银行收归国有,提出“省银行的资本由国库拨给,并由县市银行、自治团体参加公股”,财政部调派董监、总副经理人员,年终结算时,账册须呈请财政部核查备案。②国民政府通过调整监管政策,从资金组成、组织任命、审核结算等方面对地方银行进行全面监控,强行将地方银行变为财政部直接控制的地方性金融机关,割断地方银行与各省财政的关系。

1945年之后,地方银行正式纳入国营。但改组后的地方银行不仅未得到快速发展,反而呈现衰落之势,主要原因是改组后的地方银行虽为国有银行性质,但并未得到与中国、中央、交通、农民等国有银行同等待遇。国民政府不顾省行利益,让省行代理国库的业务局限在穷乡僻壤,而经济相对发达地区的代理国库业务则由四行承办,“凡地面繁荣,国行所在之区其国库,率由国行代理,即无国行之处,必委托省行”。③此外,国民政府还严禁省际直接通汇、押汇,限制分支机构设置,阻碍省行的金融流通,造成省行在国有化后难以发展。④虽地方银行可以经营普通商业银行业务,但对于省银行在省外设行及营业的限制特别严格。⑤省银行虽有调剂地方金融的任务,但是省行的资金往来受到国家行局的严格控制,本省剩余的资金不能拆放地方商业行庄,地方其他金融机构有多余资金时,也不能存放省银行,省银行与本地各类金融机构之间难以形成密切的资金融通关系。

1946年6月,安徽、浙江、福建等二十多省的地方銀行举行全国省地方银行第五次座谈会,他们认为改组后的地方银行面临经营上的困难,强烈要求恢复省地方银行代理省库,并电请财政部,希望再次改制。在各方的呼吁下,随后召开的第四次全国财政会议上,财政部提出恢复三级制财政制度。⑥1947年4月,国民政府修正《省银行条例》,规定省银行资本由省库拨给,⑦省银行恢复为地方银行性质。至此,中央放弃将地方银行纳为国有的计划。

综上所述,安徽地方银行为谋快速发展,在面临促进地方金融发展和金融风险防范的两难选择中,以推动地方经济发展为先违规发展信托业务,体现出地方政府对中央政府金融监管的离心倾向,造成地方金融与中央监管之间矛盾的出现。但由于地方政府的多方抵制,使得中央的决策经常出现变动,造成各省省银行的资金融通渠道不畅,经营范围受到严格限制,效益低下,严重影响地方银行的正常发展。

结 语

地方银行是近代中国银行体系的重要组成部分,在地方金融体系中处于中枢地位,对调剂地方金融,扶植地方经济有重要意义。民国以来,随着中央金融监管体制的逐渐完善,安徽地方银行在中央政府允许的范围内积极为地方经济发展提供资金支持。在抗战期间,中央政府从货币发行、经营业务等方面规范安徽地方银行的业务,提升地方银行的信誉度,扩大地方银行的影响力,安徽地方银行迅速成为抗战时期沟通东南地区金融网络的枢纽。

当社会、经济环境发生变动之后,安徽地方银行为谋求更大经济收益,违规发展信托业务,致使地方金融机构与中央金融监管之间的矛盾之间凸显。国民政府试图通过将各省地方银行纳入国有体系的方式,加强中央对全国金融的垄断。然而由于国民政府金融监管政策的反复无常,给地方银行留有对抗的空间,地方银行在不断的内耗中丧失发展空间。

必须指出的是,国民党中央政府的金融监管政策存在许多问题。一是金融监管政策执行不到位,无法有效地防止地方银行的违规经营。如安徽地方银行成立初期,因股本不足本无法通过财政部验资,却得到财政部的准许。尽管安徽地方银行接受国民政府对货币发行、经营业务、银行监理官的监管,但是对获利丰厚的信托业务,却想方设法违规经营。二是政府金融监管政策上的不确定性,在地方银行收归国有问题上的反复无常,给地方银行留有对抗的空间。三是金融监管制度设计上的缺陷。地方政府有协助财政部监管地方银行的职责,因而它是监管的主体,但是地方政府也是地方银行的投资方和直接管理者,它又是被监管对象。监管体系中错综复杂的关系,使监管的执行难以做到公平,从而大大降低了中央政府金融监管的效能。

【作者简介】王平子,安徽师范大学历史与社会学院讲师,从事中国近现代经济史研究。

马陵合,安徽师范大学学报编辑部主任,教授,博士生导师,从事中国近现代经济史研究。

【责任编辑:杨莲霞 王湉湉】

Abstract: Financial regulation can maintain the normal operation of the financial industry and avoid financial risks. During the Republic of China, the national governments system about financial regulation gradually improved, Anhui local bank set up later, its branches and business under the strict control of standardized development, Anhui local bank became the financial hub of the southeastern region. To seek greater development, Anhui local bank violated the development of trust business, local and central financial relations becoming more and more tense. The national government strengthens the financial control by turning the local banks into state-owned, But the policy capricious, local banks have room for confrontation, ultimately, local banks lose their room for development in constant internal friction.

Key Words: Anhui Local Bank, Financial Regulatory, State System