王小宁+周美玲

【摘 要】 以我国2007—2014年房地产行业上市公司为样本,基于国有与非国有企业的视角,从货币薪酬、持股比例和在职消费三方面分别检验了高管薪酬对企业绩效的影响。同时,通过国有企业改革前后数据的对比分析进一步检验了改革是否有成效。研究结果表明:货币薪酬、持股比例与企业绩效正相关,且其相关程度均在国有企业中更显著;在职消费与企业绩效负相关,且其对国有企业的负面影响更大;国企改革对货币薪酬的管制及对在职消费的抑制初显成效。研究结论对完善企业薪酬激励机制、深化国有企业薪酬制度改革具有一定的启示意义。

【关键词】 房地产; 货币薪酬; 持股比例; 在职消费; 企业绩效

【中图分类号】 F275 【文献标识码】 A 【文章编号】 1004-5937(2016)24-0064-07

一、引言

自党的十八届三中全会召开以来,国企高管薪酬再次成为舆论的焦点。先后出台了《中央管理企业负责人薪酬制度改革方案》《关于合理确定并严格规范中央企业负责人履职待遇、业务支出的意见》(以下简称“意见”),以期健全国有企业高管薪酬分配的激励与约束机制。据2010年同花顺数据显示,在年度薪酬排行榜居前十位的高管中,房地产行业非国有企业高管占据了四席,在2011年、2012年、2013年更是达到了半数之多。因此,本文选取高管年度薪酬较高的房地产行业进行国有企业与非国有企业的对比分析。同时,和君咨询股权激励中心显示,从2009年开始,实施股权激励的企业数目迅速增长,至2013年已增长7倍,但国有企业中实施股权激励的仅占比9%,远低于非国有企业。那么,存在薪酬管制且股权激励不足的国有企业高管是否会利用职务便利进行过度的在职消费以弥补薪酬不足?本文将高管货币薪酬、持股比例、在职消费同时纳入高管薪酬变量分别与企业绩效进行相关性研究,为我国国有及非国有企业完善高管薪酬激励机制提供一定的参考。

二、文献综述与研究假设

(一)高管货币薪酬与企业绩效

根据委托代理理论,委托人为了降低代理成本、实现对代理人的有效激励与监督,会与代理人签订“薪酬-绩效”契约,将代理人的薪酬与企业绩效挂钩。因此,提升企业绩效成为代理人获得高报酬的重要手段。

国外学术界对企业绩效与高管货币薪酬的研究开始于Taussings et al.[1],得出二者相关性较弱的结论。随后,Michael et al.[2]收集1974—1986年《福布斯》公布的2 213名高管薪酬数据研究发现,高管货币薪酬对股东财富衡量的企业绩效敏感度低。近期,Sigler[3]以2006—2009年在纽约交易所上市的280家公司高管总货币薪酬为样本,认为其与以净资产收益率衡量的企业绩效显著正相关。我国学者因经济体制不同、信息披露不完善等的影响,对高管货币薪酬与企业绩效关系的研究起步较晚,且尚未得出统一结论。李增泉[4]以1998年上市公司为研究对象,认为高管货币薪酬与以加权平均净资产收益率衡量的企业绩效不存在显著关系。谌新民和刘善敏[5]、宋德舜[6]等也得出类似结论。而陈志广[7]、陈永明等[8]、王海菲和公宇[9]等却得出高管货币薪酬与净资产收益率、每股收益等财务指标衡量的企业绩效显著正相关的结论。周仁俊等[10]、刘绍娓和万大艳[11]从国有与非国有企业的视角,对比分析得出:高管货币薪酬与企业业绩呈正相关关系,其相关程度在非国有控股上市公司表现更为显著。国家统计局公布多项数据显示,近年来,几项重要楼市指标,如房地产投资、商品房销售以及土地购置等均出现增幅同比下滑,而房地产高管薪酬却一直呈上涨走势,非国有企业薪酬普遍高于受各项政策约束的国有企业。因此,本文认为,在房地产行业中,非国有企业的代理问题较国有企业更甚,高管货币薪酬与企业绩效的相关程度较弱。基于上述分析,本文提出假设1。

假设1:高管货币薪酬与企业绩效正相关,国有企业高管货币薪酬对企业绩效的敏感性高于非国有企业。

(二)高管持股比例与企业绩效

高管持股能使高管获得企业剩余索取权,且高管持股作为长期激励机制,能够使高管更加关注公司的长远发展,这样,高管的个人利益就与企业绩效紧密联系起来,能够促使高管为了自己和股东的共同利益而努力提升企业绩效。

Mehran[12]随机选取1979—1980年间制造业的153家公司作为研究样本,实证得出高管持股与企业绩效正相关。另一方面,在Jensen and Meekzing提出协同效应(Alignment effect)、Fama and Jensen提出堑壕效应(Entrenchment effect)之后,Randall et al.[13]通过对371家公司进行分段线性回归分析表明:高管持股比例在0~5%时,Tobin'Q值与董事的持股比例正相关;在5%~25%时,Tobin'Q值与董事的持股比例负相关;超过25%时,两者又正相关。另外,一些学者认为高管持股比例是一个内生变量,依赖于公司外部环境和内部特征,如行业地位、投资机会、成长阶段、经营风险和管理者偏好等,与公司绩效之间并不相关。在国内学术界,由于股权激励在我国上市公司并未普遍实施,高管持股比例偏低甚至为零,多数学者认为高管持股比例与企业绩效是简单的线性关系。俞鸿琳[14]以2001—2003年间上市公司为样本,研究发现高管持股水平和企业绩效(以Tobin'Q值衡量)对于全部上市公司和非国有上市公司均无显著相关关系,只对国有上市公司有较弱的负相关关系。而高雷和宋顺林[15]利用上市公司2000—2004年五年的面板数据,证明高管持股规模与企业绩效是显著正相关的。2005年12月国务院国资委出台的《进一步规范国有企业改制工作的实施意见》才首次明确大中型国企管理层可以持股,而在2006年12月下发的《国有控股上市公司(境内)实施股权激励试行办法》中又限定单个高管“获授的本公司股权累计不得超过公司股本总额的1%”,限定全体高管“授予的股权总量在0.1%~10%之间合理确定,不得超过公司股本总额的10%”。因此,本文认为,国有企业高管持股比例对企业绩效的正向影响小于非国有企业。基于上述分析,本文提出假设2。

假设2:高管持股比例与企业绩效正相关,国有企业高管持股比例对企业绩效的敏感性低于非国有企业。

(三)高管在职消费与企业绩效

高管在职消费是企业正常经营管理的需要,给予高管适当的在职消费权利能够弥补我国现阶段货币薪酬、股权激励的不足,对高管有一定的激励作用。但我国学术界对此一致认为,我国上市公司中存在过度的在职消费,降低了企业绩效、损害了股东利益,高管在职消费与企业绩效负相关。

西方学者对于高管在职消费主要有代理观、激励观两种观点。Fame[16]认为,在职消费可以通过调整代理人的薪酬合约来消除,当调整后的薪酬不足以弥补在职消费成本时,它才成为代理成本的一部分。Hart[17]的研究结果表明, 在职消费是高管的私人收益,其代价超过了其带来的效益增量,会降低企业绩效。而激励观的代表学者Rghuram et al.[18]认为,在职消费是由职务和工作需要引发的消费,企业为高管人员提供在职消费的目的在于提高管理效率或强化经理人的地位和权威,并以美国300家上市公司1986—1999年数据为研究样本,结果证明在职消费可以提升企业绩效。国内学者对在职消费的衡量主要采用陈冬华等[19]的做法:手工收集年度报表附注中“支付的其他与经营活动相关的现金”明细项目(办公费、差旅费、业务招待费、通讯费、出国培训费、董事会费、小车费和会议费),检验得出在职消费对非国有企业绩效没有显著影响,而对国有企业绩效有显著的负面影响;亦有人采用权小锋等[20]的做法:自管理费用中扣除董事、高管以及监事会成员薪酬、计提的坏账准备、存货跌价准备以及当年的无形资产摊销额等明显不属于在职消费的项目,仍得出在职消费具有负面价值效应的结论。在我国国有企业中,高管薪酬由政府机构决定,且政府还在国有上市公司中实施了薪酬管制,国企高管在货币薪酬水平较低、持股收益很少的情况下更倾向于进行在职消费来弥补显性激励的不足。因此,本文认为,国有企业高管在职消费对企业绩效的负向影响强于非国有企业。基于上述分析,本文提出假设3。

假设3:高管在职消费与企业绩效负相关,国有企业高管在职消费对企业绩效的敏感性高于非国有企业。

三、数据选取与研究设计

(一)数据选取

本文选取2006年12月31日以前上市的沪深两市A股房地产企业为研究样本,以2007—2014年为事件研究窗口,剔除在创业板上市的、被ST和PT的、相关数据缺失的企业,最后共获得了108家上市公司864个观测值。其中,国有企业59家,非国有企业49家。数据主要来自于万德资讯及国泰安数据库,使用的数据处理软件为Excel 2010、Eviews 6.0和SPSS 19.0。

(二)研究设计

1.变量设置与说明

(1)企业绩效变量

本文采用净资产收益率(ROE)衡量。该指标是杜邦财务分析体系的核心,是检验股东资金使用效率的重要指标,有利于股东对高管进行较为全面的业绩考核。

(2)高管薪酬变量

货币薪酬(Ln Pay):本文将高管定义为董事、监事、经理、党委书记及年报上公布的其他管理人员,选取其从任职企业获取的基本工资、奖金、福利等货币性报酬总额(以万元为单位)。同时,为了减少量纲对实证结果的影响,对该薪酬总额取对数。

持股比例(MSR):指上述高管持股数量总额占公司总股本的比例。为了数据的统一可比性,选择期末高管持股数量和期末总股本两个时点指标进行比较。

在职消费(Perk):本文借鉴权小锋等(2010)的做法,用管理费用扣除高管货币薪酬总额、计提的坏账准备以及无形资产摊销、税金、研发费用等明显不属于在职消费项目后的金额作为在职消费绝对数,再将其除以营业收入,作为高管在职消费变量。

(3)控制变量

企业规模(Ln Size):该指标为样本企业年末总资产的自然对数。企业规模越大,获取的各种资源也越多,有利于促进企业发展。同时,为了更好地管理这些资源,对高管能力的要求也越高,给予的薪酬也相对较高。

股权集中度(Cocen):该指标为年末第一大股东持股比例。第一大股东股权越集中,表明股东对企业的控制越强,对高管的监管更加有力,有助于高管更尽责地提升企业绩效。

成长性(GC):本文用净利润增长率表示。该指标反映了企业的发展潜力。成长性越好,表示当年盈利越多,有利于促进企业未来绩效的提升。

财务杠杆(Lev):本文采用资产负债率衡量。该指标反映企业主要的筹资方式和偿债能力,资产负债率越高,企业的偿债压力越大,企业便更加注重提升企业绩效。但由于国有企业高管的特殊任免制度,当负债率较高的时候,高管可能并不担心被接管或撤换,所以相比而言,负债对国有企业高管的约束作用要小于非国有企业。

2.模型构建

根据本文的研究目的和研究假设,为研究高管薪酬对企业绩效的影响,建立如下回归模型:

ROEi,t=α0+α1Ln Payi,t+α2MSRi,t+α3Perki,t+α4Ln Sizei,t+

α5Coceni,t+α6Levi,t+α7GCi,t+μ

四、实证研究

(一)变量的描述性统计

为了解房地产行业国有与非国有企业的经营现状及高管激励现状,本文对模型中涉及的主要变量进行了描述性统计分析。由表1第一部分可知:在整个房地产行业,企业发展参差不齐,差距较大,而高管之间的货币薪酬更是有天壤之别,既有不领取报酬的也有总薪酬高达亿元的企业。同时,高管“零持股”现象较为普遍,其中国有企业占32.2%,非国有企业占40.6%。高管在职消费程度最小值和最大值分别为0.1、12.93,表明企业高管在职消费之间存在较大差异。因管理模式、管理者风险偏好等的不同,在公司规模、第一大股东持股比例、净利润增长率、财务杠杆这四个方面,企业之间差异更大。由表1第二部分可知:国有企业高管货币薪酬均值小于非国有企业,但中值显著高于非国有企业,这可能与国企中的高管薪酬管制有关,以致国企高管货币薪酬差距并不大。国企的高管持股比例均值显著小于非国有企业,而中值差异不大,这表明国企高管“零持股”比例虽较少,但持股比例普遍偏低。国有企业在职消费程度均值与中值均大于非国有企业的,表明房地产行业中国有企业高管更倾向于在职消费以弥补显性激励的不足。

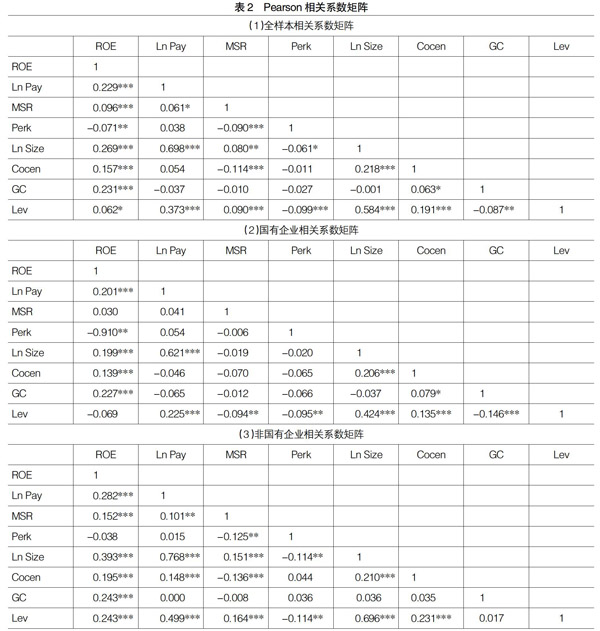

(二)Pearson相关性分析

表2报告了模型主要变量的相关系数。无论是整个房地产行业还是国有企业(或非国有企业),企业绩效(ROE)与高管货币薪酬(Ln Pay)显著正相关、与高管持股比例(MSR)正相关、与高管在职消费(Perk)负相关,初步证明了前文提出的三个假设。但在国有企业中,ROE与MSR正相关关系并不显著,这可能是因政府对国企高管持股数量的限制所致;而在非国有企业中,ROE与Perk的负相关关系不显著。大部分变量之间的相关系数都小于0.3,只有Ln Pay与Ln Size、Lev与Ln Size以及国有企业样本中Perk与ROE之间的相关系数绝对值大于0.5,两两相关程度较高,有可能存在多重共线性。

(三)多重共线性检验

为了保证研究结论的准确度,本文使用容忍值法(Tol)和方差膨胀因子法(VIF)来检验是否存在多重共线性。由表3可知,全样本、国有企业以及非国有企业各变量的容忍值(Tol)远大于0.1,方差膨胀因子(VIF)均大于1小于5,充分表明模型不存在较严重的多重共线性问题。

(四)回归分析

1.模型总体显著性检验

模型的总体显著性检验是指检验全部解释变量对被解释变量的共同影响是否显著,即检验回归模型中的参数是否显著不为0,使用F统计量进行检验。由表4可见,全样本、国有企业以及非国有企业模型的F值分别是23.661、11.355、16.940,Sig.均是0.000,小于显著性水平a,表明被解释变量与解释变量全体的线性关系是显著的,可建立线性模型。

2.回归参数的显著性检验

表5报告了回归参数显著性检验结果。全样本模型的回归结果表明,Ln Pay的估计系数显著大于0,意味着高管货币薪酬与企业绩效显著正相关;在对国有与非国有企业样本分别回归后发现,国有企业Ln Pay的估计系数显著大于0且大于非国有企业Ln Pay的估计系数,但在非国有企业中Ln Pay的估计系数并不显著,表明国有企业高管货币薪酬对企业绩效更敏感,该结果符合假设1。该结果说明,高管要想获得更高的薪酬,需更加致力于提升企业绩效,尤其是在国有企业中。全样本模型的回归结果表明,MSR的估计系数显著大于0,意味着高管持股比例与企业绩效显著正相关,部分支持假设2;在对国有与非国有企业样本分别回归后发现,国有企业MSR的估计系数显著大于0但大于非国有企业MSR的估计系数,该结果与假设2相反,可能是国企高管“零持股”数量过多所致,后文将进一步解释说明。该结果说明,企业采取适当的股权激励有利于企业绩效的提升。全样本模型的回归结果表明,Perk的估计系数显著小于0,意味着高管在职消费与企业绩效显著负相关;在对国有与非国有企业样本分别回归后发现,国有企业Perk的估计系数显著小于0,且小于非国有企业Perk的估计系数,但非国有企业Perk的估计系数不显著,表明国有企业在职消费对企业绩效更敏感,该结果符合假设3。该结果说明,企业中的在职消费负面效应依然存在,尤其是国有企业,委托人应不懈怠于抑制在职消费。

对于控制变量,无论是全样本、国有或非国有企业模型,Ln Size、Cocen、GC的估计系数均显著大于0,与预期相符;Lev的估计系数在全样本与国有企业样本中显著为负、在非国有企业中为正但不显著,表明负债率对国有企业高管的约束并不严格,在非国有企业中财务杠杆的作用并未充分发挥。

五、进一步研究

(一)非国有企业高管“零持股”对企业绩效的影响

表6分年度报告了国有企业、非国有企业样本中高管“零持股”家数所占比例。在非国有企业中,高管“零持股”家数所占比例高达40%或近40%。除2013年、2014年外,高管“零持股”家数均多于国有企业。高管“零持股”过多是否对非国有企业高管持股比例与企业绩效的敏感性产生了影响?本文采用独立样本T检验进行说明。由表7可知,企业绩效(ROE)在方差齐性检验中显著性水平为0.403,大于检验统计量0.05或0.1,表明两总体方差不存在显著差异。均值相等的T检验中,ROE的显著性水平为0.095,在0.1的显著性水平上拒绝原假设,即高管“零持股”的企业绩效与高管持股的企业绩效之间存在显著差异,表明非国有企业中高管“零持股”过多以致于高管持股比例对企业绩效的敏感性弱于国有企业。为了保证结果的准确性,本文还用年末净利润的自然对数(Lnπ)代替企业绩效变量进行了T检验,得到了同样的结果。

(二)国有企业改革前后高管货币薪酬、在职消费对企业绩效的不同影响

2009年2月4日,人力资源和社会保障部等六部门联合出台《关于进一步规范中央企业负责人薪酬管理的指导意见》,对国有企业高管发出“限薪令”,规定高管年薪应限制在60万元左右且切实形成企业负责人绩效年薪与实际经营业绩密切挂钩的机制。为了检验此项改革在国企中是否有成效,本文以2009年为分界点,采用如下模型进行检验:

表8分别报告了上述两项政策实施前后国有企业高管货币薪酬、在职消费对企业绩效的不同敏感程度。根据模型1结果可知,改革前Ln Pay的估计系数为2.5661,而改革后其估计系数上升为2.6203,高管货币薪酬对企业绩效的敏感性略有提高,二者的相关程度加强,表明“限薪令”初显成效;在模型2中,Perk的估计系数为-0.6002,而改革后其估计系数为-0.2062,高管在职消费对企业绩效的负面影响降低,表明上述改革措施对在职消费起到了约束作用。

六、稳健性检验

为了确保上述结果的可靠性与准确性,本文采用如下方法进行稳健性检验。第一,本文用前三名高管货币薪酬总额代替全部高管货币薪酬总额,重复上述研究,得到同样的结果;第二,考虑到多数委托人较为关注净利润,本文用年末净利润的自然对数(Lnπ)代替净资产收益率来衡量企业绩效,回归分析所得到的结果依然与上文一致。因篇幅所限,不再附表格。

七、结论及建议

本文结合我国特定的制度环境,以我国房地产行业上市公司为研究样本,分别从高管货币薪酬、高管持股比例、高管在职消费三个维度研究了高管薪酬对企业绩效的激励作用,并对比分析了该作用在国有与非国有企业中的差异。

根据实证检验结果可知,在全样本及国有企业样本中,高管货币薪酬对企业绩效有显著的激励作用,尤其是在国有企业中,这与目前我国上市公司大都采用“基本年薪+绩效年薪”的薪酬模式有必然联系。但这种单一货币薪酬激励容易导致高管过度重视其任期内的企业绩效而忽略企业的长远发展。因此,为避免高管的短期行为,企业应将短期激励和长期激励相结合,而长期激励最主要的方式就是高管持股。从三类样本检验结果来看,高管持股对企业绩效均有显著的正向影响,在本次国有企业薪酬制度改革中亦可探索股权激励试点。同时,政府及相关部门应不断完善高管股权激励的法律法规,为股权激励机制在上市公司中的推广提供政策支持。

高管在职消费对企业绩效的负影响在国有企业中依然十分显著,习近平总书记亦指出:“国企负责人没有‘职务消费,按照职务消费定额并量化到个人的做法必须根除。”《意见》按照党的十八届三中全会的要求,第一次将国企负责人履行工作职责中的工作保障和所发生的费用支出界定为履职待遇、业务支出。因此,对国有企业而言,要健全高管履职待遇、业务支出管理制度体系,落实监管责任主体,并定期开展专项检查;在非国有企业中,要加强内部控制制度的执行,充分发挥内部审计对内部控制制度的审查。

【参考文献】

[1] TAUSSINGS F W,et al. American corporations and their executives: A statistical inquiry[J].Quarterly Journal of Economics,1925,40(1):43-47.

[2] MICHAEL C J,et al. Murphy. Performance pay and top-management incentives[J]. Journal of Political Economy,1990,98(2):225-264.

[3] SIGLER KJ. CEO Compensation and Company Performance[J].Business and Economics Journal,2011(31):1-8.

[4] 李增泉.激励机制与企业绩效——一项基于上市公司的实证研究[J].会计研究,2000(1):24-30.

[5] 谌新民,刘善敏.上市公司经营报酬结构性差异的实证研究[J].经济研究,2003(8):55-63.

[6] 宋德舜.国有控股、最高决策者激励与公司绩效[J].中国工业经济,2004(3):91-98.

[7] 陈志广.高级管理人员报酬的实证研究[J].当代经济科学,2002(5):58-63.

[8] 陈永明,盖振煜,夏宁.上市公司高管薪酬与经营绩效的实证研究[J].会计之友,2011(6):44-49.

[9] 王海菲,公宇.高管薪酬对企业财务绩效影响机制研究——来自中国金融企业的经验证据[J].会计之友,2015(4):97-100.

[10] 周仁俊,杨战兵,李礼.管理层激励与企业经营业绩的相关性——国有与非国有控股上市公司的比较[J].会计研究,2010(12):71-77.

[11] 刘绍娓,万大艳.高管薪酬与公司绩效:国有与非国有上市公司的实证比较研究[J].中国软科学,2013(2):90-101.

[12] MEHRAN H. Executive compensation structure, ownership and firm performance[J]. Journal of Financial Economics,1995,38(2):163-184.

[13] RANDALL,et al. Management Ownership and Market Valuation: An Empirical Analysis[J]. Journal of Financial Economics,1988,20(1-3): 293-315.

[14] 俞鸿琳.国有上市公司管理者股权激励效应的实证检验[J].经济科学,2006(1):108-116.

[15] 高雷,宋顺林.高管人员持股与企业绩效——基于上市公司2000—2004年面板数据的经验证据[J].财经研究,2007(3):134-143.

[16] FAME. Agency problems and the theory of the firm[J]. The Journal of Political Economics,1980,88(2):288-307.

[17] HART O D. Financial contracting[J]. Journal of Economic Literature,2001,39(4):1070-1100.

[18] RAGHURAM G. Are Perks Purely Managerial Excess[D]. working paper,2004.

[19] 陈冬华,陈信元,万华林.国有企业中的薪酬管制与在职消费[J].经济研究,2005(2):92-101.

[20] 权小锋,吴世农,文芳.管理层权利、私有收益与薪酬操纵[J].经济研究,2010(11):73-87.

[21] 冯群英.上市公司货币薪酬与股权激励模式的比较研究[J].会计之友,2013(3):69-72.

[22] 罗宏,黄文华.国企分红、在职消费与公司业绩[J].管理世界,2008(9):139-148.

[23] 代秀丽,张璇,赵惠芳.政府干预下国有企业高管薪酬的有效性研究[J].会计之友,2013(6):22-25.

- 浅谈乡土历史文化资源在初中历史教学中的运用

- 基于核心素养的小学语文智慧课堂阅读教学策略

- 课前小演讲,课堂更精彩

- 小学语文教学中的语文素养培养路径探析

- 高校语文教学中的语言文字运用能力培养分析

- 核心素质导向下的小学语文微课教学策略研究

- 浅淡核心素养视域下语文教学的有效性策略

- 浅谈小学生的“唱读”的原因及其矫正

- 高中学生语文创新思维能力的培养

- 小学语文低年级识字教学探讨

- 让语文课堂迸射生命活力

- 高中语文课程关于鼓励开展课外阅读的方法

- 情境教学法在小学语文教学中的应用探微

- 小学数学解决问题策略多样化的研究

- 初中数学教学中方程教学的分析与思考

- 学会质疑,让核心素养在数学课堂落地

- 基于核心素养的数学课堂学生问题意识培养策略研究

- 立足核心素养,提高学生自主学习能力

- 高中数学解析几何高考试题与教学策略分析

- 核心素养视角下小学数学课堂情境创设问题与改进研究

- 农村初中数学分层布置作业的策略

- 试论小学数学教学中学生数学思维能力的培养

- 浅析初中数学优质课堂的构建

- 翻转课堂在中职学校计算机教学中的运用

- 浅谈初中数学错题集的建立和有效利用

- the best of the bunch

- the best part

- the best thing is to ...

- the better part of/best part of

- the bible

- the big bang

- the big enchilada

- the big picture

- the big three, four, etc.

- the big time

- the birth of

- the blues

- the board/the board of directors

- the bomb

- the bottom

- the bottom drops/falls out of sth

- the bottom line

- the bourgeoisie

- the box

- the boys

- the boys/the girls

- the brainchild of sb

- the breadline

- the breadwinner

- the british isles

- 眇质

- 眇身

- 眇风

- 眈

- 眈乐

- 眈学

- 眈学笃志

- 眈悦

- 眈惊受怕

- 眈烦受恼

- 眈玩

- 眈盼

- 眈眈

- 眈眈相向

- 眈眈虎视

- 眈眈逐逐

- 眈研

- 眈若虎视

- 眈荒

- 眈视

- 眉

- 眉上发下的部分

- 眉下添眉

- 眉与睫之间

- 眉中长毛