夏鑫+周春红+宋荣娟+董瑞锋

【摘 要】 以分类改革下的“一般商业性”国有企业为研究对象,选取2008—2015年沪深两市A股相关上市公司为样本,研究国有终极控股的股权安排与控制权私利行为的关系。研究发现:在控制性股权结构(CS)中,国有控股股东现金流权的减少会抑制其掏空行为;在控制性少数股权结构(CMS)中,国有控股股东现金流权的减少对控制权私利行为的影响会因国有终极控股股东攫取控制权私利的方式而产生差异。当采取掏空行为时,国有控股股东现金流权的减少不一定会影响国有控股股东对上市公司的利益侵占行为;当采取援助行为时,国有控股股东现金流权的减少会加剧国有控股股东的援助行为。研究结论对国有企业混合所有制改革中的股权安排和公司治理具有借鉴意义。

【关键词】 “一般商业性”国有企业; 终极控股结构; 控制权私利

【中图分类号】 F275 【文献标识码】 A 【文章编号】 1004-5937(2018)02-0152-09

一、引言

党的十八届三中全会明确提出要准确界定不同国有企业的功能,进一步深化国有企业改革。此次新一轮国有企业改革以产权制度改革为核心,以管资本为主,加强国有资产监管,完善出资人制度,特别是要引入非国有资本,发展混合所有制经济①,目的是推动民间资本与国有资本协作融合,实现股权多元化、社会化,改善企业股权结构和公司治理。基于我国国有企业的本质属性和国有经济的发展历史,对国有企业进行分类改革和治理是国有企业改革的必然选择[ 1 ]。如何推进分类改革和分类治理,国内学者提出了不同的分类改革框架。黄群慧[ 2 ]基于“使命”将国有企业分为“公共政策性企业”“一般商业性企业”和“特殊功能性企业”,并对不同类型企业给出了相应的改革方向和治理建议;高明华[ 1 ],盛毅[ 3 ]等也提出了类似的“三分法”和治理建议。

多年来,我国国有企业的所有权呈现集中治理的现象,控制权被掌握在大股东(政府或国有股持股机构)手中,在这种集中治理的情况下,控股股东更容易为了追求超额回报而侵占公司利益,造成控股股东与外部股东之间的利益冲突,使得控股股东与外部股东之间的代理问题(即第二类代理问题)成为我国国有企业公司治理的重点。有关第二类代理问题,Jiang等[ 4 ],吴育辉和吴世农[ 5 ],吴先聪等[ 6 ]国内外学者多集中于探讨大股东侵占小股东利益的掏空(Tunneling)行为,认为控股股东会利用控制权对上市公司进行掏空,攫取控制权私利。但Friedman等[ 7 ]研究表明除进行掏空行为外,控股股东也可能对上市公司进行援助(Propping),刘文军[ 8 ],闫增辉和杨丽丽[ 9 ]等国内学者的研究进一步支持了此观点。显然,目前国有企业一股独大或股权高度集中的股权结构下,国有终极控股股东私利行为明显,终极控股股东与外部股东的利益冲突显著②。混合所有制改革进程中,对于不同功能和目的的国有企业,民营资本的加入势必带来国有终极控股股东的股权变动,这一变动会对终极控股股东与外部股东之间的利益冲突产生怎样的影响(缓解还是加剧)?依此,国有企业又该如何进行股权结构的合理安排和公司治理优化?这些均是混合所有制分类改革中必须解决的问题。考虑到新一轮国资国企改革要求政府以出资人身份将“管国企”转为“管国资”,即要求在《公司法》的框架下,由国有资本的代表机构作为股东来管资本。按照新的定位,国资委将行使出资人职责,以真正的股东身份来行使股权。由于“一般商业性”国有企业政府干预最弱,走在混合所有制最前列,因此本文主要以“一般商业性”国有企业为研究对象,对以上问题进行研究,给出相应的政策建议,并指导其他类型国有企业混合所有制改革进程。

本文的主要贡献在于:(1)在理论分析的基础上,以分类改革下的“一般商业性”国有企业为样本,对终极控股股东股权结构与控制权私利行为进行实证检验,为混合所有制分类改革和治理提供实证支持;(2)不同于既有文献,即基于集中性股权结构下控制权与现金流权分离前提对终极控股股东控制权私利行为的研究,本文将集中性股权结构进一步细分为控制权与现金流权未分离的情况和两权分离的情况,分别研究国有控股股东的控制权私利行为。

二、理论分析与研究假设

Barclay和Holderness[ 10 ]指出,控制权利益主要包括控制权共享利益(Shared Benefits of Control)和控制权私利(Private Benefits of Control)。共享利益是根据现金流权在所有股东之间进行分配,由所有股东共享。控制权的共享利益是与终极控股股东拥有的现金流量权相对应的、控股股东享有的收益。控制权私利仅为大股东所独享,并非按现金流量权在所有股东中进行分配所得。在集中型股权结构下,控股股东追求不同的控制权收益会对公司的价值产生不同的效应[ 11 ]。控股股东为获得更多的现金流权共享收益,有动机对管理者进行监督,抑制股东与管理者的利益冲突,提高公司价值,使所有股东受益,此时,控股股東与小股东为利益协同者。控股股东为获取控制权私人收益,一方面可能利用控制权对公司实施掏空行为,另一方面还可能实施援助行为,以提高其侵占公司未来收益的选择权价值或股权转让价格,从而为自身带来利润[ 12-13 ]。

按照Bebchuk等[ 14 ]的界定,集中型股权结构又进一步细分为控制性股权结构(Controlled Structure,CS)和控制性少数股权结构(Controlling-Minority Structure, CMS)两种类型。国内有学者研究表明CS和CMS结构在我国公司中普遍存在[ 15 ]。在CS结构中,大股东拥有多数控制权,同时也享有相对应的多数现金流权,此时控制权与现金流权是不分离、高度统一的;而在CMS结构中,大股东以较少的现金流权通过金字塔式持股、交叉持股或多元持股等方式实现对企业的控制,大股东的控制权在数量上超过现金流权,实现了控制权与现金流权的分离。

(一)CS结构下,国有终极控股结构对控制权私利行为的影响

在混合所有制改革中,对于CS结构的“一般商业性”国有企业,国有终极控股股东以转让部分股权或其他方式引入民营资本的行为会直接降低其享有的现金流权,其获得的控制权共享收益会降低。基于控制权私利的视角,随着控股股东现金流权逐渐减小,因参与公司治理提升企业价值而获得的共享收益也逐渐变少,削弱了控股股东监督公司行为和努力提升公司价值的动机。为追求超额的投资回报,终极控股股东会有更强的动机来攫取控制权私利,加剧了控股股东与小股东之间的利益冲突。此时控股股东与小股东之间可能会产生更显著的目标冲突,出于经济人假设,终极控股股东会有更强的动机来攫取控制权私利。由于终极控股股东的控制权与现金流权并未分离,减少的现金流权都具有相应的投票权,因此,终极控股股东现金流权减少的同时也会降低其控制权。民营资本股东因获取一定现金流权而拥有相应的控制权,从而使民营资本股东有动力和能力对国有终极控股股东的行为进行监督,增加了国有控股股东获取控制权私利的成本,约束了控股股东对上市公司的掏空行为。在终极控股股东的控制权共享利益和控制权私利同时减少的情况下,出于经济人假设,控股股东存在动机对上市公司进行援助,以提高股权转让价格为自身带来利益。刘浩等[ 13 ]研究发现当控股股东以低成本进行股权转让时,控股股东会在股权转让与掏空行为间权衡,甚至会对上市公司进行援助以提高股权转让价格,而目前的混合所有制改革为股权转让提供了便利。基于以上分析,提出如下假设:

假设1:CS结构中,混合所有制改革民营资本的进入导致国有控股股东现金流权的减少会减轻国有终极控股股东的掏空行为,但会增加国有终极控股股东的援助行为。

(二)CMS结构下,国有终极控股结构对控制权私利行为的影响

CMS结构主要通过三种途径来实现,即金字塔结构、交叉持股和多元持股,因我国国有资产的管理体制,金字塔结构在我国上市公司中普遍存在[ 16-17 ]。因此本文主要基于金字塔结构的CMS结构进行理论分析并提出假设。对于CMS结构的“一般商业性”国有企业,民营资本的引入会直接降低终极控股股东的现金流权,但由于终极控股股东借助金字塔结构持股,以少量现金流权获取了更大的控制权,背离了一股一票原则,从而导致终极控股股东现金流权的减少。现金流权减少对其控制权的影响有两种情形:一种是现金流权数量上的减少并不影响终极控股股东控制权的变动(以下简称为情形一);另一种是现金流权数量上的减少给国有终极控股股东的控制权带来杠杆效应式的减少,即产生控制权变动(以下简称为情形二)。前者会扩大终极控股股东控制权与现金流权的分离程度,后者则缩小了控制权与现金流权的分离程度。在CMS结构中,同样基于控制权利益的视角,国有终极控股股东现金流权的减少同样会增加控股股东的掏空行为,但不同的是,在情形一下,国有控股股东的控制权不变,现金流权的减少会降低发生利益侵占时对其自身利益的损失成本,从而加深对其他股东的侵害程度;在情形二下,控制性股东攫取私利的成本会随着现金流权分离度的降低而相对增大,根据成本效益原则,其会减少对其他股东的利益侵占行为[ 18 ]。刘文军[ 8 ]研究表明在股权稀释前政府倾向于对上市公司进行补助,此外,为防止掏空行为造成破产,控股股东可能在进行一段时间掏空后再为上市公司提供资金,以提高其侵占公司未来收益的选择权价值,从而为自身带来利润[ 7 ]。基于以上分析提出如下假设:

假设2a:CMS结构中,在不影响控制权变动的前提下,混合所有制民营资本进入导致的国有控股股东现金流权的减少会加剧国有终极控股股东的掏空行为;同时也可能会增加国有终极控股股东的援助行为。

假设2b:CMS结构中,在影响控制权变动的前提下,混合所有制民营资本进入导致的国有控股股东现金流权的减少会减轻国有终极控股股东的掏空行为;同时也可能会增加国有终极控股股东的援助行为。

三、样本选取与模型設计

(一)样本选取

“一般商业性”国有企业又称竞争性国有企业,其使命是以国有资产保值增值为核心、以追求利润最大化为首要目标,没有任何强制性社会公共目标。这类企业数量众多,重要程度低,竞争程度高,经济属性更强,与一般商业企业一样其生存和发展完全取决于市场竞争。

对于这类企业的组织形式,国有持股的多少由市场来决定,政府不应干预,政府作为出资人代表,只负责监督,控制权收益主要来源于股息红利。其改革方向是促使国有股权的资本化和市场化,企业投资主体也可相对多元化。随着民营企业的发展壮大,国有资本应该逐渐退出该类企业。

基于高明华[ 1 ]和黄群慧[ 2 ]对“一般商业性”国有企业的定义,本文对“一般商业性”国有企业作如下界定:(1)存在控股股东,即终极控制权在10%以上;(2)终极控股股东③的性质为国有;(3)所属行业为制造业、商业、服务业等,对应的证监会2012版行业分类具体名称为农、林、牧、渔业,制造业,建筑业,批发和零售业,交通运输、仓储和邮政业中的装卸搬运和运输代理业、仓储业,住宿和餐饮业,房地产,租赁和商务服务业,科学研究和技术服务业,居民服务、修理和其他服务业,文化、体育和娱乐业。

本文选取2008—2015年沪深两市A股上市公司为样本,采用基于短面板数据的固定效应模型来考察国有终极控股结构对控制权私利行为的影响。同时对样本进行如下处理:(1)终极控制权在10%以上;(2)终极控制人的性质为国有;(3)剔除金融类上市公司;(4)剔除ST类上市公司;(5)剔除相关财务数据不全的公司;(6)对研究的主要变量数据进行1%分位Winsorize缩尾处理。最后,本文获得479家样本上市公司,2 405个年度观察值。其中CS结构的上市公司为295家,共1 494个年度观察值;CMS结构的上市公司为184家,共911个年度观察值。

本文的数据皆来源于CSMAR数据库。

(二)回归变量说明

1.被解释变量

(1)资金占用率。研究表明关联交易成为侵占中小股东利益的主要手段,基于此,本文将控制权私有收益锁定在资金占用这一具体侵占方式上,并借鉴李增泉等[ 19 ]对资金占用的定义,计算资金占用率。

(2)资金输送率。李增泉等[ 19 ]指出上市公司占用大股东的资金情况(援助)主要通过上市公司与应付账款有关的三个会计科目反映出来,分别为应付账款、预收账款和其他应付款,因此本文借鉴该方法计算资金输送率。

(3)净资金占用率。净资金占用率为大股东占用上市公司的资金(掏空)与上市公司占用大股东的资金之差,本文用此指标来反映国有控股股东对上市公司的行为(掏空还是侵占)。若此指标为正,表明侵占行为占主导,即攫取控制权私利的方法为掏空;若为负,则表示支持行为占主导,即攫取控制权私利的方式为援助。

2.解释变量

(1)现金流权。民营资本的加入势必带来国有终极控股股东的股权变动,最直接的影响是降低国有终极控股股东的现金流权,增加民营资本股东的现金流权,现金流权是控制权产生的前提条件,因此本文选取国有终极控股股东的现金流权作为新一轮改革背景下国有终极控股结构的一个替代变量。参考La Porta等[ 20 ]和Claessens等[ 21 ]的研究,定义为实际控制人与上市公司股权关系链每层持有比例相乘或实际控制人与上市公司每条股权关系链每层持有比例相乘之总和。

(2)分离度。在CMS结构中,现金流权变动会给控制权与现金流权的分离程度带来两种不同的结果(扩大/缩小),因此在CMS结构中,将其作为新一轮改革背景下国有终极控股结构的一个替代变量。本文采用现金流权与控制权之比衡量二者的分离度。这一比率越接近1,分离度越低;越远离1,分离度越大。

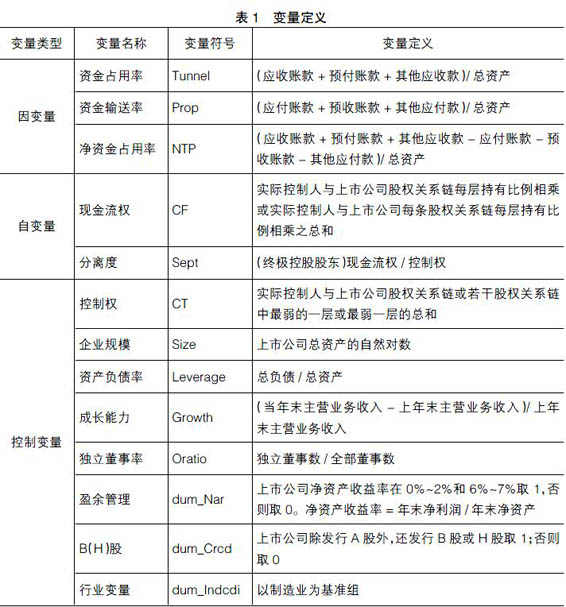

具体变量定义如表1所示。

(三)模型设计

为验证假设1,本文构建如下模型:

Tunnelit / Propit / NTPit = ?琢0 + ?琢1CFit + ?琢2Sizeit +

?琢3Leverageit + ?琢4Growthit + ?琢5Oratioit + ?琢6dum_Narit +

?琢7dum_Crcdit +?琢8Indcdiit+?着0 (1)

为检验假设2a,考虑到CMS的结构特征和控制权对因变量的影响,在模型(1)的基础上增加了自变量Sept和控制变量CT,构建模型(2):

Tunnelit /Propit /NTPit = ?琢0 + ?琢1CFit + ?琢2Septit + ?琢3CTit +

?琢4Sizeit + ?琢5Leverageit + ?琢6Growthit + ?琢7Oratioit +

?琢8dum_Narit+?琢9dum_Crcdit+?琢10Indcdit+?着1 (2)

为检验假设2b,考虑到现金流权与控制权同时变化,而现金流权与两全分离度可以间接表示控制权,避免三者的共线性,在模型(2)的基础上删去变量CT,构建模型(3):

Tunnelit /Propi /NTPit =?琢0 + ?琢1CFit + ?琢2Septit + ?琢3Sizeit +

?琢4Leverageit + ?琢5Growthit + ?琢6Oratioit + ?琢7dum_Narit +

?琢8dum_Crcdit + ?琢9Indcdit

+?着2 (3)

四、实证检验

(一)描述性统计及相关性分析

描述性统计如表2和表3所示。表2是CS结构下相关变量的描述性统计,从中可以看出,资金占用率、资金输送率和净资金占用率的平均值分别为0.13、0.19和-0.06,說明CS结构企业的终极控股股东存在掏空和援助行为,且表现出更强的援助行为。现金流权的平均值为0.42,最大值为0.77,最小值为0.11,表明一般商业性国有企业的终极控股股东拥有多数控制权和享有多数现金流权,同时表明终极控股股东的现金流权存在较大差异。制衡度的平均值为0.39,中位数为0.23,说明大部分企业外部股东对控股股东的约束力较弱。

表3是CMS结构下相关变量的描述性统计,其中资金占用率、资金输送率和净资金占用率的平均值为0.15、0.19和-0.04,相比CS结构下的两变量的均值高,表明在现金流权和控制权分离的条件下,终极控股股东更容易对上市公司进行掏空。现金流权的平均值为0.26,中位数为0.23,可以看出金字塔结构下,终极控股股东的现金流权普遍较低。控制权的平均值为0.39,最大值为0.79,最小值为0.14,说明控制权存在较大差异。现金流权与控制权分离度的平均值和中位数分别为0.64和0.6,说明一般商业性国有企业中,尽管现金流权与控制权出现分离,但整体而言分离程度不大。制衡度的平均值为0.52,中位数为0.36,与CS结构下相比,外部股东对终极控股股东具有更强的监督动力和能力。

对主要变量分CS和CMS结构进行了Pearson相关性检验,表4列示了检验结果。初步得出如下结论:(1)CS结构下,现金流权与资金占用率和净资金占用率显著负相关,与资金输送率显著正相关。(2)CMS结构下,现金流权与资金占用率和资金输送率显著正相关,与净资金占用率显著负相关;分离度与资金占用率和资金输送率正相关,但不显著,这可能是因为Pearson相关系数只考虑了两个研究变量间的关系,没有将其他因素纳入考虑中;分离度与净资金占用率显著正相关。

(二)多元回归分析

本文选用Stata12.0对提出的假设进行实证检验,结果如表5和表6所示。为节省篇幅,对虚拟变量和年度变量结果没有汇报。

表5列示了CS结构下的回归结果。从表5中可以得到以下基本结论:(1)现金流权与资金占用率在5%的水平下显著为正。说明终极控股股东的持股比例越低,其对上市公司的掏空行為可能越少,即现金流权的减少可以普遍减少国有控股股东的掏空行为。部分验证了本文的假设1。(2)现金流权与资金输送率正相关,但不显著,与本文的理论假设不符,这可能与选取的样本数据区间有关。原因如下:新一轮国企改革之前,尽管实行了股权分置改革,但基于国有股权定价和国有资产流失问题的考虑,国有股权转让依然存在较大限制,转让成本较高;此外,政府在过去长时间内存在对上市公司进行资源或政治资本支持的现象,因此样本数据不能够反映本文中推理的国有控股股东的援助行为。(3)当企业的控制权私利行为表现为更强的掏空行为时,现金流权与净资金占用率的回归系数在1%的显著水平下为正,说明攫取控制权私利的方式为掏空的“一般商业性”国有企业中,国有控股股东现金流权的减少可以更有效地抑制国有终极控股股东的掏空行为,缓解国有股东与其他股东的目标冲突,改善公司治理。(4)当国有控股股东攫取控制权私利方式为援助时,现金流权与净资金占用率的回归系数为正,但不显著,即国有终极控股股东现金流权的减少不一定会加剧其对上市公司的资金输送行为,相反,可能会减少国有终极控股股东对上市公司的援助,进一步说明“一般商业性”国有企业中大部分的援助行为是政府基于政策性目标对国有上市公司进行的财政补贴行为,而且随着国有控股股东现金流权的减少,政府可能会减少对这类国有企业的补贴。由上可知,假设1没有得到完全验证。

表6列示了CMS结构下的回归结果。从中可以看出在控制权不变的情况下:(1)现金流权和两权分离度与资金占用率皆负相关,但都不显著,说明现金流权的降低可能会加剧终极控股股东对上市公司的侵占行为。(2)现金流权与资金输送率的回归系数在5%的水平下显著为负,两权分离度与资金输送率的回归系数在5%的水平下显著为正,表明金字塔结构下,终极控股股东会对上市公司进行援助,以获取长远利益,同时也支持了假设2a。(3)当国有终极控股股东攫取控制权私利的方式为掏空时,现金流权与净资金占用率的回归系数为负但不显著;两权分离度与净资金占用率正相关但不显著,且回归方程没有通过显著性检验,这可能与样本量较少有关。(4)当国有终极控股股东攫取控制权私利的方式为援助时,现金流权与净资金占用率的回归系数在5%的显著水平下为正;两权分离度与净资金占用率在1%的显著水平下为负。表明在金字塔结构下援助行为更显著的国有上市公司中,国有控股股东现金流权的减少可以有效减少其对上市公司的利益输送行为。结合上述结论(2)可以看出,国有终极控股股东现金流权的减少普遍会加剧其对上市公司进行利益输送,但对于本身具有更强援助行为的国有上市公司而言,现金流权的减少可以有效抑制这一行为,优化公司治理结构。

在控制权变化的情况下:(1)现金流权与资金占用率为正,但不显著,两权分离度与资金占用率的回归系数在5%的水平下显著为负,说明控制权的减少可能会加强民营资本股东的监督力,使得国有控股股东控制权私利带来的效用小于由价值损失而减少的效用,从而减少了控股股东的掏空行为。(2)现金流权与资金输送率的回归系数在10%的水平下显著为负,两权分离度与资金输送率的回归系数在5%的水平下显著为正,表明控制权的降低最终会增加终极控股股东对上市公司的利益输送行为。(3)当国有控股股东的控制权私利行为体现为掏空行为时,现金流权、分离度与净资金占用率的关系皆不显著,同时回归方程也未通过显著性检验,这可能是因为样本量较少造成的。(4)当控制权私利行为体现为援助行为时,现金流权、两权分离度与净资金占用率的关系皆不显著,即对于本身具有更强援助行为的企业,国有现金流权的减少对其援助行为不具有影响力。综上,假设2b没有得到完全验证。

同时还可以从表6中得出:(1)CMS结构下,国有终极控股股东现金流权的减少会加剧其对上市公司的利益输送行为,但是相对于控制权减少的情况,在控制权不变的前提下,现金流权减少对终极股东侵占行为的影响更大。(2)由现金流权与净资金占用率的回归系数可知,在国有终极控股股东攫取控制权私利以援助为主的国有上市公司中,控制权不变的情形下,国有终极控股股东现金流权的减少可以有效地抑制国有终极控股股东对其他股东的利益侵占行为,缓解当下股东间的目标冲突。

(三)稳健性检验

为了检验上述结论的稳健性,本文还作了如下测试:(1)在模型中分别加入第二至第五大股东持股比例与第一大股东持股比例之比,作为对终极控股股东制衡能力的代理变量进行回归。(2)参考Jiang等[ 4 ]对资金占用的代理变量(其他应收款/总资产),替换模型中的掏空代理变量进行回归,回归结果与前述回归结果相类似(限于篇幅,具体回归结果省略),可见本文的研究结果具有稳定性。

五、结论与建议

本文选取2008—2015年“一般商业性”国有企业为研究样本,实证检验了不同集中型股权结构下,国有控股股东现金流权的减少对国有控股股东控制权私利行为的影响,以此回答本文提出的第一个问题,即混合所有制改革进程中,“一般商业性”国有企业民营资本的加入带来的国有控股股东的股权变动对国有控股股东与外部股东之间的利益冲突产生怎样的影响(缓解还是加剧)。本文研究发现:(1)CS结构中,国有控股股东现金流权的减少可以普遍缓解其对上市公司的掏空行为,尤其是国有控股股东攫取控制权私利的方式为掏空的国有上市公司中这一效果更加显著,但不一定会增加国有控股股东对上市公司的利益输送行为。(2)CMS结构中,在不影响国有控股股东控制权的前提下,现金流权的减少不一定会加剧国有控股股东对上市公司的利益侵占行为,但会普遍增加对上市公司的利益输送行为,不同的是对于攫取控制权私利的方式为援助的国有上市公司,现金流权的减少可以有效缓解现有股东间的目标冲突,但会增加国有控股股东对上市公司未来利益的侵占行为。(3)CMS结构中,在影响国有控股股东控制权的前提下,现金流权的减少不一定会减轻国有控股股东对上市公司的利益侵占行为,但普遍会增加对上市公司的利益输送行为。

基于以上结论,本文对正在进行的混合所有制改革提出如下政策建议,以此回答本文提出的第二个问题,即对于“一般商业性”国有企业,国家该如何进行股权结构的合理安排和公司治理的优化。

(1)對集中型股权结构进行细分是合理安排企业股权结构的前提。有关所有权安排与控股股东利益侵占的既有研究,其理论假设都是基于控制权与现金流权实现分离的前提,因此得出现金流权具有激励效应,控制权具有侵占效应。但大部分国有企业的控制权与现金流权并未发生分离,同时由本文的研究结果可知,不同集中型股权结构下,终极控股股东的控制权私利行为具有差异性,因此民营资本的引进程度、国有控股股东现金流权转让或减少的数量等问题需要视不同的集中型股权结构具体分析。

(2)针对不同的集中型股权结构进行分类治理。不管是终极控股股东的掏空行为还是援助行为,其都是控制权私利行为下的表现形式。由本文的研究结果可知,不同集中型股权结构下,终极控股股东现金流权的减少对其控制权私利行为具有差异性。对于CS结构的“一般商业性”国有上市公司,企业可以通过减少国有终极控股股东的现金流权来缓解其掏空行为,同时应将公司治理的重点放在如何减少国有控股股东的援助行为;而CMS结构中,企业应将公司治理的重点放在如何有效约束国有终极控股股东的掏空行为,同时预防其未来侵占公司其他股东利益的可能性。

(3)降低政府对“一般商业性”国有上市公司的政治干预,使其生存和发展完全取决于市场竞争。从对变量的描述性统计可以看出,“一般商业性”国有企业中大部分企业以国有终极控股股东对上市公司的援助行为为主,同时由模型回归结果可知,政府对于这类公司的利益输送行为很大程度上是出于政策性补助。这种行为一方面增加了政府财政负担,降低了资源配置的效率;另一方面很可能造成外部股东的投机主义行为,不利于企业公司治理和资本市场的健康发展,因为很多外部股东可能会出于政府的资源优势和政府资本的原因才购置股权,一旦国有股份比例减少,这些外部股东很可能会发生抛股行为,影响公司治理。由此,国家应减少或收回对这类竞争性国有企业的财政补贴,转而集中财力和人力抓好那些应由政府控制的行业,以提高资源配置和“一般商业性”国有企业的竞争能力。

【参考文献】

[1] 高明华.论国有企业分类改革和分类治理[J].行政管理改革,2013(12):55-59.

[2] 黄群慧.论国有企业的战略性调整与分类改革[J].人民论坛·学术前沿,2013(22):48-55.

[3] 盛毅.新一轮国有企业分类改革思路发凡[J].改革,2014(12):44-51.

[4] JIANG G, Lee C M C,YUE H. Tunneling through intercorporate loans:the China experience[J].Journal of Financial Economics,2010,98(1):1-20.

[5] 吴育辉,吴世农.股票减持过程中的大股东掏空行为研究[J].中国工业经济,2010(5):121-130.

[6] 吴先聪,张健,胡志颖.机构投资者特征、终极控制人性质与大股东掏空:基于关联交易视角的研究[J].外国经济与管理,2016(6):3-20.

[7] FRIEDMAN E,JOHNSON S,MITTON T. Propping and tunneling[J]. Journal of Comparative Economics,2003,31(4):732-750.

[8] 刘文军.大股东股权动态变化原因研究[J].经济与管理研究,2014(5):23-32.

[9] 闫增辉,杨丽丽.双向资金占用下终极控制人与资本结构[J].经济与管理研究,2015(4):128-135.

[10] BARCLAY M J, HOLDERNESS C G. Private benefit from control of public corporations[J].Journal of Financial Economics,1989(25):371-395.

[11] 刘星,付强,蒋水全.终极产权控制下的私利行为及其治理:基于异质控制机制的研究述评[J].华东经济管理,2014(4):1-7.

[12] CLAESSENS S, DJANKOV S, FAN J P H, et al. Disentangling the incentive and entrenchment effects of large shareholdings[J]. The Journal of Finance,2002(6):2741-2771.

[13] 刘浩,李增泉,孙铮. 控股股东的产权收益实现方式与利益输送转向:兼论中国的股权分置改革[J].财经研究,2010(4):56-67.

[14] BEBCHUK L,KRAAKMAN R,TRIANTIS G. Stock pyramids, cross-ownership and dual class equity: the mechanisms and agency costs of separating control from cash-flow rights[J].Harvard Law School Oline Discussion Paper,2000(249):295-318.

[15] 马立行.中国上市公司股权集中度变化趋势的实证研究[J].上海经济研究,2013(3):109-116.

[16] FAN J P H,WONG T J,ZHANG T. Organizational structure as a decentralization device:evidence from corporate pyramids[R].Working paper,2007.

[17] 贾明,张喆.双重金字塔结构、国有资产监督管理效率与国企绩效[J].管理评论,2015(1):76-90.

[18] 马忠,陈彦.金字塔结构下最终控制人的盘踞效应与利益协同效应[J].中国软科学,2008(5):91-101.

[19] 李增泉,孙铮,王志伟.掏空与所有权安排:来自我国上市公司大股东资金占用的经验证据[J].会计研究,2004(12):3-13.

[20] LA PORTA R, LOPEZ-DE-SILANES F, SFHLEIFER A. Corporate ownership around the world[J]. Journal of Finance,1999(2):471-517.

[21] CLAESSENS S, DJANKOV S, LANG L. The separation of ownership and control in East Asian corporations[J]. Journal of Financial Economics,2000,58(1/2):81-112.

- 论构建实施财务会计制度对内蒙古农牧民合作社可持续发展的重要性

- 区属公立医院预算管理中存在的问题及解决对策

- 企业财务预算管理存在的问题及对策

- 集团管控下的小额贷款公司财务管理问题及对策

- 集团企业资金池管理模式的构建探究

- 新形势下行政事业单位财务管理存在的问题和对策探讨

- 行政事业单位预算绩效评价新模式研究

- 关于乡镇财政预算管理的探讨

- 企业预算管理的困局和反思

- 试析企业财务管理风险及防控措施

- 农业企业财务管理的常见问题及对策研究

- 烟农专业合作社财务管理问题及对策

- 新医改背景下公立医院的财务管理目标分析

- 房地产企业集团对子公司财务管控的重要意义、现状及对策分析

- 企业财务管理与资产经营管理结合的路径研究

- 国有企业上市准备中财务管理的关键点分析

- 如何优化种子行业财务管理工作分析

- 财务视角的国有企业提质增效方法

- 基于完善民办高校预算管理的思考

- 成本控制在企业财务管理中的重要性及落实

- 工业企业研发费用的预算管理工作探究

- 内控视角下高校债权管理的问题研究

- 决策时被忽略的因素

- 浅析我国上市公司债务融资现状及优化对策

- 新经济形势下规避企业投资风险相关策略探讨

- non

- nona

- nonabandonment

- nonabandonments

- nonabdicative

- non-abelian

- nonabiding

- nonabidingly

- nonabidingness

- nonabidingnesses

- non-ability

- nonabolition

- nonabolitions

- nonabortive

- nonabortively

- nonabortiveness

- nonabortivenesses

- nonabrasive

- nonabridgable

- nonabsentation

- nonabsentations

- nonabsolute

- non-absolute

- nonabsolutely

- nonabsoluteness

- 西蟾

- 西装

- 西装兔

- 西装热

- 西装笔挺

- 西装配拖鞋

- 西装革履

- 西装鸡

- 西西

- 西西里奴隶起义

- 西西里岛

- 西西里起义

- 西角

- 西贝

- 西贝柳斯

- 西贝草斤

- 西贡

- 西赆南琛

- 西辉

- 西边

- 西边不亮东边亮

- 西边出太阳——没有的事儿

- 西边出日头

- 西迁

- 西进运动