李玲 陈熙 张巍

【摘 要】 文章基于契约代理理论和公司治理理论,以2013—2016年创业板上市公司为样本,理论分析并实证考查了盈余质量方面一个重要特征——盈余波动性对研发投入的具体影响,并检验了高管激励对于二者关系的调节作用。研究发现,盈余波动性与企业研发投入正相关,即盈余波动性越大,公司越倾向于通过增加研发投入来提高应对市场竞争的能力,而且高管激励可以增强这种作用。这说明创业板企业更应该加大研发投入,提高创新能力,并且要重视高管激励的作用。研究结论对企业提升核心竞争力和企业绩效方面有一定的帮助,并在优化公司治理结构方面具有理论参考价值。

【关键词】 盈余波动性; 研发投入; 高管激励; 创业板上市公司

【中图分类号】 F272 ?【文献标识码】 A ?【文章编号】 1004-5937(2019)01-0117-05

一、引言

习近平总书记在党的十九大报告中指出,随着中国特色社会主义已经进入新时代,中国经济政治文化日益走近世界舞台的中央。中国企业处于开放的经济环境之下,机遇与挑战并存,市场竞争环境越来越激烈,在这种背景下企业为了在竞争中抢占先机,需要调整思路,以开放、创新的态度来面对复杂多变的环境。创业板企业具有知识高度密集的特点,是科技活动最频繁、科研创新最活跃的企业群体,更是影响我国创新能力和经济发展不可忽视的力量。但是,由于创业板企业市场份额小、不确定性程度高及管理者经验不足等原因,在经营过程中很容易产生较大的盈余波动性,使得经营风险加大,造成业绩波动。

创业板与主板市场相比,集中了大量新型中小企业,这些企业的发展依靠的是高新技术,企业的成长力较强,发展前景较好。为了取得市场竞争的优势地位,这些公司大都不惜代价地进行创新技术的研究与开发活动,因而研发投入对其发展有重要的作用。但是由于研发投入是一个高风险的决策行为,在对研发投资进行决策时高管会有一些担忧与期望,会对这一行为可能引发的结果进行评估。而不同的激励方式可能会激发或者抑制高管对于研发投入结果的评估。

本文的研究主体是创业板上市公司,以盈余波动性为切入点展开探讨,分析与研发投入的关系,同时把高管激励对管理层的影响纳入到研究中来,深入研究加大研发投入强度所产生的影响力。

二、理论分析及研究假设

盈余波动性是普遍存在的,从侧面反映企业财务和经营风险的情况。盈余波动性提高就意味着企业经营风险的加大,那么在激烈的市场竞争中企业就难以适应外部环境的变化,进而会使企业丧失竞争优势,面临困境。陈志斌等[1]提出自己的研究成果,认为盈余波动对公司价值具有较强的影响力,导致公司价值下降。许慧[2]的研究则从资本入手,认为如果发生盈余波动,企业权益资本会随之增加。这说明公司盈余波动性在未来更难融资,这就增加了公司的财务风险,可能会带来破产危机。

如果盈余管理是科学合理的,则会起到稳定业绩的作用,使企业市场竞争力获得显著提升。宋骁等[3]研究发现盈余平滑可以降低市场和财务风险,稳定公司业绩,使企业重新获得市场竞争优势。市场竞争的加剧通常会给企业带来较大的盈余波动,此时企业可以通过优化治理结构、加大研发投入来消除市场竞争的不利影响,另外通过调整权益资金使用比例也可以使企业摆脱竞争的不利影响。Romero—Merino[4]发现研究与开发支出可以提升企业的经营绩效,实现销售收入的增长,尤其在高新技术部门会有更加突出的表现。Trikidamak et al.[5]也提出,许多经理人通过研发支出资本化来降低企业的盈余波动性。

对于创业企业来说,创新技術的研发极为重要,研发投入使企业走向革新创新技术的道路,企业需要调整工作重点,不断研发新产品,在创新能力得以提升的同时,核心竞争力增强,从而在市场竞争中抢占先机。但同时创业板企业由于受到自身规模限制,容易出现较大的盈余波动性,这时候可以通过改制、增加研发投入来扭转不利局面,保持其在市场竞争中的优势地位。因此,本文提出假设1。

委托代理理论认为委托人与代理人之间存在各种问题,其中较为突出的问题是信息偏差和利益冲突。这就导致企业经理人有可能不惜损害企业的价值而实现自身利益最大化,在研发投入上往往表现为没有将资金投向利于企业发展的方面。解维敏等[6]认为,对于新技术的研发项目通常具有高风险、回报期长等特征,所以管理层不愿进行研发投入。企业所有人为了维护自己的利益,需要制定一套激励机制来参与约束,促使管理者按照自己的意愿行事,使企业价值达到最大化,在现代公司治理中,委托人通常会与代理人签订代理合同,给予公司高管人员公司股权或较高的薪酬承诺,通过这种方式可以使委托代理矛盾得以缓解,委托人监督成本也随之下降。

高管激励包括短期薪酬激励模式和长期股权激励模式。李敏娜等[7]的研究成果中提出,如果企业对高管实施的薪酬激励是有效的,管理者会加大投入力度,使公司绩效不断提升。而吴云端[8]则从不同的角度进行探讨,认为对研发投入具有促进作用的主要因素是高管持股,可以看到高管持股对研发投入和企业绩效的关系具有正向调节作用。胡艳等[9]认为,合理的激励组合可以将高管收益与公司价值有效结合,激励高管承担创新风险,进而提高企业的创新能力。何卫红等[10]在自己的研究中提出对企业创新技术研发投入具有推动性作用的是有效的高管激励,可以使经营绩效得到较大幅度的提升。

此外也有一些学者指出管理层激励并不一定会产生正面效应。王文华等[11]研究发现,高管持股比例在较低的水平时,会对研发投资战略有趋同效应,如果高管持股比例不断增加,达到一定的水平时,将会有管理防御效应随之产生。陈晓辉等[12]的研究指出,高管薪酬激励与企业创新投入之间的关系密切,正相关关系比较显著,这种情况与其他上市公司是截然不同的。

在科技类上市公司中高管持股与企业创新投入之间存在门槛效应,在一定水平以下,高管持股对企业创新有促进作用,但是需要注意的是如果高管持股比例达到较高水平时,则会失去这种作用。

创业板上市公司大多是一些以高新技术为核心竞争力的中小企业,技术革新能给企业带来更多长期的经济效益,所以管理层可能会更加重视研发投入。由于委托代理关系中股东与管理层的利益目标不一致,管理层很可能出于自身私利而忽视对于企业长远利益的考虑,不重视对于企业技术研发的投入。而通过股权激励以及高管薪酬激励可以缓解委托代理冲突,激发管理层的工作热情、创新意识,使其更积极地加大研发投入。因此,本文提出假设2、假设3。

三、研究设计

(一)样本选取与数据来源

本文选择了创业板上市公司2013—2016年的数据为样本,为了使样本更具代表性和说服力,遵循以下三项原则:(1)在研究期间数据没有真实披露或者披露不够完整的上市公司不在研究之列。(2)剔除在研究区间内ST、*ST和PT类上市公司;(3)主要变量数据出现异常变动状况的上市公司不在本次研究的范围。

从Wind数据库获取677个原始值,通过以上三项原则的剔除,最终得到578个观测值。同时,为了获取变量衡量指标以及保证滞后性,选取了2013—2015年作为实际的样本区间,其他数据选取的样本时间为2016年,实证分析运用SPSS 24.0软件。

(二)变量的测度

1.被解释变量:研发投入(R&D)。由于企业规模的大小会影响研发投入总额,本文参考杜勇等[13],选取研发投入强度进行研究。具体公式是企业研发支出与营业收入的比值等于研发投入强度。

2.解释变量:盈余波动性(SDROE)。从国内外相关文献资料以及研究成果来看,盈余波动是通过现金流的波动、经营收益的波动、总应计盈余波动来度量的。李姝[14]、薛小荣[15]通过每股收益在三年内的标准差来度量盈余波动性;而杨翠霞[16]、甘德龙[17]采用权益净利率在三年内的标准差来度量盈余波动性。本文借鉴后一种测量方法,用公司前三年的权益净利率来衡量盈余波动性,具体计量方法以营业利润除以净资产的标准差衡量。

3.调节变量:(1)高管持股比例(Share)。在本文的研究中采用的是李维安等[18]的测度方法,把年末高管持股总数与年末公司总股本相除,所获取的结果即为高管持股比例。(2)高管薪酬(Sala)。关于高管薪酬数据的获取有多种方式。在本文的研究中采用的是肖继辉的研究成果,把高管前三名薪酬相加,用所获取的数据对高管薪酬進行衡量。

4.控制变量:为控制其他因素对公司研发投入的影响,本文引入公司规模、资本结构、公司成长性等控制变量。

公司规模(Size)。正常情况下如果企业规模不断扩大,研发投入强度会随之增加,如果企业规模达到五千人以上,这种变化更加突出。本文衡量公司规模时,选取的是总资产的自然对数。

资产负债率(Lev)。王文华(2014)指出,债权人会考虑到企业的负债情况而限制企业投资活动,因此负债增加对企业的研发投资会产生负面影响,为了达到衡量债务约束的目的,本文的研究中选取资产负债率作为控制变量。

公司成长性(Growth)。对管理投资决策具有影响力的因素很多,其中公司未来发展潜力、发展方向的影响尤为突出。本文在研究时借鉴了其他学者的研究结论,用本期营业收入增加额与上期营业收入比例衡量公司成长性。

具体变量定义如表1所示。

(三)模型构建

为检验盈余波动性对研发投入的影响,本文根据以上设计的变量,构建线性回归模型,具体如模型1。

模型1用来检验盈余波动性对研发投入的影响,预期盈余波动性与研发投入之间存在正相关关系。

为了对高管持股的调节作用做出更加准确的判断,以模型1为基础,把高管持股与盈余波动的交乘项纳入其中,构建出模型2。

通过模型2对高管持股对盈余波动性与研发投入正相关关系的调节作用加以检验,预期高管持股和盈余波动性交互项与研发投入正相关。

同样的,为进一步考察高管薪酬的调节作用,在模型1的基础上,把高管薪酬与盈余波动性的交乘项纳入其中,构建出模型3。

模型3用来检验高管薪酬对于盈余波动性与研发投入正相关关系的调节作用,预期高管薪酬和盈余波动性交互项与研发投入正相关。

在模型设计中,还控制了公司规模(Size)、资产负债率(Lev)、成长性指标(Growth)等变量。

四、实证分析

(一)描述性统计

表2显示了样本数据描述性统计报告。本文选择了578组创业板上市公司的数据,以此作为研究的重点,可以看到研发投入最大值为52.61个百分点,最小值为0.07个百分点,差距悬殊。由此可知,创业板上市公司中的不同企业在研发投入方面存在较大的差异性,从具体数据可以看到,研发投入在1.5个百分点到12个百分点之间的较多,由此可以判定,创业板上市公司对于研发投入并未予以足够的重视,之所以出现这种情况,主要原因是创业之初企业资金来源不足。盈余波动性均值一般在4.876,其中最大值达到58.54,而最小值仅仅为0.11,差距极为悬殊。由此可知,创业板上市公司盈余波动性较大,盈余管理能力不足。在对高管持股比例数据进行研究时发现,创业板上市公司高管持股数据各不相同,差异较大,甚至出现两极分化的情况。从高管薪酬的数据来看,标准差仅为0.58,各公司之间数据差异较小,说明创业板上市公司高管薪酬处在一个基本一致的水平上。从三个控制变量的数据来看,创业板上市公司规模差异不大,都集中在20—22之间,这可能由于公司初创,规模普遍较小。资本结构的最大值、最小值、平均值分别为0.8257、0.0293、0.3075。通过这些数据可以判断,创业板上市公司资本结构较为合理,处于健康水平。公司成长性均值在0.2895左右,说明创业板上市公司成长性较高,企业发展潜力大。

(二)相关性分析

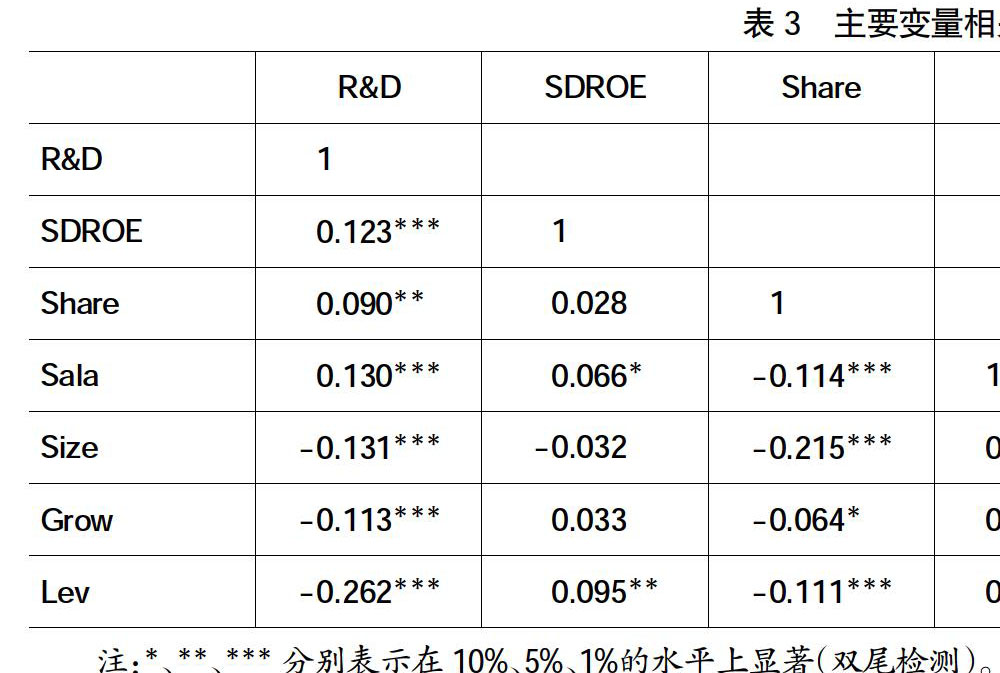

在对表3的数据进行分析后,得出相关性结论如下:(1)前三年的盈余波动性与本年研发投入之间存在着正相关关系,从而初步验证了假设1是成立的,换言之,盈余波动性越大,则研发投入越多。(2)高管持股比例、高管薪酬均与研发投入显著正相关,高管持股比例与盈余波動性的关系不显著,而高管薪酬与盈余波动性在10%的水平上显著,这说明高管激励对企业研发投入有一定的影响,而对盈余波动性的影响较小。(3)公司规模、资本结构、公司成长性等因素对研发投入具有影响力,呈现出负相关关系。

在以上的研究中对相关性进行了分析,但是分析具有局限性,没有把其他变量的情况纳入研究中来,所以上述研究只是初步论证,为了达到更好的研究效果,需要采用多元回归的方式,对其他变量进行分析控制使研究更加深入和全面。

(三)回归结果分析

从表4主效应的回归结果可以看出,模型1的F值为15.028,并且通过了1%的显著性检验,即模型整体具有较强的显著性。调整后的R2数值为0.089,方程拟合度较小。

模型1对盈余波动性与研发投入的关系进行了检验。盈余波动性与研发投入在1%的水平上呈现显著正向相关关系(β=0.169,P[0.01])。由此可知,如果盈余波动性较大的情况下企业会做出反应,通过增加研发投入对盈余质量加以控制,即盈余波动性越大,研发投入越大。H1得到了验证。

从表4可以看出,模型2的F值为12.808,模型3的F值为14.877,两个模型都通过了1%检验,模型显著性较强。调整后的R2分别为0.093和0.107,较之模型1拟合度均有所提升。

模型2就高管持股比例对盈余波动性与研发投入关系所产生的调节作用进行了检验,把高管持股与盈余波动交互项纳入研究中,可以看到模型2在拟合度上发生变化,呈现出提升状态,交叉系数为0.315,在5%的水平上显著,由此可以判定,高管持股对盈余波动性和研发投入具有正向调节作用。这表明提高股权激励水平,可以使高管更加关注公司业绩发展,调动其研发投入的积极性,促使其通过增加创新投入来平滑盈余。H2得到了验证。

模型3检验了高管薪酬对盈余波动性与研发投入关系的调节作用,高管薪酬与盈余波动性的交互项系数为0.228,且在1%的水平上显著,说明高管薪酬对盈余波动性与研发投入的关系产生了显著的正向调节作用。因此,提高高管薪酬,对企业研发投入强度具有积极的促进作用,可以使企业的竞争力加强,企业业绩稳定增长,有利于实现持续发展的远大目标。H3得到验证。

从控制变量来看,资本结构(Lev)系数呈现出负数,且在1%的水平上显著,由此可以判断,公司负债水平越高则研发投入越小。公司规模(Size)没有通过显著性水平检验,说明企业规模与研发投入之间并无显著关联。成长性(Growth)在10%的水平上显著,说明其对企业研发投入所产生的影响力是有限的。

五、结论与启示

随着政府对于创新创业的鼓励,企业会越来越重视创新战略的推进。本文以创业板上市公司为背景,探讨了盈余波动性对于企业研发投入的影响,并从高管激励的角度分析了高管持股比例对于二者的调节效应。研究结果表明,创业板上市公司盈余波动性对研发投入有正向作用,而引入高管持股比例以及高管薪酬作为调节变量时,会加强这种正向作用。即在高管持股比例较高时,管理层更倾向于通过加大研发投入来降低盈余波动性的负面影响。同样的,较高的高管薪酬更能加强研发投入对企业绩效的提升作用。这充分说明了高管激励是股东实现公司价值最大化的一个不容忽视的因素。

本文的研究结论对于企业保持业绩稳定和提高核心竞争力具有一定的参考价值,尤其是在优化公司治理方面有重要启示。

1.新兴创业企业要重视创新战略及研发投入。在盈余波动性的影响下,初创企业由于其承受风险的能力较弱,往往会面临更大的业绩波动,无法适应日益加剧的市场竞争,因此更应该加大企业创新力度,加快公司改制来提高企业的盈利与适应水平。

2.创业板企业同时要重视高管激励。企业通过给予管理层股份以及提高高管薪酬可以增强管理者的工作热情,约束管理者行为。在面临盈余波动性等情况时,更能从企业价值最大化角度出发,增强企业研发投入,让企业向着可持续的方向发展下去。

【参考文献】

[1] 陈志斌,陈希云.现金流波动性对企业价值的影响研究[J].会计之友,2015(1):4-10.

[2] 许慧.会计盈余波动性的经济后果——基于权益资本成本的研究[J].财会通讯,2011(6):8-10.

[3] 宋骁,贾兴飞.盈余波动与公司价值关系研究——基于盈余构成视角的实证分析[J].东北财经大学学报,2014(3):80-85.

[4] GARCíA-MANJóN J V,ROMERO-MERINO M E.Research,development,and firm growth.Empirical evidence from European top R&D spending firms[J].Research Policy,2012,41(6):1084-1092.

[5] TRIKIDAMAK S,HALIOUI K.Accounting treatment of R&D expenditures and earnings management:an empirical study on French listed companies[J].Global Business and Economics Research Journal,2013.

[6] 解维敏,唐清泉.高管持股与企业创新——来自中国上市公司的经验证据[J].现代管理科学,2013(3):6-8.

[7] 李敏娜,王铁男.董事网络、高管薪酬激励与公司成长性[J].中国软科学,2014(4):138-148.

[8] 吴云端.高管持股、研发投入与企业绩效——来自创业板高新技术企业的经验证据[J].财会通讯,2015(33):41-44.

[9] 胡艳,侯隽,于雪然.高管激励、创新投入与成长性[J].财会月刊,2015(36):35-39.

[10] 何卫红,陈燕.高管激励、技术创新与企业绩效——以创业板高科技企业为例[J].财会通讯,2015(30):60-64.

[11] 王文华,张卓,季小立.高管持股與研发投资:利益趋同效应还是管理防御效应——基于高新技术上市公司的实证研究[J].研究与发展管理,2014,26(4):23-31.

[12] 陈晓辉,王贞洁.高管激励与企业技术创新投入关系研究[J].财会通讯,2014(33):54-56.

[13] 杜勇,鄢波,陈建英.研发投入对高新技术企业经营绩效的影响研究[J].科技进步与对策,2014,31(2):87-92.

[14] 李姝.多元化、盈余波动性及公司治理的调节效应[J].山西财经大学学报,2013(12):104-112.

[15]薛小荣.公允价值变动损益会提高公司盈余波动性吗——来自A股上市公司的经验证据[J].会计之友,2016(1):2-7.

[16] 杨翠霞.盈余波动,现金流波动与企业价值[D].南京:南京财经大学硕士学位论文,2012.

[17] 甘德龙.盈余波动性与投资性房地产计量模式选择研究[J].财会通讯,2016(6):109-111.

[18] 李维安,陈钢.高管持股、会计稳健性与并购绩效——来自沪深A股上市公司的经验证据[J].审计与经济研究,2015,30(4):3-12.

【基金项目】 陕西省科学技术研究项目“陕西创新驱动发展问题研究”(2014KRM04-02)、“陕西资源主导型企业协同创新研究”(2014KRM37-02)

【作者简介】 李玲(1973— ),女,陕西长武人,博士,西安科技大学管理学院副教授、硕士生导师,研究方向:技术创新管理;陈熙(1992— ),男,山西临汾人,西安科技大学管理学院硕士研究生,研究方向:技术创新管理;张巍(1978— ),女,陕西西安人,博士,西安科技大学管理学院讲师,研究方向:技术创新管理

- 信息化环境下初中数学教学的策略探析

- 基于交互式电子白板的初中地理教学应用分析

- 巧用微课教学提升高中英语课堂效率

- 基于微课教学的高中英语教学探讨研究

- “互联网+”时代高中英语教学创新新路径

- 如何提升初中英语多媒体教学的有效性

- “互联网+”环境下的初中语文阅读教学策略

- 微课在高中语文课堂教学中的有效运用

- 信息技术支持下的高中语文阅读教学探究

- 浅析基于视觉文化语境的初中学生英语听说能力的培养策略

- 运用思维导图提高复习效率

- 提高初中生排球正面双手连续垫球技术的训练策略

- 试析初中物理核心素养的培育策略

- 深度学习背景下初三化学逆向思维的培养

- 如何培养学生的史料意识以及研读能力

- 在初中道德与法治教学中培养学生法治素养

- 在思想品德课中培养学生自主学习能力之我见

- 借助英语阅读促进学生的思维发展

- 谈当下中学英语核心素养的内涵及在课堂教学中的培养策略

- 运用评论体养成学生的积极语用能力

- 培养农村初中后进生语文素养

- 初中语文教学中提高学生阅读能力的策略分析

- 阅读教学中学生语文核心素养培养策略研究

- 仿写创作古诗词,促进语用能力发展

- 基于问题驱动的生物高效课堂构建探研

- troops

- troop²

- troop¹

- trophic level

- trophic levels

- '-trophies

- trophies

- trophy

- trophying

- trophyless

- trophywife

- trophy wife

- tropic

- tropical

- tropicalities

- tropicality

- tropicalization

- tropically

- tropicals

- tropics

- troposphere

- trot

- trots

- trot sth out

- trot sth ↔ out

- 失踪

- 失踪的飞机

- 失身

- 失身份

- 失身取高位,爵禄反为耻

- 失身露体

- 失轨

- 失辞

- 失过

- 失迎

- 失迓

- 失迷

- 失道

- 失道寡助

- 失道襄野

- 失重

- 失金镜

- 失错

- 失闪

- 失防

- 失陪

- 失陷

- 失面子

- 失音

- 失韵