摘要:本文利用计量方法定量分析宏观经济变量对房价的影响效应。试图找出影响房价具有代表性的宏观经济变量,并对相关变量进行单位根检验、协整检验等,以此对房地产市场与宏观经济的长期均衡关系进行考察;运用格兰杰因果关系检验来考察房价变化的成因;通过对宏观经济与房价关系的定量研究及相应的经济分析,为政府决策提供指导。

关键词:宏观经济 协整检验 单位根检验 脉冲响应 误差分解

一、引言

影响我国房价的因素是多方面的,包括政治、经济、社会、人口、环境以及政策体制等,因素之间相互影响,关系错综复杂,很难全方位地定量研究房价的影响因素及其重要程度。在上述影响因素中,宏观经济影响因素具有最重要的意义与作用。宏观经济影响因素主要包括国内生产总值、利率、通货膨胀率以及货币供应量。鉴于房地产在经济中的影响是非常重要的,因此,将房价与宏观经济联系起来研究是具有现实意义的。一方面,房地产市场的外部环境受宏观经济的影响;另一方面,房价直接影响家庭或企业的财富变化,进而通过影响消费和投资进一步影响宏观经济。自1967年东南亚金融危机后,如何保证房地产市场与宏观经济发展的良性互动受到广泛关注。目前关于房价和宏观经济的研究已成为社会各界关注的热点。

二、实证研究

(一)指标选择及数据来源

为了保证数据的可得性与可靠性,以及全面反映住房体制改革以来中国房地产市场价格变化情况,本文选取了自1999年1季度到2012年1季度共53个样本来研究房地产价格与宏观经济因素之间的关系。GDP,是一定时期内(一个季度或一年),一个国家或地区的经济中所生产出的全部最终产品和提供劳务的市场价值的总值,它是衡量国民经济发展情况最重要的一个指标。贷款利率(R),是指贷款期限内利息数额与本金额的比例。CPI,是反映一定时期内城乡居民所购买的生活消费品价格和服务项目价格变动趋势和程度的相对数,是对城市居民消费价格指数和农村居民消费价格指数进行综合汇总计算的结果。货币供应量,是指一国在某一时期内为社会经济运转服务的货币存量,它由包括中央银行在内的金融机构供应的存款货币和现金货币两部分构成。而本文中参与实证分析的房价数据是由房地产销售额除以房屋的面积得出的数据,记为HP。其中房地产销售额是报告期内出售房屋的合同总价款,包括现房和期房。面积是指报告期内施工的全部房屋建筑面积和已经全部完工并经验收鉴定合格且正式移交使用单位的房屋建筑面积。

宏观经济因素与房价之间的关系是相互影响、相互制约的。因此,可以建立向量自回归模型。由于VAR模型中单个参数估计值的解释是较困难的,故本文不列出VAR模型的具体形式,为避免数据的剧烈波动,降低数据异方差的影响,在实证之前先对各序列进行对数化处理,新序列分别记为LNGDP、LNR、LNCPI、LNM2、LNHP。

(二)数据处理

1. 单位根检验。

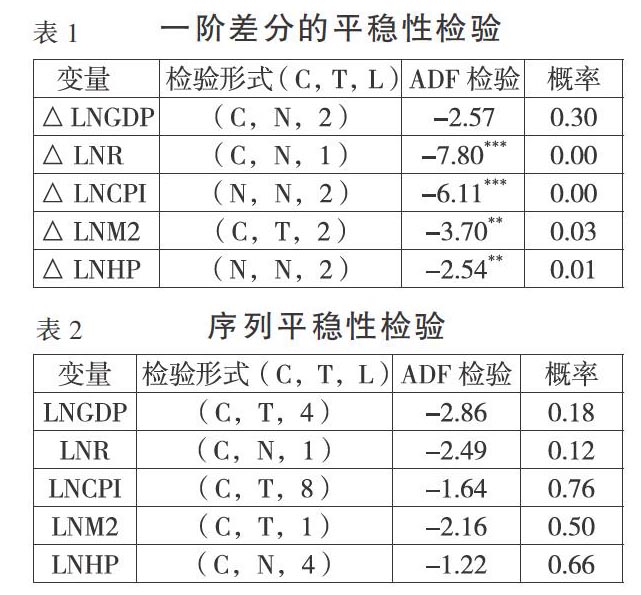

(1)LNGDP的单位根检验。该数据具有明显的上升趋势,并且含有常数项,因此对其进行ADF单位根检验,检验t统计量值是-2.86,大于显著性水平为10%的临界值,结果表明不能拒绝原假设,序列存在单位根,是非平稳的。AIC和SC准则都是评价检验效果的有效手段,该检验结果显示的值分别为-6.42和-6.14,值都比较小,表明对该序列采用ADF检验合适。对该序列经过一阶差分后进行ADF单位根检验,由表1知,检验t统计量值为-2.57,小于显著性水平为1%的临界值,表明至少可以在99%的置信水平下拒绝原假设,认为一阶差分后的序列不存在单位根,是平稳的序列,所以LNGDP序列经过一阶差分后平稳,是一阶单整序列。

(2) LNR的单位根检验。对LNR数据进行图像分析后可以发现它有常数项,但是趋势并不明显,因此对该序列进行含有常数项不含趋势项的ADF单位根检验,检验t统计量值是-2.49,大于显著性水平为10%的临界值,结果表明不能拒绝原假设,序列存在单位根,是非平稳的。由辅助方程的估计和检验结果,得AIC和SC准则都是评价检验效果的有效手段,该检验结果显示的值分别为-4.56和-4.49,值都比较小,表明对该序列采用ADF检验合适。见表2。对该序列经过一阶差分后进行ADF单位根检验,检验t统计量值为-7.08,小于显著性水平为1%的临界值,表明至少可以在99%的置信水平下拒绝原假设,认为一阶差分后的序列不存在单位根,是平稳的序列,所以LNR序列经过一阶差分后平稳,是一阶单整序列。

(3)LNCPI的单位根检验。LNCPI含有常数项和趋势项进行ADF单位根检验,由表2知,检验t统计量值是-1.64,大于显著性水平为10%的临界值,结果表明不能拒绝原假设,序列存在单位根,是非平稳的。AIC和SC准则都是评价检验效果的有效手段,该检验结果显示的值分别为-8.59和-8.14,值都比较小,表明对该序列采用ADF检验合适。对该序列经过一阶差分后进行ADF单位根检验,检验t统计量值为-6.11,小于显著性水平为1%的临界值,表明至少可以在99%的置信水平下拒绝原假设,认为一阶差分后的序列不存在单位根,是平稳的序列,所以LNCPI序列经过一阶差分后平稳,是一阶单整序列。见表1。

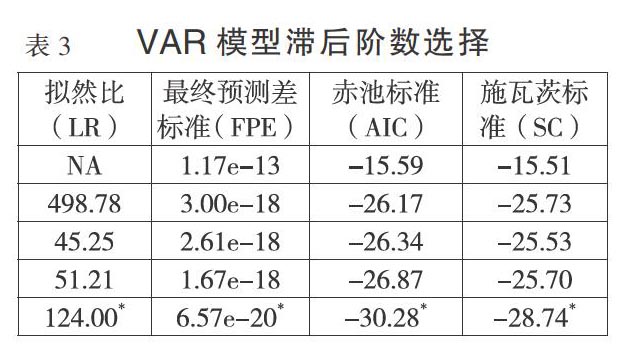

2.协整检验。上述ADF检验证明5个变量的水平序列均为非平稳序列,而一阶差分序列均为平稳序列,可以进行VAR模型分析。先生成一个VAR模型,本例将常数项作为外生变量。在建立VAR模型时,VAR模型滞后阶数的选择非常重要,计算出各种标准,选择无约束VAR模型的滞后阶数。填入4阶来检验,将显示出直至最大滞后阶数的各种信息标准,根据LR、FPE、AIC和SC标准,选择建立4阶VAR模型是合适的。见表3。

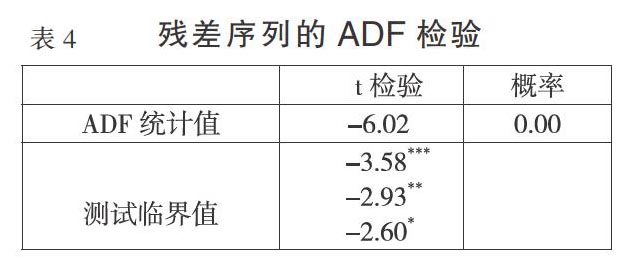

基于上述的单位根检验,在90%的置信水平下都拒绝原假设,数据都是一阶差分后不存在单位根,即都为一阶单整序列,在个变量同阶平稳的前提下,进行多变量协整分析,对上述模型得到的残差序列进行平稳性检验。用回归模型的估计残差序列采用无常数项、无趋势项的单位根检验,结果显示残差的ADF的检验结果如表4,由于检验统计量值为-6.02,小于显著性水平0.01时的临界值-3.58,拒绝原假设,因此可认为估计残差序列为平稳序列,表明以上各变量之间存在着长期协整关系。对模型的滞后期进行筛选,由表3得出结论是使用4阶的滞后期为最优。

文中采用Johansen提出的协整检验法。协整检验设定为协整空间不含常数项和趋势项。输出结果的第一部分给出了协整关系的数量,并以两种检验统计量的形式显示:第一张检验结果是所谓的迹统计量,列在第一个表格中;第二种检验结果是最大特征值统计量,列在第二个表格中。对于每一个检验结果,第一列显示了在原假设成立条件下的协整关系数;第二列是矩阵按由大到小排序的特征值;第三列是迹统计量或最大特征值统计量;第四列是在5%显著性水平下的临界值;最后一列是根据临界值所得到的P值。

本例虽然这些序列自身非平稳,但其某种线性组合却平稳。这个线性组合反映了变量长期稳定的比例关系,即协整关系。基于VAR模型进行各序列的协整检验,得出至少在0.05的水平下序列包含2个协整关系。这与上述的协整检验结果一致。

(三)实证结果分析

房价与宏观经济之间从长期看存在稳定关系,从短期看却存在失衡。短期内房价或GDP偏离长期均衡时,经济系统的调整机制并不显著。因此,当房价脱离实体经济基本面因素上涨而产生泡沫时,经济系统无法自动回复到均衡状态,必须依靠政府的宏观调控。这为政府调控房地产市场和宏观经济提供了依据。

实证表明,贷款利率R对房价在前两期内有轻微的负向影响,之后都有滞后期的反向影响,这与成豫婷及耿强(2011)的研究结果是一致的。利率提高能有效抑制房地产开发企业贷款,但不能抑制个人住房贷款,在快速城市化进程以及人民币升值条件下,存在强劲的房地产需求,使得利率政策的作用不是非常明显。从本文的具体研究时期来看,2006年初至2008年11月,为抑制房价的快速上涨,央行一直采取缓速提升五年以上贷款利率的政策,而这段时期的利率提升并没有对房价产生显著的影响,房价增速保持稳定;2008年11月后为应对国际金融危机的影响,央行迅速下调了人民币五年以上贷款利率,并开始执行7折优惠政策,使得利率呈现大幅度的下降,而这一政策也没有立即对房价产生显著影响,而是在2009年6月开始,房价的同比增速出现了显著提高。综合以上分析,笔者认为轻微的利率调整不会对我国的房价产生可见的影响,而集中明显的调整的作用也会存在一定的时滞,这个时滞大约为半年左右。因此政策调控房价应控制贷款利率,规定首付比例的变化,甚至采用一些硬性的规定。

人民币贷款利率对当前我国房价的影响作用最弱,其主要原因包括以下三个方面:第一,人民币贷款利率的上升将会导致商品房成本的上升,从而在一定程度上会加剧商品房价格的上涨;同时,对消费者而言,贷款利率的上升也导致买房者抵押贷款成本的增加,在一定程度上会抑制房地产需求的增加,进而抑制商品房价格的上涨。因此,贷款利率变化会同时影响到房地产供给与需求两个层面,导致贷款利率对房价变化的影响在一定程度上形成了相互抵消的效果。第二,人民币贷款利率对房价的变化具有较强的滞后效应。滞后效应在某种程度上减弱了利率对房价变化的短期效应,滞后效应的作用及其影响程度有待于进一步研究。第三,房地产投资的利率弹性具有明显的下降趋势。梁云芳等(2006)定量研究了房地产投资的利率弹性,指出自2001年起我国房地产投资利率弹性具有明显的下降趋势,从而减弱了利率通过资本市场对房地产投资的影响。因此,中长期贷款利率对我国房价影响作用具有相当大的不可预测性,其影响程度通常取决于上述各种因素综合作用的结果。

三、相关投资对策与建议

首先,由于最近几年房价的疯狂变动,越来越多的研究机构开始对房价的影响因素进行各种研究。房价问题也因此而成为国内学者研究的热点问题之一。房价与GDP之间存在双向因果关系,表明中国房价与宏观经济存在反馈作用。房价变化会通过财富效应和投资效应引起经济变化,同时经济变化也会通过引起房地产市场外部环境变化而影响房价。因此应协调房价与经济的良性互动,一方面要避免房价的暴涨暴跌对经济造成的影响,另一方面也要避免经济的剧烈波动对房价造成的影响。考虑到广义货币量对房价的影响比较显著,所以综合运用存款准备金率、再贴现、公开市场操作等多重工具控制流动性来调控房价的政策在我国是有效的,未来应尤其关注货币政策对房价的影响。

其次,在经济的上行时期,应注意拓展国内投资渠道,特别是将资金吸引至实体经济,防止房市和股市之间的正反馈效应,从而引发泡沫经济。我国从2004年12月贷款利率上调,从表面来看我国的利率政策在控制房地产市场价格上是失效的,但从利率政策的后续影响,即2008年我国房地产市场情况来看,我国的利率上调政策还是对房地产价格取得了一定的抑制作用,造成这种现象的主要原因是因为利率政策本身存在时滞性。因此,在以后的研究中我们应该加强利率政策滞后方面的研究,以供中央政府能够及时有效地对房地产市场进行调控。在控制需求方面要利用各种措施如增加廉租房、经济适用房的建设比例等,以平抑房价,减少消费者预期。

总之,政府应充分发挥宏观调控作用,完善差别化税收、信贷以及相关政策,抑制不合理购房需求,多渠道增加住房供应,使房价回归理性。Z

参考文献:

[1]曹小林.国外中小企业融资模式及对我国的启示[J].商业会计,2015,(6).

[2]曹小林.刍议“营改增”对建筑业的利弊影响及对策[J].商业会计,2014,(4).

[3]梁云芳,高铁梅.中国房地产价格波动区域差异的实证分析[J].经济研究,2007,(8).

[4]成豫婷,耿强.不同货币政策工具对中国房地产价格的影响[J].金融天地,2011,(8).

作者简介:

曹小林,女,南京广播电视大学,副教授。研究方向:财务会计。

- 高层建筑给排水技术的设计与施工管理探讨

- 工民建施工中的人工挖孔桩技术案例分析

- 浅谈公路填方路基的边坡防护设计

- 浅谈电厂锅炉安装中炉墙施工技术

- 刍议建筑工程中造价预算及控制

- 对建筑转换层结构设计的探讨

- 建筑外窗抗风压性能研究

- 浅谈住宅外墙墙体施工中节能保温技术的运用

- 浅谈水泥混凝土路面的施工质量控制

- 浅谈工程投标报价的合理确定

- 浅析城市道路改性沥青混凝土路面施工要点

- 关于建筑模板工程中主体模板施工技术的应用

- 应用工业工程技术优化加热膜生产流程

- 地铁隧道盾构洞门的垂直冻结加固技术探讨

- 水文地质勘察中地下水的问题及应对措施分析

- 简述变电站房屋沉降缝基础设计探索

- 浅谈电网工程输电线路施工技术要点

- 浅谈水泥路面的病害预防及养护措施

- 浅谈电气工程施工技术的创新与发展

- 工程建筑物沉降监测实践

- 矿用隔爆型时序鉴别集中选漏保护装置在煤矿的应用

- 上运皮带机倒转制动的简易装置

- 浅谈变导程螺纹加工方法

- 浅谈催化燃烧式可燃气体检测报警器现场检定注意事项

- 椰子自动剥衣机设计

- disinterests

- disinterest's

- disintermediation

- disinvest

- disinvestment

- disinvolve

- disjointed

- disjointedly

- disjointedness

- disjointednesses

- disjointly

- disjointness

- disjunction's

- disk

- disk-braked

- diskdrive

- disk drive

- disk drives

- disk drives'

- disked

- diskette

- diskettes

- diskettes'

- diskindness

- disking

- 涔涔然

- 涔淫

- 涔蹄

- 涔阳

- 涔陽

- 涕

- 涕出女吴

- 涕唾

- 涕喷

- 涕欷

- 涕泗

- 涕泗交下

- 涕泗交流

- 涕泗交颐

- 涕泗横流

- 涕泗流涟

- 涕泗滂沱

- 涕泗纵横

- 涕泣

- 涕泣垂泪的样子

- 涕泪

- 涕泪交下

- 涕泪交加

- 涕泪交垂

- 涕泪交流