唐婧 黄容 潘明清

【摘 要】 文章以中国上市公司为样本对机构投资者、高层管理团队融洽关系与企业创新之间的关系进行理论分析与实证研究。研究发现机构投资者持股比例与高层管理团队的融洽关系显著正相关;与交易型机构投资者相比,稳定型机构投资者显著强化了两者之间的正相关关系;与压力敏感型机构投资者相比,压力抵制型投资者显著强化了两者之间的正相关关系。高层管理团队的融洽关系与公司研发投入、创新产出以及实质性创新显著正相关。研究结论为理解机构投资者的治理作用与提升企业创新水平提供了经验证据。

【关键词】 机构投资者; 融洽关系; 企业创新; 高层管理团队

【中图分类号】 F234.4 ?【文献标识码】 A ?【文章编号】 1004-5937(2020)16-0102-07

一、引言

机构投资者作为公司外部治理的一支重要力量,日益引起学者的关注。与中小投资者进行比较,机构投资者凭借其所持股份,一方面可以行使积极的股东权利,通过监督管理层,进而提升公司价值;另一方面,机构投资者以卖出股票,“用脚投票”的消极管理策略,表达自身对公司的不满,从而迫使公司提升公司治理水平,增加股东财富,获得机构投资者的关注。有鉴于此,机构投资者展现出较强的治理作用,其在高层管理团队上的治理作用也引起学者的重视[1]。

自高阶梯队理论提出以来,高层管理团队(TMT)的研究受到理论界与实务界的重点关注,高层管理团队的融洽关系因其是影响公司业绩的重要因素[2]而成为一个重要的研究课题。国内外经验表明,机构投资者对公司高管变更产生重要影响[3],那么机构投资者是加强还是削弱高层管理团队融洽关系的形成呢?高层管理团队融洽关系的形成对公司战略又将产生何种影响呢?这些问题亟待得到正面解答。

本研究选取中国上市公司数据,沿机构投资者影响高层管理团队融洽关系,进而影响企业战略选择的分析逻辑,尝试回答上述问题,同时区分不同机构投资者类型,以期寻找机构投资者参与公司治理的有效途径和经验证据。本文的研究结果显示机构投资者与高层管理团队融洽关系显著正相关;将机构投资者分为稳定型与交易型,与交易型机构投资者相比,稳定型机构投资者显著强化了两者之间的正相关关系;将机构投资者分为压力抵制型和压力敏感型,对两者之间正相关关系,压力抵制型机构投资者比压力敏感型机构投资者体现出更强的强化作用。机构投资者在高层管理团队融洽关系上体现出较强的治理作用,稳定型机构投资者与压力抵制型机构投资者的治理效应更佳。高层管理团队内部关系越融洽,公司研发投入越高,创新产出和实质性创新越高。

本研究的主要贡献在于:首先,基于高层管理团队融洽关系的视角检验了机构投资者的治理作用,丰富了机构投资者治理作用的研究文献;其次,为影响企业创新的因素增加了一项新的因素:高层管理团队的融洽关系;最后,对于充分认识高层管理团队的融洽关系在实质性创新上的治理作用提供了文献支撑。

二、理论分析与研究假设

高阶梯队理论说明,高层管理团队的高管特征能够显著影响他们的选择,进而影响到公司的业绩。高层管理团队的融洽关系成为影响公司业绩的重要因素之一[2]。近年来,机构投资者在我国资本市场发展迅速,随着中国机构投资者规模的扩大,在高层管理团队融洽关系的形成上,机构投资者能否发挥出一定的治理作用,是“监督者”还是“旁观者”,在高层管理团队融洽关系形成上的立场能够清晰地反映出机构投资者的角色定位。

“积极作用论”假说和“消极作用论”假说是学术界研究机构投资者治理作用的两种相互对立的假说。其中,“积极作用論”认为,机构投资者会权衡成本与收益,当监督收益大于监督成本而有利可图时,机构投资者会积极地参与到公司治理中去,通过提升公司的长期经营绩效来获取超额投资回报[4]。因此,机构投资者持股比例越高,外部监督力量就越强,不称职高管被迫离任的概率也随之提升。而“消极作用论”则认为,部分机构投资者,具有代表性的有开放式基金,受到投资者赎回压力和薪酬考核等因素的影响,这些机构投资者更加注重短期投资回报,缺乏足够的耐心等待公司成长,也就没有充足动力去以提升公司治理水平为目的干预公司治理,当他们对目标公司的经营状况持负面预期时,这些机构投资者会选择直接卖出股票[5]。根据信号传递理论,机构投资者的“撤离”,对上市公司而言,这也是强有力的负面信号,能向公司决策层传达来自市场的悲观预期与不满情绪,从而迫使公司立刻采取相应的修正措施,这些修正措施包含让不合格管理者离任[6]。

机构投资者的“积极作用”假说和“消极作用”假说都认为机构投资者可以通过“积极”和“消极”两个途径影响不称职高管变更的可能性,从而让称职的高管位置稳定,利于高层管理团队融洽关系的形成。基于此,提出假设1。

H1:机构投资者持股比例与高层管理团队融洽关系之间正相关。

资本市场上,机构投资者的类型不尽相同,机构投资者积极参与公司治理并影响高层管理团队融洽关系与其类型有很大关系。根据持股目的可将机构投资者划分为稳定型机构投资者与交易型机构投资者[7],稳定性机构投资者以长期持股为目的,交易型机构投资者以短期持股为目的。显而易见,持股目的不同会使得机构投资者参与公司治理模式不同,其治理作用也有差异。稳定型机构投资者更希望借企业价值的增长来分享企业的成长红利,因此他们会积极参与公司治理,通过提高公司治理水平,实现公司价值最大化,从而实现其持股目的。稳定型机构投资者在公司中具有一定的影响力,对公司的状况有更深入的了解,受到股东和管理层的重视,能够更加积极地监督公司管理层的行为,他们的意见一般容易被公司采纳。此外,当公司股权集中且多为稳定型机构投资者时,公司进行自愿性信息披露的可能性更大[8],受到外部监督的可能性也越大,因而当管理层渎职时,被更换的可能性也越高,合格的高层管理人员位置更加稳定。交易型机构投资者以短期持股为主,主要目的是赚取买卖价差,提高公司治理水平对其来说时间成本较大,对管理层和股东的影响力不如稳定型机构投资者。他们甚至可能通过高管变更向市场传递信息获取私利。稳定型机构投资者对短期股价的波动较少关注,他们更注重企业长期价值的提高;交易型机构投资者更关注短期的股价波动,从而以获取短期收益,甚至他们会向管理层施加压力,要求管理层进行盈余管理,以牺牲公司核心竞争力为代价影响股票价格,从而实现其持股目的。上述分析过程可以证实稳定型机构投资者更利于高层管理团队融洽关系的形成。基于此,提出假设2。

4.控制变量。控制变量有公司规模(Size):总资产的自然对数;公司负债(Lev):资产负债率;公司业绩(Roa):净利润除以总资产;大股东持股比例(Lsh):第一个大股东持股比例;董事会规模(Dnum):董事会总人数;独董比例(Idd);董事长和总经理合一(Dual);高管薪酬(Pay):前三位高管薪酬总额的自然对数;高管持股(Gsh):CEO持股比例;现金比例(Cash):现金总额除以总资产;公司上市年限(Firmage):样本年度减去公司IPO年度,行业(Year)和年度(Industry)。模型1用于检验H1,模型2用于检验H2;模型3用于检验H3;模型4与模型5检验H4;模型6用于检验H5。

Rqgxi,t=α0+β1Convari,t+β2Jgtzi,t+

εi,t (1)

Rqgxi,t=α0+β1Convari,t+β2Jgtzi,t+

β3D1+εi,t (2)

Rqgxi,t=α0+β1Convari,t+β2Jgtzi,t+

β3D1+β4P1+εi,t (3)

Rdbli,t=α0+β1Convari,t+β2Rqgxi,t+

εi,t (4)

Cxcci,t=α0+β1Convari,t+β2Rqgxi,t+

εi,t (5)

Szcxi,t=α0+β1Convari,t+β2Rqgxi,t+

εi,t(6)

(三)描述性统计

表1给出研究所涉及主要变量的描述性统计。从企业创新投入两个衡量指标看,均值分别为2%和1.4%,整体上创新投入水平占比不高。高层管理团队融洽关系衡量指标董事长与CEO的共事时间均值为3.23年,大致一个聘期,两者之间共事时间较短,不利于融洽关系的形成。公司规模取自然对数后,依然看出规模之间差异比较明显。公司业绩均值为0.033,说明上市公司总体盈利水平一般。大股东持股比例最大值为0.900,最小值为0.003,差异比较大,均值高达0.352,体现出我国上市公司一股独大的显著特征。最终控制人为国有属性占样本量的60.6%,主板上市公司中,国有企业依然占据主体地位。

四、实证分析

(一)H1—H3的实证分析

模型控制变量的结果与前人研究基本保持一致[17],不再赘述。模型1—模型3的实证结果分别列示在表2中。从模型的1的回归结果看,机构投资者的持股比例与高层管理团队融洽关系之间正相关,通过1%水平上显著性检验。这说明机构投资者持股越高,越有利于高层管理团队融洽关系的形成,H1得到了较强的支持。模型增加衡量稳定型与交易型的虚拟变量后,机构投资者与高层管理团队融洽关系的相关性没有产生变化,这说明对机构投资者的分类并不影响机构投资者整体对高层管理团队融洽关系的影响。该虚拟变量与高层管理团队融洽关系之间正相关,通过5%水平上的显著性检验。这说明当一个企业具有稳定型交易的机构投资者时,其高层管理团队内部关系比具有交易型机构投资者的更融洽,H2得到了经验证据的支撑。模型增加衡量抵制型与压力型机构投资者的虚拟变量后,机构投资者与高层管理团队融洽关系的相关性不变,这说明该分类模式也不影响机构投资者对融洽关系的影响。该虚拟变量与高层管理团队融洽關系之间正相关,通过5%水平上的显著性检验。这说明当一个企业具有压力抵制型交易的机构投资者时,其高层管理团队之间关系比具有压力敏感型型机构投资者的更融洽,H3得到了经验证据的支撑。

(二)H4—H5的实证分析

模型中控制变量与前人的研究没有发生变化[18],不再赘述。表3中模型4—模型6的回归结果列示在表3的(1)—(3)列。模型4的回归结果显示高层管理团队的融洽关系与研发投入之间正相关,且通过1%水平上显著性检验。该实证结果说明,高层管理团队之间关系越融洽,企业的研发投入越高。模型5的回归结果显示融洽关系与企业创新产出之间正相关,且通过1%水平上的显著性检验。这意味着高层管理团队之间关系越融洽,企业的创新产出就越高。模型4与模型5的实证结果均证实了H4是合理的,也就是高层管理团队之间关系融洽,企业创新水平越高。模型6的回归结果显示高层管理团队融洽关系与企业实质性创新之间正相关,且通过5%显著性水平检验。该结果意味着高层管理团队之间关系越融洽,企业更容易进行实质性创新,H5得到了实证数据的支撑。

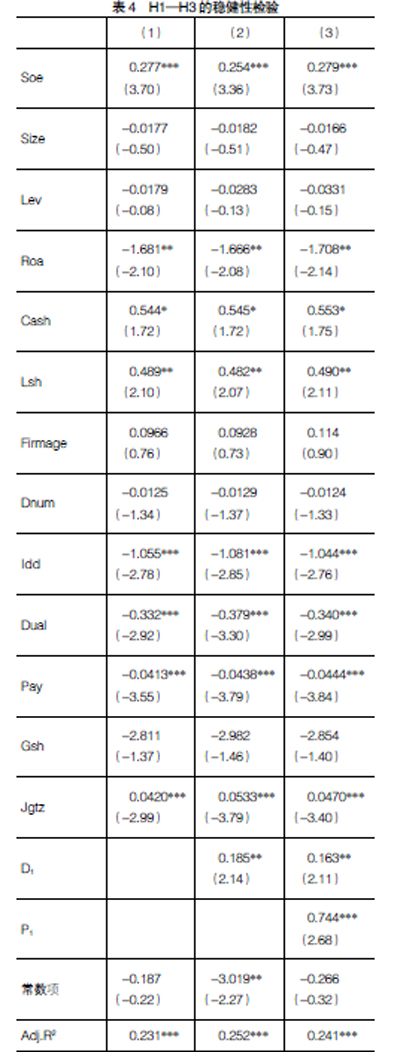

(三)稳健性检验

本文特别从另一个侧面对H1—H3进行稳健性检验。既然高层管理团队的关系融洽,那么这个团队的稳定性就越强,高层管理团队中发生变更的概率更低,如果董事长与CEO中的一个发生变更,这就说明这个团队是不稳定的,反之,则为稳定。据此,本文构建了一个衡量高层管理团队稳定性的虚拟变量,当董事长与CEO中一人发生变更,则为0,意味着高层管理团队非常不稳定;反之为1,意味着高层管理团队稳定。如果实证结果能够说明机构投资者能提高高层管理团队的稳定性,那么H1—H3的研究结论就是稳健的。借鉴模型1—模型3的构建方法,本文构建了三个Logit模型用以进行稳健性检验,结果列示在表4的(1)—(3)列。从表4的回归结果中可以发现机构投资者的持股比例越高,高层管理团队越稳定;稳定型机构投资者和压力抵制型投资者带来更稳定的高层管理团队。这从另一个侧面证明了H1—H3的研究结论是稳健的。

本文用研发投入总额除以总资产、创新产出除以总资产、实质性创新数据除以总资产来衡量企业创新水平,重新进行回归。实证结果显示出,本文的研究H4—H5是稳健的。也就是高层管理团队之间关系越融洽,企业研发投入水平越高,企业的创新产出越高,实质性创新水平越高。限于篇幅,实证结果未给出。

五、研究结论

机构投资者的治理作用是公司内部治理的有益补充,随着中国机构投资者规模不断扩大,其治理作用的研究不容忽视。基于此,本文对机构投资者在高层管理团队融洽关系上的治理作用展开研究。

本文实证发现机构投资者的持股比例越高,高层管理团队的关系越融洽;稳定型机构投资者与压力抵制型投资者带来更强的融洽关系;高层管理团队内部关系越融洽企业研发投入水平越高,产出水平也越高,越容易进行实质性创新。本文的研究结论意味着机构投资者有着良好的治理作用,其中稳定型与压力抵制型机构投资者的治理作用更佳,这种治理作用能够带来高层管理团队更佳的融洽关系,从而提升了企业创新水平。

本文的研究结论具有重要的启示。机构投资者具有显著的治理作用,尤其是稳定型机构投资者与压力抵制型机构投资者释放出更强的治理信息,对A股投资者而言,这是一个良好的投资分析指标。公司应该引入机构投资者,共同致力于公司价值的提升。投资者应该关注那些机构投资者持股比例较高的企业,结合自身判断进行投资。高层管理团队融洽关系是高阶梯队理论的一个重要研究课题,需要研究者更为充分的研究,是提升公司创新水平,尤其是实质性创新的重要影响因素。

【参考文献】

[1] 张琛,刘想.机构投资者影响了高管变更吗——基于非国有企业的经验证据[J].山西财经大学学报,2017,39(12):72-82.

[2] 张建君,张闫龙.董事长—总经理的异质性、权力差距和融洽关系与组织绩效——来自上市公司的证据[J].管理世界,2016(1):110-120.

[3] HELWEGE J,INTINTOLI V J,ZHANG A. Voting with their feet or activism?Institutional investors impact on CEO turnover[J].Journal of Corporate Finance,2012,18(1):22-37.

[4] 王谨乐,史永东.机构投资者、代理成本与公司价值——基于随机前沿模型及门槛回归的实证分析[J].中国管理科学,2016,24(7):155-162.

[5] GRAVES S B. Institutional ownership and corporate R&D in the computer industry[J].Academy of Management Journal,1988,31(2):417-428.

[6] PARRINO R,SIAS R W,STARKS L T. Voting with their feet:institutional ownership changes around forced CEO turnover[J]. Journal of Financial Economics,2003,68(1):3-46.

[7] 林钟高,杨雨馨.风险提示信息、分析师跟进与机构投资者持股[J].财经理论与实践,2017,38(5):64-72.

[8] 牛建波,吴超,李胜楠.机构投资者类型、股权特征和自愿性信息披露[J].管理评论,2013,25(3):48-59.

[9] BRICKLEY J A,LEASE R C,SMITH C W. Ownership structure and voting on antitakeover amendments[J]. Journal of Financial Economics,1988,

20:267-291.

[10] 刘端,陈诗琪,王雅帆,等.财务冗余、股权集中度与企业产品创新——基于高科技上市公司的实证数据[J].财经理论与实践,2019,40(3):81-87.

[11] ANDERSON S E,WILLIAMS L J. Interpersonal,job,and individual factors related to helping processes at work[J]. Journal of Applied Psychology,1996,81(3):282-296.

[12] TONG T W,HE W,HE Z,et al. Patent regime shift and firm innovation:evidence from the second amendment to Chinas Patent Law[J].Academy of Management Proceedings,2014(1):14174.

[13] 黎文靖,郑曼妮.实质性创新还是策略性创新?——宏观产业政策对微观企业创新的影响[J].经济研究,2016,51(4):60-73.

[14] 徐宗宇,吴齐.公司税收筹划对权益资本成本的影响分析——基于深市A股的经验数据[J].会计之友,2018(7):62-67.

[15] 张杰,周晓艳,李勇.要素市场扭曲抑制了中国企业R&D?[J].经济研究,2011(8):78-91.

[16] 王秀芬,楊小幸.高管薪酬差距、风险承担与企业创新[J].会计之友,2019(12):59-65.

[17] 高文亮,曾永良.国有企业创新意愿与投入存在理论与现实的落差[J].财会月刊,2018(8):50-56.

[18] 高文亮,罗宏,潘明清.政府管制、国企分红与企业创新[J].当代财经,2017(9):70-79.

- 银行资管业务中人工智能的有效运用

- 基于SWOT分析的青岛港物流发展分析

- 家族信托所得课税面临的困境和应对措施

- 湛江港湾水上交通现状及对策研究

- 金融经济管理中信息化的应用(2)

- 全媒体时代广安城市形象传播策略刍议

- 煤矿内部市场化管理的保证措施探讨

- 人身保险公司产品创新研究

- 基于SWOT分析模型的河北省冰雪经济发展策略研究

- 私募股权投资基金内部控制建议

- 2022年冬奥会对北京延庆经济影响力的预测分析

- 对当前国有企业文化建设存在问题的改进对策研究

- 加强零售终端扫码销售工作的策略探讨

- 浅析会计新制度下财务管理工作模式

- 历史文化背景下徐州特色小镇发展研究

- 内部控制审计与财务收支审计的有效结合

- 现代物流企业成本管理创新模式

- 云南省大理州旅游业发展剖析

- 护本科学生就业观念形成与引导

- 供给侧改革背景下区域经济发展的机遇分析和对策探讨

- 城市轨道交通工程经营理念管理战略研究

- 浅析孝感市旅游新产品的开发策略

- 网络视频直播时代文化产业管理的变革

- 文化创意产品的市场营销渠道建设

- 企业财务风险管理与控制对策研究

- sarcasm

- sarcasmous

- sarcasms

- sarcastic

- sarcastical

- sarcastically

- sarcasticalness

- sarcasticalnesses

- sarcasticness

- sarcasticnesses

- sardine

- sardined

- sardines

- sardining

- sardonic

- sardonically

- sardony

- sarees

- sari

- saried

- saris

- sarl

- sarong

- saronged

- sarongs

- 瞎字不识

- 瞎宝贝

- 瞎屁不通

- 瞎崩

- 瞎崩崩不成调

- 瞎帮忙

- 瞎张罗

- 瞎忙

- 瞎忙乎

- 瞎情

- 瞎想

- 瞎扑打

- 瞎扑棱

- 瞎打一气

- 瞎打一阵

- 瞎打扮

- 瞎打混儿

- 瞎扯

- 瞎扯巴

- 瞎扯淡

- 瞎扯皮

- 瞎扯臊

- 瞎扯蛋

- 瞎抓

- 瞎折腾