吕雅铭

摘 要:资产剥离作为收缩战略的一种形式,被越来越多的企业所运用。2017年,处于战略转型阶段的国新健康,在停牌期间连续发布公告,进行不良资产剥离。通过对国新健康停牌前后的市场反应以及剥离前后公司财务情况的分析,观察其市场反应的内在原因,剖析此次资产剥离给国新健康带来的影响,以期为我国上市公司进行资产剥离运作时提供参考借鉴,丰富资产剥离相关研究。

关键词:国新健康;资产剥离;市场反应;财务绩效

中图分类号:F23 文献标识码:Adoi:10.19311/j.cnki.1672-3198.2019.25.057

1 引言

近年来,我国上市公司多元化并购浪潮高涨的同时,也有越来越多的企业选择了相反的资本运营模式——资产剥离。资产剥离作为收缩战略的一种形式,是指企业通过出售现有资产给第三方,以取得与之相当的回报的资本运作模式。适时适量的资本剥离可以使企业的资产配置更有效率,提高企业的经营绩效(Haynes et.al,2003)。

随着资本市场的逐步成熟,我国上市公司资产剥离交易的次数逐年攀升。由于我国学者将较多的将注意力放在了企业兼并重组研究上,学术界对于资产剥离这种资本操作模式的研究不仅起步晚,而且发展较为缓慢。资产剥离相关理论不完整,欠缺颇多,且目前的研究成果存在诸多争议,尚未形成一致结论。在资本市场中,资产剥离往往具有一定的经济效益。处于战略转型中的上市公司,资产业务甚至是主营业务都会发生变化,而实现这一系列的转变就需要资产重组,比如资产剥离。但在战略转型下的资产剥离是否能够得到市场的认可,为公司新方向铺路,为企业带来经济效益仍未可知。

国新健康在短短的二十几年之内,从互联网游戏转型至医疗电子商务行业,再到医疗大健康行业,一直处于转型的路上,期间进行了大量的资产重组操作。国新健康近几年为了引入药品福利管理,走向医疗保障综合性企业,频繁地进行了剥离,是一个很好的战略转型下资产剥离的研究对象。本文以国新健康为例,通过对其资产剥离运作的研究,观察其市场反应与财务绩效,从中获取启示,以期为我国上市公司运用资产剥离提供理论依据和参考借鉴,丰富相关理论研究,助力资本市场健康有序发展。

2 案例基本情况与交易信息

2.1 国新健康基本情况

国新健康保障服务集团股份有限公司(以下简称国新健康,曾名海虹控股)曾经头顶“中国网络第一股”的光环,主营互联网游戏业务。21世纪初,国新健康步入第一次转型之路,投身医药电子商务,借助互联网从事药品集中招标采购业务。随着大健康、大數据的发展以及医疗行业的逐步细化与人性化,国新健康不再满足于基础的医疗电子商务业务,开始布局PBM(药品福利管理),提出向医疗保障服务(包含大健康业务)的转型之路,逐步剥离非核心业务。在经历近两个年代的转型之路后,如今国新健康致力于打造专业从事于“医保基金综合管理服务、医疗质量安全服务、药械监管服务”的中国健康医疗大数据服务公司。但是,该公司20年的转型之路并未让市场看到明确的商业盈利模式,其中9年布局PBM(药品福利管理)业务尚未盈利,公司连续多年依赖非经常性损益取得盈利。

2.2 交易信息

2.2.1 交易情况简介

国新健康(股票代码:000503)于2017年5月11日起停牌,12月4日复牌。在停牌期间,公司连续发布公告进行资产剥离。10月21日发布公告,公司控股子公司中公网医疗及北京益虹拟分别将所持广东海虹25%和30%的股权转让给自然人王忠勇。11月11日发布公告,称公司及控股子公司海南卫虹拟分别将所持海虹医药电子交易中心有限公司48.9956%和51.0044%的股权转让给自然人王忠勇。两次交易完成后,公司间接持有广东海虹45%股权,不再持有交易中心股权。

2.2.2 交易标的

此次出售的两个子公司为广东海虹药通电子商务有限公司和海虹医药电子交易中心有限公司,这两个子公司主要从事医药电子商务及交易业务。截至公告发布的前一季度即2017年9年31日,两家公司的财务情况如表1。

从上表可以看出这两家子公司经营情况都不乐观。交易中心资产负债率达到了130%,净利润为-0.63亿元,已经陷入了资不抵债的境遇。虽然广东海虹的资产负债率较低,但该公司已经没有实现净利润的空间,现金流也无法支撑正常的运营。

2.2.3 交易类型

从是否为自愿性剥离来看,该剥离属于自愿性资产剥离。由于交易中心和广东海虹业绩亏损,拉低了上市公司总体财务情况。鉴于新战略的实施需要大量的资金支持,公司自愿决定剥离不良资产,也为之后的战略布局做好准备。

从是否为关联交易来看,该剥离属于非关联交易资产剥离。两次交易的对方都是自然人王忠勇先生,其与上市公司主要股东无实质关系。

从剥离的方向来看,该剥离属于横向资产剥离。本次交易标的公司主营业务为医药电子商务及交易业务,在战略转型未完全成功之前正是国新健康的主营收入来源。

此外,2017年,三个季度的报表都显示国新健康连续亏损,此次剥离能为公司带来2.5亿左右的收益,为公司的业务发展提供资金支持,有利于提升公司的综合竞争力以为公司集中精力发展 PBM 业务及大数据应用的整体战略服务。所以,此次交易是属于战略型剥离的行为。

3 市场反应分析

3.1 计算过程与方法

(1)选定事件日及时间窗。此次研究将运用市场指数调整模型,以复牌日为事件基准日t0,以停牌和复牌为界点,将事件窗口期分成停牌前、停牌期间和复牌后三部分,选取时间窗口为[-10,10],对事件的市场反应进行研究。

(2)计算正常收益率(AR)及超额收益率(CAR)。以深证成指作为正常收益率计算ERit,计算国新健康Rit。计算公式如下:ERit=(Pt-Pt-1)/ Pt-1,Rit=(Pit-Pit-1)/ Pit-1。

(3)随后计算在窗口期内的超额收益率AR及累计超额收益率CAR,计算公式如下:ARit=Rit-ERit,CARit=∑ARit 。

3.2 计算结果

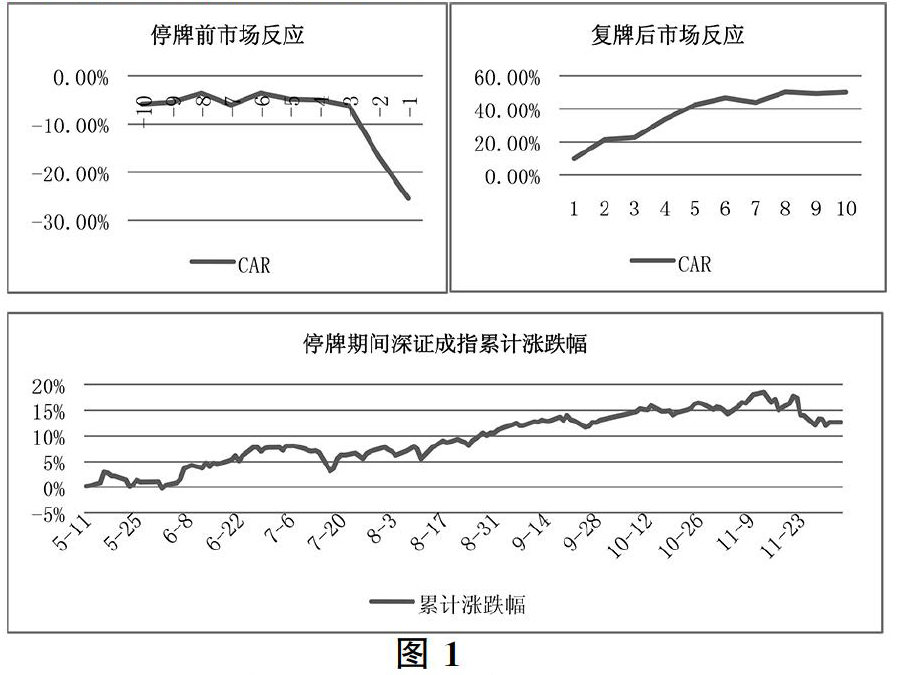

停牌前市场反应、期间的指数累计涨跌幅以及复牌后市场反应情况如图1。

长达半年的停牌时间会产生很大的机会成本,我们选取停牌期间深证成指的涨幅作为该机会成本的衡量对比目标。由上图可知,在国新健康停牌期间,深证成指累计上涨12.68%,低于复牌后的超额累计收益率49.98%,这说明此次停牌后的剥离事件能够弥补停牌期间造成的机会成本为国新健康带来了正向的财富效应。

3.3 市场反应分析

3.3.1 剥离不良资产,获取资金,传递改善财务状况的信息

国新健康剥离的两个子公司为广东海虹和交易中心,这两个子公司主要从事医药电子商务及交易业务,原是企业主营收入的重要来源,但如今经营情况已经陷入恶化,特别是交易中心,资产负债率达到了130%左右,早已资不抵债。此次剥离,国新健康意图甩去两个“包袱”。此外,国新健康选择在第四季度进行剥离,也是别有用心。从2017年国新健康的季报来看,前三季的净利润指标都为负值,盈利情况并不乐观,交易中心和广东海虹的剥离能为公司带来2.5亿左右的收益,这样一来,原本并不好看的业绩能在年报中变得“漂亮”。此举也免不了“保壳”之嫌。虽然国新健康近年来的年报显示有一定利润,但公司已连续七年扣非后净利润为负。类似于今年这样的出售自家资产的行为,国新健康可以说在前几年就已经做得游刃有余了,前几年的剥离都带来了正向的市场反应,股价上涨趋势明显。基于理性的投资者假说,参照往年的市场反应以及投机心理来看,国新健康复牌后良好的市场反应也有其合理性。

3.3.2 整合企业资源,传递配合未来央企进驻的信息

国新健康的实际控制人为中海恒,国风投基金作为经国务院批准设立的、规模最大的“国家级”风险投资基金拟对中海恒增资。此次剥离的目的之一就是为配合央企进驻。凭借国风投基金强大的背景,雄厚的实力,此次剥离与以往国新健康出售资产相比更具有了说服力,因此也被市场所看好。

3.3.3 调整业务架构,传递为PBM继续铺路的决心

从这一系列的动作来看,国新健康向市场传递了一个信号,就是坚定不移地发展PBM之路的决心。PBM在中国还是一个很新的概念,如果国新健康可以将PBM业务深度推广,这将是对于医疗体系输入新鲜血液的过程,也是一个巨大的商机。虽然九年的布局之路较为坎坷,有投资者评价说:“国新健康是一个‘要么上天堂,要么下地狱的投资品种。”但是,凭借国新健康较为深厚的历史资本和技术、人脈等,以及央企的插手,此次战术型和战略型剥离兼有的行为获得了市场的良好反应。

4 财务绩效分析

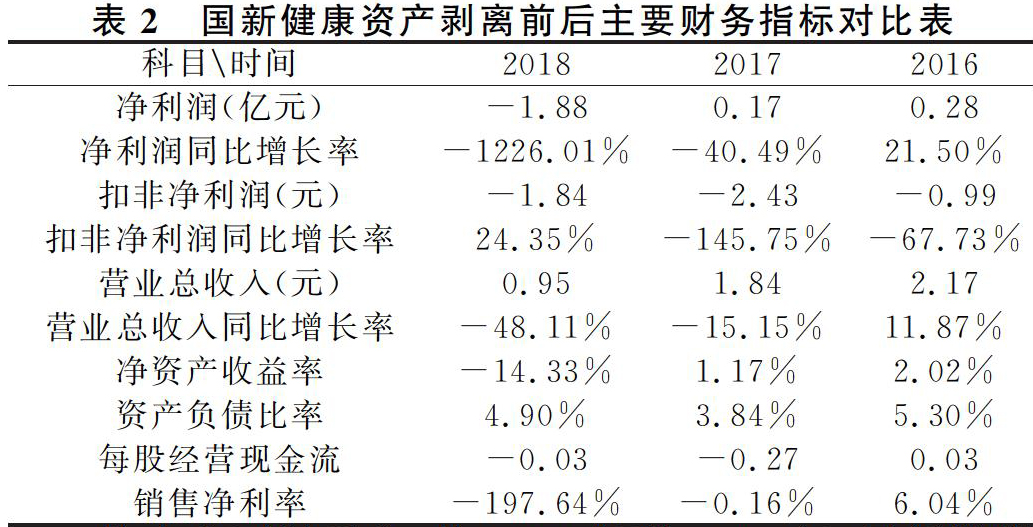

市场反应可以看到国新健康此次横向剥离的短期绩效,但无法衡量在较长的时间内,此次剥离能够对公司带来的影响。因此,我们进一步从财务指标入手,观察国新健康资产剥离前后的财务变化,具体情况如表2。

从上表可以看出,从2016年到2018年,国新健康总体财务情况走下坡趋势。资产负债率一直保持在一个较低的水平,负债压力小。但2018年,国新健康的净利润为负值,营业收入逐渐减少,净资产收益率和销售净利率下滑严重,甚至由正转负,盈利能力堪忧。相比于短期市场给出的良好反应,长期剥离绩效并不乐观。这说明转型后的新业务还没有把概念转化为可以为企业带来收入的新业务,此次剥离对公司的长期绩效没有显著的提升。

5 总结与启示

综上所述,短期来看,国新健康的此次横向剥离事件为公司带来了正向效应。国新健康连续发布公告,剥离不良资产,为公司带来了短期大量的利益流入机会,同时这也是为央企进驻铺路,为PBM发展助力,市场敏锐地察觉到了国新健康布局多年的PBM发展之路很有可能会从此大放异彩,给予了积极的正向反应。但是从长期财务绩效来看,一次剥离或许可以带来资金流入,提升协调效益等,但如果没有扎实的主业盈利,长期绩效并不会因此而提升,甚至会下滑。通过对此次剥离案例的研究,我们可以得出以下启示:

第一,适时、合理的资产剥离确实是一种简单有效的战略收缩方式,有利于企业的持续经营发展,尤其是基于自愿的战略性剥离往往能较好的达成经营者目的。在把握好时机的情况下,一次成功的资产剥离可以带来正向的财富效应,提升企业的价值。上市公司应该把握机遇,诸如企业效率低下,资产业绩回暖无望,行业调整或者政策导向发生变化时主动行动,剥离不良资产,不要浪费企业资源,阻碍整体发展,也为新的业务让路,助力企业整体运营协作。

第二,国新健康的连续剥离在短期市场反应上来看,取得了一定意义上的成功,这背后与国风投的介入有很大的关系。但从长期财务绩效来看,此次资产剥离并无益于公司本身。对于根基稳固的企业如国新健康来说,在战略转型过程中,除了剥离之外也应该思考新业务为何迟迟不能为公司带来与之投入成正比的收益,吃老本不能永远有效,“千年妖股”也不一定每次都能化险为夷,稳扎稳打才是企业的长久发展之道。

参考文献

[1]张昊,王微.我国上市公司资产剥离特征与动因分析[J].现代商贸工业,2013,(8):96-97.

[2]史习民,戴娟萍.宝钢股份资产剥离:支撑抑或掏空?[J].财会月刊(上),2014,(9):51-54.

[3]林英法,江忠兰.资产剥离对公司价值的影响研究——对鲁润股份资产剥离的案例分析[J].财会通讯,2011,(1).

[4]吕静宜,苏志鹏.沮丧资产剥离的特征及其短期绩效——基于亿城投资的案例分析[J].财会月刊,2015,(07):73-76.

[5]Haynes,M.,Thompson,S.Wright,M..The Determinants of Corporate Divestment:Evidence from a Panel of UK Firms[J].Journal of Economic Behavior & Organization,2003,52(1):147-166.

- 井冈山时期的统一战线研究

- 浅谈会计工作在提高单位经济效益中的地位和作用

- 创新国有企业新闻宣传工作的路径

- 新型大额存单 选对多赚4万元

- 洋电商为何“玩不转” 亚马逊退出中国电商市场

- 我国将培育产教融合型企业 企校大合唱 创新动力强

- 小额贷款公司行业发展迅猛 却面临“无法可依”局面

- 智慧医院就医体验:会诊突破远距离 病房智能化

- 共享住宿惹“吐槽”:房源图与实际不符 存卫生问题

- “自动续费”扣钱没商量,电商法之下消费“黑洞”为何仍在“吞”金

- 校长陪餐制陪出了什么

- 数字阅读的美好时代

- 国家发改委首提收缩型城市 土地财政下的城市扩张或将结束

- 新型学徒制,让企业与技能人才“牵手”

- “论文强国”缘何不是“种业强国” 中国种业之问如何作答

- 绽放在林芝的雪域桃花:那一场惊艳时光的邂逅

- 能充电的花瓶

- 食物焯水六大好处

- 用豆浆或牛奶煮米饭更有营养

- 松花蛋到底安不安全

- 莫把退休余热变余威

- “好人主义”要不得

- 供奉“宅神”

- 一发了之

- 逆流而行

- consumption

- consumptioner

- consumptionexpenditure

- consumption exˌpenditure

- consumptiongoods

- consumption goods

- consumptions

- consumptiontax

- consumption tax

- cont

- cont.

- contact

- contactable

- contactcentre

- contact centre

- contacted

- contacting

- contactlens

- contact lens

- contact lenses

- contacts

- contact-to-order ratio

- contacttoorderratio

- contactual

- contactually

- 矿油

- 矿泉

- 矿泉水

- 矿灯

- 矿点

- 矿物

- 矿物名

- 矿物学

- 矿物学之父

- 矿璞

- 矿石

- 矿砂

- 矿穴

- 矿脉

- 矿苗

- 矿藏

- 矿警

- 矿难

- 矿震

- 砀

- 砀基

- 砀悠飏

- 砀汪

- 砀突

- 码