杨珉沣

摘要:杜邦分析法是19世纪新兴的一种分析方法,它的核心指标为净资产利润,最终目的是通过科学系统的理论思想得到一份综合的财务分析,应用范围十分广阔,尤其是在经济领域。本文针对各大企业中所欠缺的盈利管理模式分析定量工具,应用此类方法,建立一个数据概念模型,借此能推动企业的整体运行。

Abstract: DuPont analysis is an emerging analytical method in the 19th century. Its core indicator is net assets profit. The ultimate goal is to obtain a comprehensive financial analysis through the theoretical ideas of the scientific system. The scope of application is very broad, especially in the economy field. This paper analyzes quantitative tools for the profit management models that are lacking in major enterprises, and applies such methods to establish a data concept model, which can promote the overall operation of the enterprise.

關键词:企业运营;财务管理;杜邦分析法

Key words: business operations;financial management;DuPont analysis

中图分类号:F062.9 ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ?文献标识码:A ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ?文章编号:1006-4311(2019)07-0040-03

0 ?引言

随着经济的快速发展,各个行业涌现出无数的优秀企业,他们随着时代的潮流,迅速做大做强。在这样的背景下,一个实用的盈利分析方式就显得至关重要。

1 ?杜邦分析法的形成

在1903年许多家各自独立的经营企业,通过合并的手段,共同在美国成立了杜邦公司。针对需要调节的垂直式企业多种经营市场组织和怎么样把资产投入利润最高的经济活动这一问题,在1919年企业管理人员精心分析创办了净资产收益率作为中心的杜邦财务分析法,该种分析方法因为其独特的财务分析理念,能够使企业更加直观的对财务进行分析,进而提升企业的市场竞争力。所以,杜邦分析法跨越世纪而不倒,被沿用至今。

2 ?杜邦财务分析体系

杜邦分析体系是从财务部门的视角出发,通过对公司的业绩,股份提升价值,以及盈利水平等多个方面全方位的分析后,得出相应的结论。简单来说,这种方法是将一个公司看作一个单位,将公司的净资产收益率分成诸多财务关键指标的乘积。使得财务方面形成了一个简单明了的独立系统,方便了对公司运营方法的研究。能够影响公司盈利水平的因素有许多,为了更加系统的作出规划,必须借助杜邦分析法。杜邦分析法将净资产收益比率作为中心数据,评估公司的盈利水平,偿债能力等等,构建一个包含各个财政数据的分析体系。

杜邦分析法的中心离不开多项数据之间的固有联系,通过分析这些联系,对公司财务进行评估。自19世纪被创立以来,杜邦分析法作为一种独特的经济分析方法经久不衰。将其思想可简单概述为:公司的净资产收益率表示成多项财务关键指标的相乘,从而对公司的盈利水平进行分析。其运行理念可主观分为:

①杜邦财务模型有其独特的体系,客观上的内在核心是净资产收益比率。别称是权益净利率,可以作为该财务模型的系统性指标。

②财务关系错综复杂,其中最具系统性的是总资产净利率,影响总资产净利率的原因是多样,具体包括总资产周转率和销售净利比率,总资产周转比率能有效的表达出总资产的周转效率。对这一数据进行研究时,需要对各种影响资产周转率的因素进行具体的分析。从而确定造成周转率改变的主要因素是哪些,可以说,销售净利率是公司销售收益水平最直观的代表,公司运营追求的就是提高销售净利率,想要做到这一点就必须降低公司的实际运营成本,提高销售财务的收入,做到这些,对提高公司的资产周转率也有非凡的帮助。

③权益乘数是杜邦分析法特有的数据概念,它的用处是体现公司在运营过程中使用财务杠杆程度大小,进而表现出公司的负债水平以及负债要求。简单来说,公司的资产负债数目大,权益因子也就越高,向社会各界证明的这家公司的负债水平也就越高,也就代表着公司的杠杆收益越大,承担的运行风险也就越高。相反公司运行的资产负债率越小,权益乘数也就越低,相对应的负债情况,水平也很低。杠杆收益会更小,降低了风险。

3 ?企业盈利模式研究的现状分析

天下熙熙皆为利来,天下攘攘皆为利往。这无可厚非,企业运营的最根本的目的就是为了赚取利润。任何的企业活动都是被这个根本目的服务的。如何获取更多的收益成为了各个企业研究的课题。获取利益的手段方式各有不同,其大体可以分为两个方向,第一种就是个别企业过分的追求销售利润率,希望能一次性获得最大收益,第二种则是过分的追求资产周转率,希望通过庞大的销售数量提高收益。当然在现实中,这两种极端化的情形并不多见,大多数的企业明白自己的盈利方向,但是,谈起具体途径和实施方法就无从而知了。在没有一个具体方法的前提下,无法对企业前途进行定量优化,正是因为存在这样的情况,存在许多企业片面的追求利润率,忽视了经营效果和资产运用之间的关系,导致这两者的关系失调,从而造成了巨大的经济损失。很可能造成企业付出了巨大的努力,做出了许多的保救措施,但是情况并没有好转。由此可见,定量分析企业当前盈利模式,规划出最有效的优化途径,这是现在社会上诸多企业,都必须要解决的一个重大问题。

4 ?杜邦分析法的基本思路

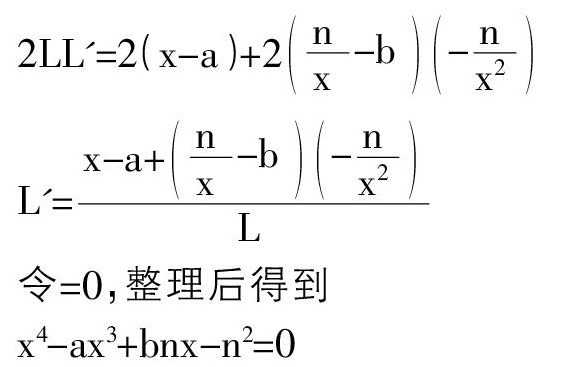

只要针对企业的盈利模式进行分析时,杜邦分析法的关键因素是不可避开的。笔者借用杜邦分析法的关键因素为分析思路,凭借这个思想,杜邦分析法对净资产利润率做出了行之有效的拆分:

经过调查可以发现,杜邦分析法最为成功的一点就是它的关键因素分析思路。这思路充分的体现了系统论思想。使企业利润不再是一个散漫的整体,而是使其内部构造有机的整合起来,使各个指标有了千丝万缕的联系。从而在各指标的基础上揭示更深层次的变化原因。这也是为何杜邦分析法可以跨越百年,经久不衰。当然也是本文的分析企业盈利模式的出发点和理论依据。

5 ?分析企业盈利模式

5.1 企业盈利模式的规划及定性分析

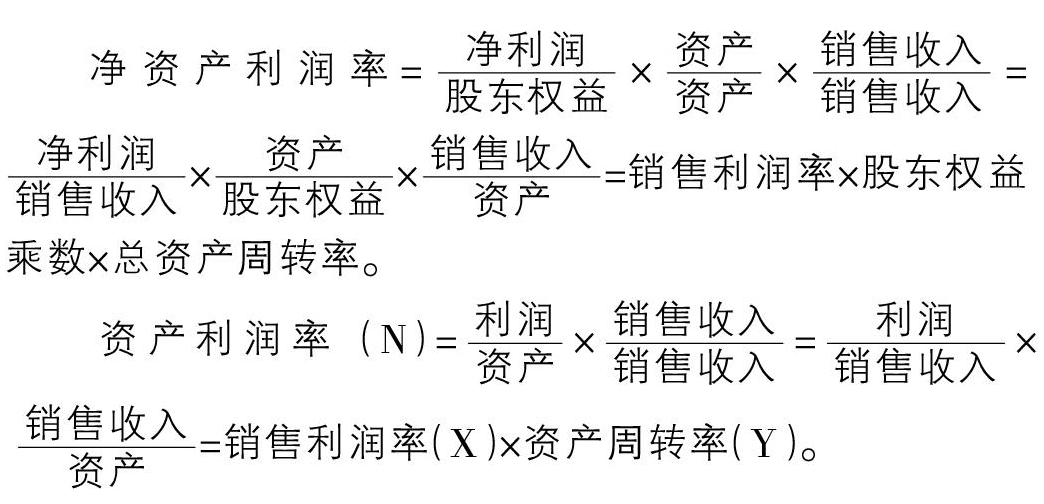

运用关联因素分析思路,可以得到资产利润率的拆分模式。

此时,位于I、II、III区的企业就体现了不同的盈利能力和周转能力。现将其盈利模式进行划分,见表1。

当然,划分企业的盈利模式仅仅是基础,是第一步。笔者下文将从定性方面来分析企业如何有效地实现盈利目标。

①Ⅲ区销售企业的盈利率偏高,但是,周转次数却比较低,根据边际理论可以得知,提高周转次数进而接近目标曲线所花费的资源要比提高盈利率接近目标曲线花费的资源少很多。所以,位于第三区域的坐标点,应该向上移动,即加快资产周转速度以求最小代价接近目标曲线。

②Ⅰ区周转型企业的次数明显偏高,但盈利率明显偏低。借助上文同样思路,将位于第一工业区的坐标点向右移动,即通过提高资产盈利水平,降低或者保持资产周转率,达到目标曲线。

③Ⅱ区中间型企业无论是周转次数还是盈利率,都较为适中,根据物理学合力模式。想要达到目标曲线,就需要这两个因素一同努力,坐标点向侧上方移动,在这两方因素的影响下,更容易达到目标曲线。

5.2 企业盈利模式的定量分析

经过上面的论述,分析的途径已经存在。那么该如何借助理论进而有效的实现呢?经过研究探讨,到底是单一方面努力有效,还是两方面共同努力更加有效。企业应该做出如何的规划管理,从而达到目的付出最少的资源,不得不承认,这些问题都是定性分析难以解决的。所以,对模型进行定量分析至关重要。

上文将企业所属类型分为三个区域,不必进行重复的工作,没有必要在对坐标图划分。因为定量分析的方法都是一样的,为保持系统准确性,单取任意区域的一点进行分析。

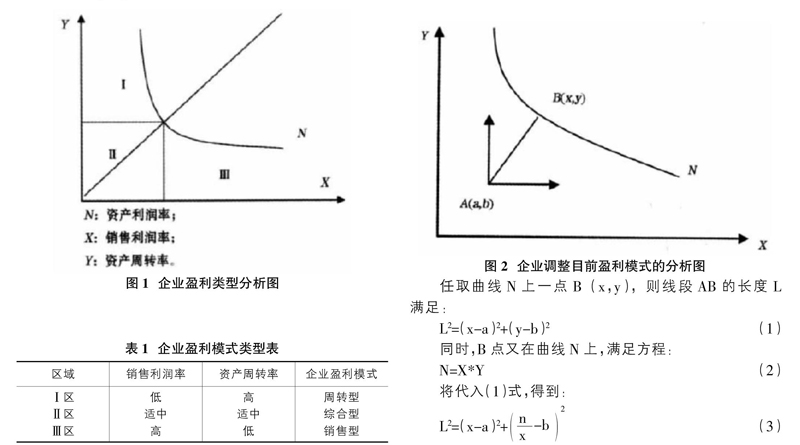

将经济关系式抽象为数学模型,如图2所示,N是目标曲线;N=X*Y。其中X为销售利润率,Y为资产周转率。此外,将企业目前状况抽象为A点,其横坐标a代表企业当前的销售利润率,b代表企业当前的资产周转次数。

现在,若得到上式的x,再代入(2)式就可求得对应的Y,这样就能找到达到目标区间最有效的途径。但是这个过程存在诸多困难,其中尤为重要的一点是高次方程求解十分困难,特别是在当前情况下,系数没有明确下更不易求解。所以笔者没有办法通过第四方程式、通解公式。然而,当a,b,n都为确定值时,可用牛顿迭代法来求其近似解,同样可以找出有效途径。得到近似解、以后,将、代入(3)式求出L的最小值,即点A到目标曲线N的最短距离。

杜邦分析法有助于企业管理层更加清晰地看到权益基本收益率的决定因素,以及销售净利润与总资产周转率、债务比率之间的相互关联关系,给管理层提供了一张明晰的考察公司资产管理效率和是否最大化股东投资回报的路线图。

从企业绩效评价的角度来看,杜邦分析法只包括财务方面的信息,不能全面反映企业的实力,有一定的局限性,在实际运用中需要加以注意,必须结合企业的其他信息加以分析。主要表现在:对短期财务结果过分重视,有可能助长公司管理层的短期行为,忽略企业长期的价值创造。财务指标反映的是企业过去的经营业绩,衡量工业时代的企业能够满足要求。但在信息时代,顾客、供应商、雇员、技术创新等因素对企业经营业绩的影响越来越大,而杜邦分析法在这些方面是无能为力的。在市场环境中,企业的无形知识资产对提高企业长期竞争力至关重要,杜邦分析法却不能解决无形资产的估值问题,所以要用其他的分析方式来完善这一点,才能使企业在市场上立于不敗之地,更快更好的发展下去。

6 ?存在问题

在杜邦分析法中,可以得知,这种分析方法的主线是净资产收益率。在符合条件的特定时区将企业的销售成果和运营情况联系起来进行系统的分析,剥去表面现象,深化主题,形成一个完善的分析系统。合理的应用这种分析方法可以更好地使企业运营。简单便捷的找到运营中的不足,为企业管理提供第一手有价值的信息,借助这种优势,杜邦分析法在现实中得到广泛的应用。

上述研究可知杜邦分析法主线是净资产收益率,下面将对净资产收益率进行说明。所谓的净资产收益率又称之为权益净利率,并以此来权衡公司收益情况,是衡量一个公司经营状况的重要指标。净资产收益率是净利润金额比净资产金额的结果,但是这一结果主要由净销售利率决定。例如净销售利率大则净资产收益率大,公司收益回报也大,反之同理。

传统的杜邦分析法具有局限性,往往只拘泥于在事后财务处理上。事前或者事中可能发生的状况预测分析约束水平基本为零。这些都是不利于企业进行财务分析的因素。利用传统的杜邦分析法进行财务分析,其本身内在的核心在于财务报表没有进行全面的对比和分析,不能有效地计算出成本以及风险。不利于企业进行内部提升或者控制。杜邦分析法本身没有运行成本进行分析,对于成本控制方面还存在巨大疏漏。因为其单一的分析方法在每一项数值中只能进行简单的比较。运用杜邦分析法可以及时的反馈出指标的动态变化,但是没有准确的表明每项指标对于总体来的影响。因此不利于企业及时发现影响运行的重要因素。传统的杜邦分析法没有办法及时的反馈出在新的市场环境中企业整体运营的情况,更不要提如何完善的处理问题。因此,逼着可以认为杜邦分析法只属于高校的财务分析方法。自身存在着诸多不足,因此还要进一步的完善和改进。

7 ?改进意见

首先,传统的杜邦分析法应该引入可持续增长率这一概念,可持续增长率指的是不增发新股并保持目前经营效率和财政政策条件下公司销售可以实现的最高增长率。引入这一概念,可以将企业的可持续发展以及利润分配管理做到最优,可以保证企业未来发展趋于良好。

其次引入权益现金报酬率,说一个企业起步的时候需要大量的购建固定资产。如厂房,现金流动相当大。但是企业发展到一定稳定阶段时,现金流动趋于平缓。

最后,应该对销售净利润指标进行二次分析。这样有利于企业对本年产品的盈利状况进行分析,为下一年的公司政策提供参考,保证下一年公司利润。

8 ?结束语

通过上文的论述分析,已经较为妥善的解决了盈利模式分析中的定量测算问题。运用本文论述的杜邦分析体系相关思想与方法,来帮助企业找到实现资产利润率行之有效的方法。为企业运行提供理论支持,推动企业的向前发展。

参考文献:

[1]李雅娟.杜邦分析法在房地产企业盈利能力分析中的应用——以保利地产为例[J].财会通讯,2015(14).

[2]王萌.杜邦分析法及其在企业财务分析中的应用[J].智富时代,2016(08).

[3]付源.杜邦分析法在企业盈利模式分析中的应用研究[J].中国管理信息化,2008(21).

- 黄金时代里的闪亮珍珠

- 《少年派的奇幻漂流》电影美学分析

- 探究新媒体电影艺术与绘画艺术的结合

- 关于服装设计对影视人物性格与影视精神作用的思考

- 新媒体环境下主持人的多元化形象

- 现代都市奏响多重欢乐颂歌

- 新媒体环境下主持人品牌管理的动因

- 试论跳出视点之外

- 爱该如何给予:用爱逼迫成长

- 当代剧本的结构与节奏

- 浅析唯众传媒节目制作特点

- 台湾电影音乐之路

- 丹山情

- 浅析古琴曲《广陵散》

- 关于钢琴学习效率的探讨

- 分析声乐演唱中弱音技巧的训练与运用

- 钢琴演奏中音乐表现力的提升策略

- 新时代背景下中国民族声乐的多元化发展研究

- 美声唱法的发展方向及现状

- 民族唱法的艺术审美特征

- 海南黎族民歌的分类与风格特征探讨

- 萨克斯演奏中的音色控制

- 关于通俗歌曲演唱方法的几点思考

- 赣南客家山歌音乐风格研究与保护

- 以《松花江上》为例浅谈声乐演唱中的歌唱心理

- pauses

- pause²

- pause¹

- pausing

- pausingly

- pave

- paved

- pavement

- pavemental

- pavements

- paven

- paves

- pave the way

- pave the way for

- pave the way for sth

- pave-the-way-to

- pavilion

- pavilioned

- pavilioning

- pavilions

- paving stone

- paving stones

- paw

- pawed

- pawer

- 故意装作疯癫的样子

- 故意装作痴呆的样子

- 故意装出傲慢的样子

- 故意装出呆傻的样子

- 故意装出特殊的腔调

- 故意装出疯癫痴呆的样子

- 故意装成疯癫痴呆的样子

- 故意装某种腔调

- 故意装糊涂蒙骗

- 故意说出要采取某种行动的话

- 故意说吓人的话使人震惊

- 故意说吓人的话,使世人感到震惊

- 故意败阵

- 故意违犯

- 故意违背常理

- 故意采取与对方对立的行动

- 故意重判或陷人于罪

- 故意闹别扭

- 故意颠倒黑白

- 故我

- 故我依然

- 故技

- 故技重演

- 故故

- 故故典