陈林芸

摘要: 我国2015年正式推出上证50ETF期权,在4年多的发展中,市场成交量逐步提升,投资者数量增加。本文以上证50ETF期权上市前后一年期间上证50指数的日收盘价数据为研究对象,运用GARCH模型得出在上证50ETF期权上市后降低了现货市场的波动性。基于上证50ETF期权上市给现货市场带来的积极影响,本文从政府、金融机构和投资者三方面提出建议,以期来发展我国期权市场。

关键词: 上证50ETF? 期权? 现货市场? 波动性

一、引言

我国上证50ETF期权已经推出4年时间,这有利于推动我国衍生品市场的产品层次布局。根据上海证券业协会相关报告数据,2018年成交量达3.16亿张,是2017年成交量的一倍多;从2017年至2018年,投资者总数增加了4.98万户,增长了19.3%,成交量和投资者数量均呈上升趋势[1]。但期权终归是把“双刃剑”,发展至今上证50ETF期权是否仍对现货市场起着积极的作用,影响程度是否加深,未来的影响方向是往哪里发展,是现阶段学术界、监管层及大众广泛关注的地方。对此进行研究,一方面可以为监管者提供参考,另一方面观察期权的发展态势也可以为投资者是否进入期权市场提供建议,透過市场的波动规律实现更有效的投资。

目前,国内外学者主要从流动性、市场效率、波动性等角度对期权与现货市场之间的关系进行了大量研究。张静、宋福铁(2016)通过观察数据得出在期权的发布日和上市日,会提升期权对应成分股的流动性[2]。盛积良、冯玉兰(2018)认为上证50ETF期权上市促进了现货市场的价格发现效率,有利于提升市场效率[3]。Wang,Kang,Xia,Li(2018)通过考察期权与期货的均衡关系,发现各自的市场效率已逐步提升[4]。杨瑞杰(2015)认为期权推出对标的资产的定价效率可分为两个阶段,一是刚推出时的降低效果,二是随着时间推移逐步提升其效率并超过初期[5]。林仓祥和闫慧(2014)通过研究台湾期权市场得出股指期权的价格发现功能强[6]。熊熊、张宇、张维等(2011)以韩国股指期权为研究对象,得出期权自身低成本高收益的特性吸引投资者购买,增加了期权市场的波动,进而带动现货市场[7]。Roll (1977)认为期权上市会将现货市场上的现有资金分流至期权市场,现货市场资金量减少从而减小了其波动性[8]。苏志伟、王小青(2016)利用VEC模型及方差分解方法研究得出股票期权上市能降低波动性,但会增加非对称性[9]。

多数学者认为期权推出对现货市场有显著影响,但有少量学者研究持不同观点。Park, Tae Switzer& Lorne Bedrossian(1999)认为预期之内的期权交易对标的资产波动性无显著影响,且对成交量影响不明显[10]。Kabir(2000)以荷兰期权市场与现货市场关系为研究对象,发现期权交易带来现货价格的大幅下降,但对波动性没有显著影响。上述学者多持单一观点,与此不同的是刘庞庞(2017)利用GARCH模型分析得出现货市场短期波动率有所增加,长期波动率有所减小;利用TGARCH模型得出短期非对称波动现象显著,长期非对称性不明显[11]。

本文主要研究上证50ETF期权上市对现货市场的影响,首先对波动性进行相关解释,再基于股指期权作用于现货市场的传导机制,结合理论研究和实证研究进行论证。在实证分析部分,本文选取上证50股指的日收盘价数据,运用ADF检验、ARCH模型、GARCH模型等实证研究方法对数据进行处理,来观察期权上市给现货市场究竟带来了什么影响,并根据现阶段的影响效应,提出相应的建议。

二、实证分析

(一)数据选取

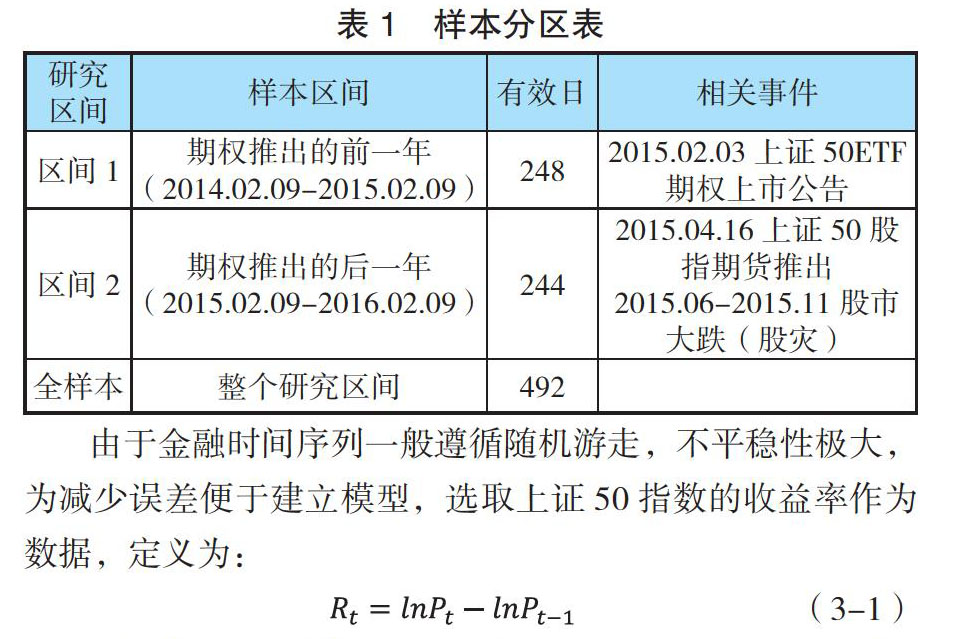

上证50ETF期权以上证50指数为跟踪对象,为减少误差,本节以上证50指数为样本进行研究,探讨上证50ETF期权对于现货市场的影响。为形成对比,文章全样本空间为2014年2月9日至2016年2月9日,去除非交易日后,共492个交易日。以我国股指期权上市时间(2015年2月9日)为界,分为两个区间,数据具体分类如表1。

由于金融时间序列一般遵循随机游走,不平稳性极大,为减少误差便于建立模型,选取上证50指数的收益率作为数据,定义为:

其中为Rt时刻收益率,Pt收盘价,为Pt-1时刻收盘价。这意味着原样本数据的收益率数值比原样本价格数据少1个。

图1 区间1上证50指数收益率波动图

图2 区间2上证50指数收益率波动图

由图1可知,在期权推出前上证50指数收益率序列整体波动较小,序列分布较为平稳;而在期权推出前一段时期收益率波动变大,相对应的市场重大事件为上市公告的推出。从图2的区间2数据来看,在期权推出附近以及股灾发生阶段,金融时间序列波动较大,可以理解为这些事件对于现货市场的影响。在图1和2均可以看出,收益率会在某段时间波动大,某段时间波动小,这种现象符合金融时间序列的波动率聚集性。从这一性质中也可以猜想,上证50指数收益率序列存在ARCH效应。

(二)描述性统计

图3 区间1上证50指数收益率描述性统计图表

图4区间2上证50指数收益率描述性统计图表

观察描述性统计量,当S值为0序列分布对称;当S值为正,序列分布为长的右拖尾;当S值为负,序列分布左偏。由图3可知,区间1的偏度S值为-0.311252<0,峰度为9.338006>3,显然不满足标准正态的要求,呈现出左偏、尖峰分布状态。同理观察序列直方图4可得区间2的收益率呈现“尖峰厚尾”的分布特征。观察图3和4的统计量数据得出:不论在区间1还是区间2,上证50指数收益率标准差均大于均值,说明指数收益率偏离均值明显,波动剧烈。同时J-B值异常大,且P值为0,表示不接受正态分布的原假设。因此,研究期权对现货市场的影响无法使用正态分布F检验方法。

(三)平稳性检验

在使用计量模型时一个重要前提是要求时间序列平稳,在平稳状态下统计量才會保持无偏和一致,也能够较好地避免“伪回归”。当所求ADF值小于给定显著水平下的临界值,则序列不存在单位根,即序列表现平稳,否则序列不平稳。

通过对上证50指数收益率进行检验,如表2所示,以区间1样本为例,ADF为-14.80899显著小于1%置信度下的数值-3.456730,此样本序列不存在单位检验。在三段研究区间中将ADF统计值与1%水平下的数值进行比较,前者均远远小于后者,且P值为0,检验结论为样本序列不存在单位根,回归分析无伪回归,序列平稳,因此可进行下一步建模处理。

(四)ARCH效应检验

在正式建立模型前,首先对数据进行ARCH效应检验。

由表3可知,在滞后阶数为1-5阶的前提下,Q值均大于1.0432,当残差序列相互独立,滞后阶数为1时,P值最大达0.307,而P值最小值0.002出现在滞后阶数为4时, P值均不为0,说明无法拒绝原假设,即残差序列相互独立。

现构建收益率序列的自回归方程:

(3-2)

其中为自回归系数,是均值为0且相互独立的随机扰动项,服从正态分布。

根据AIC和SC准则来确定滞后分布的阶数,其值应越小越好,以确保所选模型的优良性同时拥有简洁性和准确性。由表4总体来看,滞后阶数为1时,AIC和SC值相对较小,因此选择AR(1)效果最好。

而根据表3可知AC和PAC值显著不为0,说明统计模型拟合优良性较好,根据回归结果可以认为存在ARCH效应,为保证猜测的真实性,需进行ARCH-LM检验。

ARCH-LM检验的原假设为残差系列直到p阶都无ARCH效应,可用于检验残差序列中是否有ARCH效应的拉格朗日乘数。从上面ARCH-LM的检验结果可以看出, F统计量12.66190和LM统计量12.39279的p值都小于0.01,均为0.0004,因此在1%的显著性水平下,残差序列存在ARCH效应。所以可以建立GARCH模型进行分析。

(五)建立GARCH效应模型

现建立包含虚拟变量的GARCH(1,1)模型,将各类数据通过模型进行联系,来探讨上证50ETF期权究竟是如何作用于现货市场的,具体模型为:

其中为t时刻收益率,为服从分布的随机误差,为t时刻的条件方差,D为引入的虚拟变量。

为了更为准确地来描述其影响,虚拟变量D根据时间特征赋予不同的值。在期权推出前(区间1)D值为0,在期权推出后(区间2)D值为1。而D值的系数可以反映期权上市前后上证50指数价格波动的情况。

GARCH模型建立:

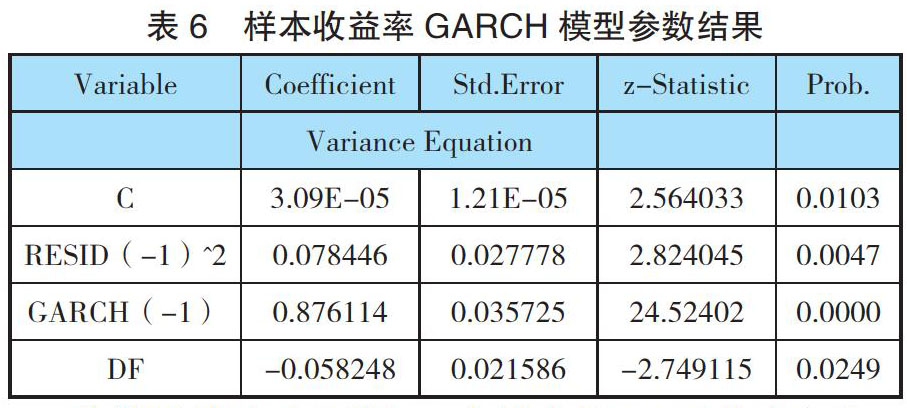

其中GARCH表示条件方差,GARCH(1)表示条件方差的一阶滞后,RESID(1)1表示误差项的一阶滞后。通过Eviews运算得:

从模型结果可以得知,虚拟变量DF系数为负值,相对应的概率为0.0249,小于给定的显著性水平5%,即通过了显著性检验,说明上证50ETF期权的推出降低了上证50指数的波动,但DF数值较小,说明该影响不明显。

为确保GARCH(1,1)不存在ARCH效应,需要对其进行ARCH-LM得出表7,此时F统计量和LM统计量的p值大于给定的显著性水平5%,即原假设成立,残差序列无ARCH效应。且ARCH项系数为0.078446,GARCH项系数为0.876114,均大于0,两系数相加0.078446+0.876114<1,满足假设。则利用GARCH(1,1)使得残差序列不存在ARCH效应,较好地拟合了上证50指数的收益率序列。

实证分析研究过程表明,以上模型各系数数值显著且通过了模型检验,观察样本的虚拟变量数值大小,可得出期权推出在一定程度上减缓了上证50指数的波动率,让价格波动更加趋于合理,有利于稳定股票市场,但影响程度有限。其原因一方面是在上市初期成交量较淡,处于小幅上升的趋势;另一方面是由于上证50指数的成分股特殊,来自市面上的绩优股,其参与者主要是机构投资者,投资策略方面更偏于稳健,会合理利用股指期权进行风险控制。2018年以来,上证50ETF期权的成交量放大,期权降低现货市场波动的作用会愈加明显。为更好地发挥其积极作用,需要社会各界的共同努力。

三、建议

通过对上证50ETF期权上市对于现货市场的实证分析,我们从政府、金融机构、投资者三方面提出建议。

第一,政府双管齐下。为了更好地管控期权交易中可能产生的风险,防止发生市场操作行为,应完善相关法律法规和市场交易规则。与此同时也应适当地放宽部分限制,如降低投资者门槛,对“合格投资者制度”进行调整,并根据宏观经济状况来规定“限仓限额规定”和“涨跌幅限制”等。

第二,金融机构适当创新。目前我国的股指期权品种单一,且对应的标的物范围较小,在市场多元化发展趋势下,其代表性也会逐渐减弱。根据我国市场的发展和国外市场的经验借鉴,可以合理开发不同标的物指数的股指期权以完善期权市场产品层次布局。

第三,投资者教育。期权作为一种复杂的金融衍生产品,其套利投机策略复杂多样,对投资者的要求也更高。投资者应合理地进行财富分配,了解掌握市场上多样化的投资工具,结合自身实际情况进行投资选择。同时金融机构可以进行相关培训、开展问询等,引导投资者理性参与交易,政府部门也可以进行免费教育,普及投资知识。

四、结束语

上证50ETF期权对现货市场的影响来自多方面,股指期权可以加强现货市场的流动性,提升市场效率,对现有的金融市场起到一定的积极作用。本文运用GARCH模型得出:上证50ETF期权的上市降低了现货市场的波动,有效地稳定了现货市场。但股指期权自身高杠杆、联动性的特点仍会存在风险,这需要社会参与者的共同努力,如政府完善法律法规和适当放松限制、金融机构加强创新来应对需求多样化的市场、投资者也应根据市场行情进行理性投资等,将股指期权的积极作用最大化,共同营造一个更为稳定、合理风险控制的良序金融市场。

任何一个新兴事物的发展与强大必然要经过时间的检验,我国金融衍生品市场发展还处在新生阶段,需要各位投资者的理性对待、正确使用。本文提出的研究方法和研究问题,可以为之后相关期权上市提供参考借鉴。

参考文献:

[1]黄红元.上海证券交易所股票期权市场发展报告[R].上海:产品创新中心,2018.

[2]张静,宋福铁.上证ETF50期权上市对标的股票的影响——基于流动性和波动性的视角[J].金融发展研究,2016(03):59-65.

[3]盛积良,冯玉兰.上证50ETF期权推出对现货市场质量的影响——基于STAR模型和GARCH模型的实证分析[J].金融与经济,2018(07):40-46.

[4]Wang,Kang,Xia,Li. Examining the Equilibrium Relationship Between the Shanghai 50 Stock Index Futures and the Shanghai 50 ETF Options Markets[J].Emerging Markets Finance and Trade,2018,54(11).

[5]杨瑞杰.期权交易能提高标的资产的定价效率吗?——基于上证50ETF套利视角的实证研究[J].金融发展研究,2015(10):43-46.

[6]林苍祥,闫慧.股指期权价格发现的动态过程研究——基于台湾股指期权高频数据的实证分析[J].廈门大学学报(哲学社会科学版),2014(05):136-146.

[7]熊熊,张宇,张维,张永杰.股指期权推出对股票市场和股指期货市场波动性影响:以KOSPI200股指期权为例[J].系统工程理论与实践,2011,31(05):785-791.

[8]Roll, R. An Analytical Formula for Unprotected American Call Options on Stocks with Known Dividends[J].Journal of Financial Economics, 1977(5): 251-258.

[9]苏志伟,王小青.股票期权推出对股票市场波动性影响研究[J].价格理论与实践,2016(11):118-121.

[10]Park, Tae Switzer, Lorne Bedrossian, Robert. The Interactions between Trade in Volume and Volatility: Evidence from the Equity Options Markets[J].AppliedFinancial Economics,1999(6):627-637.

[11]刘庞庞.期权市场对现货市场波动率影响的实证分析——基于上证50ETF期权上市前后的比较[J].统计与信息论坛,2017,32(10):50-58.

[12]魏洁.指数期权与现货价格之间的动态关系及其定价偏差研究——基于香港恒生指数期权市场[J].金融发展研究,2012(06):3-8.

作者单位:长沙理工大学经济与管理学院金融系

- 高校基于VMware的数据中心虚拟服务器常见故障分析

- 电网基建工程项目问题及一体化建设管理策略研究

- 虹桥机场陆侧交通管控平台研究

- 输电线路建设工程全寿命周期管理策略研究

- 关于研发过程质量控制的讨论

- 基于校园卡和摄像头的网络中控多媒体教室管理

- 关于大数据时代的无线电监测分析

- 基于ZigBee的火箭发动机试验台无线监控系统设计

- 基于无线网技术的塔机集群动态防碰撞系统

- 基于RSSI和遗传算法的无线定位方法及其实现

- 基于智慧教育背景下高职教师信息化教学能力的提升策略

- “电工电子技术”课程改革策略探讨

- 以就业为导向的计算机专业建设研究

- 高职院校项目化教学与信息技术整合研究

- 中职学校数字化教学资源建设和应用研究

- 混合式教学在“仪表安装与调试”教学中的应用

- 基于灰色理论高等院校人力资源激励因素研究

- “互联网+”时代高校计算机专业课程教学体系的优化分析

- 自主学习在中职C语言教学中的创新与实践

- 高频实验教学改革与探索

- 数控智能在机械制造中的应用分析

- 基于真实感约束的VR虚拟人物图形生成方法改进研究

- 人脸检测技术综述

- 基于物联网的泥沙淤积监测技术研究

- 传感器技术在可穿戴设备中的应用

- monopolistic

- monopolizable

- monopolization

- monopolizations

- monopolize

- monopolized

- monopolizer

- monopolizers

- monopolizes

- monopolizing

- monopoloid

- monopoly

- monopsonies

- monopsonist

- monopsony

- monopterous

- monorail

- monorails

- monorchis

- monos'

- monos

- monosodium glutamate

- monosodium-glutamates'

- monosodium glutamates

- monospore

- 顺随自然变化

- 顺非

- 顺非而泽

- 顺革

- 顺顺

- 顺顺溜溜

- 顺顺贴贴

- 顺颂

- 顺颂撰祺

- 顺颂筹安

- 顺领

- 顺风

- 顺风下臭雾

- 顺风人情

- 顺风使令箭

- 顺风使帆

- 顺风使舵

- 顺风使船

- 顺风倒

- 顺风倒下

- 顺风划船——一帆风顺

- 顺风划船——又快又省力

- 顺风吹火

- 顺风吹火,下水行船

- 顺风吹火,用力不多