霍晓萍 孟雅楠 林红英

内容提要:协同发展是新时代中国经济协调发展的新战略,是全面深化改革、扩大开放、推动企业高质量发展的新举措。本文以2013-2019年我国沪深A股上市公司为研究对象,从混合所有制改革异质资源融合的视角,将我国混合所有制企业划分为财务收益、内部控制、资本配置和研发资源四个子系统并进行综合水平测算,实证检验混合所有制企业异质资源系统协同度与投资效率的关系。研究发现,系统整体协同度与投资效率显著正相关,表明混合所有制异质资源的空间关联度越高,越有利于提升企业投资效率;观察子系统的协同发展演化特征发现,财务收益子系统与内部控制子系统的协同度最高,与研发资源子系统的协同度最低。本文的研究结论对于混改国企克服短板效应,实现使各子系统协同发展具有较强的实践启示。

关键词:混合所有制;异质资源;协同;投资效率

中图分类号:F2723文献标识码:A文章编号:1001-148X(2021)02-0012-08

收稿日期:2020-08-28

作者简介:霍晓萍(1981-),女,山西寿阳人,桂林理工大学商学院教授,管理学博士,研究方向:公司治理与公司理财;孟雅楠(1994-),本文通讯作者,女,安徽宿州人,桂林理工大学商学院硕士研究生,研究方向:公司治理与财务管理;林红英(1996-),女,广西桂林人,桂林理工大學商学院硕士研究生,研究方向:公司治理与财务管理。

基金项目:国家自然科学基金项目,项目编号:71762009;广西自然科学基金项目,项目编号:2018GXNSFAA281249,2019GXNSFBA245060;国家社会科学基金项目,项目编号:17BGL053。

一、引言

混合所有制改革通过高水平的竞争促进异质资本的改革创新和转型升级,最终促使异质资源主体迈向高质量发展的高级形态和高阶范式[1]。国有企业作为我国经济的重要支柱,通常涉及国家战略资源、大型基础设施建设等重大国计民生领域,其经营存续关系到整个国家经济的稳定运行和高质量发展,因此国企改革一直是我国经济体制改革的重要和核心内容[2]。党的十八届三中全会和十九大会议等明确提出国企改革的方向是发展混合所有制经济,混合所有制改革是当前以及今后一段时间的时代主题。当前的“混改”强调的是资源共享、强化激励、提高效率,是在股权多元化的基础上,实现建立现代企业制度的根本目标[3]。而实现这一根本目标需依托于高质量的混合所有制经济。因此,混改企业不仅强调实质性的资本融合,更要突出资本融合后的全方位整合;不仅强调改革中的“混到位”,更要突出混合后的“改到位”。伴随着非公有制企业的市场进入和发展壮大与混合所有制改革的逐步实践,科学全面的评价混改企业的异质资源融合水平和混改效应就显得至关重要。

纵观现有文献对企业混合所有制改革的研究,大多从股权类型或控制权强度的变化出发,单独考察异质股东股权结构参与和高层治理参与的影响作用[4-5]。然而在混合所有制企业中,国有股东与非国有股东在资源禀赋、经营理念及决策风格等方面差异显著[3],异质股东之间的异质资源融合对企业混改绩效的实质性影响效应,却鲜有关注。张伟华等(2016)[6]发现公司实际控制权配置是股东在契约缔结过程中基于股东资源禀赋的博弈结果,民营企业大股东之间关系维持的核心在于股东资源及其相互依赖性;代彬等(2016)[7]提出应更好地协调异质股东利益以充分利用各类型的股东资源实现股东资源与企业战略的耦合;李明敏等(2019)[3]则通过案例分析揭示出混合所有制企业资源异质股东一体化共生关系形成的关键要素。文献回顾发现,关于混合所有制股东资源的研究也仅停留在异质资源的融合机理和驱动条件方面,并未对资源融合的程度和协同效应的发挥进行合理的度量和评价。

基于协同理论,只有各子系统协同配合、良性互动,产生超越各要素的单独作用,才能实现整个系统的联合效应和良性发展[8]。异质资本之间实现高水平和高层次的互利共生、协调合作和生态共建的发展格局,对于进一步释放混合所有制改革的制度红利、提高资源配置效率并实现全局效率优化至关重要。而构建混合所有制企业协同要素体系的评价研究有助于资源系统的建设及协同效应的发挥[9]。鉴于此,本文试突破已有研究的资源系统边界,从资源博弈的混合所有制企业系统耦合协同性出发,借鉴平衡记分卡(BSC)的思想,考虑财务与非财务、短期与长期、过程和结果、外部和内部的平衡,从财务收益、资本配置、内部控制和研发资源四个方面划分子系统并进行科学评价,探究异质资源系统的空间关联效应对企业投资行为的影响。

二、理论分析与研究假设

(一)异质股东与高管的博弈分析

国有资本和非国有资本作为异质性的经济行为主体,在混合所有制改革进程中必然会以其经济特征和利益诉求进行动态的经济行为博弈,并且各有其行为进路。混合所有制改革通过引入异质资本实现治理结构优化,资源优势共享,改进国企运作效率。根据资源基础理论,一个企业在发展中所需要的大量资源要素完全依赖市场竞争来获取不符合客观实际[10],而股东作为异质资源的载体成为扩大企业优势资源的关键承担者。国有股东与非国有股东通过混合所有制这一平台进行资源的动态博弈,实现资源禀赋的不断优化和优势协同,预期将对企业的投资决策产生积极影响。国有资本和非国有资本融合,丰富了企业的资源要素集合,形成不同的资源束,增强企业投资决策的反应能力[11]。同时,非国有股东作为“合作博弈”的另一利益主体,其控制的异质性资源在参与公司治理的过程中与国有股东进行积极融合,可有效缓解国有企业存在的经理人监督和激励机制相对匮乏、委托代理链过长以及所有者缺位现象导致的委托代理问题[12-13],减少经理人在公司经营和资源配置过程中采取的非效率投资、在职消费等机会主义行为[14],提高投资决策有效性。

在混合所有制改革异质资源融合的过程中,国有资本和非国有资本作为异质性的经济行为主体,会为了获得存量资源的协同收益选择积极融合策略以实现“1+1>2”的协同效应,也会受到有限理性的影响而采取机会主义行为以获取最大收益[15]。同时在所有权和经营权越来越分散的现实情况下,真正掌握经营决策权的高管在进行投资决策时会受到异质资源主体博弈行为的影响。现对混合所有制改革中不同利益主体的行为选择进行分析:

1模型的假设

(1)博弈参与人集合为国有股东、非国有股东和经理人,且参与人均是自利理性的。

(2)参与人的行动顺序为:国有股东行动→国有股东和非国有股东行动→经理人行动。

(3)参与人的行动空间:国有股东和非国有股东为以其资源选择积极融合和消极融合;经理人为诚实型(按照签约内容开展投资活动)和违约型(选择利己行为)。

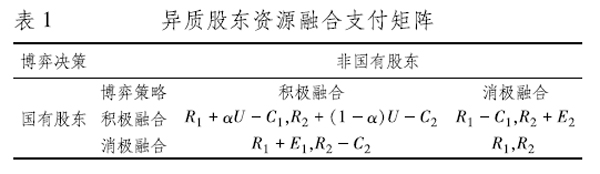

(4)R1、R2分别为国有股东和非国有股东独立进行项目投资的净收益;U为国有股东与非国有股东积极进行异质资源融合所产生的协同收益;国有股东持股比例为α,非国有股东持股比例为1-α;C1、C2分别为国有股东与非国有股东进行资源融合时所投入的成本;在国有股东与非国有股东进行异质资源融合的过程中,一方遵守契约积极融合,而另一方进行机会主义行为而选择消极融合时,消极融合的一方获得的机会主义收益分别为E1、E2。

(5)异质股东进行资源融合后,高管的行为选择有两种:一种选择与股东利益趋同,如约开展投资活动,另一种是利用职位权力追求自身利益最大化,产生机会主义行为。Ai代表在不同策略组合下高管经营公司带来的收入;股东给予高管的固定薪酬为S0,股权份额为β;B代表经理人采取机会主义行为获得的额外收益;C是异质股东积极融合情况下对高管行为的监督成本;Z是经理人产生机会主义行为的惩罚。

2基本博弈式表达

基于以上假设,可得出国有股东和非国有股东异质资源融合博弈支付矩阵,如表1所示。同时可得出异质股东进行资源融合与经理人的博弈矩阵(见表2)。

3博弈模型分析

由表1的支付矩阵可以看出,无论是由谁发起,国有股东与非国有股东采取积极融合的一致性行为的条件是:R1+αU-C1>R1+E1,R2+(1-α)U-C2>R2+E2,即:

由式(1)和式(2)可看出,当协同收益越大,融合的成本越小,消极融合的机会主义收益越少,作为理性经济人的国有股东和非国有股东出于自身利益最大化会选择积极融合的一致行动。

在表2的支付收益矩阵中,假设x表示异质股东积极融合的概率,y表示高管低效投资的概率。当异质股东选择积极融合和消极融合时的预期收益分别为:

由以上分析可知:①协同收益、融合成本、消极融合的机会主义收益会对异质资本的策略选择产生影响,增大协同收益,减少融合成本和机会主义收益能够促使国有资本和非国有资本积极融合;②高管的违约行为受异质股东监督成本的影响,一旦高管的违约行为被发现,惩罚力度越大,高管采取机会主义行为的概率越低;③当高管采取低效率投资的机会主义收益越大时,异质股东采取积极融合的概率越大,说明异质股东积极融合对经理人的机会主义行为具有一定的监督和约束作用。

(二)异质资源协同与投资效率

由以上的博弈分析可以看出,异质股东以其差异化资源禀赋进行积极融合,将对高管的机会主义行为产生抑制作用,提高混合所有制企业的投资效率。但多数研究指出,混合所有制仅仅完成了股权结构的“加减法”,而并未实现异质资源的高效融合和聚变效应[13]。因此,要实现改革目标,取得改革红利,不仅在于异质资源的互补性和适配度,还在于异质股东在动态博弈过程中,将异质资源高效地整合并转化为公司资源及其竞争优势。

王斌(2020)指出混合所有制改革旨在通过股权结构多元化的“混”的形式实现真正意义上资源的“合”。“混”是手段,“合”才是改革的关键。国有股东的资源禀赋在于其获得政治资源的优越性,其与政府的天然联系,在财务和政治上能够得到政府更多的支持,融资渠道的多元化使其面临的融资约束较低,降低了企业所面临的外部风险和政策不确定性。基于“扶持之手”的理论,国有股东与政府建立更紧密的政企关系,实现混合所有制企业的资源获取和吸纳效应,从而提升企业的资源获取能力[16];虽然非国有股东不具有政治关联和社会性负担所带来的资源优势,但其灵活的市场机制、高效的资本运营和配置效率、优秀的企业家精神以及丰富的要素资源是民营股东所区别于国有股东的显著的差异化特征[17-18];同时,外资股东作为完善制度要素的代言人,拥有雄厚的资本实力、先进的发展理念以及国际化的市场信息能在公司治理过程中提供重要的资源要素[7]。异质股东资源差异性和互补性特征显著,混合所有制正是提供了一种弥补自有资源缺口、突破能力限制、发挥协同合作优势的制度安排[3],而异质资源聚合效应的发挥依赖于资源系统的高效融合和协调耦合。

基于协同理论,唯有各资源子系统不断提高资源系统间的耦合协同,才能实现混合所有制企业的竞争优势提升和价值增长[2,19]。国有资本和非国有资本在资源禀赋、经营理念、利益诉求等方面的异质性,存在的非兼容基因决定了彼此间的高效融合不可能一蹴而就,因此,融合的特殊性和复杂性要求混合所有制企业内部系统应具有紧密的耦合性,并达到全局互联角度的协同性。基于上述观点,本文按照平衡记分卡(BSC)的思想构建混合所有制企业异质资源体系,以股东利益最大化这一财务目标为主线,划分为财务收益、内部控制、资本配置和研发资源四个子系统,以目标协同、资源协同、内控协同、创新协同等四个维度分析评价混合所有制企业这一多主體构成的开放系统的协同态势。本文预期异质资源子系统的耦合协同将对企业投资效率产生积极影响。财务收益、内部控制、研发资源、资本配置四个子系统反映了财务与非财务、短期与长期、内部与外部、结果与过程的平衡,他们之间相互依存、相互影响。一方面,企业高质量的内部控制、研发创新以及资本配置是实现财务收益的基础保障。另一方面,企业实现内部控制优化、高层次研发创新以及高效的资本配置均需要依赖于企业的财务资源。集中体现了以目标共同实现的理念进行多目标和过程的优化和协调,最终提高整体运营效率。因此,财务效应与其余三个子系统的耦合协同度越高,异质资源的融合程度和空间关联程度越高,越能发挥异质资源的协同优势,提高混合所有制企业公司治理和经营管理效率。据此,本文提出如下假设:

假设1:系统总体耦合协同度越高,企业的投资效率越高。

假设1a:财务收益与内部控制系统耦合协同度越高,企业的投资效率越高。

假设1b:财务收益与研发资源系统耦合协同度越高,企业的投资效率越高。

假設1c:财务收益与资本配置系统耦合协同度越高,企业的投资效率越高。

三、研究设计

(一)样本与数据

本文选取2013-2019年我国沪深A股国有上市公司为研究样本,按照以下原则进行筛选:(1)剔除金融类上市公司;(2)剔除ST、PT的上市公司样本;(3)剔除资产负债率为负或大于1的样本;(4)剔除上市时间不足1年的样本;(5)剔除数据异常、数据不一致或数据缺失的样本。最终得到符合要求的2478个样本。同时本文参照已有的研究设计,考虑到2013年通过的《中共中央关于全面深化改革若干重大问题的决定》使国企混改进入了更深入、更现实的阶段,因此以2013年作为研究起点。以上所有数据均取自国泰安数据库(CSMAR),数据的处理和分析使用软件Excel2010、SPSS240和Stata140等,主要连续型变量在1%和99%分位进行了Winsorize处理。

(二)变量设计

1被解释变量:企业投资效率

参照的Richardson(2006)[20]模型进行测量,具体如下:

定义模型(1)回归的残差εi,t的绝对值为企业非效率投资水平INVEFF;正残差表示企业存在过度投资情况,用符号OverInv表示,负残差则表示企业投资不足,取绝对值后用符号UnderInv表示[21]。其中,Invi,t和Invi,t-1分别表示企业在第t年和第t-1的新增投资,其数值等于企业购建固定资产、无形资产和其他长期资产的支出与处置固定资产、无形资产与其他长期资产的收益的差值与年初总资产的比值;Growi,t-1反映公司i在t-1年的投资机会,用托宾值来表示;Levi,t-1代表企业财务杠杆水平;CFi,t-1为经营活动产生的现金流量净额与总资产的比值;Reti,t-1为第t-1年的股票收益率,取值为企业年度股票累计回报率;Sizei,t-1为公司规模,取值为总资产的自然对数;Agei,t-1为t-1年末企业上市年龄,取值为统计年度与IPO年度差;Year和Industry分别代表年度和行业虚拟变量。

2解释变量:异质资源耦合协同度

本文借鉴物理学中的容量耦合系数模型分别测度财务收益与资本配置、研发资源以及内部控制系统间的耦合协同度。其中,两个系统相互影响的耦合度模型为:

其中,C为两个子系统耦合度,U1与U2分别为两个子系统评价得分。具体地,财务收益子系统中,以总资产净利润率(ROA)衡量;资本配置参考汪平等(2008)和祁怀锦等(2019)[22-23]的研究设计,本文选用“投资回报率与资本成本率的比值”来度量资本配置效率。其中,投资回报率使用总资产收益率来衡量,资本成本率使用股权资本成本计算;内部控制本文借鉴王瑶和黄贤环(2020)[24]的研究,采用迪博内部控制与风向管理数据库中公布的内部控制指数衡量样本公司内部控制质量;研发资源以创新投入——研发投入在主营业务收入中所占的比例来衡量[17]。

耦合度模型虽然可以反映系统之间的相互作用程度,但无法体现资源协同发展水平,因而分别构建财务收益与研发资源、资本配置以及内部控制间的耦合协同度。具体公式如下:

其中,D为耦合协同度,T为协同体系总体得分,βi为待定总体得分的权重系数,本文借鉴杜运潮等(2016)[25]的研究设计,采用变异系数法计算系统权重。根据计算得出,财务收益、资本配置、内部控制以及研发资源的权重分别为2225%、3403%、2245%和2127%。其中财务收益与资本配置、内部控制以及研发资源三个子系统的耦合协同度分别定义为D12、D13、D14,总体耦合协同度定义为D0。

3控制变量

参考已有的研究设计[18,21,26],主要选取公司规模(Size)、资产负债率(Lev)、投资机会(TQ)、第一大股东持股比(Top)、高管薪酬(Salary)以及独立董事比例(Ib)等指标作为异质资源系统耦合协同与混合所有制企业投资效率关系检验的控制变量,同时控制了行业(Industry)和年度(Year)虚拟变量。具体变量说明如表3所示。

(三)模型设计

本文建立如下模型对假设进行检验:

其中,INVEFF代表企业非效率投资水平,β0、β1、β2…βj分别为模型的回归系数,ε为随机变量。模型(2)用来检验系统总体耦合协同度与企业投资效率之间的关系,同时利用模型(3)—模型(5)分别检验财务收益与三个子系统之间的耦合协同度与混合所有制企业投资效率之间的关系。

四、实证结果及分析

(一)描述性统计

由表4的描述性统计结果可以看出,我国上市公司的非效率投资水平整体均值为0025,与中位数0017存在一定差距,标准差为0028,最大值为0225,最小值为0,极差较大,但总体波动不大,同时分样本可看出投资不足所占样本量较大,说明我国上市公司普遍存在投资不足的现象,但过度投资的程度(0030)显著大于投资不足的程度(0021);混合所有制企业的四个系统耦合协同度参照薛蕾等(2019)[27]的等级和类型划分,可以看出总体耦合协同度(0637)处于初级协调阶段,财务效应与资本配置(0746)、内部控制(0803)分别处于中级协调和良好协调阶段,而财务效应与研发资源的耦合协调(0520)处于勉强协调阶段,由此说明我国混合所有制改革的在研发资源的融合和战略提升方面有待加强。我国上市公司总体规模和企业成长性差距较大;第一大股东持股比例表现出明显的差异性,最小值仅为111%,最大值可达771%;独立董事比例和高管薪酬总额总体差距不大,波动性较小。

(二)变动趋势分析

图1显示了我国混合所有制企业2013-2019年投资效率的变化趋势,从图中可以看出,投资过度的程度显著高于投资不足的程度,随着混合所有制改革的逐步推进,企业投资效率具有显著的上升趋势,过度投资的下降趋势较明显。图2展示了我国混合所有制企业2012-2018年的异质资源系统耦合协同度的变化趋势,在2016年间呈现短暂下降的趋势,整体变化趋势不明显,但从图中数据可以看出财务收益与研发资源子系统的耦合协同度最低,弱化了财务效应分别与资本配置和内部控制子系统的耦合协同优势,从而使总体耦合协同度处于初级协调的阶段。因此混合所有制企业应不断加强融合主体的合作创新能力,以此实现财务资源与研发资源的战略耦合与协同。

(三)回归结果分析

为验证混合所有制形成的异质资源系统耦合协同对企业的投资效率的差异化影响,利用样本公司数据对模型(2)—模型(5)进行实证检验,回归结果如表5所示。

前文的实证结论基本一致。

2剔除适度投资情况

由表5列(1)的回归结果可知,在全样本回归中,异质资源系统总体耦合协同度与企业非效率投资水平的回归系数为-0021,在1%水平上显著负相关,说明异质资源的空间关联程度和耦合协同度越高,非国有股东所具有的异质资源禀赋对企业投资效率的提升优势越显著。同时在分样本中,异质资源系统总体耦合协同度对企业投资不足的抑制作用更大(回归系数的绝对值更大),这一结果表明异质股东的资源禀赋优势对于充分调动企业的投资积极性,敏锐地抓住投资机会,有效缓解企业的投资不足行为具有积极作用,主要表现出资源支持效应。以上分析可看出,表5列(1)、列(2)、列(3)的结果支持假设1。

同时进一步区分不同子系统和财务收益子系统耦合时,其耦合协同度均与混合所有制企业投资效率显著正相关,其中财务收益与内部控制系统的耦合协同度对投资效率的正向促进作用最大,假设1a、1b、1c均得到证实。在控制变量中,企业规模与投资效率部分表现出显著正相关,说明混合所有制企业的规模越大,其投资效率可能越高;企业投资机会与非效率投资水平具有正相关关系,说明在面临投资机会时,企业可能不会敏锐判断和科学决策而出现低效投资的行为。独立董事和股权集中度的公司治理类指标与投资效率的关系未表现出显著性。

(四)稳健性检验

1增加控制变量

参照马连福等(2015)[4]、杨志强和李增全(2018)[21]的方法,增加控制变量,增加表征企业基本特征的企业现金流量指标(CF)和表征公司治理结构的董事长与经理两职合一情况指标(Dual),其中,CF为经营活动产生的现金流量净额与总资产的比值,董事长和总经理若两职合一时为Dual为1,否则为0。回归结果如表6列(1)、列(2)、列(3)和列(4)所示。从表中可以看出检验结果与参照周伟贤(2010)[28]、陈运森和谢德仁(2011)[29]的设计进行分组,考虑适度投资的情况,把过度投资和投资不足分别分成10个组,剔除残差离0最近的2个组,回归样本缩小为2163个。实证结果如表6中列(5)、列(6)、列(7)和列(8)所示。检验结果表明,仅财务收益与内部收益子系统耦合协同度与企业非效率投资水平负相关但未表现出显著性,其他均呈显著负相关关系,因此上述的研究结论具有较好的稳健性。

五、结论与启示

在当前中国经济进入新常态的实际背景下,协同理论为异质资本迈向高质量发展的高阶范式提供新思路。本文以2013-2019年我国沪深A股上市公司为研究对象,从混合所有制改革异质资源融合的视角,对不同利益主体的博弈行为进行分析,基于协同理论,以股东利益最大化这一财务目标为主线,把我国混合所有制企业划分为财务收益、内部控制、资本配置和研发资源四个子系统并进行协同度测算,动态描绘其变化趋势,同时对混合所有制企业异质资源系统协同度与投资效率的关系进行实证检验。研究发现,系统整體协同度与投资效率显著正相关,财务收益与其他三个子系统的协同度与投资效率也表现出显著正相关,表明混合所有制异质资源的空间关联度越高,越有利于提升企业投资效率;对子系统的耦合协同度比较发现,财务收益子系统与内部控制子系统的协同度最高,与研发资源子系统的协同度最低。

本文的研究结论为积极有序地推进混合所有制改革提供了明晰的建议。第一,对于政府部门而言,国有企业改革应充分重视异质股东资源的溢出效应。国有企业改革不应仅停留在产权方面,还应强调资源束的组合与协调,积极鼓励和引导具有不同资源禀赋的股东参与混改,以期实现股东资源与企业战略的耦合和竞争优势的提升。第二,参与混改的各方应立足自身资源禀赋进行积极融合,以实现发挥存量资源协同效应和吸取新的资源的良好局面。第三,混合所有制企业发展要克服研发创新这一系统中的“短板”,使各子系统协同发展。在混改过程中,可通过构建人力资本流动机制、合作研发机制等全面提升异质资本的创新合作水平,不断提高财务效应与创新资源的关联程度,开创异质资源主体高效融合、协同创新的良好格局。

参考文献:

[1]中国社会科学院工业经济研究所课题组,史丹.我国多种所有制企业共同发展的时代内涵与“十四五”政策措施[J].经济管理,2020,42(6):5-24.

[2]李粮.公司治理、内部控制与混改国企协调发展——基于利益相关者理论的视角[J].经济问题,2020(5):79-88,122.

[3]李明敏,李秉祥,惠祥.混合所有制企业资源异质股东共生关系形成机理——以中国联通混改方案为例[J].经济学家,2019(6):70-79.

[4]马连福,王丽丽,张琦.混合所有制的优序选择:市场的逻辑[J].中国工业经济,2015(7):5-20.

[5]李腊生,陈洋洋,刘芳.中国国有企业信用增级程度测度——兼论混合所有制改革的微观基础[J].统计与信息论坛,2020(5):61-68.

[6]张伟华,王斌,宋春霞.股东资源、实际控制与公司控制权争夺——基于雷士照明的案例研究[J].中国软科学,2016(10):109-122.

[7]代彬,杨柏,彭程.股东资源、CEO权力与企业国际化战略——基于上市公司OFDI的经验证据[J].国际商务(对外经济贸易大学学报),2016(3):116-128.

[8]H.哈肯.协同学导论[M].西安:西北大学出版社,1981.

[9]孟凡生,宋鹏.新能源装备协同智造体系及协同要素评价研究[J].科研管理,2020,41(3):151-163.

[10]张云,刘丽娟,尹筑嘉.股权结构特征与混合所有制企业效率[J].会计与经济研究,2019,33(3):92-107.

[11]张双鹏,周建,周飞谷.混合所有制改革对企业战略变革的影响研究——基于结构性权力的视角[J].管理评论,2019,31(1):183-196.

[12]BoubkriN,CossetJC,SaffarW.TheRoleofStateandForeignOwnersinCorporateRisk-taking:EvidencefromPrivatization[J].JournalofFinancialEconomics,2013,108(3):641-658.

[13]刘汉民,齐宇,解晓晴.股权与控制权配置:从对等到非对等的逻辑——基于央属混合所有制上市公司的实证研究[J].经济研究,2018(5):175-189.

[14]周萍,蔺楠.创业导向企业的成长性:激励型与监督型公司治理的作用——基于中国创业板上市公司的实证研究[J].经济管理,2015,37(3):44-55.

[15]陈瑜,谢富纪,于晓宇,等.战略性新兴产业生态位演化的影响因素及路径选择[J].系统管理学报,2018,27(3):414-421,451.

[16]张祥建,郭丽虹,徐龙炳.中国国有企业混合所有制改革与企业投资效率——基于留存国有股控制和高管政治关联的分析[J].经济管理,2015,37(9):132-145.

[17]朱磊,陈曦,王春燕.国有企业混合所有制改革对企业创新的影响[J].经济管理,2019,41(11):72-91.

[18]罗福凯,庞廷云,王京.混合所有制改革影响企业研发投资吗?——基于我国A股上市企业的经验证据[J].研究与发展管理,2019,31(2):56-66.

[19]邵汉华,刘克冲.实体经济与要素投入协同发展的时空差异及效应研究——高质量发展视角[J].科技进步与对策,2020,37(12):36-45.

[20]RichardsonS.Over-investmentofFreeCashFlow[J].ReviewofAccountingStudies,2006,11(2-3):159-189.

[21]杨志强,李增泉.混合所有制、環境不确定性与投资效率——基于产权专业化视角[J].上海财经大学学报,2018,20(2):4-24.

[22]汪平,李光贵,巩方亮.资本成本、股东财富最大化及其实现程度研究——基于中国上市公司的经验检验[J].中国工业经济,2008(4):110-118.

[23]祁怀锦,李晖,刘艳霞.政府治理、国有企业混合所有制改革与资本配置效率[J].改革,2019(7):40-51.

[24]王瑶,黄贤环.内部控制与实体企业金融化:治理效应抑或助推效应[J].财经科学,2020(2):26-38.

[25]杜运潮,王任祥,徐凤菊.国有控股上市公司的治理能力评价体系——混合所有制改革背景下的研究[J].经济管理,2016,38(11):11-25.

[26]潘越,汤旭东,宁博,等.连锁股东与企业投资效率:治理协同还是竞争合谋[J].中国工业经济,2020(2):136-164.

[27]薛蕾,徐承红,申云.农业产业集聚与农业绿色发展:耦合度及协同效应[J].统计与决策,2019,35(17):125-129.

[28]周伟贤.投资过度还是投资不足——基于A股上市公司的经验证据[J].中国工业经济,2010(9):151-160.

[29]陈运森,谢德仁.网络位置、独立董事治理与投资效率[J].管理世界,2011(7):113-127.

- 故宫六百岁

- 太空用新型电池问世:使用硅材料,充电更快、更轻便

- 量子互联网的新突破:黑客可能将成为历史

- 钢筋智慧加工 创新采用驼峰堰,这个水运示范工程干货不少

- “基建狂魔”上新!一座桥拿下三项世界之最

- 座头鲸有什么本事?

- 长尾鲨为什么尾巴那么长?

- 千奇百怪的鲨鱼

- 来自海洋的“活化石”

- 江豚、海豚和猪到底是什么关系?

- 翻车鱼如何以不变应万变?

- “呆萌”潜水“大将”

- “天气”与“气候”:来看看微环境这个奇妙的小世界

- 原来湖泊和我们一样,也不喜欢大暴雨

- 2300万年前“木乃伊叶片”可以洞见未来地球气候变迁

- 人类为何一边防臭氧污染,一边怕臭氧层空洞?

- 植物爱上吃肉或是环境逼出来的“重口味”

- 基于体验经济环境的旅游景区 管理发展研究

- 环境规划中的空间管制及对环保工作的指导

- 基坑边坡稳定性分析及防治技术研究

- 生态环境检测及环保技术的应用研究

- 基于模糊数学的云南乡村少数民族节庆中游客环境感知评价

- 临峰槽谷西翼钙华区的生态 与成因演变分析

- 红外热像仪测温精度的影响因素

- 基于Sentinel-2水域面积遥感监测 提供勘测地理信息

- respire

- respired

- respires

- respiring

- respirit

- respite

- respited

- respiteless

- respites

- respiting

- resplendent

- resplendently

- resplice

- respliced

- resplices

- resplicing

- respond

- responded

- respondent

- responders

- responding

- responds

- respond-to

- response

- responseless

- 阴谷

- 阴贼

- 阴资

- 阴身

- 阴车鬼

- 阴转晴

- 阴辟

- 阴过

- 阴逡逡

- 阴道

- 阴道口

- 阴道炎

- 阴邃

- 阴邪

- 阴郁

- 阴部

- 阴部会阴

- 阴部和肛门

- 阴重

- 阴鉴

- 阴钱

- 阴铿

- 阴错阳乱

- 阴错阳差

- 阴长生