公司成长视角下金融化对经营绩效的影响研究

许志勇 潘攀

【摘要】近年来我国非金融企业金融化获得了快速发展,引起人们对其驱动因素、作用机制以及经济后果的强烈关注。以公司成长为视角,运用资源挤占理论,使用2008年到2016年中国641家上市公司面板数据并采用门限面板回归方法对金融化与经营绩效之间的关系展开研究。实证结果表明:非金融企业金融化与经营绩效间会因为成长机会的差异而呈现出显著的“U型”非线性区间效应;相比国有企业,非国有企业金融资产占总资产的比例和成长机会更高;与非国有企业相比,国有企业的金融化程度更能显著地负向影响企业的经营绩效。

【关键词】金融化 经营绩效 公司成长 产权性质 门限面板回归

【中图分类号】F276.5 【文献标识码】A

【DOI】10.16619/j.cnki.rmltxsqy.2018.06.012问题提出

蓬勃发展的金融市场使得金融投资和资本市场运作成为非金融企业投融资与业务扩张的重要渠道,非金融企业为追求高额收益回报,积极参与到金融市场活动中,挤占了经营性投资与生产的资源,改变了企业盈利结构与盈利能力。当前我国经济处于“新常态”下结构性转型的关键性时期,重振实体经济对于实现经济增长的可持续发展至关重要,因此,非金融性企业的金融化问题,不仅关系到我国非金融性企业的经营性业务发展,更关系到我国实体经济的振兴与发展。

虽然已有诸多学者对企业金融化问题进行了研究与分析,但是鲜有文献对非金融类企业金融化与企业盈利能力(或者绩效)之间的影响关系展开实证研究。特别是,由于上市公司所处的成长机会和发展阶段不同,其面临的融资约束和金融化环境存在差异,企业金融化与企业绩效之间的影响关系是否会随着企业成长阶段的不同而存在显著差异呢?进一步,由于产权性质存在差异,国有与非国有非金融类企业的金融化与经营绩效关系是否也会对产权性质差异做出反应呢?基于此,本文以公司成长性为切入点,采用面板门限模型实证研究不同成长机会下非金融类企业金融化对企业经营绩效的影响,并在此基础上进一步考察产权性质对企业金融化与企业绩效关系之间的影响差异。非金融企业金融化与企业绩效关系的研究假设

非金融企业金融化对企业绩效的影响。非金融企业金融化对企业发展的影响并未取得一致的研究结论。宋军和陆旸(2015)认为非货币金融资产与企业经营绩效关系随着公司业绩的高低而表现出“U型”关系;连玉君和程建(2006)认为公司资本结构与经营绩效关系因公司拥有的成长机会大小而呈现出显著的区间效应;孙戈兵、连玉君和胡培(2012)认为公司多元化程度与经营绩效因成长机会的不同而呈现显著的区间效应;罗琦和张标(2013)认为公司价值与资本结构之间的关系因企业成长机会的不同而呈现非线性关系。本文提出第1个研究假设:当企业成长机会较低时,企业金融化不利于企业的经营绩效;而当企业处于较好的成长机会时,企业金融化会带来更高的经营绩效。

产权性质对非金融企业金融化与企业绩效关系的影响。无论是对国有企业还是非国有企业而言,企业金融化对其经营性业务的全要素生产率都存在抑制效应,但不同所有权性质对企业抑制效应的影响存在明显的差异。具体来讲,对国有企业的影响程度更强,但持续时间较短;对非国有企业的影响程度较弱,但持续时间更长。另外,我国非国有企业与国有企业金融化程度具有明显的差异性,即非国有企业持有金融资产的比例远远大于国有企业的金融资产持有比例,但与之相反的是,非国有企业金融收益占利润总额的比例却低于国有企业金融收益占利润总额的比例。而造成这种现象的原因可能在于,国有企业金融资产收益率高于非国有企业,或者国有企业虽然经营资产投资比例高于非国有企业,但是经营资产的收益率却很低。基于以上分析,提出本文第2个研究假设:在考虑公司成长机会条件下,非国有企业金融化对其经营绩效的影响更为明显。研究模型与样本选取

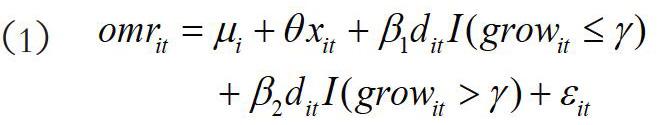

一般地,单一门限模型设定如下:

其中,被解釋变量表示i公司在t年份的经营绩效,解释变量表示i公司在t年份的金融化程度,而代表影响企业经营绩效的控制变量,为门限变量,即公司成长性,能够反映公司的个体效应;随机扰动项服从独立同分布,代表不可观测的因素;为指标函数,为特定的门限值,为控制变量的系数向量,和分别为金融化程度在低成长区间和高成长区间上对企业绩效的影响系数。

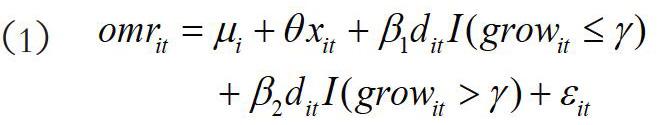

从实际经济活动情况来看,极有可能存在多个门限值的情况。因此,本文在单门限情况的基础上,在此以双门限值为例进一步介绍多门限模型的设定情况。

一般地,双门限面板回归模型为:

本文选取中国A股所有上市公司为研究对象,样本选取时间为2008~2016年,样本数据来源于RESSET数据库、WIND数据库和CSMAR数据库。对于搜集到的原始数据,进行如下筛选:(1)剔除所有金融行业的上市公司;(2)剔除数据不全的上市公司;(3)剔除所有ST、ST*和PT等非正常上市的公司。在面板门限实证回归模型中,本文选取企业营业利润率omr作为非金融类上市公司企业绩效的代理指标,选取金融资产与总资产占比作为金融化程度finr的度量指标,其中金融资产由银行存款、股权投资、应收账款、库存现金和衍生金融资产构成;选取本年度总资产相对于上一年度总资产的增长率作为企业成长机会的代理变量。此外,选取速动比率(tshr)、资产负债率(tl)、企业规模(size)、产权性质(soe)、年份(year)和行业(industry)作为为控制变量。实证结果与分析

在进行面板门限模型回归之前,为避免出现伪回归现象,需要对样本数据进行面板单位根检验。本文同时使用LLC检验、IPS检验及ADF检验对面板数据进行平稳性检验,结果表明所选取的变量序列均为零阶平稳序列。

论文检验了全样本、国有企业样本和非国有企业样本三组样本数据的门限效果检验结果,所有结果均通过Bootstrap抽样法对样本进行抽样5000次而获得。三组样本的单一门限检验的F值分别为72.234、89.285和19.414,且均在1%的水平下显著;三组样本的双重门限检验的F值分别为33.731、34.316和20.636,且均在1%的显著性水平下显著;然而,三重门限检验的F值在三组样本中均不显著。这表明,基于样本数据的双重门限模型设定是准确和可靠的。

基于公式2设定的双重门限面板回归模型的门限估计值,全样本、国有企业样本和非国有企业样本的第一门限值比较接近,均在-0.13%上下;但国有企业的第一门限值略大于模型3的第一门限值,且模型2的第二门限值远大于模型3的第二门限值。这表明,相比国有企业而言,非国有企业在成长机会更低时金融化对经营绩效才会出现门限效应。

根据上述估计出的门限值,本文将国有企业按照成长性划分成低成长(grow≤-0.1280)、中成长(-0.1280﹤grow﹤0.009)和高成长(grow﹥0.009)三个阶段,将非国有企业按照成长性划分成低成长(grow≤-0.1300)、中成长(-0.1300﹤grow﹤-0.006)和高成长(grow﹥-0.006)三个阶段,并给出2008~2016年本文样本公司的成长情况,结果表明无论是国有企业还是非国有企业,大部分的公司都处于高成长区间。

采用双重门限面板回归模型实证检验不同產权性质(国有企业和非国有企业)的非金融企业金融化对企业经营绩效影响的门限效应和差异性,并与全样本数据的门限回归结果进行对比与分析,参数估计结果如表1所示。

从表1中可以发现:首先,金融化程度和速动比率对企业绩效均产生显著的影响,金融化程度对企业绩效具有显著负向影响效应,且国有企业的金融化程度更能显著地影响企业的经营绩效。而速动比率对公司的经营绩效具有明显的正向影响效应,且非国有企业经营绩效受到速动比率的影响程度要大于国有企业;其次,低成长和中等成长的企业金融化对经营绩效均产生显著的负向影响效应,而对于高成长的国有企业而言具有微弱的正向相关关系。由此可见,金融化对经营绩效影响方向和影响程度会随着企业成长机会的不同而产生明显的差异,即非金融企业金融化与企业经营绩效呈现一定程度的“U”型关系。另外,处于高成长区间的大部分非金融企业的金融化程度对企业经营绩效的影响较为微弱,而位于中等成长机会的非金融企业的金融化与经营绩效呈现出明显的负相关关系。由此可见,随着非金融企业的成长机会由低成长逐渐转向高成长,非金融企业的金融化对经营绩效的影响由显著的负向效应转化为微弱的正向效应。结论

在梳理国内外有关非金融企业金融化与经营绩效之间关系的文献基础上,利用2008年到2016年中国641家上市公司的财务金融数据,通过面板门限模型实证分析不同成长机会下企业金融化化与经营绩效之间的关系,并对比国有企业与非国有企业金融化对经营绩效影响的差异性,研究结果表明:

第一,非金融企业金融化与经营绩效间会因为成长机会的差异而呈现出显著“U型”的非线性区间效应。对于低成长和中等成长机会的企业而言,企业金融化提高不利于企业经营绩效的改善,且低成长机会的企业金融化对经营绩效的负向影响效应更为显著;而对于高成长机会的企业而言,企业金融化与经营绩效呈现微弱的正相关关系。

第二,国有企业与非国有企业金融化对经营绩效的影响存在一定程度的差异性,低成长和中等成长机会的国有企业金融化对经营绩效的负向影响程度高于非国有企业,而高成长机会的非国有企业金融化更能显著地改善经营绩效情况。

第三,金融化程度对企业经营绩效具有显著的负向影响效应,且相比非国有企业,国有企业的金融化程度更能显著地影响企业的经营绩效,原因可能在于非金融企业不能较好地利用股权融资,增加债务融资可能会导致“投资不足”的现象,股东与债券人之间的冲突较为严重,这会加剧负债融资对经营绩效的负面影响。速动比率与企业绩效之间存在明显的正相关关系,且非国有企业速动比率的提高对企业经营绩效的改善更为显著。

参考文献

宋军、陆旸,2015,《非货币金融资产和经营收益率的U形关系——来自我国上市非金融公司的金融化证据》,《金融研究》,第6期,第111~127页。

连玉君、程建,2006,《不同成长机会下金融化程度与经营绩效之关系研究》,《当代经济科学》,第28卷第2期,第97~103页。

孙戈兵、连玉君、胡培,2012,《不同成长机会下多元化与公司绩效的门槛效应》,《预测》,第31卷第4期,第69~74页。

罗琦、张标,2013,《成长机会、资本结构与公司价值——基于面板平滑转换回归模型的实证分析》,《经济管理》,第9期,第113~120页。

责 编/马冰莹

【摘要】近年来我国非金融企业金融化获得了快速发展,引起人们对其驱动因素、作用机制以及经济后果的强烈关注。以公司成长为视角,运用资源挤占理论,使用2008年到2016年中国641家上市公司面板数据并采用门限面板回归方法对金融化与经营绩效之间的关系展开研究。实证结果表明:非金融企业金融化与经营绩效间会因为成长机会的差异而呈现出显著的“U型”非线性区间效应;相比国有企业,非国有企业金融资产占总资产的比例和成长机会更高;与非国有企业相比,国有企业的金融化程度更能显著地负向影响企业的经营绩效。

【关键词】金融化 经营绩效 公司成长 产权性质 门限面板回归

【中图分类号】F276.5 【文献标识码】A

【DOI】10.16619/j.cnki.rmltxsqy.2018.06.012问题提出

蓬勃发展的金融市场使得金融投资和资本市场运作成为非金融企业投融资与业务扩张的重要渠道,非金融企业为追求高额收益回报,积极参与到金融市场活动中,挤占了经营性投资与生产的资源,改变了企业盈利结构与盈利能力。当前我国经济处于“新常态”下结构性转型的关键性时期,重振实体经济对于实现经济增长的可持续发展至关重要,因此,非金融性企业的金融化问题,不仅关系到我国非金融性企业的经营性业务发展,更关系到我国实体经济的振兴与发展。

虽然已有诸多学者对企业金融化问题进行了研究与分析,但是鲜有文献对非金融类企业金融化与企业盈利能力(或者绩效)之间的影响关系展开实证研究。特别是,由于上市公司所处的成长机会和发展阶段不同,其面临的融资约束和金融化环境存在差异,企业金融化与企业绩效之间的影响关系是否会随着企业成长阶段的不同而存在显著差异呢?进一步,由于产权性质存在差异,国有与非国有非金融类企业的金融化与经营绩效关系是否也会对产权性质差异做出反应呢?基于此,本文以公司成长性为切入点,采用面板门限模型实证研究不同成长机会下非金融类企业金融化对企业经营绩效的影响,并在此基础上进一步考察产权性质对企业金融化与企业绩效关系之间的影响差异。非金融企业金融化与企业绩效关系的研究假设

非金融企业金融化对企业绩效的影响。非金融企业金融化对企业发展的影响并未取得一致的研究结论。宋军和陆旸(2015)认为非货币金融资产与企业经营绩效关系随着公司业绩的高低而表现出“U型”关系;连玉君和程建(2006)认为公司资本结构与经营绩效关系因公司拥有的成长机会大小而呈现出显著的区间效应;孙戈兵、连玉君和胡培(2012)认为公司多元化程度与经营绩效因成长机会的不同而呈现显著的区间效应;罗琦和张标(2013)认为公司价值与资本结构之间的关系因企业成长机会的不同而呈现非线性关系。本文提出第1个研究假设:当企业成长机会较低时,企业金融化不利于企业的经营绩效;而当企业处于较好的成长机会时,企业金融化会带来更高的经营绩效。

产权性质对非金融企业金融化与企业绩效关系的影响。无论是对国有企业还是非国有企业而言,企业金融化对其经营性业务的全要素生产率都存在抑制效应,但不同所有权性质对企业抑制效应的影响存在明显的差异。具体来讲,对国有企业的影响程度更强,但持续时间较短;对非国有企业的影响程度较弱,但持续时间更长。另外,我国非国有企业与国有企业金融化程度具有明显的差异性,即非国有企业持有金融资产的比例远远大于国有企业的金融资产持有比例,但与之相反的是,非国有企业金融收益占利润总额的比例却低于国有企业金融收益占利润总额的比例。而造成这种现象的原因可能在于,国有企业金融资产收益率高于非国有企业,或者国有企业虽然经营资产投资比例高于非国有企业,但是经营资产的收益率却很低。基于以上分析,提出本文第2个研究假设:在考虑公司成长机会条件下,非国有企业金融化对其经营绩效的影响更为明显。研究模型与样本选取

一般地,单一门限模型设定如下:

其中,被解釋变量表示i公司在t年份的经营绩效,解释变量表示i公司在t年份的金融化程度,而代表影响企业经营绩效的控制变量,为门限变量,即公司成长性,能够反映公司的个体效应;随机扰动项服从独立同分布,代表不可观测的因素;为指标函数,为特定的门限值,为控制变量的系数向量,和分别为金融化程度在低成长区间和高成长区间上对企业绩效的影响系数。

从实际经济活动情况来看,极有可能存在多个门限值的情况。因此,本文在单门限情况的基础上,在此以双门限值为例进一步介绍多门限模型的设定情况。

一般地,双门限面板回归模型为:

本文选取中国A股所有上市公司为研究对象,样本选取时间为2008~2016年,样本数据来源于RESSET数据库、WIND数据库和CSMAR数据库。对于搜集到的原始数据,进行如下筛选:(1)剔除所有金融行业的上市公司;(2)剔除数据不全的上市公司;(3)剔除所有ST、ST*和PT等非正常上市的公司。在面板门限实证回归模型中,本文选取企业营业利润率omr作为非金融类上市公司企业绩效的代理指标,选取金融资产与总资产占比作为金融化程度finr的度量指标,其中金融资产由银行存款、股权投资、应收账款、库存现金和衍生金融资产构成;选取本年度总资产相对于上一年度总资产的增长率作为企业成长机会的代理变量。此外,选取速动比率(tshr)、资产负债率(tl)、企业规模(size)、产权性质(soe)、年份(year)和行业(industry)作为为控制变量。实证结果与分析

在进行面板门限模型回归之前,为避免出现伪回归现象,需要对样本数据进行面板单位根检验。本文同时使用LLC检验、IPS检验及ADF检验对面板数据进行平稳性检验,结果表明所选取的变量序列均为零阶平稳序列。

论文检验了全样本、国有企业样本和非国有企业样本三组样本数据的门限效果检验结果,所有结果均通过Bootstrap抽样法对样本进行抽样5000次而获得。三组样本的单一门限检验的F值分别为72.234、89.285和19.414,且均在1%的水平下显著;三组样本的双重门限检验的F值分别为33.731、34.316和20.636,且均在1%的显著性水平下显著;然而,三重门限检验的F值在三组样本中均不显著。这表明,基于样本数据的双重门限模型设定是准确和可靠的。

基于公式2设定的双重门限面板回归模型的门限估计值,全样本、国有企业样本和非国有企业样本的第一门限值比较接近,均在-0.13%上下;但国有企业的第一门限值略大于模型3的第一门限值,且模型2的第二门限值远大于模型3的第二门限值。这表明,相比国有企业而言,非国有企业在成长机会更低时金融化对经营绩效才会出现门限效应。

根据上述估计出的门限值,本文将国有企业按照成长性划分成低成长(grow≤-0.1280)、中成长(-0.1280﹤grow﹤0.009)和高成长(grow﹥0.009)三个阶段,将非国有企业按照成长性划分成低成长(grow≤-0.1300)、中成长(-0.1300﹤grow﹤-0.006)和高成长(grow﹥-0.006)三个阶段,并给出2008~2016年本文样本公司的成长情况,结果表明无论是国有企业还是非国有企业,大部分的公司都处于高成长区间。

采用双重门限面板回归模型实证检验不同產权性质(国有企业和非国有企业)的非金融企业金融化对企业经营绩效影响的门限效应和差异性,并与全样本数据的门限回归结果进行对比与分析,参数估计结果如表1所示。

从表1中可以发现:首先,金融化程度和速动比率对企业绩效均产生显著的影响,金融化程度对企业绩效具有显著负向影响效应,且国有企业的金融化程度更能显著地影响企业的经营绩效。而速动比率对公司的经营绩效具有明显的正向影响效应,且非国有企业经营绩效受到速动比率的影响程度要大于国有企业;其次,低成长和中等成长的企业金融化对经营绩效均产生显著的负向影响效应,而对于高成长的国有企业而言具有微弱的正向相关关系。由此可见,金融化对经营绩效影响方向和影响程度会随着企业成长机会的不同而产生明显的差异,即非金融企业金融化与企业经营绩效呈现一定程度的“U”型关系。另外,处于高成长区间的大部分非金融企业的金融化程度对企业经营绩效的影响较为微弱,而位于中等成长机会的非金融企业的金融化与经营绩效呈现出明显的负相关关系。由此可见,随着非金融企业的成长机会由低成长逐渐转向高成长,非金融企业的金融化对经营绩效的影响由显著的负向效应转化为微弱的正向效应。结论

在梳理国内外有关非金融企业金融化与经营绩效之间关系的文献基础上,利用2008年到2016年中国641家上市公司的财务金融数据,通过面板门限模型实证分析不同成长机会下企业金融化化与经营绩效之间的关系,并对比国有企业与非国有企业金融化对经营绩效影响的差异性,研究结果表明:

第一,非金融企业金融化与经营绩效间会因为成长机会的差异而呈现出显著“U型”的非线性区间效应。对于低成长和中等成长机会的企业而言,企业金融化提高不利于企业经营绩效的改善,且低成长机会的企业金融化对经营绩效的负向影响效应更为显著;而对于高成长机会的企业而言,企业金融化与经营绩效呈现微弱的正相关关系。

第二,国有企业与非国有企业金融化对经营绩效的影响存在一定程度的差异性,低成长和中等成长机会的国有企业金融化对经营绩效的负向影响程度高于非国有企业,而高成长机会的非国有企业金融化更能显著地改善经营绩效情况。

第三,金融化程度对企业经营绩效具有显著的负向影响效应,且相比非国有企业,国有企业的金融化程度更能显著地影响企业的经营绩效,原因可能在于非金融企业不能较好地利用股权融资,增加债务融资可能会导致“投资不足”的现象,股东与债券人之间的冲突较为严重,这会加剧负债融资对经营绩效的负面影响。速动比率与企业绩效之间存在明显的正相关关系,且非国有企业速动比率的提高对企业经营绩效的改善更为显著。

参考文献

宋军、陆旸,2015,《非货币金融资产和经营收益率的U形关系——来自我国上市非金融公司的金融化证据》,《金融研究》,第6期,第111~127页。

连玉君、程建,2006,《不同成长机会下金融化程度与经营绩效之关系研究》,《当代经济科学》,第28卷第2期,第97~103页。

孙戈兵、连玉君、胡培,2012,《不同成长机会下多元化与公司绩效的门槛效应》,《预测》,第31卷第4期,第69~74页。

罗琦、张标,2013,《成长机会、资本结构与公司价值——基于面板平滑转换回归模型的实证分析》,《经济管理》,第9期,第113~120页。

责 编/马冰莹