刘义美 闫淑荣

[摘要]2018年8月31日新修订的《个人所得税法》,围绕减税进行了一系列改革,有关个人所得税的相关计算发生了很大的变化,新的纳税筹划方案迫在眉睫。文章通过数学分析法为每个收入阶段的居民个人设计一套最佳筹划方案,将全年收入在综合所得与全年一次性奖金之间合理分配,确保居民个人全年纳税最小,税后收入最大,切实享受这次个税改革的红利。

[关键词]新个人所得税;综合所得;全年一次性奖金;纳税筹划

[DOI]1013939/jcnkizgsc202007144

1政策变化

个人所得税主要发生以下几方面的变化:一是实行年终合并计算个人所得税,进行汇算清缴,税负更加公平;二是新增六项专项附加扣除,纳税更加人性化;三是个税起征点调整为5000元且低税率区间加宽,明显降低中低收入人群纳税负担;四是2019—2021年年终奖可以选择不并入综合所得,但2022年起年终奖必须并入综合所得,提供纳税筹划空间。

2计税政策

21综合所得相关政策

根据主席令〔2018〕第9号文件规定,居民个人的综合所得,以每一纳税年度的收入额减除费用六万以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。

居民个人年终汇算清缴时具体计算公式:

综合所得额=年度工资薪金总额+年度劳务报酬收入额×(1-20%)+年度稿酬收入额×(1-20%)×70%+年度特许权使用费收入额×(1-20%)-5000×12-累计专项扣除-累计专项附加扣除-累计其他扣除

應纳税额=综合所得额×税率-速算扣除数

22全年一次性奖金计税政策

根据财税〔2018〕164号和国税发〔2005〕9号文件规定,在一个纳税年度内,每个纳税人只允许采用一次全年一次性奖金办法,企业以各种名义发放的半年奖、季度奖、考勤奖等,一律计入当月工资,按综合所得计算个人所得税。

全年一次性奖金具体计算公式如下:

应纳税额=全年一次性奖金×适用税率-速算扣除数

通过对比以上两个税率表发现,当税率相同时,一个税率表的速算扣除数是另一个税率表的1/12倍,因此,每一种测算方案都必须遵守一个原则,即全年一次性奖金选用的税率要不大于综合所得选用的税率。

3配置测算

文章的研究假设是居民个人仅在一家单位取得收入。研究思路是为每个阶段设计可能的方案,然后通过计算每种方案的应纳税额,最后计算分析出每个阶段的最佳纳税方案。研究方法目的是合理分配全年收入在综合所得与全年一次性奖金之间的比例,确保居民个人全年税后收入最大化。主要指标:全年应纳税所得额C=综合所得额A +全年一次性奖金B。

4结论

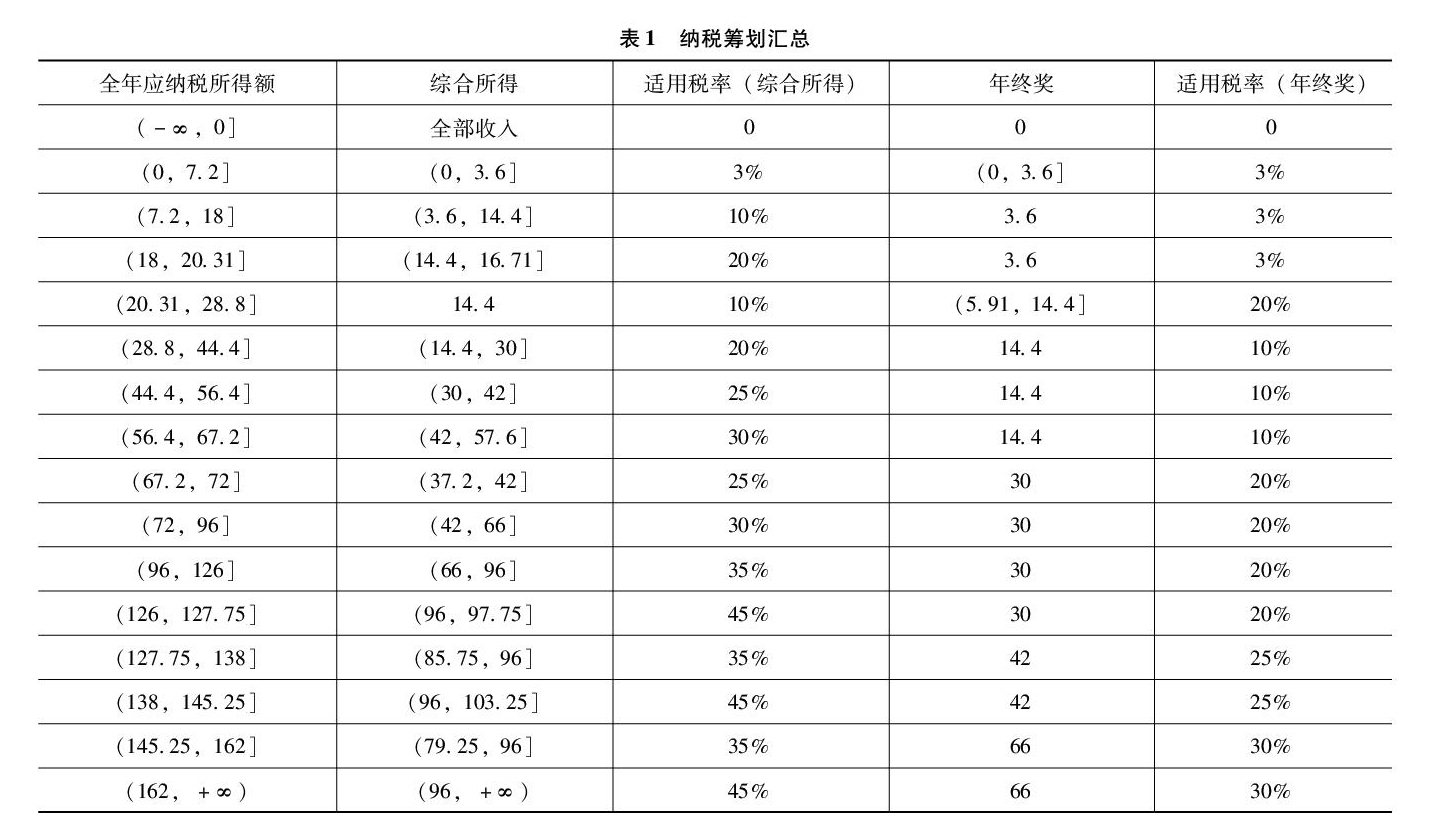

文章以新个税相关的政策变化为切入点,给不同阶段收入设计不同的方案,研究如何分配全年收入在综合所得与全年一次性奖金之间的比例,确保居民个人全年纳税最小,税后收入最大,最后形成最佳配置方案(如表1所示),以供参考。

参考文献:

[1]全国人民代表大会常务委员会全国人民代表大会常务委员会关于修改《中华人民共和国个人所得税法》的决定[EB/OL].http://wwwgovcn/flfg/2011-07/01/content_1897307htm

[2]财政部,国家税务总局 关于个人所得税法修改后有关优惠政策衔接问题的通知(财税 2018 年 164 号)[EB/OL].http:wwwchinataxgovcn/n810341/n810755/c3978994/contenthtml

[3]牛军,刘雅茹,李天 我国居民个人所得税纳税筹划研究[J].会计之友,2019(11).

- 推动商业银行金融产品创新发展的有效方法分析

- 浅谈财务管理中的会计审核作用

- 试谈企业人力资源管理与经济效益关系

- 工商管理对经济发展的促进作用

- 加强财务会计监督 促进煤炭企业发展

- 探讨商业银行合规经营防范风险的应对策略

- 政府会计制度下行政事业单位会计核算研究

- 供应链管理模式下第三方物流经济意义分析

- 开放型世界经济建设中主场外交的作用

- The relationship between the non-debt tax shields of Chinese listed companies in different industries and their capital structure : Based on the special capital market background o

- 论企业内审工作向管理审计转型的策略

- 新经济下关于会计职业道德的思考及启示

- 基于组合模型的农业用水量的短期预测

- 生态环境保护综合执法的现实困境与完善路径

- 论农作物病虫害的危害及防治

- 园林绿化施工及园林绿化植物栽植

- 试述云县耕地红壤改良改造的对策措施

- 现代企业全面预算管理的现状及完善措施

- 浅议行政事业单位管理激励机制的构建方略

- 简析商业银行资本充足率管理策略

- 企业内控管理与财务风险防控策略

- 新经济背景下实现人力资源经济管理创新路径探索

- 基于党建政工工作实效性的优化路径及策略研究

- 企业质量管理体系有效性评价分析

- 浅析国有投资公司的财务管理模式优化策略

- stylish

- stylishly

- stylishness

- stylishnesses

- stylistic

- stylistically

- stylisticians

- stylistics

- stylisticses

- stylization

- stylized

- stylus

- styluses

- stymie

- stymied

- stymieing

- stymies

- stymying

- styrofoam

- styrofoam™

- suave

- suavely

- suaveness

- suavenesses

- suaver

- 主管,掌管

- 主簿

- 主簿虫

- 主线

- 主编

- 主罚

- 主考

- 主考官

- 主者

- 主者施行

- 主联

- 主胙

- 主脑

- 主腔骨

- 主腰儿

- 主臣

- 主舰

- 主衣

- 主表结构

- 主裁判

- 主要

- 主要人物

- 主要人物是一定的阶级和倾向的代表

- 主要从事农业、人口较城镇分散的居住区

- 主要任务之外的事