余桔云 方宝璋 伍 红

[摘要]2009年度CPA全国统考教材《税法》较以往更完善,但一些地方尤其是五个主体税种仍存在失误或用语不妥,谨此略陈管见,以供广大师生参考。

[关键词]税法;失误;勘误

2009年CPA统考教材《税法》总字数高达92万。比08年的59万增加了33万,篇幅增加了近200页。主要变化:增加了国际税收协定、税务代理、税务咨询和税务筹划三个程序法和车辆购置税、耕地占用税两个实体法:对一些小税种按照其属性不同进行了章节整合。减少了相应章数,对于每一个实体法,增加了对应税种的基本原理,详实了一些条例的内涵和外延;对具体章节的相关内容。进行了结构性调整,使得逻辑关系更为合理。同时修正了几处失误。总体而言,该教材较以往更完善。但仍存疏漏之处,有待进一步斟酌和完善。

第一,《税法概论》第18页在介绍我国现行税法体系时云:“对于我国现行税制中的19个税种,本书介绍了其中的16个。而另外3个税种没有介绍,……这3个税种是:固定资产投资方向调节税,保留税种。暂缓征收;筵席税,由地方政府自主决定开征与否;烟叶税……”由于2008年已宣布筵席税条例失效或废止。该税种已不存在。故上面的19应改成18.3应改成2,将“筵席税,由地方政府自主决定开征与否”的内容删掉。

同理,第25页(2)“地方税务局系统负责征收和管理的项目有:营业税……屠宰税,筵席税……”。其中“屠宰税,筵席税”应删掉,因为屠宰税已不存在。它是紧随2006年农业税的取消而废止的。

第二,《增值税法》第50页针对视同销售行为,在确定组成计税价格时云:“征收增值税的货物,同时又征收消费税的,其组成计税价格中应加上消费税税额。……组成计税价格1=成本×(1+成本利润率)+消费税税额或:组成计税价格11=成本×(1+成本利润率)÷(1-消费税税率)”。增值税暂行条例实施细则第16条只给出了公式1,并未明确公式11。后者是编者补充的。但两式并不等价。公式_1只是公式I的一种具体形式。因为消费税税额的计算有三种方式:从量计征、从价计征、从价从量复合计征,故公式l也应分三种情况具体讨论,从而得到对应的三种形式:成本×(1+成本利润率)+视同销售数量×消费税定额税率、同公式11、(成本+利润+视同销售数量×定额税率)÷(1-消费税税率)I公式Ⅲ)。公式Ⅲ是依据消费税对应的组成计税价格而定的,第136页“实行复合计税办法计算纳税的……组成计税价格=(成本+利润+自产自用数量×定额税率)÷(1-比例税率)”。这是因为通常情况下,从价定率和复合计税中从价部分用于计算消费税的销售额与计算增值税销项税的销售额是一致的(除了一点微妙的差异:第133页

(三)纳税人用于换取生产资料和消费资料、投资八股和抵偿债务等方面的应税消费品。应当以纳税人同类应税消费品的最高销售价格作为计税依据计算消费税”,而增值税没有最高销售价格的规定,只有平均销售价格的规定)。所以作为特殊销售额的组成计税价格也应具有相同的一致性。

同理,第67页对于进口货物计算增值税,其组成计税价格的具体表达式形式应结合第139页三、进口环节应纳消费税的计算的几种情况分别讨论。

第三,《消费税法》第131页在从价计征下,对应税消费品销售额的规定应根据第48页计算增值税销项税的销售额的规定补充两点:一是销售货物的同时代办保险等而向购买方收取的保险费。以及向购买方收取的代购买方缴纳的车辆购置税、车辆牌照税不计入销售额;二是对销售除啤酒、黄酒以外的其他酒类产品而收取的包装物押金,无论是否返还以及会计上如何核算,均应并入销售额。理由同上文组成计税价格的陈述。

第140页例3-7(2)进口卷烟应缴纳的消费税=80000×48×30%+80000×0.6=1200000(元),其中从价计征的部分直接运用“每标准条进口卷烟确定消费税适用比例税率的价格①=[(2000000+120000+80000)/(320×250)×(1+20%)+061,(1-30%)=48”作为计税依据不具有普适性,虽然本题答案没错。但会误导读者。证明如下:设适用消费税税率为r,则进口卷烟应缴纳的消费税

=[{2000000+120000+80000)×(1+20%)+320×150]/(1-r)×r+320×150

=320×250×[(2000000+120000+80000)/(320×250)×(1+20%)+0.8]/(1-r)×r+320x250×0.6

=80000×[(2000000+120000+80000),(320×250)×(1+20%)+0.6)/(1-r)×r+80000×0.6

当r=30%时,计税依据的单价等同于价格①:

当r=45%时,计税依据的单价=[(2000000+120000+80000)/(320×250)×(1+20%)+0.6)/(1-45%)与价格①显然不等。

教材引入例题的目的是为了更全面深刻的理解相关公式、定理,所以选择例题要把握经典性和代表性,并且对例题的解答应该运用原始公式进行相关推算,特别是对上文易引起歧义的复杂情况。

第四,《营业税法》第154页在界定融资租赁业务范围时云:“(三)……融资租赁,也称金融租赁。是指经中国人民银行或对外贸易经济合作部(现商务部)批准可从事融资租赁业务的单位所从事的具有融资性质和所有权转移特点的设备租赁业务”,这一范围不够全面。《增值税法》第37页”(15)除经中国人民银行……。其他单位从事的融资租赁业务,……租赁的货物的所有权未转让给承租方,不征收增值税”。根据增值税与营业税互补的关系,征收营业税的融资租赁业务范围还应包括:其他单位从事的融资租赁业务。租赁的货物的所有权未转让给承租方的。

第159页在计算融资租赁的营业额时云:“实际成本=货物购八原价+关税+增值税+消费税+……”,将增值税纳入实际成本的表述不够准确,因为增值税资本化的前提是实行生产型增值税即购进固定资产的进项税额不能抵扣。而从2009年开始我国实行全面的消费型增值税即购进固定资产的进项税额可以抵扣,并且从2004年7月1日开始,增值税转型的试点工作在我国东北三省的八个行业实施,之后逐步扩面。如果购进固定资产的进项税额可以抵扣,增值税就不能资本化。所以对增值税是否构成实际成本,应从两个方面加以说明。

第157页“(九)单位或者个人将不动产或者土地使用权无偿赠送其他单位或者个人,视同发生应税行为按规定征收营业税”,与第173页“39,个人向他人无偿赠与不动产……可以免征营业税”相矛盾,故第157页(九)中的视同销售行为不包括个人。

第五,《企业所得税法》第318页“四、不得扣除的项目5超过规定标准的捐赠支出”。根据第314页到第318页扣除项目及其标准的一些规定可知,超过规定标准不能扣除的项目不止捐赠这一项,还应包括业务招待费支出、职工福利费支出、工会经费支出、利息费用支出。

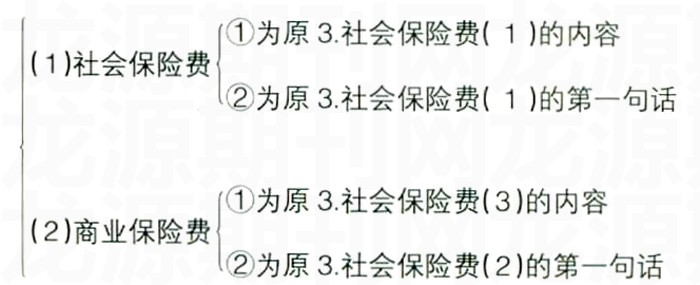

第315页“3社会保险费(3)企业参加财产保险。按照规定缴纳的保险费,准予扣除。企业为投资者或者职工支付的商业保险费,不得扣除”。(3)是3子标题,但该点内容不属于社会保险而是商业保险,并且与第316页“10保险费。企业参加财产保险。按照规定缴纳的保险费,准予扣除”相重复,故以上3和10应合并成一个新的标题“3”,调整后的结构为:

3保险费

第六,《个人所得税法》第421页关于捐赠额扣除限额的论述:“……捐赠额未超过纳税义务人申报的应纳税所得额30%的部分,可以从其应纳税所得额中扣除”,此处的“应纳税所得额”界定不清楚,对此学生非常费解。根据多年的教学经验以及配套习题的相关解答可知。该处的“应纳税所得额”是指“视同未捐赠时的应纳税所得额”,并且最终的应纳税所得额=视同未捐赠时的应纳税所得额一可以扣除的捐赠额。

第428页“……但对个人按市场价格出租的居民住房取得的所得,自2001年1月1日起暂减按10%的税率征收个人所得税”。根据第428页例13-8可知,减按10%的优惠政策仅指出租的住房用于他人居住的情况,如果用于商业经营仍按20%征收,但此处不明确。

第七,《土地增值税法》第226页在界定土地增值税的征税范围时,指出了所依据的三个判断标准:转让的土地,其使用权是否国有,是判定标准之一;土地使用权、地上建筑物及其附着物的产权是否发生转让,是判定标准之二;是否取得收入,是判定标准之三。显然,前两个标准是一种选择关系,且同属于转让的两种范围,可以归为一个标准。即是否发生以上两种征税范围的转让行为,标准之二是否取得收入。只有这两个标准同时具备才能确定征收土地增值税,具体运用这两个标准进行征税范围的判断很明确,而原三标准间的关系是模糊的。此外。根据土地增值税的定义也可以得出两标准说,土地增值税是对转让国有土地使用权、地上建筑物及其附着物(即转让房地产)并取得收入的单位和个人,就其转让房地产所取得的增值额征收的一种税。即征收土地增值税的两个必备条件:一是否发生特定的转让行为,二是否取得收入。

- 中国国债市场分析

- 对财政会计工作监管的思考

- 学校实行国库集中支付制存在的问题及对策

- 事业单位国有资产管理存在的问题及对策

- 完善公共财政预算管理的对策思考

- 浅谈新时期下政府对公立医院投入的影响因素

- 高校的债务财务风险与防范

- 积极应对环境变化加强医药企业财务管理

- 医院财务管理的特点分析

- 浅析管理会计在现代中小企业管理中的应用

- 网络环境下财务管理模式探究

- 政府会计制度改革

- 关于加强乡镇村级财务管理规范化中心建设工作的建议

- 血站成本核算的特点及注意的问题

- 浅析事业单位财务管理中存在的问题及其对策

- 营业杠杆系数在会计核算中的作用

- 新企业会计准则对净流动资金决策的影响

- 论如何完善全面预算管理

- 怎样加强对县属行政事业单位的财务管理

- 浅谈新会计准则实施对财务报表分析的影响

- 影响会计信息透明度的因素分析

- 试论会计人员不做假账

- 从新企业会计准则看全面收益观

- 知识经济时代企业会计人员素质探析

- 合并会计报表编制中存在的问题探讨

- representability

- representation

- representationally

- representations

- representation's

- representative

- representatively

- representativenesses

- representativeness, representativity

- representatives

- representative²

- representative¹

- representativities

- represented

- representer

- representers

- representing

- representment

- represents

- repress

- re-pressed

- repressed

- represser

- represses

- repressibilities

- 布泽如春

- 布满

- 布满天空

- 布满砾石的荒漠

- 布濩

- 布点

- 布燎子味儿

- 布特列罗夫

- 布瓜

- 布的总称

- 布眼线

- 布碟儿

- 布种

- 布笔

- 布素

- 布素之交

- 布网

- 布罗条儿

- 布置

- 布置住处

- 布置在对方内部暗中探听、传递消息或进行其他活动的人

- 布置安排

- 布置或收拾得非常整齐

- 布置疑兵

- 布置类