甘丽凝+孟怡杉

【摘 要】 以2009—2015年我國沪深A股制造业上市公司为样本,实证检验了客户集中度对投资效率所产生的影响以及现金持有的中介效应。研究结果发现,客户集中度降低了投资效率,加剧了过度投资和投资不足;客户集中度与公司的现金持有量之间呈现显著的正相关关系。对投资效率的进一步研究发现,现金持有在客户集中度与投资效率之间存在着部分中介效应。厘清了客户集中度与投资效率之间的关系,对于在充满特色的“关系文化”中国市场环境下,企业如何把握客户集中度,提高投资效率,政府如何完善资本市场具有重要的实践指导意义。

【关键词】 客户集中度; 投资效率; 现金持有

【中图分类号】 F253.7 【文献标识码】 A 【文章编号】 1004-5937(2018)01-0039-06

一、引言

投资行为是公司价值创造的驱动力,基于最大化价值的需求,公司需要有效率地进行投资活动。但由于委托代理、市场竞争、环境不确定性等诸多因素的影响,企业的投资效率经常偏离最优水平。同时,客户作为供应链管理的关键环节,作为投入专用性资本并承担相应风险的重要利益相关者,为了使自己的根本利益得到保护,通常会采取一定方式对公司的运营等众多方面施加影响。虽然国内外学者对客户集中度的研究颇为丰富,但是目前的文献主要从企业资本结构、盈余管理、现金持有、会计稳健性和审计师选择等角度探讨客户对企业的影响,并没有注意到客户集中度对企业投资效率产生的影响以及影响方式。

基于此,本文从客户这一角度出发,以2009—2015 年之间的中国沪深A股制造业上市公司为样本来研究客户集中度与企业投资效率之间关系,探索客户集中度与企业投资效率之间关系存在的具体方式,分析现金持有在客户集中度与投资效率之间的经济效应。结果发现,客户集中度越高,其投资效率越低,其现金持有水平越高,并且现金持有在客户集中度与投资效率之间存在着部分中介效应。由于目前国内外学术界把讨论焦点大多放于客户关系对现金持有的影响和现金持有对投资效率的影响,缺乏对三者关系的研究。因此,本文的贡献在于:首先,创造性地将客户集中度与投资效率两者相关联,以现金持有作为影响因素,探究现金持有在其中的部分中介作用,拓展了当前学术界的研究范围,提供了研究投资效率的新理解和视角。其次,厘清了客户集中度、现金持有与投资效率之间的关系,有助于企业在“关系文化”根深蒂固的中国市场根据其客户的集中程度,迅速、合理以及准确地调整公司的战略决策,限制客户集中度对投资效率的负面效应,提高投资效率,真正实现企业与客户双赢。

二、理论分析与研究假设

(一)客户集中度与投资效率

首先,客户集中度所引发的关系型交易减少了交易双方对公开信息的需求,增加了信息的不对称程度,从而引发了企业投资效率的下降[1]。关系型交易投资较高程度的专用性[2]以及关系型交易双方长久合作形成的互相信任关系,会在一定程度上使公开信息的披露得到抑制,导致信息透明度降低,信息不对称程度加深。其次,从盈余质量看,已有研究表明客户集中度高的企业,容易产生关系型交易,从而会导致企业的盈余管理行为增多,盈余质量下降[3-4]。客户是企业利益来源的客体,也是对企业有重大影响力的客体。利益的驱动力往往促使公司迫切地与他们建立长期有效的合作关系。因此,为了更好地维持合作关系,达到企业的利益最大化,企业经常会通过盈余管理手段来操控企业的盈余,从而达到向客户展示良好的财务和经营业绩的目的,并且客户集中度的增长也加剧了盈余管理行为,歪曲盈余信息,阻碍客户对企业真实经营状况的了解,加剧了双方信息的不对称程度[3-5]。总之,客户集中度的提高加剧了信息不对称程度。

然而,在现实世界中,信息不对称从逆向选择和道德风险两个角度引起了市场的摩擦[6]。市场摩擦,作为资本配置非效率关键因素,又进一步引起了投资不足或投资过度的风险[7]。由于外部投资者在提供投资以前往往难以评估公司的投资项目,因此,面对逆向选择时,“柠檬”溢价往往会在投资者中发生,从而使得在资本市场中公司外部的融资成本变得十分高昂[6,8-10]。在如此情况下,如果公司内部没有充足的现金来支付融资成本,往往容易放弃最优投资计划,从而导致投资的不足。当企业得到充足的资金以后,由于委托代理关系的存在,所有者与经营者之间的委托成本也会适当增加,从而形成道德风险[11]。有研究表明,企业的规模与管理者的收入呈正向的关系,即企业的规模越大,管理者的收入或者收益越多[12]。因此,管理者往往倾向于扩大企业的规模,进行商业的扩张,从而增加自身的收益,并且如果企业正好有充足的可支配资源,尤其自由现金流量充足时,管理者往往倾向于进行大规模的投资,导致投资的过度[13-14]。因此,提出假设1。

假设1:企业的客户集中度越高,非效率投资行为越严重。

(二)客户集中度与现金持有

已有研究表明,客户会从包括现金持有在内的多个方面对企业的生产经营、财务管理等产生积极或者消极的影响,从而引发不同的经济结果。首先,适度的客户群能给企业带来稳定的营业收入保障,形成稳定高收益的供应链、高价的IPO溢价和更好的长期业绩[15]等。但是,客户也可能对企业财务状况造成负面影响。其次,如果企业的客户过于集中,则会导致企业在交易双方中处于被动地位[16],从而导致企业的议价能力变弱,经营风险和财务风险提高,利润率下降,阻碍了企业总体的发展[17]。再次,对于客户集中度较高的企业,如果大客户由于某些原因中止正在进行的交易,则必然会影响企业的经营收入、经营利润和现金流量[18]。最后,如果企业的关系型交易过多的话,对客户的依赖程度往往偏大,则会导致负债水平变高,财务风险变高,现金流量的风险提高[16,19]等。

根据以上理论分析发现,当客户对企业产生积极影响时,会对企业的盈利能力、财务风险、现金流的稳定性等产生积极的经济效应。但是,当发生消极影响时,则会导致企业的现金流收益的降低和财务风险的提高。因此充足的资金是减少现金流风险和财务风险的保障,是企业长期稳定发展的必要保证[20]。基于以上分析,本文提出假设2。

假设2:企业的客户集中度越高,其现金持有水平越高。

(三)客户集中度、现金持有与投资效率

通过假设1的分析发现,客户集中度的提高造成了信息不对称的程度加深,而信息不对称又通过道德风险和逆向选择,引发了投资不足或投资过度的风险。因此,信息不对称在客户集中度和投资效率中间起了中介作用。另外,Richardson[21]认为,在道德风险中,代理成本与过度投资关联的基础条件为自由现金流。而逆向选择中,昂贵的外部融资导致投资不足的重要原因是内部现金流的紧缺。因此,作为信息不对称影响投资效率表现形式的现金持有也影响了投资效率。

另外,通过假设2研究分析,企业的客户集中度影响了现金的持有水平。现金持有水平影响了投资效率,过量现金易造成投资过度[13],不足的内部现金流易导致投资不足[8-9]。根据以上分析,本文提出假设3。

假设3:现金持有在客户集中度对投资效率的关系中呈现中介作用。

三、研究设计

(一)样本选择

本文选取2009—2015年我国沪深A股制造业上市公司为样本。根据以下原则剔除了一些不符合研究要求的样本:第一,剔除了2009—2015年期间被实施ST和*ST 的上市公司数据,因这些公司的财务、经营状况可能出现了问题,其数据有特殊性;第二,剔除了数据缺失的企业,以增加分析结果的精准性;第三,对于极端值进行1% 的Winsorized缩尾处理,消除极端值对回归结果的影响。本文数据来自于国泰安 CSMAR 数据库,利用Excel对数据进行筛选,最终得到4 345个样本。数据处理主要运用SAS 9.4软件。

(二)模型设置

1.因本文研究的被解释变量为投资效率,需先构建模型估计企业投资效率,本文参考Richardson模型度量企业投资水平,建立投资模型,回归方程如下:

Invt=β0+β1Tobin's Qt-1+β2Levt-1+β3Casht-1+β4Aget-1+

β5Sizet-1+β6Rett-1+β7Invt-1+ΣYear+ε (1)

为了验证客户集中度对投资效率的作用(H1),建立回归分析方程2:

Inveff=β0+β1Customeri,t+β2Sizei,t+β3Levi,t+β4Reti,t+

β5Tobin's Qi,t+β6Agei,t+β7Yeari,t+εi,t (2)

2.為了验证客户集中度对现金持有的影响,本文使用Opler[24]关于现金持有量影响因素来构建模型3用以验证假设2。

Cash=α+α1Customer+α2Size+α3Lev+α4Cashsub+

α5Capexp+α6Bdet+α7Tmdebt+α8Age+α9Mb+

α10Sgth+ε (3)

3.为了检验现金持有对客户集中度与公司投资效率之间关系所造成的影响,构建模型4用来验证假设3,建立回归分析方程如下:

Inveff=β0+β1Customeri,t+β2Sizei,t+β3Levi,t+β4Reti,t+

β5Tobin's Qi,t+β6Agei,t+β7Yeari,t+β8Cashi,t+εi,t (4)

(三)变量定义

1.被解释变量

由于本文研究的被解释变量为投资效率,需要先构建模型估计企业投资效率。因Richardson模型在可行性及可理解性方面存在相对优势,所以其在投资效率研究领域得到广泛认可和应用[23-24]。因此,本文将参考Richardson模型度量企业投资水平。相关研究设计投资模型参照模型1。

按照模型进行回归分析,若残值大于零,则此公司为投资过度;若残值小于零,则此公司为投资不足,为方便理解,对于残值小于0的投资不足部分取绝对值来表示;最后,对投资不足和投资过度计算的残值绝对值统一用变量Inveff表示,代表企业非效率投资程度。

2.解释变量

(1)客户集中度

目前,在关于客户集中度的相关文献中,度量指标有着较为统一的规定,即上市公司年报所披露的“公司前五大客户销售额占公司全年销售额的比例”,该指标越大,说明客户集中度越高。

(2)现金持有

目前,在关于现金持有的学术文献当中,主要有三种计量方法。第一种表示为现金及现金等价物之和与企业总资产扣除此部分的资产净额的比率[22,25-26];第二种表示为现金及现金等价物之和与总资产的比率;第三种为货币资金和短期投资之和与总资产的比率。本文主要采用第一种方法界定现金持有水平。与第二、第三种方法相比,第一种方法将分母上的现金及其等价物在总资产中扣除,其合理性在于能够减少现金,增加比率的可比性,相对而言使比较更具意义,并且只有企业运营过程中的资产才能表现企业的盈利能力。因此,本文采用第一种方法来衡量企业现金持有,即现金及现金等价物之和与企业总资产扣除该部分后的资产净额的比率。

3.控制变量

通过以往大量的相关文献可以得知,投资效率不仅会受客户集中度的影响,还会受到很多其他方面的作用。因此,有必要将这些产生影响的因素纳入控制变量的范畴。所以本文参考Richardson模型选取了企业规模、企业资产负债率等六个比较重要的影响因素加以控制。其中,由于企业本身具有发展能力,为了避免由于时间推移而带来的各项指标的差异,本文对企业所处的年份(Year)加以控制,并用虚拟变量表示年度变量。

各变量定义见表1。

四、实证结果与分析

(一)描述性统计

表2的变量描述性统计结果显示: (1)在4 345个样本中,投资不足有1 539个企业,投资过度有2 806个企业,投资不足数量小于投资过度,说明我国企业投资过度现象比投资不足现象严重。(2)从投资效率的最小值和最大值看出,样本企业非效率投资程度差异较大。被解释变量投资效率 Inveff 均值的绝对值超过了 6%,由此可见,中国企业存在较为普遍的非效率投资行为。(3) 通过观察客户集中度变量Customer可以发现,其均值接近30%,最小值为 0.0063,最大值超过0.9,说明上市公司对其前五大客户的销售收入占公司全年销售额的比例参差不齐,相差甚远,为本文的研究提供了契机。(4)现金及其等价物总量占总资产扣除现金及其等价物的比例平均数值为17.83%,中位数为12.90%,说明样本整体上存在一定程度的右偏。

(二)实证结果与分析

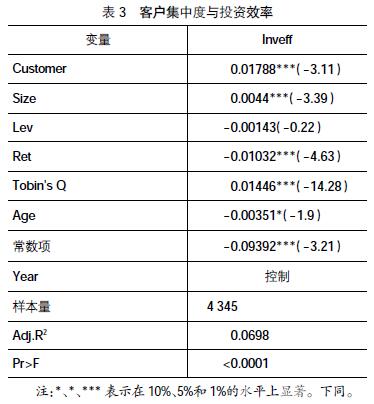

1.客户集中度与投资效率

表3报告了回归方程2的回归结果,客户集中度的系数为0.01788,在0.01水平上与非效率投资呈现显著正相关关系,此结果验证了假设1,说明企业的客户集中度越高,非效率投资行为(投资过度与投资不足)越严重。同时,模型中其他控制变量的回归结果表明,公司的规模、成长机会在1%水平上显著正相关。上市年限、资产回报率和投资效率呈显著负相关关系,控制变量的回归结果与已有文献结论一致。

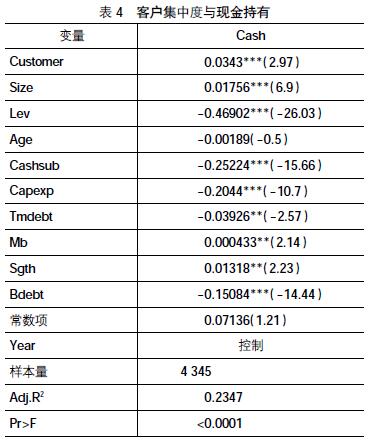

2.客户集中度与现金持有

表4报告了模型3的回归结果,解释变量Customer前的系数为0.0343,并且在0.01的水平与现金持有呈现显著正相关关系,说明客户集中度越高,现金持有水平越高,这与假设2相一致。通过观察其他变量的回归结果发现,公司的规模、增长机会、主营业务收入增长率的系数为正数,与现金持有量之间呈现显著的正相关关系。而银行债务、现金替代物、债务期限结构、资本性支出、财务杠杆、现金流量系数为负数,与公司的现金持有量呈现显著的负相关关系,与已有文献结论一致,不再赘述。

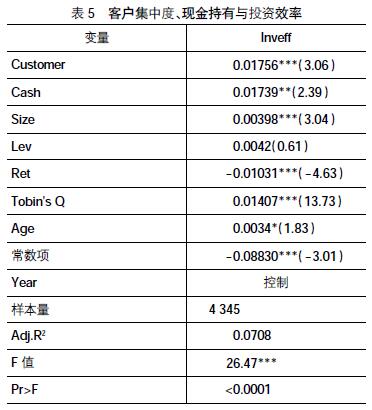

3.现金持有、客戶集中度与现投资效率

由表5中的回归结果得出,客户集中度的回归系数为0.01756,在0.01水平上显著为正,再次验证了客户集中度对企业非效率投资的正面影响;现金持有系数为0.01739,在0.05水平上显著为正,研究结果表明现金持有对企业非效率投资也存在正面影响。

表3和表4的结果已经证实了客户集中度能够显著影响现金持有,以及客户集中度能够显著影响投资效率。将自变量与中介变量同时纳入回归模型(见表5),结果表明,在回归方程中F数值为26.47,在0.01的水平上回归方程显著;其中,现金持有作为中介变量和客户集中度作为自变量分别在P<0.05和P<0.01的置信水平上与投资效率显著。根据温忠麟等[27]总结的中介效应检验程序可知,现金持有在客户集中度和投资效率之间的中介效应显著并且为部分中介。因此,表5的回归结果验证了假设3,即现金持有在客户集中度与投资效率之间存在着部分中介效应。

五、研究结论

本文研究了客户集中度对企业投资效率的影响,并加入了现金持有的中介作用。结果发现,第一,客户集中度增加了企业非效率投资的可能性,且当客户集中度越高时,非效率投资现象越严重。第二,客户集中度与公司的现金持有量之间呈现出显著的正相关关系。充足的现金持有能够缓解客户集中度过高带来的消极经济影响。第三,现金持有在客户集中度对企业投资效率影响中起到部分中介作用。

本文的研究从投资效率角度分析客户集中度对投资效率的影响作用,丰富了投资效率影响因素的相关研究文献,理清了客户集中度,现金持有与投资效率之间的关系。同时帮助企业合理管理客户关系、优化投资效率,并有效防止委托代理等不良现象的发生。

【参考文献】

[1] 徐虹,林钟高,李倩.内部控制、关系型交易与非效率投资[J].南京审计学院学报,2014(5):75-85.

[2] KLEIN B,CRAWFORD R G,ALCHIAN A.Vertical integration,appropriable rents,and the competitive contracting process[J].Journal of Low and Economics,1978,21(2):297-326.

[3] RAMAN K,SHAHRUR H.Relationship-specific investments and earnings management:Evidence on corporate suppliers and customers[J].The Accounting Review,2008,83(4):1041-1081.

[4] DOU Y W,THOMAS W B. Relationship-specificity,contract enforceability and income smoothing[J].Accounting Review,2013,88(5):1629-1656.

[5] 张纯,吕伟.信息披露、信息中介与企业过度投资[J].会计研究,2009(1):60-65.

[6] 肖珉.现金股利、内部现金流与投资效率[J].金融研究,2010(10):117-134.

[7] HUBBARD G.Capital-market imperfections and investment[J]. Journal of Economic Literature,1998,36(1):193-225.

[8] JAFFEE D,RUSSELL T. Imperfect information,uncertainty and credit rationing[J]. Quarterly Journal of Economics,1976,90(4):651-666.

[9] STIGLITZ J,WEISS A.Credit Rationing and markets with imperfect information[J]. American Economic Review,1981,71(3):393-411.

[10] GREENWALD B,STIGLITZ J,WEISS A. Informational imperfections in the capital market and macroeconomic fluctuations[J].American Economic Review,1984,74(2):194-199.

[11] JENSEN M,MECKLING W. Theory of the firm:managerial behavior,agency cost and ownership structure[J].Journal of Financial Economics,1976,3(4):305-360.

[12] CONYON M,MURPLY K. The prince and the pauper? CEO pay in the US and the UK[J/OL].2000.

[13] JENSEN M.Agency cost of free cash flow,corporate finance and takeover[J].American Economic Review,1986,76(2):323-339.

[14] STULZ R M. Managerial discretion and optimal financing policier[J]. Journal of Financial Economics,1990,26(1):3-27.

[15] JOHNSON W C,KANG,MASULISR,et al.Information revelation along the supply chain: the relationship between suppliers and large customers[D].Whittemore School of Business and Economics,University of New Hampshire,Working Paper,2010.

[16] 張志宏,陈峻.客户集中度对企业现金持有水平的影响——基于A股制造业上市公司的实证分析[J].财贸研究,2015(5):148-156.

[17] PIERCY,LANEN.The underlying vulnerabilities in key account management strategies[J]. European Management Journal,2006,24(2):151-162.

[18] MICHAEL G H,et al.Inter-firm linkages and the wealth effects of financial distress along the supply chain[J].Journal of Financial Economics,2008,87(2):374-387.

[19] DAN D,MICHAS P N,SHARMA D.Major customer reliance and auditor going-concern decisions[D].2013.

[20] ITZKOWITZ J.Customers and cash: How relationships affect suppliers' cash holdings[J].Journal of Corporate Finance,2013,19(1):159-180.

[21] RICHARDSON S.Over-investment of free cash flow[J].Review of Accounting Studies,2006,11(2/3):159-189.

[22] OPLER T,PINKOWITZ L,STULZ R,et al.The determinants and implications of corporate cash holding[J].Journal of Financial Economics,1999,52(1): 3-46.

[23] 辛清泉,林斌,王彦超.政府控制、经理薪酬与资本投资[J].经济研究,2007(8):110-122.

[24] 王彦超.融资约束、现金持有与过度投资[J].金融研究,2009(7):121-133.

[25] 辛宇,徐莉萍.公司治理机制与超额现金持有水平[J]. 管理世界,2006(5):136-141.

[26] 孙杰.宏观经济波动对现金持有量的影响:来自我国上市公司的经验证据[J].投资研究,2013(5):83-93.

[27] 温忠麟,侯杰泰,马什赫伯特.潜变量交互效应分析方法[J].心理科学进展,2003(5):593-599.

- 智能变电站中使用无线局域网的保护系统测试与分析

- 基于GPRS技术的矿用水文遥测系统的设计

- 面向采煤机械在线状态监测系统设计

- 铁路大型电子DCS通信系统的优化设计与实现

- 基于光电检测技术的恶臭信号采集系统研究

- 一种主被动复合均衡的充放电路的设计与应用

- 基于手机耳机接口通信的Mini甲醛气体检测仪

- 基于LabVIEW的压力传感器动态性能修正

- 一种姿态自校正无线网络地震传感器的设计

- 基于Proteus的高性能共源放大电路的设计

- 数控机床中的步进电机高精度控制模块设计

- 基于免疫算法的拱架式贴片机贴装过程优化

- 基于STM32F107的过滤膜泡点测试仪设计

- 人体运动数据实时捕捉系统的设计与实现

- 电子商务网络营销平台的安全性分析

- 一种信息系统安全的自适应监测与评估方法

- 一种基于真随机序列和安全散列算法可靠加密FPGA设计的方法

- 电子政务系统信息安全风险的综合评价模型

- 云计算网络下的网络抗毁性估计模型仿真

- 大跨度运动中肢体摆动幅度的视觉判断

- 基于图像视频序列分析的篮球飞行轨迹跟踪

- 基于加窗SIFT和分布式优化的多图自动拼接算法

- 基于证据理论和神经网络的烟雾图像检测

- 基于DM6437的运动目标跟踪系统研究

- 基于FPGA的压控技术在授时系统中应用

- imprisons

- improbabilities

- improbability

- improbable

- improbableness

- improbablenesses

- improbably

- impromptu

- impromptuary

- impromptus

- improper

- improperly

- improperness

- impropernesses

- improprieties

- impropriety

- improvabilities

- improvablenesses

- improvably

- improve

- improved

- improve/increase efficiency

- improvement

- improvement (from/on/over sth)

- improvements

- 升官进爵

- 升官进爵的途径

- 升屋读书

- 升山采珠

- 升差

- 升帐

- 升幅

- 升平

- 升平、繁荣的征兆

- 升平景象

- 升平歌舞

- 升平歌舞粉饰太平

- 升平盛世

- 升平祥瑞的征兆

- 升平,太平

- 升年

- 升座

- 升庵诗话

- 升庵集

- 升廕

- 升引

- 升恒

- 升息

- 升扬

- 升扶