肖美秋 黄晓波

摘 要:利用中国上市公司1993-2017年的数据,对上市公司负债结构与公司价值之间的关系进行统计分析和实证检验。结果发现,资产负债率大都在40%-60%之间,总体上呈上升趋势,但上升的幅度较小;流动负债占负债总额的比例大都在70%-80%之间,变化比较平缓,总体上呈下降趋势;资产负债率对公司价值具有显著负面影响;流动负债比率对公司价值具有显著正面影响。上述研究发现表明,中国上市公司负债率较高,对公司价值产生了负面影响。因此,应按照中央“去杠杆”的要求,逐步降低资产负债率。

关键词:资产负债率;流动负债比率;公司价值

中图分类号:F23 文献标识码:Adoi:10.19311/j.cnki.1672-3198.2019.28.043

1 引言

公司财务管理包括投资决策、融资决策和股利分配决策。其中,融资决策要解决的主要问题是融资结构,包括负债结构。负债结构不仅会影响资本成本和财务风险,而且会影响公司价值,影响公司财务管理目标的实现。

价值最大化是公司财务管理的基本目标。根据公司价值的评估公式,即“公司价值=自由现金流÷贴现率”,要实现公司价值的最大化,一方面要增加分子“自由现金流”;另一方面要降低分母“贴现率”。合理的负债结构,即可以增加自由现金流,也可以降低贴现率。

从MM理论到代理理论,再到新资本结构理论,学者们对公司价值与资本结构(负债结构)之间的关系的研究从未停止,但并没有得出一致的结论。因此,本文利用中国上市公司1993-2017年的数据,对上市公司负债结构与公司价值之间的关系进行实证检验。

近年来,中央经济工作会议多次强调,要“三去一降一补”。其中,包括“去杠杆”,即降低负债率。说明负债率过高会产生较大的财务风险,对企业的健康发展产生不利影响,甚至影响金融市场的稳定。

本文研究的意义表现在以下方面:第一,对资本机构理论在中国的适用性进行检验,有助于资本结构理论的选择和应用。第二,为中国上市公司制定融资政策、优化负债结构提供借鉴。

2 理论分析与研究假设

主流资本结构理论认为,负债具有财务杠杆效应和公司治理效应。其中,财务杠杆效应是指负债利息可以在税前支付,具有抵减所得税的作用。因此,负债可以减少所得税,增加自由现金流,提高每股收益,提高股票价格和公司价值;公司治理效应是指负债可以在一定程度上缓解管理者和股东之间的代理冲突,限制管理者随意使用资金或浪费资金,强化公司治理机制,提升公司价值。但随着负债的增加,公司发生财务危机的可能性会增加,公司的财务风险会增加。所以,负债要适度,过低或过高都会对公司价值产生不利影响。

一般认为,一方面,中央“去杠杆”的政策表明,中国企业的杠杆率较高,即资产负债率偏高,长期负债对公司价值的积极影响没有体现出来,而且有损公司价值;另一方面,企业之间、企业与银行之间具有良好的信用关系,上市公司较好地利用了商业信用和银行的短期信用,流动负债水平比较合理,流动负债对公司价值具有积极、正面的影响。因此,本文提出如下假设:

假设1(H1):资产负债率与企业价值负相关。

假设2 (H2):流动负债率与企业价值正相关。

3 实证研究设计

3.1 变量选择与定义

(1)被解释变量。

按照通常的做法,本文选择托宾Q值(TBQ)衡量企业价值。托宾Q值的计算式如下:TBQ=公司市场价值/公司重置成本。当托宾Q值大于1时,公司市場价值大于公司重置成本;托宾Q值越大,公司市场价值越大。

(2)解释变量。

本文选用资产负债率和流动负债率作为解释变量,计算公式分别为:资产负债率(ZCFZL)=负债总额/资产总额*100;流动负债率(LDFZL)=流动负债总额/负债总额*100。

(3)控制变量。

控制变量包括年份、行业,是虚拟变量。

3.2 回归模型

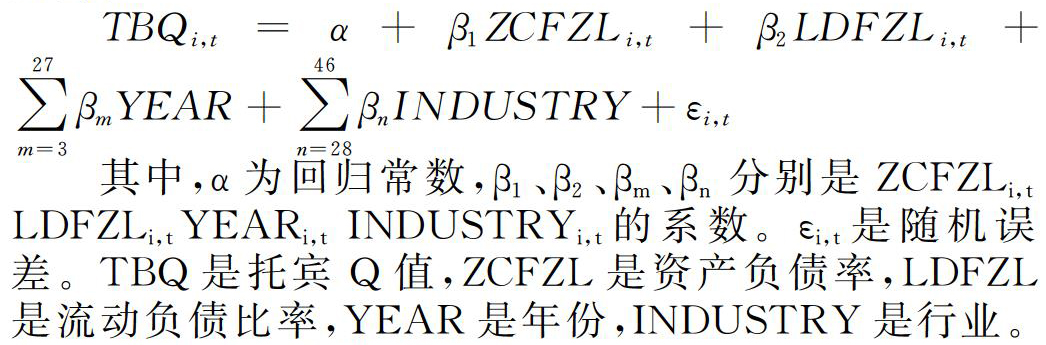

根据上文的假设和变量设置,本文建立的回归模型为:

3.3 数据来源和数据处理

本文数据全部来源于CSMAR国泰安数据库。按以下步骤和方法选取数据:(1)交易所:包括上海和深圳两个证券交易所。(2)样本时间:从1993年到2017年。(3)选择非ST公司数据。(4)行业:2012年证监会行业分类的所有行业。(5)报表类型:选择合并报表。

对连续变量进行5%的缩尾处理;剔除一些财务状况异常的上市公司。本文处理数据与分析使用Stata与Excel软件。

先从CSMAR国泰安数据库中导出资产总额、负债总额、流动负债总额等数据,然后在Excel中计算“负债总额/资产总额”、“流动负债总额/负债总额”指标,即“资产负债率”和“流动负债比率”。

4 统计分析

4.1 描述性统计分析

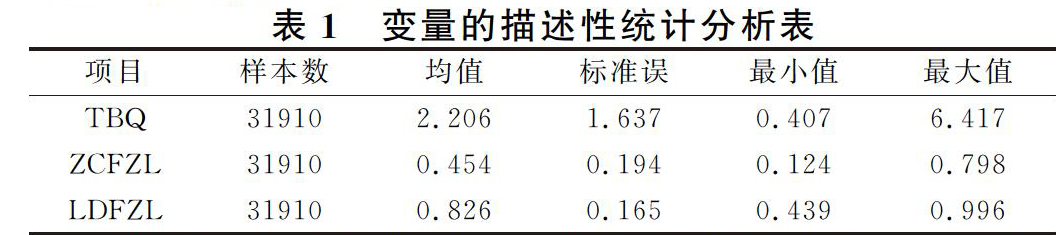

从表1中可以发现:(1)托宾Q值最小为0.407,最大值为6.417,均值2.206,标准误是1.637。 (2)资产负债率最小值是0.124,最大是0.798.均值是0.454.标准误0.194。(3)流动负债率最小是0.439,最大值是0.996,均值为0.826,标准误为0.165。

4.2 分年度的统计分析

利用表2中分年度负债结构数据,可以画出图1。

从表2和图1中可以发现:(1)从1993年到2017年,资产负债率大都在40%-60%之间,总体上呈上升趋势,但上升的幅度较小。(2)从1993年到2017年,流动负债占负债总额的比例,大都在70%-80%之间,变化比较平缓,总体上呈下降趋势。

5 相关性分析

从表3中可以发现:(1)托宾Q值(TBQ)与资产负债率(ZCFZL)显著负相关,相关系数为-0.448,且在1%水平上显著。(2)托宾Q值(TBQ)与流动负债比率(LDFZL)显著正相关,相关系数为0.140,且在1%水平上显著。(3)资产负债率与流动负债比率显著负相关,相关系数为-0.149,且在1%水平上显著。

6 回归分析

从表4中可以发现:(1)在第一次回归中,资产负债率与托宾Q的回归系数是-2.622,在1%的水平上显著,说明资产负债率对公司价值有显著的负面影响,假设1成立。(2)在第二次回归中,流动负债比率与托宾Q的回归系数是1.291,在1%的水平上显著,说明流动负债比率对公司价值有显著的正面影响,假设2成立。

7 研究结论

利用中国上市公司1993-2017年的数据,对上市公司负债结构与公司价值之间的关系进行统计分析和实证检验。

通过统计分析发现:(1)在1993-2017年间,资产负债率大都在40%-60%之间,总体上呈上升趋势,但上升的幅度较小。(2)从1993年到2017年,流动负债占负债总额的比例,大都在70%-80%之间,变化比较平缓,总体上呈下降趋势。(3)托宾Q值平均在2.2左右,大于1,说明公司市场价值大于公司重置成本,资产负债率平均在0.45左右,而流动负债比率平均在0.82,说明流动负债占负债总额的大部分比例。

通过实证检验发现:(1)资产负债率对公司价值具有显著负面影响。(2)流动负债比率对公司价值具有显著正面影响。

上述研究发现表明:总体上看,中国上市公司负债率较高,对公司价值产生了负面影响。所以,应按照中央“去杠杆”政策的要求,逐步降低负债率。

参考文献

[1]陈嵘.我国民营上市公司资本结构对公司价值影响的实证分析[D].太原:山西财经大学,2009.

[2]闫华红,李晓芹.企业价值与负债结构的关系研究[J].会计之友(中旬刊),2009,(12):15-19.

[3]黄雷,张仁凤,叶勇.上市公司资本结构对公司价值的影响分析[J].统计与决策,2010,(19):132-134.

[4]阮素梅.公司治理与资本结构对上市公司价值创造能力影响的实证研究[D].合肥:合肥工业大学,2014.

[5]史帅.零售业上市公司负债结构与企业价值关系的实证研究[D].天津:天津商业大学,2015.

[6]程洪野.我国商业银行资产负债结构对企业价值的影响研究[D].上海:华东政法大学,2016.

[7]黄梦圆.上市公司资本结构与公司价值的实证研究[D].南昌:南昌大学,2017.

[8]李凡亦.运输类上市公司负债结构与企业价值相关性分析[J].中国国际财经(中英文),2018,(02):245.

[9]董晓冬.上市公司资本结构趋势分析[J].财会月刊,2018,(11):79-85.

[10]杨非,霍丽洁.创业板上市公司资本结构与企业价值关系研究——以信息技术业为例[J].天水师范学院学报,2018,38(05):13-16.

[11]趙燕.资本结构对企业价值影响实证研究——基于肇庆市与广东省上市公司数据的对比分析[J].对外经贸,2019,(02):121-125.

- 学术期刊应用新媒体推广的发展策略研究

- 关于军民融合培养士官人才机制的探索与思考

- 研究增透膜在生活中的实际应用

- 兰州中川机场2018年4月19日雷暴天气过程复盘

- 浅析现阶段电气控制技术的缺陷跟优化

- 基于有售后服务费用的商品定价的研究

- 红景天多糖研究进展

- 有效作业对职业学校学生教育管理的促进作用

- 试论政工干部应具备的素质和能力

- 民族地区社会组织参与养老服务的实证研究

- 水文水资源管理在水利工程中应用探究

- 浅谈作业风险评估在电力安全监督中的应用

- 探讨电力技术类专业生产型实习教学改革探索与实践

- 浅谈10kV及以下电网建设工程概预算管理系统的开发与应用

- 电力系统安全角度下的变电检修技术研究

- 配电自动化终端设备在电力配网自动化的应用探讨

- 试析水利水电施工中机电安装出现的问题及对策

- 水利水电工程施工质量全过程控制分析

- 试论电缆敷设技术在10kV电力配电工程中的应用分析

- 浅谈智能配电网自愈控制技术

- 数据挖掘技术在电网运营监控平台建设中的应用

- 锅炉过热器管子变形乱排原因分析及解决方案

- 电厂热工控制系统应用中的抗干扰技术分析

- 电力工程高压输电线路的施工管理及质量控制

- 浅谈10kV配网电力工程的质量、安全、进度管理

- winers

- winery

- wines

- wine-snobbery

- wing

- winged

- wingedly

- wingedness

- wingednesses

- wingier

- wingiest

- winging

- wing it

- wing-like

- wings

- wingspan

- wingspans

- wingtip

- wingtips

- win hands down

- win hearts and minds

- wining

- winish

- wink

- winked

- 悲伤忧郁

- 悲伤怜悯

- 悲伤怨恨

- 悲伤恍惚

- 悲伤恐惧

- 悲伤恳切

- 悲伤惆怅

- 悲伤惊恐

- 悲伤惋惜

- 悲伤惭愧

- 悲伤惶恐

- 悲伤惶恐,不知所措

- 悲伤感动

- 悲伤感叹

- 悲伤感慨

- 悲伤愤恨

- 悲伤憔悴

- 悲伤无已

- 悲伤沉痛

- 悲伤沮丧

- 悲伤流泪

- 悲伤激动

- 悲伤烦闷

- 悲伤焦急的样子

- 悲伤痛哭,流泪满面