李霞 张灿

摘要:对于各个股东而言,高效、健全的公司治理结构可以在对其权力进行着监督与制约方面起到有效的作用,因此研究在确定股权结构对公司财务绩效是否有着促进作用方面具有参考意义,并且能够为我国上市公司提供一个可以建立良好治理结构的落脚点。由于目前学者们对公司治理结构中的股权结构与企业绩效之间的关系研究未得到统一的结论,所以这次研究选取了来源于沪深2013-2018年上市公司的2296个样本数据,通过描述性分析、相关性分析以及多元回归方法对于观测值进行研究并得出结论:企业财务绩效会随着股权集中度和股权制衡度的提高而提高。

Abstract: For each shareholder, an efficient and sound corporate governance structure can play an effective role in supervising and restricting its power. Therefore, the research is of reference significance in determining whether the shareholding structure has a promoting effect on the company's financial performance, and can provide a foothold for China's listed companies to establish a good governance structure. Because scholars have not yet reached a unified conclusion on the relationship between equity structure and corporate performance in corporate governance structure, this study selected 2296 sample data from Shanghai and Shenzhen listed companies from 2013 to 2018. Through descriptive analysis, correlation analysis and multiple regression methods to study the observations and draw conclusions: corporate financial performance will increase with the increase of equity concentration and equity checks and balances.

關键词:公司治理结构;股权结构;企业财务绩效

Key words: corporate governance structure;shareholding structure;corporate financial performance

中图分类号:F275;F272.92? ? ? ? ? ? ? ? ? ? ? ? ? ? ?文献标识码:A? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? 文章编号:1006-4311(2020)14-0033-03

0? 引言

对于公司而言,合理的治理结构带来的不仅是可以制约大股东以及监督管理层的权力使用,而且还带来公司风险的降低以及绩效的提高。企业财务绩效的变化是受到公司治理结构变化影响。由于公司治理结构的变化会受到股权结构变化的影响,所以了解了公司治理结构与企业财务绩效的作用机制才能明白二者之间隐藏的紧密联系。有很多因素都会直接或者间接的影响着公司的治理状况,在这些影响因素中股权结构是最具有基础性特征的,由此可知虽然股权结构在公司治理中可以掌控着企业的发展方向与结果。虽然学者们对相关理论分析的研究众多,而且研究结果也很丰富,但是目前仍缺乏一致的结论。

1? 理论分析与研究假设

1.1 股权集中度对企业财务绩效的影响

1.1.1 国外研究动态

Gaur、Bathula 和 Singh(2015)选择的数据样本来源于新西兰国家,研究结果表明持股越集中,改善企业财务绩效的效果越为明显。Foroughi 和 Fooladi(2017)的研究对象是伊朗的上市公司,通过对数据的分析得知企业财务绩效的降低是会受到股权集中程度的影响。Demsetz和Lehn的研究样本选取的是美国的上市公司,并未发现二者之间存在着显著的关系。

1.1.2 国内研究动态

冯根福、韩冰和闫冰分析了沪深交易所1996-2000年181个公司的数据,认为二者之间呈现正相关的关系。吴斌和黄明峰(2011)的研究对象是深圳市2008年部分上市公司的财务数据,得到的研究结论是股权集中度与企业财务绩效之间是负相关关系。在研究股权制衡度与企业绩效关系中,依旧有学者又得到了与上文完全不一致的研究结论——二者之间的关系为完全不相关。徐爱菲(2016)就通过分析不同类型的市场数据来证实了这一观点。

1.2 股权制衡度对企业财务绩效的影响

1.2.1 国外研究动态

Sanjaya S.Gaur(2015)研究结果发现二者之间为正相关关系,并且股权制衡度是先通过影响公司董事会进而影响企业财务绩效的。Cremers(2007)以及Perrini(2015),他们认为大股东之间的竞争力之所以会很激烈,是因为在股权结构中股权的制衡程度过于夸张了,这种现象导致的结果就是管理者的行为被忽略,而经理层就会趁机按照自己的想法与公司抗衡从而争取自己的利益,由此企业财务绩效也难以实现进一步的提高。

1.2.2 国内研究动态

周军和万倩倩(2018)以2015-2017年中小板上市公司面板数据为研究基础,认为股权制衡度会在一定程度上对企业财务绩效产生正向的影响作用。刘斌、郭姣杰(2017)选择的样本数据来源于2008-2015 年辽宁省部分已经上市的公司,得到的结果就是股权制衡度的提高会对财务绩效产生不利的影响。另外,通过对2014-2016年创业板中的已上市公司进行分析,何琼和卞继红(2019)发现,股权制衡度与企业绩效之间并不存在显著的线性相关关系。

1.3 研究假设

假设H1:股权集中度和财务绩效存在正相关关系。

假设H2:股权制衡度和财务绩效存在正相关关系。

2? 研究设计

2.1 样本选择与数据来源

首先从国泰安数据库得到所需要的数据,由于所得到的数据不能直接利用,所以在处理数据时使用了Excel办公软件以及stata软件。然后经一系列筛选后取得部分有效上市公司样本为2296个。样本数据在选取的时候按照以下标准进行了剔除:

①由于一些 ST、*ST 公司出现了财务状况异常的现象,基于此对其进行了删减;

②由于一些金融行业,例如保险行业与银行行业,它们的治理结构与本文所研究的沪深上市公司的治理结构有所不同,因此不便于研究,进行剔除;

③为了保持研究的可信度与完整度,文章会对数据库中缺失的数据进行补充,并在此基础上剔除一些数据严重缺失的公司。

2.2 变量定义

这次因变量研究所选取的指标是总资产收益率ROA,选取的自变量为股权集中度与股权制衡度,所选取的控制变量有公司规模(SIZE);财务杠杆(Lev);净利润率(NPM);两职合一性(PL);行业(Ind);年份(Year)。

2.3 模型构建

研究模型为:

3? 实证检验与分析

3.1 描述性分析

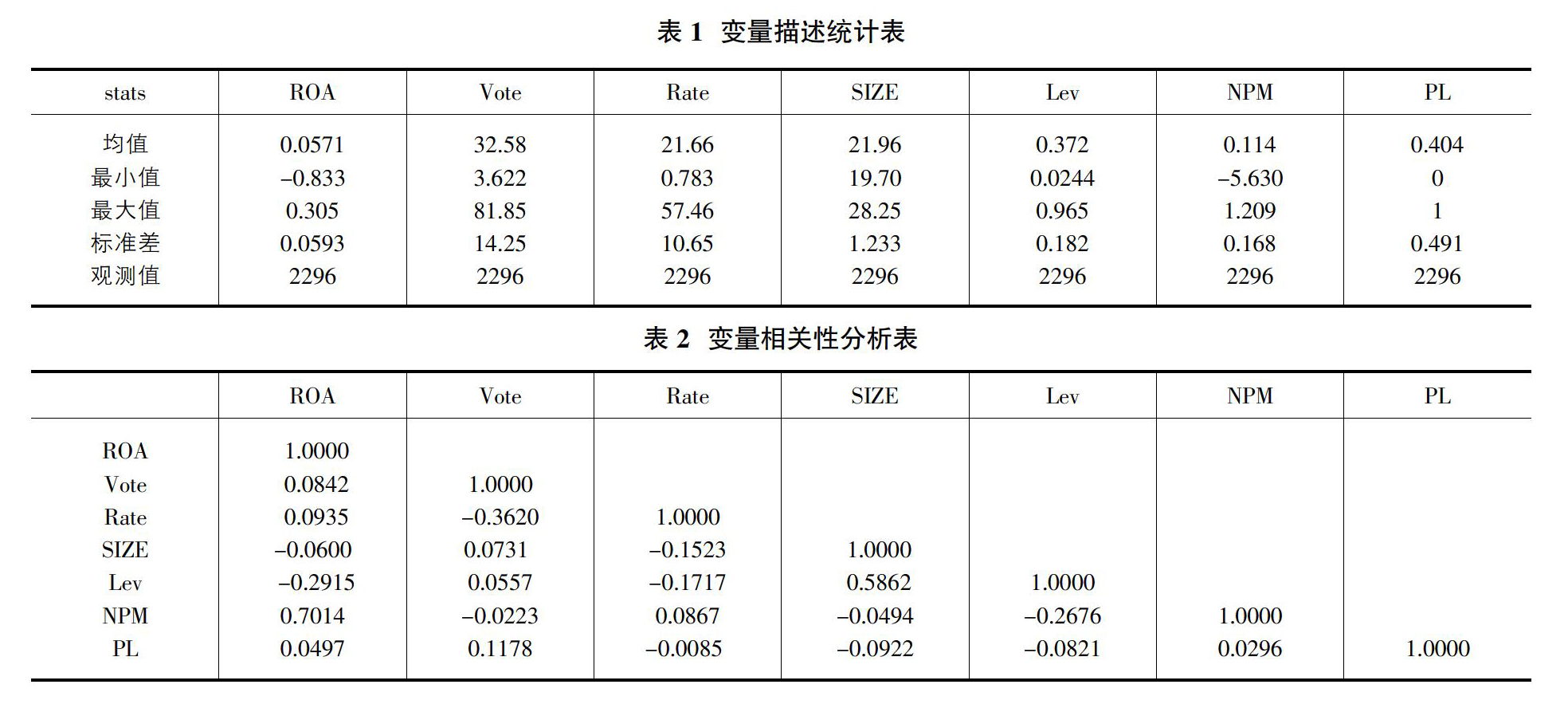

描述性统计结果如表1所示。

根据表2变量的描述性统计得知,数值的第一列反映的是被解释变量的样本特征,从第一列可得知在样本数据中得到ROA的均值为0.0571,标准差为0.0593,样本之间虽然存在一定的差异性,但是差异比较小。

解释变量的描述性统计结果显示,自变量Vote的最大值显示为81.85%,最小值显示为3.622%,标准差为14.25%,说明目前A股上市公司中,第一大股东持股比例还是有很大差异的。而另一解释变量Rate的最大值为57.46,最小值为0.783,说明在第二至第五股东持股比例之和方面,所选取的样本上市公司之间的差异是非常大的。表2数据中的第五列数值所显示的描述性统计的结果是资产负债率最大值为0.965,最小值是0.0244,平均值为0.372,指标中等,表示所选取的样本公司发展速度适中。另一控制变量净利润率的均值为0.114,最大值和最小值分别是1.209和-5.630,表明样本间净利润率存在一定差异。

3.2 相关性分析

相关性分析结果如表2所示。

表3的变量相关性分析结果可知,自变量股权集中度Vote与股权制衡度Rate都与因变量ROA正相关,另外控制变量之一的公司规模SIZE与企业财务绩效的关系为负相关,数值为-0.0600,另一个控制变量财务杠杆Lev与企业财务绩效的关系也为负相关,数值为 -0.2915,这说明二者都在一定程度上反向影响着因变量ROA,而其他控制变量,比如净利润率与财务绩效相关性0.7014,两职合一性与企业财务绩效的相关性为 0.0497,说明这两者的适当提高可以带动企业财务绩效的提高。

3.3 回归分析

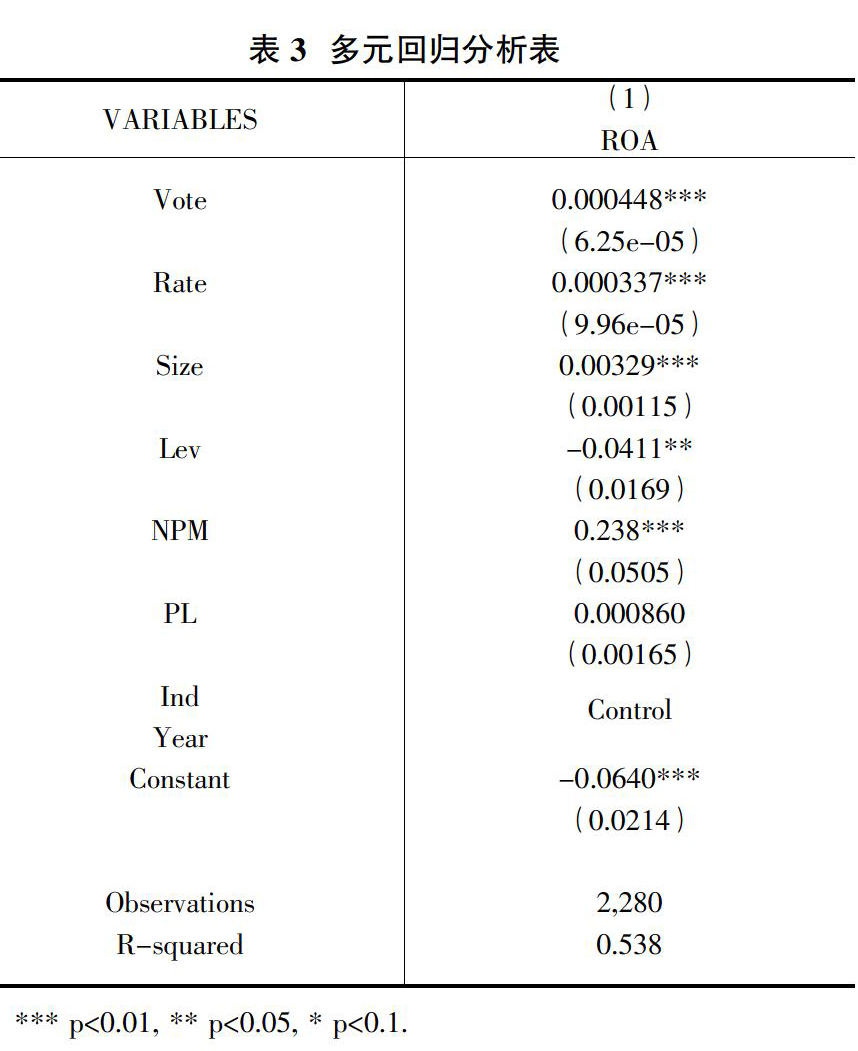

回归分析结果如表3所示。

由表4的回归结果(1)可知,第一列Vote所对应的数值表明了与假设1一致的结果:所选取样本的股权集中度与企业财务绩效在1%的水平上显著为正,这个结果就表明了先前的猜想是正确的,企业财务绩效的发展少不了股权的适当集中;而由第二列Rate所对应的数值同样证实了假设2的成立:所选取样本的股权制衡度与企业财务绩效在1%的水平上显著为正,这个结果同样表明了,企业财务绩效的发展也需要股权制衡的带动。这个回归结果就说明了当股东之间相互约束的机制越为健全,给企业财务绩效就会带来越为正向的影响。

而在控制变量中,公司规模、净利润率与企业财务绩效在1%的水平上显著为正,而资产负债率与财务绩效在5%的水平上显著为负。

4? 结论与建议

4.1 研究结论

4.1.1 股权集中度与企业财务绩效正相关

由以上分析结果可知,在企业股权集中度越高的情况下,股东们会在监督管理公司方面和决定战略管理决策方面更加积极以保护自身利益,这种高度的集中度和专注力会给企业带来稳定的长期发展和持续的盈利,并且在此情况下,由于对股东对企业的各种决策的执行拥有绝对的控制权,同时也需要承担相关的风险,所以在决策的时候,股东们往往会再三考量,不是鼠目寸光,而是深谋远虑,注重长期效益。因此,伴随着股东持股的提高所变化的是股权的集中,持股比例越高就代表着所拥有的的对企业的控制权越大,由此一来便能提高决策的效率,节省更多的时间成本,进而带来企业财务绩效的提高。

4.1.2 股權制衡度与企业财务绩效正相关

为避免大股东出现损害企业中小股东的利益,一定程度下越高的股权制衡度可以减少内部利益纠纷,通过向不同股东分配股份,促进企业有序、积极的发展。另外,如果企业里的股东数目不为少数的时候,那么企业发生关联交易的几率就会大大降低。因此,随着股权制衡度的提高,由于多个股东共同控制着企业,因此各个股东在做决策时都会受到其他股东的制衡,这使得各个股东之间形成了一种相互制约的关系,从而带来企业财务绩效的提高。

4.2 对策建议

4.2.1 控制合理的股东持股比例

把股东的持股比例控制在一定的范围中有利于减少股东之间因利益而产生的矛盾冲突,也有利于完善企业在公司结构方面的股权治理机制,更有利于大股东与中小股东之间形成合作和制约的关系。大股东所持有的股权越多,就会借机损害公司的利益,合理的股东持股比例可以避免公司只受到大股东的控制,帮助企业实现良好的发展与进步。

4.2.2 保持合理的股权集中度

对于所研究的沪深上市公司而言,合理的股权集中度可以进一步提高企业进行决策的效率,有利于公司的长远稳定发展。并且根据这次研究所得到的实证研究结果可知,适度的股权集中会给公司带来发展中的长期关注,也会使得投资者放弃对公司的投机行为。根据分析得知,在一个公司中,如何进行整理内部治理机制并且实现完善治理是重中之重,而如何控制股权的合理性也是完善治理中的重中之重。

4.2.3 保持适度的股权制衡度

对于公司而言,保持适度的股权制衡度可以让公司的股东之间建立起相互制约监督的关系,这种关系会减少出现股东之间相互包庇的行为,股东站在自身立场,为了保护自身权益也会积极地推动着公司内部各个治理部门整体一致地向前发展。最终,适度的制衡度带来的就不仅仅是公司治理结构的改善,还将会带来经营绩效的提高以及更大价值的创造。

参考文献:

[1]陈一鸣,王苗苗.股权结构对信息技术产业上市公司绩效的影响研究[J].经济数学,2018(04):1-7.

[2]董梅生,洪功翔.中国混合所有制企业股权结构选择与绩效研究[J].上海经济研究,2017(3):71-77.

[3]何琼,卞继红.股权结构、研发投入与企业绩效[J].中国集体经济,2019(08):68-69.

[4]刘斌,郭姣杰.股权集中度、股权制衡度与企业财务绩效的实证研究——以辽宁省上市公司为例[J].中国市场,2017(1):144-147.

[5]门路.上市公司的股权结构与企业财务绩效的分析[J].商場现代化,2017(3):104-105.

[6]夏纪军.股权集中度与公司治理绩效[J].世界经济文汇,2017(3):46-63.

[7]徐爱菲.上市公司股权集中度与企业财务绩效的相关性研究[J].西南师范大学学报(自然科学版),2016,41(01):76-81.

- 境内外认知实习对土木工程专业本科生培养的作用

- 中外土木工程防灾专业高等混凝土课程比较研究

- 基于博士生视角的中美工科博士生创新能力培养模式比较分析

- 工程管理专业毕业生就业现状调查及建议

- “卓越计划”模式下的交通工程专业教育培养体系研究

- 建筑电气与智能化专业人才培养模式改革思路

- 建筑环境与能源应用工程专业大土木类人才培养探索

- 以结构模型竞赛为例探讨土木工程专业学生创新能力的培养

- 传统文化在景观建筑设计教育中的品质构建

- 城乡规划专业教育中伦理意识培养途径研究

- 高等教育国际化趋势下同济大学土木工程学科国际化对策

- 工程管理专业平台课程融合“三维体系”的构建研究

- 专业选修课现状及解决对策研究

- 桥梁工程课程交互式教学模式研究

- 地下工程施工技术课程“四维实践教学模式”研究

- “从实践中来 到实训中去”

- 城乡规划专业外国建筑史课程教学改革探讨

- 产教融合背景下城市规划设计课程教学改革探讨

- 煤炭院校水文与水资源工程专业工程地质学课程教学改革初探

- 基于大数据需求的荷载与结构设计方法课程教学改革研究

- 岩土钻掘工程系列课程体系建设与教学实践

- 对土力学课程双语教学的思考

- 面向“卓越计划”的岩石力学课程教学改革探讨

- 在教学中提高学生实践能力

- 大土木专业结构设计原理精品课程教材建设思考

- complex²

- complex¹

- compliance

- compliance officer

- complianceofficer

- compliances

- compliant

- compliantly

- complicate

- complicated

- complicatedly

- complicatedness

- complicatedness'

- complicatednesses

- complicatedness's

- complicateness

- complicates

- complicating

- complication

- complications

- complicative

- complicities

- complicity

- complied

- complies

- 森林卫士

- 森林古猿

- 森林地带

- 森林气候学始祖

- 森林浴

- 森林癌症

- 森林碳汇

- 森林肖像画家

- 森林覆盖率

- 森林警察

- 森林赤字

- 森林里失火——木燃

- 森林里烤火——就地取柴

- 森林里的一片树叶——有也不多,无也不少

- 森林里看火——无穷无尽

- 森林饮料

- 森林骄子

- 森林黄油

- 森梢

- 森森

- 森森芊芊

- 森森蹜蹜

- 森棱

- 森然

- 森然在目