刘倩茹 徐咏仪 余鹏翼

内容提要:本文基于经典的指派模型理论,以2008-2018年民营企业实施的股权激励计划为样本,从经理人、市场供需双方的视角分析股权激励收益不足对高管离职的影响。研究发现,股权激励中普遍存在收益不足的问题且逐年严重。当管理层的收益小于与其业绩贡献相匹配的水平,会显著地增加其离职概率;当公司业绩高于市场平均水平、行业竞争程度较高或行业高管平均薪酬高于高管个人薪酬时,股权激励收益不足对高管离职的影响更为显著;同时,股权激励收益不足会通过提升高管离职概率进而对公司业绩、股市表现产生显著的负面影响。研究结论反映我国经理人市场效率仍很低下,管理层有效激励仍是企业有待解决的重要问题。

关键词:股权激励;收益不足;高管离职;经理人市场;指派模型

中图分类号:F272.92; F832.5? 文献标识码:A? 文章编号:1001-148X(2020)10-0099-08

一、引言

近些年来,股权激励成为民营企业吸引和留住管理层的重要手段,民营企业实施股权激励的积极性高涨。

要真正实现吸引和留住管理层人才,企业实施的股权激励应当使管理层获得与其努力程度和业绩贡献相匹配的收益。作为新兴市场,中国经理人市场还很不完善和发达,市场信息效率一直处于较低水平[1],股权激励收益就可能与管理层的努力程度相扭曲。这一现象主要体现在以下两个方面。一方面,大多数文献已经关注到中国经理人市场存在股权激励超额收益现象[2]。另一方面,中国经理人市场存在股权激励收益不足的问题,管理层的股权激励收益往往低于其努力程度相匹配收益水平[3]。现有文献多对薪酬管制背景下国有企业里作为官员的管理层股权激励收益不足进行了研究[3],但缺少对民企股权激励收益不足与管理层之间的影响进行研究。股权激励收益不足的现象在民营上市公司中是否为偶然事件,还是普遍存在?上市公司是否有相关措施缓解股权激励收益不足?这些问题尚未得到企业与相关研究足够的重视。

本文从经理人市场的角度出发,分析股权激励收益不足对管理层离职行为的影响,有助于深入理解经理人市场力量在股权激励薪酬中的重要作用,有利于上市公司和监管层完善管理人才吸引和激励机制。

二、理论分析和研究假设

现有股权激励和高管离职相关研究大多在代理理论的框架下进行分析,由于股东无法低成本地观测到管理层的努力程度,股东通过与管理层订立股权激励薪酬契约来缓解代理问题[4]。有研究发现,由于内部公司治理不完善,掌握事实权力的管理层从股权激励中获取超额收益并引发了新的代理问题[5-6]。这一观点被称为 “管理层权力论” 。同时,现有高管离职相关研究将经理人市场视作外部治理机制,并把高管离职看成这一机制对管理层激励约束的结果。如果管理层无法在现在的企业做出好的业绩,管理层在经理人市场的声誉会降低,这会使得其难以在其他公司觅得职位,管理层职业发展和薪酬水平也就会受到显著的负面影响[7]。

Edmans等(2017)[8]指出,“管理层权力论”忽略了真正的经理人市场力量对股权激励薪酬的影响。股权激励薪酬并不是简单的双边契约,而是公司在有效的经理人市场中相互竞争管理层人才来实现公司利益最大化的结果。所谓有效的经理人市场实质上就是将不同管理层有效地分配到不同管理岗位的机制,在这个机制中,管理层可以选择不同公司的管理岗位,不同的管理岗位也可以选择管理层[9]。因此,经理人市场赋予了管理层和公司充足的外部选择机会,同时,管理层和公司的外部机会多寡也将决定两方签订薪酬契约时的议价能力。

现有股权激励文献大多关注股权激励超额收益[10-11],对股权激励收益不足长期缺乏关注。大多数文献对股权激励的分析限于公司自身的角度,并假定管理层人才供给和需求是给定的,进而发现股权激励超额收益确实会留住管理层[12]。相比于股权激励超额收益,股权激励收益不足的现象更适合从经理人市场的角度进行分析。

从经理人市场的角度出发,由于管理层和公司在市场中存在匹配机制,管理层人才供给和需求不断变化。根据指派模型理论,在经理人市场中,管理层的均衡薪酬水平取决于两个重要因素:(1)管理层对公司业绩贡献与市场上其他管理层业绩贡献的差异;(2)管理层在下一个管理职位获得的薪酬水平[8]。在股权激励超额收益的情况下,管理层实际薪酬水平高于其均衡薪酬水平,这使得管理层在一般情况下会选择留在公司[12]。当上市公司的股权激励收益不足程度越高,管理层实际股权激励收益越不能有效地反映管理层的业绩贡献与其他管理层的差异,其实际薪酬水平越低于均衡薪酬水平,这种相对少付的不平衡感将使得管理层选择离开公司以谋求外部的就业机会,达到新的均衡状态。据此,提出以下假设。

假设1:上市公司股权激励收益不足会增加管理层离职概率。

从公司需求角度出发,经理人市场将管理层所在公司的业绩视为其对公司业绩贡献的信号[13]。当公司业绩高于市场业绩平均水平时,经理人市场感知的管理层的业绩贡献与市场其他管理层的业绩贡献差异就会增加,这会使得其实际薪酬水平与均衡薪酬水平的差异更大,从而显著地加强股权激励收益不足对管理层离职概率的影响。同时,当行业竞争程度较高时,市场上对于管理层人才的争夺将更为激烈,公司人才需求的增加将提高管理层的均衡薪酬水平[14-15],从而显著地增加股权激励收益不足对高管离职概率的影响。因此,提出以下假设。

假设2:当公司业绩高于市场平均水平时,股权激励收益不足程度对高管离职的正向影响更为显著。

假设3:较高的行业竞争程度会加强股权激励收益不足程度对高管离职的正向影响。

从管理层供给角度出发,当行业平均薪酬水平高于管理層薪酬时,管理层离开现有职位前往另一个岗位能获得的薪酬水平越高,这会显著地增加管理层的外部机会及其均衡薪酬水平[8]。那么,当行业平均薪酬水平与管理层薪酬之差越大时,股权激励收益不足对管理层离职概率的影响就会更为显著。因此,提出以下假设。

假设4:当行业平均薪酬高于管理层薪酬时,股权激励收益不足程度对高管离职的正向影响更为显著。

三、样本选择与研究设计

(一) 数据来源

本文以2008—2018年沪深两市非国有上市公司的股权激励计划为研究样本,并参考已有文献的做法,剔除ST、SST和中止上市的公司及剔除中止实施和数据不全的样本,最终得到1941个期股权激励实施并成功解除禁售或行权的数据。股权激励是否成功解除禁售或行权及相应的授予、解禁、行权及上市时间,股权激励的行权价格、授予价格和红利收入均根据巨潮资讯网相关公司公告进行手工收集,股权激励计划其他的相关数据则来自WIND數据库和国泰安数据库。同时,本文手工收集股权激励最终授予人名单公告上的高管名字并与国泰安数据库高管名单进行匹配,最终获得8863个被授予股权激励计划的高管样本。高管个人信息数据主要来自国泰安数据和巨潮资讯网,如果有缺失,则进行百度或谷歌等搜索手段进行补全。最后,为了消除极端值的影响,本文针对连续变量的1%和99%百分位进行Winsorize的处理。

(二)变量定义

本文主回归的被解释变量为股权激励计划解除禁售日后30个交易日至解除禁售日后一年期间高管是否离职的虚拟变量(Lizhi),高管离职为1,高管留任在原公司为0。由于股权激励每一期的解禁或行权时间间隔大多数为一年,且股票期权的行权期限也多为一年,因此,将高管离职的衡量限定在股权激励计划解除禁售日后30个交易日至解除禁售日后一年内既可以排除下一期股权激励的影响也可涵盖了本期股权激励的影响。此外,本文通过公司公告及相关新闻对高管的离职日期进行核实,排除了因退休、生病离职、数据库显示的任职截止日期实为高管降职日期的情况或高管去集团其他公司的情况等高管非正常离职的原因。

本文主回归的解释变量为股权激励收益程度(e)。借鉴Core等(2008)[16]和方军雄(2012)[17],将利用某一期股权激励计划的年化收益率与该期间反映高管努力程度的业绩指标进行回归,用所得的残差项衡量股权激励收益的程度。

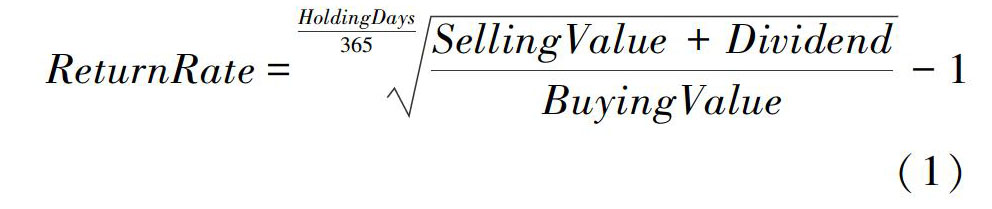

在中国市场中,最为常用的股权激励类型有股票期权和限制性股票,本文将针对不同类型的股权激励计划介绍核算年化收益率(ReturnRate)的方法,其中年化收益率受股票售出价值(SellingValue)、买入价值(BuyingValue)、红利收入(Dividend)及持有期天数(HoldingDays)的影响。售出价值:对于限制性股票和股票期权,我们无法得知单个管理层或核心员工卖出解除禁售或行权股票的时间和价格。本文根据解除禁售日后30个交易日的均价乘以解除禁售股票数量来确定限制性股票的售出价值,对于股票期权本文根据行权日后30个交易日的均价乘以行权股票数量来确定股票期权的售出价值。买入价值:对于限制性股票,买入价值等于解除禁售股票数量乘以授予价格。对于股票期权,买入价值等于可行权股票数量乘以行权价格,还会根据红利收入来对行权价格进行调减。红利收入:等于限制性股票授予的股票数量对应的红利收入,根据公司股利分配的情况进行调整。股票期权的红利收入已在买入价格调整过,因而红利收入计为零。持有期天数:对于股票期权和限制性股票,持有期天数等于从授予日到解除禁售/行权日后30个交易日之间间隔的总天数。由此得出年化收益率的计算公式(1):

ReturnRate=HoldingDays365SellingValue+DividendBuyingValue-1(1)

根据证监会股权激励相关文件,衡量高管努力程度的业绩指标主要包括反映公司规模、盈利能力和增长潜力三个维度的指标。其中,公司规模包括激励计划实施期间的平均总资产和平均净资产等,盈利能力包括激励计划实施期间的平均总资产收益率、平均净资产收益率和平均净利润率等,增长潜力包括激励计划实施期间的净利润年均复合增长率、营业收入年均复合增长率和经营现金流量年均复合增长率等。本文将上述变量进行回归发现,当业绩指标包含平均总资产(avesize)、平均净资产收益率(averoe)、营业收入年均复合增长率(avegrowthy)和净利润年均复合增长率(avegrowth)时,回归模型对ReturnRate的解释力度最高。因此,股权激励收益程度可以用模型(2)进行估计:

ReturnRate=β0+β1avesize+β2averoe+β3avegrowthy+β4avegrowth+∑Ind+∑Year+ε(2)

回归获得的残差大于0,则为股权激励收益过度,残差小于0,则为股权激励收益不足。本文将解释变量(e)分为股权激励收益不足的绝对值(e1)和股权激励收益过度的绝对值(e2),e1和e2的绝对值越大,分别意味着收益不足和收益过度的程度越大。

在参考宗文龙(2013)[18]、醋卫华和李培功(2015)[19]等相关文献的基础上,控制变量包括公司治理水平、高管个人特征、行业竞争度等方面,具体变量定义见表1。

(三)研究模型

为检验假设1,即股权激励收益的程度对高管离职的影响,本文构架了模型(3):

Pr(lizhi=1)i,t=β0+β1ei,t+Controlsi,t+∑Ind+∑Year+ε(3)

为检验假设2,即公司业绩与市场业绩之差是否加强了股权激励收益不足程度对高管离职的影响,本文构架了模型(4):

Pr(lizhi=1)i,t=β0+β1e1i,t+β2Droei,t+β3e1i,t×Droei,t+Controlsi,t+∑Ind+∑Year+ε(4)

为检验假设3,即行业竞争激励程度是否加强了股权激励收益不足程度对高管离职的影响,本文构架了模型(5):

Prlizhi=1i,t=β0+β1e1i,t+β2HHIi,t+β3e1i,t×HHIi,t+Controlsi,t+∑Ind+∑Year+ε(5)

为检验假设4,当行业平均薪酬与管理层薪酬之差是否加强了股权激励收益不足程度对高管离职的影响,本文构架了模型(6):

Prlizhi=1i,t=β0+β1e1i,t+β2Dsalaryi,t+β3e1i,t×Dsalaryi,t+Controlsi,t+∑Ind+∑Year+ε(6)

四、实证结果分析

(一)股权激励收益程度分析

表2为股权激励年化收益率ReturnRate的回归结果,由表2可知在股权激励期间,代表高管努力程度的业绩表现会显著影响ReturnRate。averoe、avegrowthy和avegrowth越高,则ReturnRate越高;avesize越大,则ReturnRate越低,该结果与以往文献结果相似。同时,回归的R方为0.264,表示上述业绩变量较好地解释了ReturnRate。

表3为ReturnRate回归变量与回归残差的描述性统计,表4为残差数量分年度统计。由表3可知,ReturnRate的最大值为4.304,表示股权激励期间的年收益率为430.4%,最小值为-0.557,表示股权激励期间年收益率为-55.7%,同时,ReturnRate平均值和中位数均为正。上述结果意味着不同公司股权激励收益差别大,且大多数股权激励的实施,管理层最终将获得一定收益。残差最大值为4.079,最小值为-1.989,平均数为0,中位数则接近0,表示接近一半的股权激励实施,管理层的努力程度超过应当取得的股权激励收益。表4中股权激励收益不足e1和股权激励收益过度e2的数量逐年递增,且e1的数量在大多数年份均高于e2。结合表3、表4综合分析,股权激励的实施大多数可以给管理层带来收益,但超过一半的股权激励实施带来的收益匹配不上管理层的努力程度,由此引起股权激励收益不足的现象,且该现象发生的数量逐年上升。

(二)回归假设的描述性统计

表5为主要变量的描述性统计。如表5所示,高管离职(Lizhi)的平均值为0.086,说明有8.6%的高管在股权激励解禁后30天到一年的期间内离职。股权激励收益不足e1的数量为5058,股权激励收益过度e2的数量为3805,说明超过一半的高管面临股权激励收益的情况。同时,e1的最大值为1.295,e2的最大值为2.995,说明股权激励收益不足虽然数量多但程度较低,而股权激励收益过度数量较少但高管可能获得更高的回报。公司业绩与行业业绩之差Droe平均值(0.050)和中位数(0.041)均大于0, 表明股权激励期间上市公司取得的业绩普遍高于行业平均水平。行业竞争激励程度(HHI)平均值为0.065,由于HHI越小则表示行业竞争越激烈,因此实施股权激励公司所在的行業竞争相对激烈。行业高管平均薪酬与高管个人薪酬之差Dsalary平均值(-0.242)和中位数(-0.500),表明实施股权激励的公司中高管个人薪酬普遍高于行业平均水平。高管特征显示,受到股权激励的高管多为男性,学历本科居多,大多数担任过2个以上的岗位,很少具有海外经历。标的公司采取股权激励的方式多为限制性股票形式。

(三)主回归检验

面对股权激励收益不足,管理层的收益水平低于其业绩贡献相匹配的水平,管理层会选择离开公司实现其均衡薪酬水平,这会显著地增加管理层离职的可能性,检验结果如表6所示。本文发现轻微的股权激励收益不足及股权激励收益过度(表6列2)均不会显著影响到高管离职,当股权激励收益不足严重到一定程度时才会导致高管的离职(表6列1)。据本文回归发现,当股权激励收益不足的严重程度超过其平均数时,股权激励收益不足将对高管离职产生显著影响,其在1%的水平上显著为正。从经济意义上来说,股权激励收益不足程度(e1)每增加一个标准差,高管离职的概率(Lizhi)增加54.86%(高管股权收益不足程度系数为0.507乘以股权收益不足的标准差0.303再除以高管离职的标准差0.280等于0.5486)。上述实证结果表明,由于实施股权激励的公司高管个人薪酬大多数高于行业高管平均薪酬等原因,轻微的股权激励收益不足不会使得高管马上离开公司,但当股权激励收益不足程度严重到一定程度时,股激励收益不足越高,高管离职的概率越大,这使得股权激励这一“金手铐”无法实现留住管理层的目标。因此,假说1得到支持。

(四)股权激励收益不足与高管离职进一步检验

根据指派模型理论,管理层的均衡薪酬水平取决于经理人市场供需双方的匹配结果。因此,本文进一步从公司的视角分析股权激励收益不足对高管离职的影响,并利用模型(4)和(5)检验假设2和假设3,检验结果如表7列1、列2所示。在表7列1中,股权激励收益不足和公司与行业业绩之差的交乘项(e1×Droe)在10%的水平上显著为正。这表明当管理层业绩贡献大于行业平均水平时,股权激励收益不足对高管离职的正向影响更为显著,假说2得到验证。在表7列2中,股权激励收益不足与行业竞争程度的交乘项(e1×HHI)在5%的水平上显著为负,这表明当市场竞争越激烈时,管理层对于公司的重要性更大,股权激励收益不足对高管离职的影响更为显著。从管理层视角分析股权激励收益不足对高管离职的影响,并用模型(6)检验假设4,结果在表7列3。股权激励收益不足与薪酬之差的交乘项(e1×Dsalary)在5%的水平上显著为正,表明当行业高管平均薪酬与高管个人薪酬之差越大,高管下一个工作机会获得更高薪酬的可能性越大,股权激励收益不足对高管离职的影响更为显著。

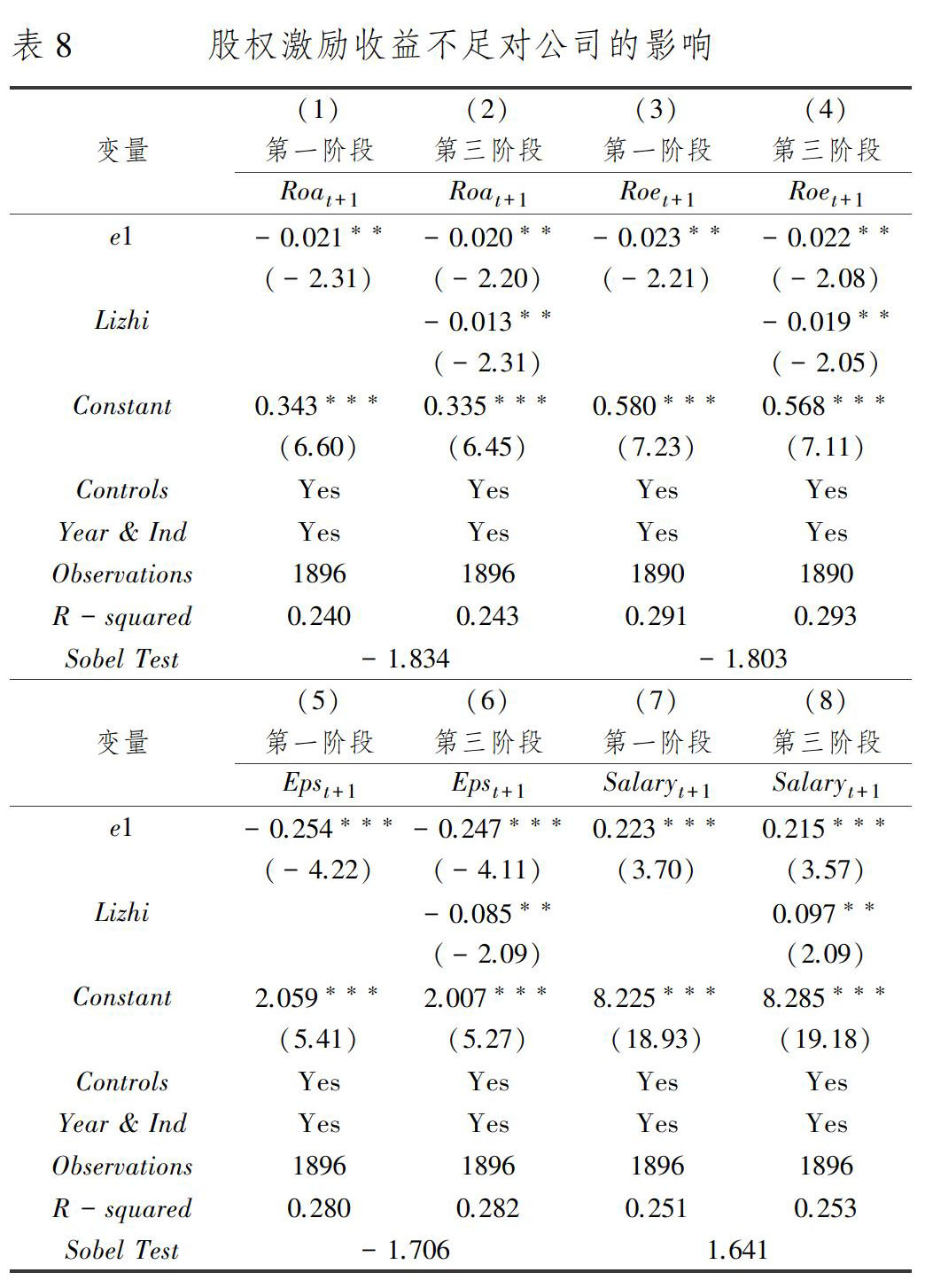

(五)股权激励收益不足对公司的影响

前述检验结果表明,股权激励严重不足会显著地增加高管离职概率。高管的离职会使得公司的战略实施、经营计划、日常管理无法得到有效地开展,这会对公司造成较为严重的负面影响。因此,本文将进一步从业绩、股市表现和公司反应三个层面考察股权激励收益不足对公司的影响。其中,本文用总资产收益率(Roa)和净资产收益率(Roe)来衡量公司业绩,每股收益(Eps)衡量公司的股市表现,高管平均薪酬(Salary)衡量公司反应,并用中介效应模型进行检验,结果如表8。在表8列(1)、(3)、(5)第一阶段的检验中,e1的系数均显著为负,说明股权激励收益不足将使得公司未来的业绩及股市表现变差,在列(7)第一阶段检验中e1的系数显著为正,说明股权激励不足的现象引起了公司的注意,并采取了提高管理层薪酬的措施以改善股权激励收益不足的情况。第二阶段检验,即股权激励收益不足(e1)对高管离职(Lizhi)的影响已在表6列1得到检验,此处不重复汇报。在第三阶段检验中,控制了高管离职(Lizhi)的影响之后,e1的回归系数绝对值有所减小但依然显著,且Lizhi的回归系数也显著,Sobel检验的z值的绝对值均高于临界值0.97。综上所述,表8结果通过了中介效应检验,表明股权激励收益不足将影响公司的未来业绩及股市表现,同时提高了高管的薪酬,而高管离职是其中介机制。

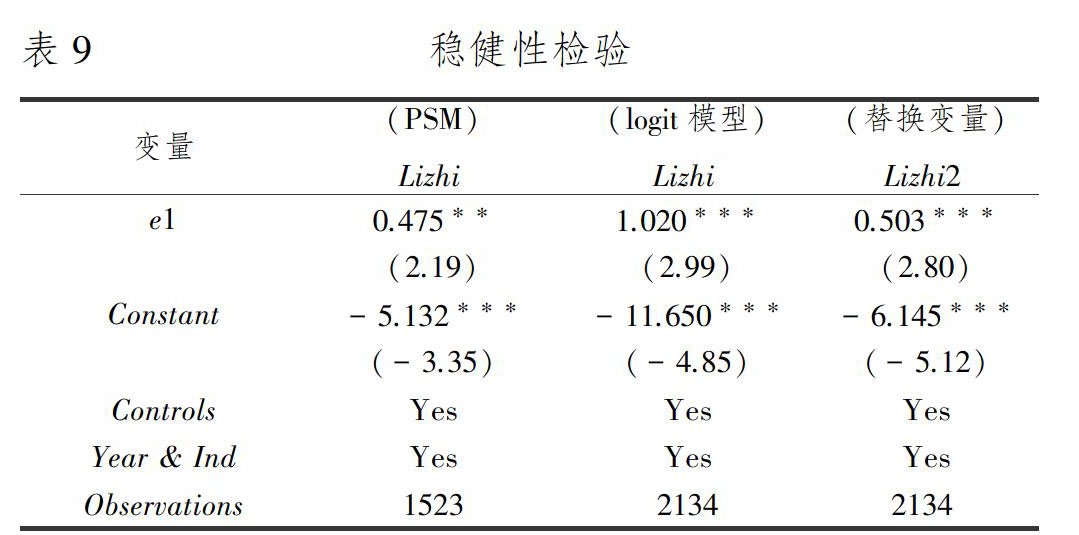

(六)稳健性检验

由于股权激励收益不足的公司或所在公司的高管可能自身存在一些问题才使得高管离职,因此本文将采用倾向得分匹配法(PSM)以解决初始条件差异产生的内生性问题。本文将全样本划分为实验组和控制组,其中,股权激励收益不足为实验组,股权激励收益过度为控制组。接着以probit模型为基础确认样本的倾向得分值,并通过前期研究的基础上选择公司业绩与行业业绩之差(Droe)、行业与高管薪酬(Dsalary)、第一大股东持股比例(Ratio1)、高管学历(Degree)、高管背景多元性(Background)和股权激励标的(Bid)作为协变量。最后选择一对四的匹配方法对实验组和控制组进行匹配。

由倾向得分匹配的平衡性检验结果可知①,匹配后的偏差率均小于10%,说明所有协变量在实验组和控制组之间是平衡的。PSM稳健性检验结果如表9列1所示,股权激励收益不足(e1)系数为0.475在5%的水平上显著,回归结果依然稳健。

将回归的probit模型替换为logit模型,检验结果如表9列2,结果依旧稳健。

考虑到高管在股权激励计划解除禁售时,可能预知到未来的股权收益不足,因而主回归的替代被解释变量为股权激励计划解除禁售日后高管是否离职的虚拟变量(Lizhi2),高管离职为1,高管留任在原公司为0,并排除了因退休或者是数据库显示的任职截止日期实为高管降职日期的情况。将替代解释变量代入回归中,检验结果如表9列3,结果依旧稳健。

五、研究结论

管理层人才对提升企业竞争力和推动经济转型发展具有非常重要的意义,而股权激励一直以来被公司视作吸引和留住管理层的“金手铐”。基于经典的指派理论,本文从经理人市场的角度出发,分析股权激励收益不足对高管离职的影响。研究发现,股权激励中普遍存在收益不足,管理层的收益小于与其业绩贡献相匹配的水平,这会显著地增加其离职概率,股权激励也就无法实现留住管理层的目标。从公司需求的角度出发,当公司业绩高于市场或行业平均水平、行业竞争程度较高时,股权激励收益不足对高管离职的影响更显著。从管理层供给的角度出发,表明当行业高管平均薪酬与高管个人薪酬之差越大,高管下一个工作机会获得更高薪酬的可能性越大,股权激励收益不足对高管离职的影响更为显著。进一步的分析发现,股权激励收益不足会通过提升高管离职概率进而对公司业绩、股市表现产生显著的负面影响,同时公司也会采取措施提高管理层薪酬以解决股权激励收益不足的问题。

根据以上研究结论,本文得到以下启示:(1)企业应当更多地结合经理人市场供需双方的议价能力制定灵活的管理层薪酬体系,确保企业能够吸引和留住管理人才,从而实现企业竞争力持续提升。(2)监管层和企业应当采取各种措施缓解股权激励收益不足,确保股权激励这一工具能够更好地实现“金手铐”的作用,更好地吸引、留住和激励管理人才。(3)外部投资者应当结合经理人市场看待股权激励收益水平,这将有利于企业完善人才激励和吸引机制。

注释:

① 篇幅所限,PSM平衡性检验和平均处理效应估计结果未做报告。

参考文献:

[1] Morck R, Yeung B, Yu W. The information content of stock markets: why do emerging markets have synchronous stock price movements?[J].Journal of financial economics, 2000, 58(1-2): 215-260.

[2] 吳育辉,吴世农.高管薪酬:激励还是自利?——来自中国上市公司的证据[J].会计研究,2010(11):40-48.

[3] 楼秋然.国企高管薪酬:个性特征、中国问题与规制路径[J].证券市场导报,2020(6):2-11.

[4] 冯怡恬,杨柳勇.股权激励能阻止创业板高管辞职与套现吗?[J].商业经济与管理,2018(3):36-46.

[5] 徐宁,徐向艺.股票期权激励契约合理性及其约束性因素——基于中国上市公司的实证分析[J].中国工业经济,2010(2):100-109.

[6] Core J E, Holthausen R W, Larcker D F. Corporate governance, chief executive officer compensation, and firmperformance[J].Journal of financial economics, 1999, 51(3): 371-406.

[7] Holmstrm B, Tirole J. Market liquidity and performancemonitoring[J].Journal of Political Economy, 1993,101(4): 678-709.

[8] Edmans A, Gabaix X, Jenter D.Executive compensation: A survey of theory and evidence[M].North-Holland:The handbook of the economics of corporate governance,2017,1: 383-539.

[9] Tervio M. The difference that CEOs make: An assignment modelapproach[J].American Economic Review, 2008, 98(3): 642-68.

[10]肖淑芳,刘颖,刘洋.股票期权实施中经理人盈余管理行为研究——行权业绩考核指标设置角度[J].会计研究,2013(12):40-46.

[11]Yermack D. Good timing: CEO stock option awards and company newsannouncements[J].The journal of Finance,1997,52(2): 449-476.

[12]Oyer P. Why do firms use incentives that have no incentive effects?[J].The Journal of Finance, 2004,59(4):1619-1650.

[13]Fee C E, Hadlock C J. Raids, rewards, and reputations in the market for managerialtalent[J].The Review of Financial Studies, 2003, 16(4):1315-1357.

[14]Cuat V, Guadalupe M. Executive compensation and competition in the banking and financialsectors[J].Journal of Banking & Finance, 2009,33(3):495-504.

[15]Hubbard R G, Palia D. Executive pay and performance evidence from the US bankingindustry[J].Journal of financial economics, 1995,39(1):105-130.

[16]Core J E, Guay W, Larcker D F. The power of the pen and executivecompensation[J].Journal of financial economics, 2008, 88(1): 1-25.

[17]方军雄.高管超额薪酬与公司治理决策[J].管理世界,2012(11):144-155.

[18]宗文龙,王玉涛,魏紫.股权激励能留住高管吗?——基于中国证券市场的经验证据[J].会计研究,2013(9):58-63.

[19]醋卫华,李培功.媒体追捧与明星CEO薪酬[J].南开管理评论,2015(1):118-129.

Does Insufficient Equity Incentive Returns Affect Executive Turnover?

Based on the Assignment Model Theory

LIU Qian-ru, XU Yong-yi, YU Peng-yi

(School of Accounting,Guangdong University of Foreign Studies,Guangzhou 510000,China)

Abstract:Based on the classic assignment model theory, this paper uses the equity incentive plan implemented by private enterprises from 2008 to 2018 as a sample to analyze the impact of insufficient equity incentive returns on executive turnover from the perspective of both manager and the supply and demand side of labor market. It is found that there is a problem of insufficient returns in equity incentive, which is serious year by year. When the manager′s income is less than the level matching with its performance contribution, the turnover probability will be significantly increased; when the company′s performance is higher than the average market level, the degree of industry competition is higher, or the average compensation of industry executives is higher than the individual salary of executives, the impact of insufficient equity incentive income on the turnover of executives is more significant;at the same time, the insufficient return on equity incentive will have a significantly negative impact on corporate performance and stock market performance by increasing the turnover probability of executives. The conclusion shows that the market efficiency of manager in China is still very low, and the effective incentive of management is still an important problem to be solved.

Key words:equity incentive; earnings shortage; executive turnover; manager market; assignment model

(責任编辑:赵春江)

收稿日期:2020-06-01

作者简介:刘倩茹(1987-),女,四川绵阳人,广东外语外贸大学会计学院讲师,会计学博士,研究方向:管理层薪酬、行为金融;徐咏仪(1995-),女,广东揭阳人,广东外语外贸大学会院学院硕士研究生,研究方向:公司治理、并购;余鹏翼(1971-),本文通讯作者,男,安徽六安人,广东外语外贸大学会计学院教授,博士生导师,经济学博士,研究方向:财务审计、跨国并购。

基金项目:国家自然科学基金面上项目,项目编号:71972057,71872121;教育部人文社会科学研究青年基金项目,项目编号:19YJC630105;广东省科技厅科技计划项目,项目编号:2020B1010010012。

- 事业单位会计管理存在的问题及解决措施

- 政府会计制度对医院财务管理的影响及对策

- 对石油企业财务预算管理的分折

- 企业金融会计风险分析及防范策略

- 浅论财务共享在集团企业的应用

- 浅析工程概预算审核工作要点及审核方法

- 基于层次分析法的我国煤炭行业财务分析

- 建筑企业集团财务共享平台下子分公司财务组织变革研究

- EXcel函数在退休员工社保核算中的使用

- 区块链在信用风险管理上的应用可行性分析

- 现代金融经济的风险问题及对策分析

- 互联网金融产品对中学生理财观影响的探讨

- “入摩”A股金融业公司的ESG研究

- 农村金融相关问题研究

- 解析互联网金融的侵蚀态势与商业银行应对策略

- 我国绿色金融存在的问题及发展对策研究

- 低碳经济视角下的碳金融研究与分析

- 考虑资金约束的绿色供应链融资决策

- 我国特定非金融机构反洗钱监管路径研究

- P2P网络借贷平台财务风险研究

- 我国市场化债转股现状与问题分析及其解决方案

- 中国式私募股权投资基金经营风险防范与控制研究

- 我国民营企业融资难题与对策探析

- 二十一世纪金融大数据的挑战与应对

- 浅析互联网金融的运作模式与发展策略

- insertion

- insertional

- insertioned

- insertions

- insertor

- inserts

- insert sth (in/into/between sth)

- insert²

- insert¹

- inservice

- in-service

- inservicewithdrawal

- in-service withdrawal

- inset

- inshore

- in short

- in short supply

- encouragers

- encourages

- encouraging

- encouragingly

- encroach

- encroached

- encroacher

- encroachers

- 老箍巴

- 老米嘴

- 老米醋——挨着做

- 老米钱

- 老米饭捏不成团

- 老米饭捏杀不成团

- 老米饭捏杀不成团。

- 老米饭捏杀也不成团

- 老粗

- 老粪坑底子上挖出来的琉璃瓦罐儿——几百年前的老古董

- 老糊涂

- 老糟头

- 老糯

- 老紧

- 老红

- 老约

- 老练

- 老练周到

- 老练奸诈

- 老练成熟的见解

- 老练成熟而通达人情世故

- 老练成熟,阅历丰富,见解高明

- 老练的气概

- 老练稳重

- 老练通达