郑杰

关键词:营改增? 房地产企业? 财务管理 影响分析

随着“营改增”政策的深化实施,房地产开发企业面临着更加复杂而严峻的发展形势,如何正确审视“营改增”对房地产开发企业财务管理的影响,并采取具有针对性的措施与方法,予以积极应对,成为企业经营管理所面临的重要课题。一、房地产开发企业“营改增”的必要性

当今社会,经济发展质量显著提升,房地产开发事业持续活跃,房地产开发企业迎来了前所未有的重大发展机遇。随着“营改增”政策的持续深化实施,房地产开发企业在经营管理过程中面临着更多的不确定性因素,必须高度重视“营改增”对房地产开发企业带来的多方面深刻影响。对于房地产开发企业而言,实施“营改增”有利于调整经济结构,加快经济发展方式的转型升级,趋于科学化、合理化;有利于提高企业营业收入数据的准确性,更加准确地把握房地产开发企业的经营现状;有利于优化税收管理体制,减少不必要的重复征税问题,实现税收公平,优化上下游企业之间在价值链上的协同配合。长期以来,广大房地产开发企业在探索“营改增”應对策略方面进行了大量有益探索,取得了显著成效,但依旧存在诸多薄弱环节,需要给予高度重视。因此,当前形势下,深入探讨“营改增”的多方面影响具有极为深刻的现实意义。二、“营改增”对房地产开发企业财务管理的影响分析

(一)“营改增”政策对成本核算带来的影响

“营改增”政策的实施对房地产开发企业财务管理的影响,首先表现在成本核算方面。在“营改增”政策下,房地产开发企业的增值税即进项税额,在提出增值税后的部分作为成本,因此成本的高低与所抵扣的进项税额具有直接关联,因此房地产开发企业必须从税金占用及项目成本控制方面着手,科学处理“营改增”政策下成本核算带来的显著变化。此外,对于土地价款允许抵减销售额的部分,则在会计科目调整以及冲减成本等方面产生了变化,使项目成本测算与核算的难度进一步提高。

(二)“营改增”政策对项目利润带来的影响

对于现代房地产开发企业而言,利润主要受成本、收入、税金等多方面要素的影响。对于已开发项目而言,若成本条件保持不变,则税金与利润附加减小会适度提高企业利润,具体提高幅度取决于税金与收入附加金额的大小。而对于新开发项目而言,则企业利润的影响更多、更全面,利润金额同时受税金、相关附加减少金额的双重作用。若房地产开发企业对现金流掌握不充分,则无形之中放大了管理风险。可见,“营改增”政策对房地产项目利润带来的影响是极为深刻的。

(三)“营改增”政策对房地产企业税负的影响

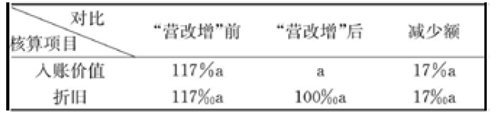

在传统税收模式下,房地产企业税负的种类相对固定,通常按照5%的比例缴纳营业税,且没有任何进项税额可予抵扣,营业额方面的税负更多地体现在营业税方面,而无法体现在增值税方面。通过实施“营改增”政策,则企业税负拥有了可以用于税收抵扣的项目,使税负的多少与抵扣税额密切相关。房地产行业“营改增”时税率为11%,但随着国家减税降费的有序推进,先后两次降低税率,目前税率为9%,在极大程度上减轻了房地产开发企业生产经营负担。在“营改增”政策实施后,房地产开发企业通过进项税额抵扣,实际税额趋于降低,可见,房地产企业的实际税负与进项税额抵扣、应缴纳税额具有密切关联,即所取得的进项可抵扣税额越大,增值税税负则越低。同时,固定资产同样存在特定变化,如表所示。

表1 固定资产“营改增”前后比较

三、房地产企业在“营改增”后的应对策略探讨(一)严格监管发票使用过程

与普通发票不同,增值税发票在获取、开具、作废等多方面具有特殊性,因此在“营改增”政策实施后,应首先强化对发票的管理与使用,避免将增值税发票与一般普通发票等同起来,防止混用乱用。房地产企业应充分结合自身实际,在优化发票管理流程,强化发票管理控制等方面进行重点提升,确保涉及增值税发票的开具、使用、核销等步骤与流程符合相关程序规定,并定期进行检查,及时排查发票使用过程中出现的不良现象,强化内部控制,防止增值税发票管理不规范等行为。

(二)调整纳税筹划工作

“营改增”政策实施后,房地产开发企业必须积极顺应政策形势的变化,有效调整纳税筹划,为内部财务部门赋予更多工作职责,合理分配涉税职责,将涉税任务细化分解到财务部门与销售部门等,共同完成纳税筹划的转变。同时,在此基础上,应调整完善当前核算方式,严格界定成本核算方式和流程,增设相应的会计科目,顺应税负转移方式的调整与转变,在收入额中扣除专项财政补助资金。同时,要充分利用“营改增”政策所释放出的红利,在采购环节进行改进,确保可抵扣税额不流失,创造出更大的利润空间。

(三)提高财务管理人员专业水平

财务管理人员是“营改增”政策下,落实房地产开发企业财务管理制度,履行财务管理职责的重要直接实施者与操作者,其专业水平的高低与财务管理整体水平密切相关。因此,应定期组织财务管理人员参加专项培训与学习,由业内专业人士为其将讲解“营改增”政策的基本特点,以及房地产开发企业在“营改增”政策背景下所面临的新形势与新要求,丰富涉税专业理论知识,提高涉税实操技能,更好地服务于房地产开发企业经济效益的优化提升,防范经营风险和财务风险。四、结束语

综上所述,“营改增”的实施对房地产开发企业所带来的影响是多方面的,企业必须正确对待,从企业自身客观实际需求出发,充分遵循“营改增”的基本政策要求,不断调整优化自我经营战略,更好地适应“营改增”后的各项变化。

参考文献

[1]赵顺娣,张十根.新形势下“营改增”对房地产开发行业的税负影响分析探讨[J].天津职业院校联合学报,2018:102.

- 农业产业结构优化调整与农业经济增长的关系

- QuEChERS-高效液相色谱法分析氰霜唑在黄瓜中的残留

- 有机类肥料对土壤养分含量的影响

- 村级财务公开和民主理财思考

- 加强棉花种子检验 提升棉花种子质量

- “村社合一”运行现状及对策探究

- 加强基层种子管理工作的实践与思考

- 浅谈地面气象观测自动化改造设计与实现

- 地面气象观测工作中的问题及对策探究

- 红薯膜下滴灌水肥一体化技术集成研究与应用

- 气象服务在农业防灾减灾中的应用

- 久治县气候变化特征分析及对生态环境的影响

- 砀山酥梨配方肥应用效果分析

- 健全农业气象服务和农村气象灾害防御体系

- 倚科钙镁颗粒肥在水稻上的应用效果试验小结

- 洛扎县气象灾害对农牧业的影响及气象服务对策

- 浅谈施用镁肥对晚稻产量及经济效益的影响

- 玉米化肥减量施用效果研究

- 柑橘主要病虫害及绿色防控技术

- 北京地区一次寒潮天气过程分析

- 小麦赤霉病的发生规律及防治技术

- 加强新农村建设雷电灾害防御的探讨

- 探究植保无人机助飞西藏绿色农业

- 小麦病虫害防控中绿色防控技术的应用

- 地面气象观测自动化问题及其对策浅析

- risque

- risqué

- rite

- rited

- riteless

- ritelessness

- ritelessnesses

- rite of passage

- rites

- ritual

- ritually

- rituals

- ritual²

- ritual¹

- ritzier

- ritziest

- ritzily

- ritziness

- ritzinesses

- ritzy

- rival

- rivaled

- rivaless

- rivaling

- rivalled

- 跅

- 跅弛

- 跅弛不羁

- 跅落

- 跆

- 跆借

- 跆拳道

- 跆籍

- 跇世

- 跈

- 跋

- 跋前疐后

- 跋前踬后

- 跋尾

- 跋履

- 跋履山川

- 跋山涉水

- 跋山涉水游览名胜的身体条件

- 跋山涉水跋山涉川

- 跋山涉水,逾越险阻

- 跋山越岭

- 跋扈

- 跋扈将军

- 跋扈恣睢

- 跋扈自恣