国际比较视角下消费税税权划分问题研究

潘禹竹 魏弘

[摘 要]税权主要由税收立法权、税收征管权和税收收益权组成。在消费税现存四种税权划分模式,中国消费税税权划分属于集权程度最高的三权集中式,在实践中存在效率低、调节能力差等问题。基于分析德国、美国等国家的税权划分模式,剖析中国税权划分问题,最终提出利用适度分权,加紧税权划分法定进程,匹配税权事权以及定期召开消费税政策调整大会等建议完善消费税税权划分。

[关键词]三权集中式;问题分析;比较借鉴

[中图分类号]D922.22

[文献标识码]A

[文章编号]2095-3283(2019)04-0146-03

Abstract: Tax rights are mainly composed of tax legislative power, tax collection and management and tax revenue rights. In the existing four modes of taxation of consumption tax, the division of Chinas consumption tax is the highest concentration of the three powers. In practice, it exposes problems such as low efficiency and poor adjustment ability. This paper analyzes the taxation mode of Germany, the United States and other countries, analyzes the problem of taxation in China, and finally proposes to improve the consumption tax by using appropriate decentralization, stepping up the statutory process of taxation, matching taxation rights, and regularly convening the consumption tax policy adjustment meeting. Division of power.

Keywords: Three Powers Centralized; Problem Analysis; Comparative Reference

[作者簡介]潘禹竹(1998-),女,满族,辽宁抚顺人,本科生,研究方向:税务政策及国际税收;魏弘(1978-),女,蒙古族,内蒙赤峰人,副教授,研究方向:税务政策。

一、中国消费税税权划分问题分析

目前,我国消费税采取中央集权模式,现暴露出许多问题,本文建议中国应该借税改热潮,尽早优化消费税税权划分结构。我国消费税的高度集权引起了部分学者的研究兴趣。洪小东认为将消费税作为中央税是合理的[1],万琼认为消费税更适合作为中央地方共享税[2],俞明辉认为经过改革消费税担得起地方主体税种[3],杜珺楠[4]认为短期来看消费税并不适合划归地方主体税,但是未来有一定的可行性。本文认为,目前消费税税权集中式暴露出许多问题,分权应该是改革趋势。

(一)高度中央集权无法实现帕累托最优

张为杰在《分权治理、地方政府的偏好与公共政策执行机制研究》中阐述集权程度、代理成本、信息成本三者之间的关系。集权程度较高时,基本没有代理成本,信息成本高昂;随着分权程度增强,代理成本上升,信息成本下降。最优的税权划分程度应该是使信息成本和代理成本总和最小点。最优点需要中央政府下放部分权利和权力以维持地方积极性,给予地方空间发挥信息优势,谋求自身利益最大;同时,保留部分总体控制权以巩固中央权威和协商力。故为了控制总成本最小,中央需要分权。

(二)高度集权侵蚀调节功能

部分消费品消费情况呈现明显的地域性和季节性,统一性的税收政策不能完全体现税收的调节功能。根据国家统计局发布的2018年烟叶生产价格指数数据显示,第一、二季度贵州省位居榜首,指数为100;第三季度指数普遍提高,重庆市指数最高,为151.3,陕西位居第二,为114.2,其余共有7个省份指数过百;第四季度达到价格指数最高潮,11个省份及直辖市价格指数超百,价格指数最高的省份变成陕西省。数据显示不同省份不同季节烟叶价格指数不具备稳定性和固定性,故如果实行全国统一的税率,不区分时间和地域,那么可能造成该项消费税在某段时间内抑制部分省份生产,对其他省份没有效果的情况。而且根据传统财政分权理论,无法发挥出地方政府的信息优势。

(三)征管授权程序非正式化

政府间税权划分、相关名词定义、执法程序都需要相关法律明确规定,由上至下推进税收法制化改革。但是长期以来,我国的消费税税权法定方面欠缺很大,损害中央和地方的财政收益和制度的权威性,无形中增加税收成本。借鉴国际经验,税权划分的规则由宪法、法律等保证;并且应将相关的名词定义列于法典中,如印度尼西亚法律对奢侈品做出了明确的定义。

4.消费税税权和事权不匹配

消费税纳税人享受的服务基本由地方政府提供,但是收益却全部收归中央,明显存在事权和税权不匹配的问题。例如,成品油的污染造成地方环境恶化,但是相关的消费税收益却进入中央的口袋,事权和税权不匹配可能会使地方缺乏征税积极性。

二、消费税税权划分模式的国际比较与借鉴

(一)典型国家消费税税权划分划分方式

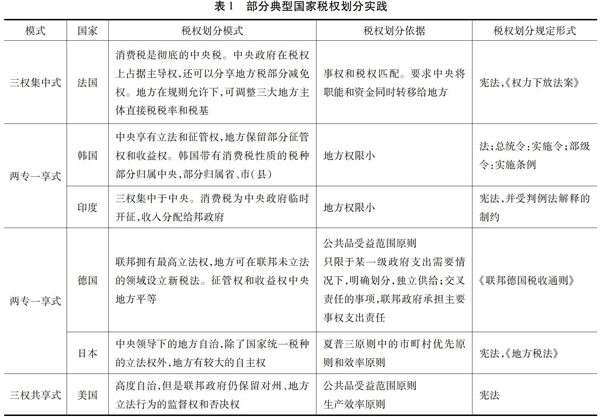

根据分权程度的不同,消费税税权划分主要分为四种模式:一是三权集中式:立法权、征管权、收入权三权集中于中央;二是两专一享式:立法权和征管权由中央负责,地方政府仅有一部分收入权;三是一集二享式:立法权归属中央,地方只有征管权和收益权;四是三权共享式:中央和地方有同等的三项权利。

本文只探讨消费税的税权划分模式,不涉及其他税种。

(二)对我国的启示与借鉴

1.事权税权划分多依据公共品受益范围原则、效率原则和地方优先原则

公共品受益原则应用最广,韩国、印度、德国、美国等都将其作为税权划分的主要依据,而且各国还对受益范围交叉的领域做了详细说明,一般情况下采取“共同承担、上级断后”政策——政府间可以共担责任,分享受益,但是无论在法典还是在实践上,中央政府仍扮演强势角色。效率原则主张追求政策落实和居民福利最大化,并不简单认为在地方事务上地方政府效率就一定优于中央政府。地方优先原则以奥茨的分权理論为依托,认为在条件接近的情况下,地方政府应优先提供公共品,获得收益。

2. 税权下放兼顾保留最高级政府的最高税权是多数国家的选择

多数国家都乐于利用地方在获取居民偏好信息的优越性,在保证宏观调控力度的前提下,给予地方更宽松的权利环境。在地方分权的背景下,消费税可能归属于中央专享税,可能归属地方。各国实践中前者较多,这可能与消费税特殊的征收目的以及受益范围有关。部分国家,如日本、德国等,中央设立全国统一消费税,同时部分地方也开征适用于本辖区的消费税,这样既满足国家对消费调控的目的,又实现地方消费行为的精准调节。

3.典型国家多采用立法形式指导税权划分

从税权划分规定形式来看,美国、日本、印度严格遵循税收法定原则,将税收立法权限等相关问题写进宪法;法国分权改革依据《权力下放法案》及后续的18部法律和255个法令[5],强调依法治国。各国都用行动实践税收法定原则,但是我国宪法及法律中关于税权问题阐述较为模糊,需要进一步更新补充。

三、完善中国消费税税权划分的建议

(一)分设中央和地方消费税,部分分散税权

消费税能否划归地方税需要考量收入规模、职能偏差和收入差距这三个因素。首先,目前消费税收入主要来源于小汽车、成品油、卷烟和酒[5],主要特点是固定性不强、税基窄,事实上并不具备地方税特征;其次,如果地方税的收益完全归于地方,地方政府可能会为自身利益强化收入职能,忽视调节功能,甚至取消高污染的税目;再次,完全分权在失去中央宏观调控背景下,可能加剧地方收入差距,综上原因,消费税不应该完全归属地方。又综合中央税的问题,本文认为,我国消费税不应该简单的由一方专享,也不应该将受益简单的按比例划分,理想的方式应该分为中央专享消费税和地方专享消费税。

对于中央专享消费税,中央拥有绝对的税收立法、征管和收益权,地方必须按照统一的规定保质保量代征代收。对于地方专享消费税,地方可以根据自身的经济政治策略有目的地设定税目,实行中央核准制。中央需要设置专门的税目开征决议监督小组(下称决议小组),监督地方消费税征收情况并判断是否引起不良竞争等巨大负面效应,一旦产生全国性恶性影响,则该小组有权力废止该消费税税目。为避免决议小组虚设或者越权,应以法律文本的形式规定其职能范围及应用情形。上述划分方式满足“最佳职能配置”理论和“按受益原则分权”理论,各国的实践也表明分权的可实施性。

开设地方专享消费税有几点好处。一是消费税的差异性和主观性决定的。地方消费税可以主要针对环境污染行为或者能耗大行为,极具地方特色且不会造成恶意“用脚投票”。其次,地方消费税作为地方专享税可以填补地方财政缺口,与最近热议的房产税共同承担地方财政收入主体,减轻地方政府债务负担。虽然中国税改倡导减负,但是应该做到“有增有减”,绝非“一刀减”。再次,正如上海财经大学公共经济与管理学院教授、博士生导师朱为群所称:“严格意义上讲,由地方政府自己立法才叫地方税,但目前的实际情况看,地方人大独立立法还有困难。”划清地方和中央税的界限,逐步完善税制,同时保证步伐扎实[3]。

(二)加紧税权划分法制化、正规化建设

税权划分涉及多级政府及政府部门的相互配合,需要法律文件规范各方行为,明确工作职能界限,避免重叠地带无人负责等现象的发生。中国需要正视法律在税权划分中的必要作用,推进国务院、国家税务局和财政部三方合作立法,从上到下抓紧法制化、正规化建设。

繁杂的法律程序可能会造成政策调整灵活性大打折扣,这就需要国家建立完备的税法体系兼顾税收法定和政策调整灵活。税收法定不意味着每种征税行为都精细地在法典中列举,而且中国离高度税收法制阶段较远,不能一蹴而就;政策调整及时性也不等同于根据形势随时改变政策[6]。

(三)明确税权划分依据,匹配税权和事权

目前我国中央和地方收支矛盾突出,缺少税权划分的原则,亟待建立税权和事权匹配的制度。为规范税权划分体系,政府应首先明确税收划分依据。各国实践中多以公共品受益范围原则和效率原则为主,兼用效率原则。中国应根据自身情况,重新调整税权划分局面。

(四)地方政府定期召开消费税相关政策调整大会

我国可以借鉴德国和法国经验。德国联邦财政部和州财政部每年定期召开联席会议,商讨税收政策,分成比例等事项;法国各级地方政府以及市镇间联合管理公共机构每年投票确定本级政府的税率。多方商讨,以年为单位,保证政策制定的全面性、及时性和稳定性。

结合中国国情,本文认为地方政府应每年召开消费税税目、税率调整大会,需要省级及以下人大代表、各级领导、税务部门主管参与,决议小组代表旁听,综合考虑地方经济、政治、居民素质、未来发展等因素,审慎制定下一阶段的消费税税目及税率[7]。

[参考文献]

[1]洪小东.消费税收入归属之问[J].税务与经济,2018(5):75-82.

[2]万琼.“营改增”背景下基于税权归属的消费税改革探析[J].财经界,2018(13):128.

[3]俞明辉.寻求构建地方税体系的关键点[J].新理财(政府理财),2018(10):56-57.

[4]杜珺楠.消费税作为地方税的利弊分析及改革建议[J].当代经济,2018(22):117-119.

[5]潘晓娟.法国行政体制[M].中国法制出版社,1997.

[6]张守文.税权的定位与分配[J].法商研究(中南政法学院学报),2000(1):43-49.

[7]李勇彬. 中央与地方税收收入划分问题研究[D].中央财经大学,2017.

(责任编辑:顾晓滨 董博雯)