基于熵值法的并购协同效应分析

霍增辉 陈洁怡 潘子阳

摘 要:并购协同效应是并购行动追求的目标,科学评价协同效应,尤其发掘其背后的关键来源能为行业发展提供有益的借鉴。在分析昆仑万维收购闲徕互娱的财务动机基础上,从经营协同、财务协同及管理协同等维度构建含28个指标的评级体系。采用熵值法测度并购案例的协同效应,结果表明,协同效应依次表现为财务协同效应、经营协同效应、管理协同;主要来源于长期偿债能力、成长能力及短期偿债能力及费用控制能力提升。最后,提出针对性政策建议。

关键词:昆仑万维;闲徕互娱;并购协同效应;评价指标体系;熵值法

中图分类号:F832.5? ? ? 文献标志码:A? ? ? 文章编号:1673-291X(2020)02-0161-03

受到技术变革快、国家政策监管等因素的冲击,游戏行业并购案例层出不穷。2016年底昆仑万维并购闲徕互娱便是其中典型的案例。剖析案例背后的并购动机、并购效果对于行业发展具有重要的借鉴和指导意义。现有文献表明,大多研究采用主观评价方法来评价并购效应,评估结果不太准确。本文旨在构建协同效应指标体系后,采用熵值法进行综合评价,揭示案例公司并购协同效应的关键来源。

一、文献综述

并购的协同效应是指由于并购企业竞争力增强。滕晔(2012)指出,并购的协同效应会导致实现的净现金流量超过并购双方预期现金流量之和,或并购后公司业绩高于并购双方独立存在时的预期业绩,包括经营协同效应、管理协同效应以及财务协同效应等[1]。Robert S Kaplan等(1993)提出从财务、客户、内部流程及学习与成长等4个维度评价企业战略管理水平,有机地将企业的短期绩效目标和长期发展战略结合在一起[2]。杨帅和李卫宁(2007)将熵值法引入并购绩效评价,通过比较企业并购前后各年的总体综合评价值和分维度综合评价值,判断并购是否从总体上为企业带来了正效应及是否在经营协同、管理协同和财务协同上取得好的成果[3]。王秀丽与刘子健(2014)研究2011年百度并购去哪儿网的互联网企业并购案例的协同效应,认为互联网巨头收购新兴小规模企业是基于战略考量,双方经营范围有互补性,具有一定的财务协同效应[4]。何璐伶(2018)构建管理、经营和财务协同的评级指标体系[5]。殷爱贞等(2018)通过对东方航空并购上海航空的并购案例,建立一套较全面的绩效评价指标体系[6]。

二、昆仑万维收购闲徕互娱的动因分析

(一)并购双方公司的概况

1.并购方昆仑万维的概况。北京昆仑万维科技有限公司成立于2008年,其创始人及实控人为周亚辉,注册资本115 141.052 5万元人民币,2015年1月21日在深交所挂牌上市。是一家以网络游戏研发和发行为主业的互联网公司,其主要业务板块有移动游戏平台、休闲娱乐社交平台、社交平台等三大业务板块。

2.被并购方闲徕互娱的概况。北京闲徕互娱网络科技有限公司主要从事手机游戏开发与运营业务,成立于2016年4月,专注于“地方特色休闲竞技”产品细分市場的开拓。目前公司已推出上线近40款极具地方特色的在线棋牌休闲产品,获得了良好的市场反馈和用户口碑。其在休闲棋牌类平台中的市场占有率达三分之一。

(二)行业背景介绍

近几年,棋牌行业保持持续活跃,相关产业或跨行业的收购等资本活动频频发生。2013年,浙报传媒收购杭州边锋和上海浩方的100%股权,成为当时针对地方特色棋牌平台最大规模的收购案例,让地方特色棋牌平台价值收到了极大认可。相比传统棋牌游戏,地方特色棋牌行业有诸多优势,如用户黏性强、忠诚度高,用户对规则的熟练程度较高。地方特色棋牌游戏规则烦琐,推广难度较大,整体模式更难复刻,行业具有比较高的进入壁垒。此外,随着近几年电竞行业的兴起,行业发展机遇较多,棋牌行业同样可以复刻这一成功案例。

(三)财务动因分析

1.争取投资者信心。市场信号理论认为,企业发生的并购行为会向市场释放某些信号,如该企业具有良好的成长性、内部经营效率不断提高、企业规模稳步扩大等。尤其昆仑万维是处于朝阳行业、是成长性较好的互联网企业,这种信号会使投资者增加信心。

2.扩展盈利空间。根据2016年报数据,闲徕互娱2016年上半年还处于亏损状态,但从第7个月开始业绩突飞猛进,最终2016年全年净利润高达2.8亿。大幅且快速的净利润增长说明闲徕互娱的经营效益非常好,盈利能力很强,具有很客观的发展前景。昆仑万维收购闲徕互娱后,以期望快速实现产业整合及扩展未来盈利空间。

三、协同效应评价指标及评价方法

(一)并购协同效应评价指标体系

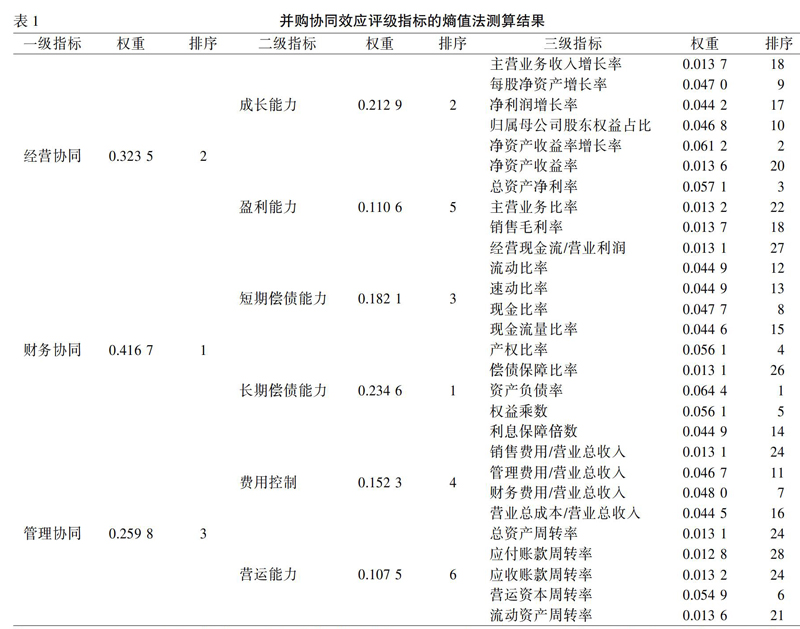

选取经营协同、财务协同和管理协同等3项一级指标,成长能力、赢利能力、短期偿债能力、长期偿债能力、费用控制、营运能力等6项二级指标,以及28项三级指标。这些评价指标均为正向指标(详见表1)。

1.经营协同是指,并购双方通过联合经营、扩大规模、共享经验或者纵向合并实现经营成本的优化。在二级指标的选取中,选取成长能力指标中的主营业务收入增长率、每股净资产增长率、净利润增长率、归属母公司股东权益占比和净资产收益率增长率等5项能反映企业的持续发展水平和发展趋势的正指标。此外,在反映赢利能力方面选取净资产收益率、主营业务比率、销售毛利率和经营现金流/营业利润等在获利能力和收益水平方面具有代表性的5项正指标。

2.财务协同是指并购双方通过金融市场、内部资本市场,共同配置资金,达到优化财务风险和资本结构。财务协同效应可以用短期偿债能力和长期偿债能力来测度。本文选择流动比率、速动比率、现金比率、现金流量比率等4个短期偿债能力指标,产权比率、偿债保障比率、资产负债率、权益乘数、利息保障倍数等5个长期偿债能力指标。

3.管理协同是指,涉及并购双方通过分享管理技术及管理制度,进而实现经营效率的提升及经营成本的优化。管理协同效应可以用费用控制和营运能力来测度。本文选取销售费用、管理费用、财务费用及营业成本与营业总收入的比值等费用控制指标,以及营运能力指标来评价管理协同效应,主要包括总资产周转率、应付账款周转率、应收账款周转率、营运资本周转率、流动资产周转率等。

(二)评价方法——熵值法

1.原理

熵值法是一种客观的赋权算法。根据熵的特性,可以通过计算熵值来判断一个事件的随机性及无序程度。熵值也可以判断指标的离散程度,熵值越小离散程度越大,该指标对综合评价的影响也就越大。熵值法克服了主观方法的随意性、复杂烦琐等问题。

2.步骤

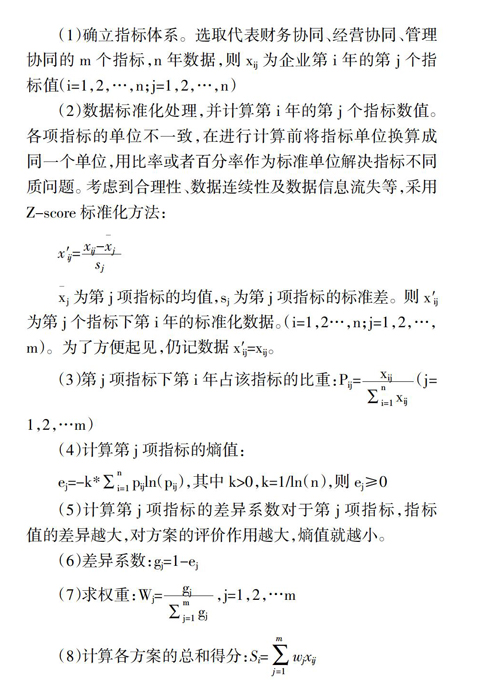

(1)确立指标体系。选取代表财务协同、经营协同、管理协同的m个指标,n年数据,则xij为企业第i年的第j个指标值(i=1,2,…,n;j=1,2,…,n)

(2)数据标准化处理,并计算第i年的第j个指标数值。各项指标的单位不一致,在进行计算前将指标单位换算成同一个单位,用比率或者百分率作为标准单位解决指标不同质问题。考虑到合理性、数据连续性及数据信息流失等,采用Z-score标准化方法:

四、协同效应的实证分析

1.结果表明,并购协同效应的主要来源于财务协同效应、经营协同效应、管理协同效应。三个效应的权重分别为0.417、0.323 5、0.259 8。从二级指标来看,长期偿债能力、成长能力及短期偿债能力、费用控制等指标是并购协同效应的主要来源,四者累计权重达0.781 9。

2.财务协同效应方面,长期偿债能力(权重为0.234 6)比短期偿债能力(0.182 1)更重要。长期偿债能力主要来源于资产负债率、产权比率、权益乘数等,各自的权重分别为0.064 4、0.056 1、0.056 1,累计权重占长期偿债能力的75%;而其他指标则相对不重要。短期期偿债能力中,现金比率、流动比率、速度比率等指标权重差異较小,它们的权重分别为0.047 7、0.044 9、0.044 9、0.044 6,四者对财务协同效应的贡献较为重要。

3.经营协同效应方面,成长能力(权重为0.212 9)比赢利能力(0.110 6)更重要。成长能力指标中,净资产收益率、每股净资产增长率、归属母公司的股东权益占比、净利润增长率等指标为成长能力的主要来源,它们的权重分别为0.061 2、0.047 0、0.046 8、0.044 2,而主营业务增长率则不太重要。赢利能力主要来源于总资产净利率,其权重为0.057 1,而其他三个指标权重很低,对并购协同效应影响较小。

4.管理协同效应方面,费用控制(权重为0.152 3)比营运能力(0.107 5)更重要。费用控制指标中,管理费用、财务费用及营业成本/营业收入等指标对并购协同效应贡献更大,三者的权重处于0.044 5至0.048 0之间;而销售费用/营业收入的贡献很小。营运能力指标中,营运资本周转率对并购协同效应的贡献最大,其权重为0.054 9。

五、结论与建议

熵值法分析结果表明,昆仑万维收购闲徕互娱的协同效应明显,依次表现为财务协同效应、经营协同效应、管理协同;协同效应主要来源于长期偿债能力、成长能力、短期偿债能力及费用控制能力提升。但是,并购后仍然存在一些问题,如总资产净利率、销售毛利率等指标仍然很低,并购当年的债务压力加重、资金短缺大等问题。

本文认为,公司未来应在以下方面改进:(1)打开新市场领域,提升整体实力。继续巩固传统优势市场,逐渐向城市、县、乡镇、农村层层渗透,同时不断调整和优化运营思路。此外,也应重视游戏的运营管理,尽可能减少一些不良的游戏体验,比如在游戏信息栏招收代理的信息不断闪现、官方论坛里的游戏分线下折现群信息不停刷版等问题。(2)实施弹性管控,立好财务管理目标。应该重视企业的现金流量,比如对企业管理层的考核增加设置动态的“应收账款回收率”指标。但同时也可以设定相对宽松的平均收款期指标,允许在该指标上下浮动。(3)剥离不良资产,提高经营效率。目前公司资产结构存在一定问题,导致相关正指标逐年下降。应剥离与主营业务不相关的资产,集中整合资源投入到主营业务游戏产业相关项目,盘活资源或资金,提高企业资金的流动性。

参考文献:

[1]? 滕晔.企业并购协同效应分析[J].商业会计,2012,(1):60-62.

[2]? 杨剑.江西W房地产公司财务绩效研究[D].上海:华东交通大学,2018.

[3]? 杨帅,李卫宁.企业并购绩效综合评价模型研究[J].工业技术经济,2007,(7):82-85.

[4]? 王秀丽,刘子健.互联网企业战略并购与财务协同效应研究——基于百度并购去哪儿网的案例分析[J].北京工商大学学报:社会科学版,2014,29(6):47-54.

[5]? 何璐伶.企业并购协同效应的财务分析——基于汉威电子的案例研究[J].财会通讯,2018,(4):3-8.

[6]? 殷爱贞,马晓丽,于澎.基于并购动机的并购绩效评价——以东方航空并购上海航空为例[J].财会月刊,2018,(11):107-114.