中国上市公司治理溢价实证研究

【摘 要】 本文基于资本资产定价模型和Fama-French三因子模型,利用沪深A股上市公司2010-2017年的数据,检验中国上市公司是否存在公司治理溢价。本文选取了22个公司治理指标,通过因子分析计算出的公司治理指数来衡量公司治理状况。基于公司治理指数对省市公司进行分组,分别进行回归分析,结果显示,随着公司治理程度的提升,回归结果的截距项不断增大,即中国上市公司存在治理溢价,本文的研究结果表明,将公司治理因素纳入投资决策考虑因素当中可以获得超额回报,公司治理溢价的存在促使上市公司改善公司治理质量从而提升整个资本市场的效率。

【关键词】 公司治理 治理溢价 资产定价模型 治理指数

一、引言

2002年1月7日,中国证监会颁布《上市公司治理準则》,该准则明确规定了上市公司股东、董事会以及监事会的内在机制以及相应职权,旨在提升中国上市公司总体治理质量,规范上市公司行为,建立良好的公司治理监察体系。我国治理评价系统的建立,有利于更客观公正的对中国上市公司治理状况进行评估,为中外投资者提供更有价值的投资信息。理论上,公司治理质量是可以反映在股票价格中的。治理质量的提升会吸引投资者购买或持有该公司的股票,从而引起股价的上涨,帮助企业筹集更多的资金,形成良性循环。控股股东、董事与董事会、监事与监事会透过公司治理体系实时监控公司的治理状况,确保公司运营良好,有助于公司平稳健康发展。

二、样本选择、研究设计和变量定义

(一)样本选择与数据来源

本文所选样本为2010-2017年沪深两市的A股上市公司。剔除ST、ST*的公司,以及金融行业的公司,金融保险行业公司的治理以及财务表现方面和其他行业相比具有特殊性。

研究数据来源:色诺芬(CCER)数据库的上市公司治理结构数据库和中国证券市场指数数据库数据;国泰安(GTA)数据库的中国上市公司财务数据库。

(二)变量定义

考虑到我国上市公司治理的实际情况和数据的可获得性,本文选择了22个常用反映公司治理状况的指标。

(1)股东大会与股权结构:年度股东大会会议的出席率、年度内股东大会的会议总次数、CR_10指数、Z指数、Herfindahl_10指数、第一大股东持股比例

(2)董事会指标:金额最高的前三名董事的报酬总额、年度内董事会的会议次数、独立董事津贴、董事会的规模、董事会持股比例(%)、独立董事总人数、领取报酬的董事比例(100%)

(3)监事会指标:监事会的规模、监事会持股比例(%)、领取报酬的监事比例、年度内监事会的会议次数

(4)经理层指标:金额最高的前三名高级管理人员的报酬总额、高管人员持股比例(%)、高管人员总人数

(5)虚拟变量董事长是否变更、监事会主席是否变更

进行因子分析时要满足变量间的相关性较高的假设。同时通过KMO和Bartletts Test检验。检验结果显示,KMO值为0.682,Bartlett检验显著。

旋转分析结果比较理想,取前8个因子,8个变量累计解释71.048%的信息。然后以各个因子总方差贡献率的比例作为权数进行加权汇总计算出公司治理指数(cgindex)。cgindex值越高,代表公司治理状况越好,反之越差。

三、研究结果分析

(一)描述性统计分析

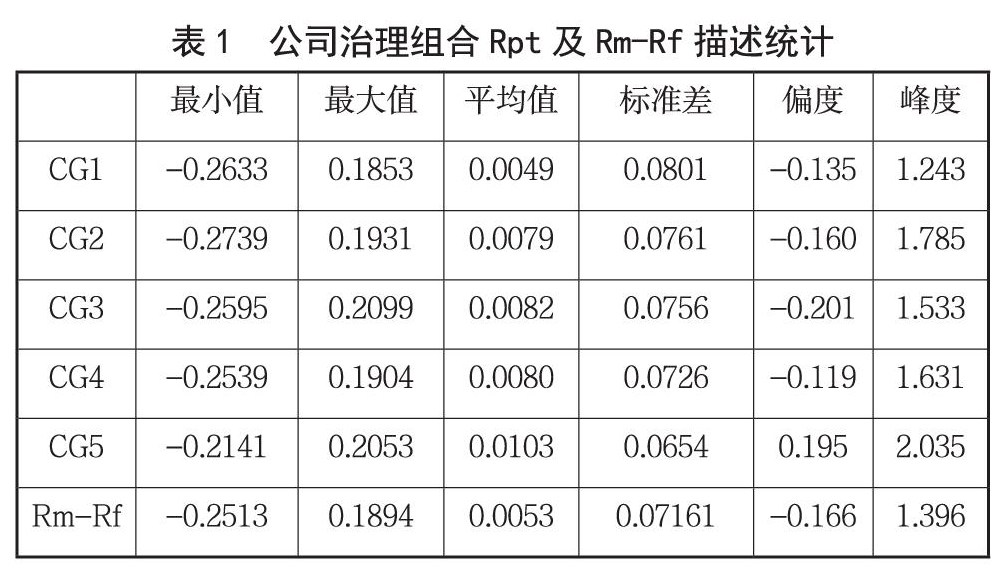

表1显示了按公司治理质量分组的各投资组合回报率的描述性统计分析结果,随着公司治理质量的提升,回报率有明显提升,这在一定程度上说明随着公司治理质量与回报率呈正相关。

(二)公司治理质量与超额回报率

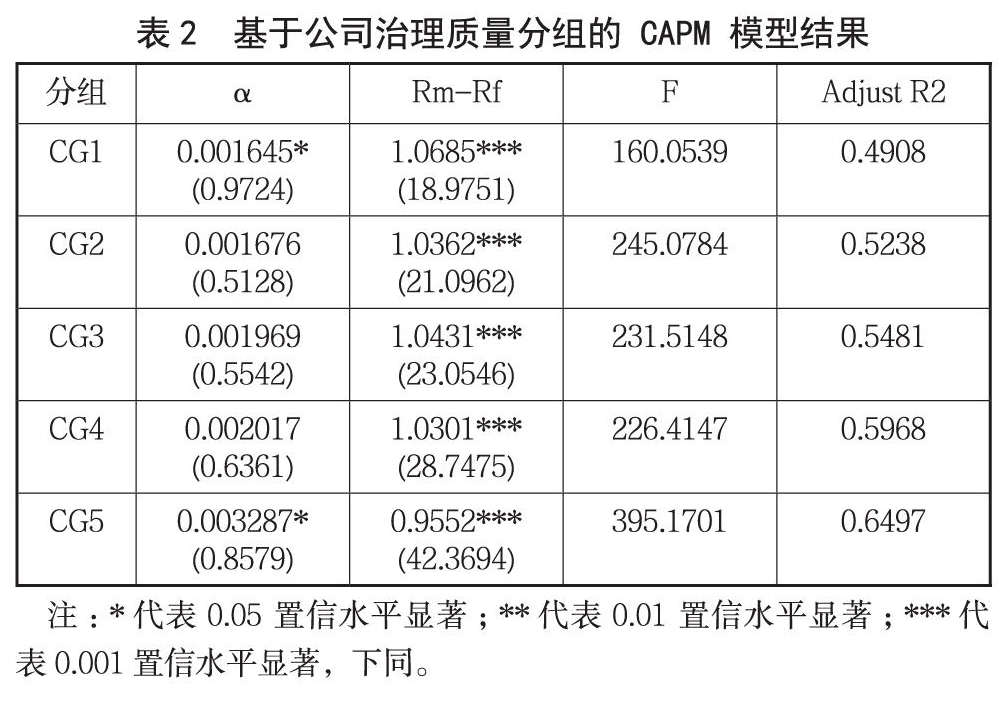

本文首先控制了系统风险因子,即采用CAPM模型来检验治理溢价是否存在,如表2所示,各投资组合的Rm-Rf高度显著,且各组的Ajusted R2在0.4-0.7之间,F值高度显著。随着治理质量的提升,从CG1到CG5截距项不断增加,这说明随着治理质量的提升超额回报率不断增加。这说明买入公司治理程度好的股票能获得更高的超额回报。

在CAPM模型的基础上加入了规模因子(SMB)和账面市值比因子(HML),即采用Fama-French三因子模型检验公司治理溢价的存在。Ajusted-R2均提升到了0.55以上,Rm-Rf系数高度显著,SMB和HML部分系数显著,与CAPM模型的检验结果基本一致。

(三)研究结论

通过基于公司治理质量分组的CAPM模型和Fama-French三因子模型的实证检验结果可以看出,市场溢价因子能够比较好地解释中国股市的收益。随着公司治理质量的提升,截距项α也随之增加,即超额回报增加,这说明了公司治理溢价存在。即买入公司治理状况好的公司的股票有机会获得更高的超额回报。

四、研究不足与政策建议

本文研究存有一定局限。一,治理质量指标的选取不够充足,忽略了某些重大事件的影响,如是否具有关联交易,是否收到公开处罚或批评等。二,治理溢价检验方法使用简单分组求加权平均回报率办法,分组数量较少,组与组之间的差距不够明显。

我们的检验结果验证了公司治理溢价的存在。公司的股东要努力改善公司的治理结构,通过安排包括股权结构、股权集中度、经理层、董事会公司治理机制,协调各利益相关者之间的关系,提高公司治理水平,可以提高公司的经营业绩,提升公司价值。我国应建立更加完善的公司治理指数,引导投资,使更多资金流向健康发展的公司,政府监管部门可以通过公司治理情况及时掌握上市公司的运行状况,有效发挥监管部门对于上市公司的监管作用。

【参考文献】

[1] 邓长荣,马永开.三因素模型在中国证券市场的实证研究[J].管理学报,2005.5

[2] 郝臣.中国上市公司存在治理溢价吗?——来自沪深两市 2002-2005 的经验数据[J].公司治理评论,2011.1

[3] 安占强.中国上市公司治理溢价研究[J].生产力研究,2009.1

[4] 赵玉洁.公司治理质量与股票收益的渐进性[J].财经论丛,2014.5

[5] 南开大学公司治理研究中心公司治理评价课题组.中国上市公司治理指数与公司绩效的实证分析——基于中国1149家上市公司的研究[J].管理世界,2006.3

[6] 南开大学公司治理研究中心公司治理评价课题组.中国上市公司治理指数与治理绩效的实证分析[J].管理世界,2004.2

作者简介:刘明慧(1999—),女,汉族,江苏省无锡市人,学历:本科;单位:江南大学商学院,研究方向:金融学。