时间序列周期分析在上证指数中的应用研究

【摘 要】 随着金融市场的发展程度不断提高,金融制度也在不断完善,交易规则和发达的资本主义国家也在相似或相近,这是一个不断市场化,不断开放化的过程,同时也伴随着科技的发展,金融与计算机的融合程度也在慢慢的提升,将计算机技术运用在金融交易和研究中已然成为趋势,它不仅节约了人力物力,也提高了交易的效率,也增大了赚取利润的机会。本文根据证券市场中上证指数的历史数据,深入研究其适合策略以及出现买卖点的合理性,我们选取比较简单的均线系统分别是5日和10日,评价最后结果的方法有很多,交易策略的累计收益率及买卖点获胜率。 本文是以Python语言对上证指数关于时间序列周期的策略应用研究,主要是趋势策略。

【关键词】 移动平均线 收益率 量化分析

1、绪论

计算机技术在资本主义国家应用在金融领域的程度是很成熟的,然而在国内还是比较新颖的,发展不是很久。在这进程中,均线系统一直都是比较经典的策略,但是同时也是非常简单的策略,一般在研究更加深入的策略时,均线策略可以作为很到的切入点。Python语言随着人工智能的火爆,也变得更加流行,由于内在的模块使用的方便性,它目前在金融领域应用的还是很多的,主要用在数据分析和策略研究。移动平均线具有滞后性。想对于进行短线投资的人们来说,掌握均线的变动规律,以及对均线的运行轨迹进行预测,这一点对投资者来说是至关重要的。

2、理论基础

2.1 有效市场假说——技术分析的兴起。大众的认知,量化的投資不仅需要掌握专业的金融知识,这是进行制定策略并进行交易的基础,其次还有很重要的基础就是计算机技术。但是这种有效性并没有得到学者的界定,因为这个领域在中国发展起来不是很久,并没有一谈完成成熟的理论,有效性的市场是可以通过一定的量化分析掌握市场波动的程度和方向,这样可以获得超额收益。

有效市场假说从国外传进来一直被认为是非常重要的理论基础,该假说具体含义就是:假如说现在的市场是有效的,也就是市场能完全对信息做出反映,每个人掌握的信息都是一样的,就是说不会有人能赚取到超额收益。

3、策略分析

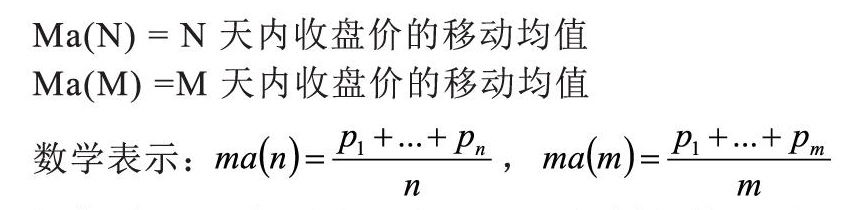

3.1双均线策略。移动平均线(MA)是在金融交易分析中,是比较古老而简单的技术分析指标,它分为短期的中期的长期的均线,因此也就对应着反映出不同的周期的趋势,可以放映出周趋势,年趋势等等。上边是按照周期来算的,同样可按照计算的方式,便可以分为简单移动平均线、加权移动平均线和指数平滑移动平均线等。

然而在实际应用中,并没有规定使用何种周期,和那种计算方法,我们一般都是根据自己的常用的坏习惯的来确定该如何去选择周期和均线计算方式。

接下来,我们将详细研究均线的特点以及如何使用均线来缺点交易的规则,并对这种均线系统作出评价。强调的是,下边的研究采取的均线的系统和每天的收盘价进行相互结合来研究这种系统的特点。策略原理:

操作原理:当短均线上传长周期均线的时候,我们可以选择做多市场,因为短期趋势向上,想次做空时平仓掉,反过来,如果短周期下穿长周期说明走势已经走坏,做空。

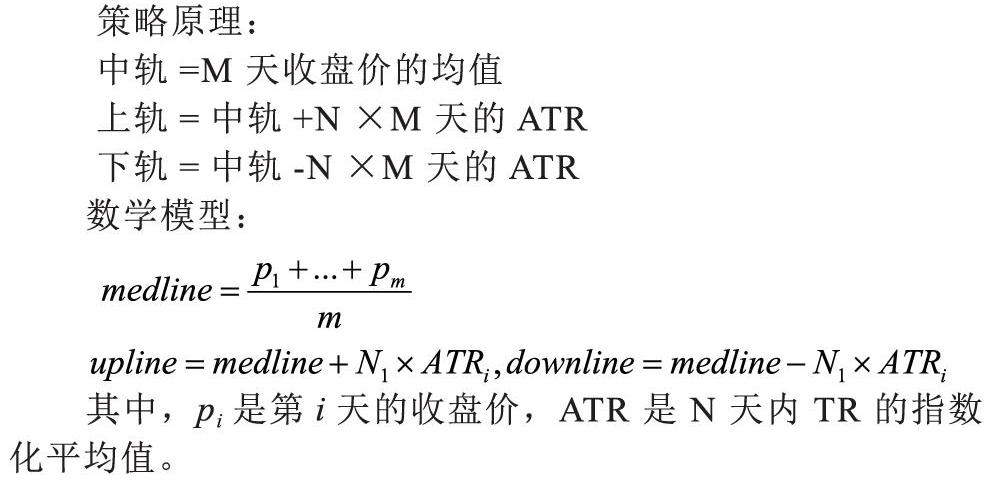

3.2肯特纳通道交易策略。肯特纳通道与东谦通道很相似,也是一个重要的趋势突破技术指标。这两种技术指标与布林带的应用是不一样的。肯特纳通道与东谦通道应用于股价波动较大时,让人们注意趋势突破。布林带是让人们注意股价遇到上线或下线时,股价可能发生反转。

肯特纳通道由三条线组成:中线是一条在一个时段内的简单移动平均线,在计算简单移动平均线时,其中的价格是用当日或特定时段股价的高价、低价和收盘价的平均值来计算;而上线和下线是距离中线一个相等的值来确定的。计算中的时段,以10日最普遍。

以10日来计算,10日肯特纳通道的中线是10日股价(这里的股价为当日最高价、最低价和收盘价三者的平均值)的简单移动平均线。上线和下线与中线的差是相当的,这个差值是每日股价波动幅度值的10日简单移动平均值。下边的计算以M周期为例进行。

策略原理:

中轨=M 天收盘价的均值

上轨=中轨+N ×M 天的 ATR

下轨=中轨-N ×M 天的 ATR

数学模型:

其中,pi是第i天的收盘价,ATR 是 N 天内 TR 的指数化平均值。

TR 和 ATR 都是用指数点数来表示的单日振幅。

肯特纳通道的应用:

(1)当股价高于上线时,提供做多的机会。而当股价在上线之上又折回上线时,是卖出的时机。

(2)当股价低于下线时,提供做空的机会。而当股价在下线之下又折回下线时,是买进的时机。

3.3策略组合的构建。一套比较完整的量化投资的策略主要包含以下几个方面,其中最重要的就是交易市场,策略的类别,数量,周期等等。针对于交易市场而言,目前国内的交易市场主要还是有股票期货基金债券等,我们做交易时可以单独选择某一市场进行研究,当然也可以选个几个市场进行组合投资,当然每个市场所面对的风险是不一样的,就这样可以分散单一市场的风险,降低投资的风险度,还有就是如果选择相似度很大的市场那么久没多大意义了。策略种类可以分为好多种,比较常见的有趋势,周期,震荡,套利,产业链等等不同策略,每一个策略都是人们智慧的结晶,都说是前人总结的结果,单一策略的使用势必导致风险度的提升,因为使用的太多,所以之一投资策略的组合至关重要,分散资金可以分散风险。数量方面没啥可说的,这完全根据个人你可以选择多样的投资组合。周期而言根据策略和品种来定,不同的品种可能适合不同的周期。

3.4策略绩效评价指标。投资收益难说是唯一来评判策略的好坏的指标,当然是非常重的指标,我们需要综合考量。目前年化收益率、最大资金回撤、夏普比率等指标,慢慢得到广大投资者的认可,在市场上也具有一定的水度里,本文主要还是考虑前三个来具体评定策略的效果怎么样。

4、研究结论与展望

文中讨论的是比较简单的策略,同时也是只选取了一只股票,研究的范围还是比较窄的。

量化投资这个概念在中国发展的还不是很久,技术还不是很成熟,因此前方的路还有很长要走。关于这方面的论文和文献虽然有限,但是已经取得一些理论知识层面的进步,但是如何将理论应用实践中,把计算机技术和金融的理论知识相结合是一个很有挑战性的课题,需要很多人的努力。所以如果想赶上资本主义国家量化投资发展的程度还是需要经过很大的努力。目前随着金融市场的改革,股指期货也在不断放宽,金融发展的也越来越健康,同时也在慢慢喝国际接轨,如何将这技術应用在金融领域还是有很长的路要走,也需要广大学者和技术人员的共同努力。

【参考文献】

[1] 何亚莉. 论量化投资对中国资本市场的影响[J]. 现代商贸工业, 2016, 37(19):120-121.

[2] 吴国平, 谷慎. 中国股指期货和现货市场时变联动与波动溢出研究——基于DCC-MGARCH-VAR模型的实证分析[J]. 学术论坛, 2015, 38(10):66-70.

[3] 刘峰, 蔡志杰, 乐斌. 基于市场资金流向分析的商品期货量化交易策略[J]. 数学建模及其应用, 2017(3).

[4] 彭蕴亮. 套利“无极限”——“双阿尔法策略”在衍生品交易中的运用[J]. 证券导刊, 2006(19):33-34.

[5] 林焰, 杨建辉. 基于模糊粒化的改进混合神经网络股指期货价格区间预测[J]. 南方金融, 2017(11):9-22.

[6] 刘金娥, 危俊轩. 基于三角形态走势的期货价格技术分析[J]. 厦门理工学院学报, 2016, 24(6):32-38.

[7] 黄锐. 量化交易改善了中国股指期货市场质量吗?——基于股指期货高频数据的分析[J]. 金融经济学研究, 2016(3):60-69.

[8] 台运波. 基于利率市场化的中国证券市场发展策略[J]. 时代金融, 2017(12):166-167.

[9] 陈思含. 股票量化交易的模型构建[J]. 当代经济, 2018(8):36-37.

[10] 谭磊. 趋势跟踪类策略的内在逻辑[J]. 当代经济, 2017(6):144-145.

作者简介:蒋圣(1993——)男,汉族,河南信阳人,上海大学经济学院,2017级研究生,金融专业。