基于公司治理视角的汽车行业上市公司过度投资行为实证研究

金育蓉

摘 要:中外文献对我国制造业、国有企业的过度投资及产能过剩方面有相关研究,汽车行业产能过剩的类型和过度投资程度尤其引发关注。从公司治理视角出发,实证研究中国汽车制造行业的公司治理模式对企业投资行为及投资效率的作用机制后发现:第一,针对财务信息而言,毛利率与长期资产变量负相关;第二,前三大股东持股比例越高,长期资产投资规模越大;第三,董事会与监事会的持股比例越高,则越有利于国有汽车上市公司降低无效长期资产投资比率;第四,独立董事人数所占比例越高,则越有利于从第三方角度监督并做出科学投资评价。基于此,提出优化公司治理架构、提高投资效率、避免无效率固定资产投资行为的政策建议。

关键词:过度投资;公司治理;Richardson模型;产能过剩;国有汽车制造商

中图分类号:F272.5 ? ? ? ?文献标志码:A ? ? ?文章编号:1673-291X(2019)33-0081-05

引言

本文旨在研究中国国有汽车制造商基于公司治理层面的过度投资及产能过剩问题。过度投资指非最优投资决策会降低资金配置效率。早年有学者提出,过度投资概念是作为自由现金流理论延伸(Jensen,1986)。基于股利政策的自由现金流研究使得过度投资假说进一步发展,有学者将过度投资公司界定为NPV为负,托宾Q小于1的公司(Lang&Lizenberger,1989)。Miller(1995)認为,公司治理侧重于集团的内部治理结构或直接控制。林毅夫(1997)则将企业经营管理、绩效管理、监督控制等也纳入公司治理范畴。

国内学者应用Richardson过度投资模型(2006)研究中国国有企业、制造业投资效率问题,更多侧重于政策导向和宏观角度。外国学者更多从自由现金流角度对过度投资行为的起因进行讨论。过度投资主要来源于经济增长需要,但过度投资带来的产能,没有匹配的内需和外需来消化,导致产能过剩。此外,我国特殊混合所有制经济背景和公司高管寻租行为加剧了过度投资。本文写作目的在于能否通过优化公司治理结构,来缓解中国国有汽车制造商的过度投资带来的自由现金流使用效率低下问题。

一、文献综述

第一,国有汽车制造商经营情况。就宏观层面而言,谭志国(2004)基于30家汽车制造公司的包络分析模型验证其资产投入相对过剩的问题,阻碍汽车行业可持续发展。同时,新能源汽车发展为我国汽车行业带来新的投资热点,产销量增长迅速。就微观层面而言,一汽大众等传统国有企业营业收入下降幅度巨大,比亚迪为代表的新能源汽车营业收入呈现增长态势,显示出公司治理环境下产生了差异化投资行为导向。

为此,本文提出假设一:中国国有汽车上市公司的自由现金流没有得到充分利用,固定资产等长期资产的连年增长不能带来切实毛利率提高。

第二,过度投资界定、投资效率描述模型。国外学者初次提出过度投资概念(Jensen,1986),Lizenberger(1989)等人将过度投资界定成接受一些NPV为负的投资机会。李维安等人(2007)首次将公司治理评价指数应用于投资决策研究,证实公司治理机制能有效规避投资无效率行为。毛舒悦(2011)则选取股权集中度、管理层前三大股东及国家持股比例等因子,对中国企业投资有效性进行判定。程新生(2012)等学者则着眼于外部融资制度约束对投资效率的影响。孙晓华、李明珊(2016)通过对31个省份国有企业投资效率分析,得出结论,即政府对国有企业的干预减缓了经济下滑速度,但过度投资产生的副作用不容小觑。中国学者杨兴利(2017)在《我国汽车行业非效率投资研究》一文中,以代理理论、信息不对称理论和自由现金流理论为基础,用残差描述非效率投资。由此可见面对销售额下滑,市场竞争加剧,政府有形的手很难持续给予制造业持续的驱动力,企业需要真正提升投资有效性。而汽车行业作为制造业的特殊支柱之一,其投资效率也是地方经济发展的重要一环,避免盲目投资、无效投资,可以避免产能过剩、供需补足等问题。

为此,本文提出假设二:中国国有汽车上市公司投资规模与公司持有自由现金流、托宾Q值、财务杠杆率相关。

第三,公司治理理论。投资决策是由管理层决策产生的,若公司处于现金净流出,即自由现金流为负情况下,会寻求外部融资,外部资本市场会对贷款使用加以外部监管(Jensen,1986)。Stulz(1990)认为,代理成本影响投资决策,监管难度使得现金流投资决策于有益于管理层,但无益于股东的角度。Cooper、Woo and Dunkelburg(1998)应用行为金融学理论得出,过度自信的经理人会高估获得利润的可能性,产生非理性不正确的价值判断,做出高风险投资决策。徐磊(2007)结合内部治理、产品竞争力、融资决策等因素,分析了过度投资行为对企业价值和业绩表现的影响。Xin Chen、Yong Sun等(2010)认为,保有大量自由现金流、国有集中度高的上市公司更易陷入过度投资,而强有力的监管团队和高杠杆率可以缓和这一问题。王荣(2014)基于国有企业具有特殊性,总结包括履行出资人职责机构直接管理公司的两级制,以及中间设立国有资产经营公司作为中间层的三级制两种机制;缺乏公平竞争和权力寻租下导致投资效率减损,这种现象的存在需要制度和规则的完善来规避。换言之,国有企业管理层执行和董事会决策不完全分离、激励手段单一、市场机制难以发挥作用,决策难以符合利益相关者投资诉求(邓楚平,2004)。Yizhong Wang及Carl.R.Chen(2016)等人提出,国有企业投资行为受到以通胀不确定性为代表的外部经济环境和过度自信的内部公司治理两方面的交互影响。王敏、黄新莹等人(2017)则认为,非执行董事抑制高管在职消费作用强于外部监督。公司高管是公司投资决策的裁判官,个人的价值判断诚然会对投资产生影响。那么如何防止高管攫取私利、盲目投资、过度自信等行为,就需要企业内部监督加持,例如监事会对公司投资决策的监督、独立董事对公司决策做出专业性独立判断、股东作为出资人行使重大决策的表决权。我国国有企业普遍存在着政企不分,企业经营与地方政府业绩黏连等问题。因此,国有汽车制造业企业的公司治理环境更有待改善,公司治理结构和方式需要创新。

为此,本文提出假设三:公司治理体系中监事会和独立董事效力与投资规模战略决策正相关,反之前三大股东持股比例与投资规模负相关。

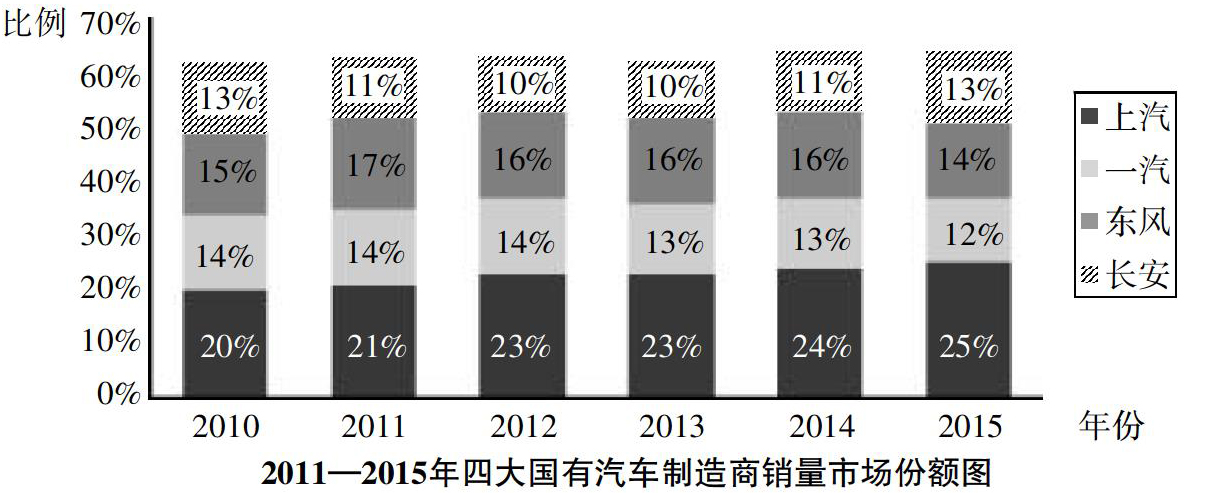

从中外文献中可见,虽然对过度投资的研究层出不穷,但是针对我国国有汽车上市公司的研究较少。针对汽车主营业务收入下滑及产能过剩现象,结合当今新能源汽车的发展契机,本文对当今我国四大汽车制造公司进行投资效率量化实证分析,旨在探讨上市公司治理结构对投资模式、投资效率及公司业绩发展的影响。

二、实证研究

(一)样本来源及选取

中国四大国有汽车制造商上汽集团(600104)、一汽轿车(000800)、东风汽车(600006)、长安汽车(000625)的数据为样本,时间跨度为2005—2016年。因为北京汽车(01958)在港股上市,广汽集团(601238)仅能获得2012—2016年公开财务报告数据,因此去除。全社会GDP增长率及固定资产增长率数据来源于万德数据库。上汽集团、一汽轿车、东风汽车和长安汽车的年度财务报告,包括资产负债表中资产、负债,利润表中营业利润,现金流量表中经营活动现金流入、股利利息现金支出、投资固定资产现金流出,用以补充某些缺失或问题数据。公司治理相关数据包括前三大股东名称及持股比例、独立董事人数、津贴及所占比例、董事会持股比例、监事会规模及持股比例。进行样本筛选和变量处理后共计样本量48组,时间跨度十二年,数据来源于CCER数据库。

(二)模型设计

1.Richardson过度投资模型。Richardson模型(2006)中,自由现金流指购置现有资产和对新投资机遇融资所需的现金流,过度投资指投资NPV为负的项目(刘静,2011)。只有部分的公司治理变量影响过度投资,活跃的股东,特定的反收购保护措施,使得过度投资可能性降低,此外年份和行业作为虚拟变量。

2.投资相关变量。本文建立衡量中国四大国有汽车公司投资行为的计量模型:固定资产投资(FAI)描述企业现金流量表中流入投资固定资产、无形资产等长期资产的现金流出以便于确定每期固定资产新增投资,并与自由现金流契合。托宾Q值(Tobin Q)衡量企业成长水平,一旦公司有多余现金,即使投资机会不是最优,同样存在资本支出或兼并收购行为(Opler et al,1999)。杠杆比例(Leverage)用来衡量上市公司负债比率。自由现金流(Free Cash Flow)等于经营性现金流减去股利和利息支出。年度(Year)控制时间影响。

3.公司治理指数相关变量。公司治理(Corporate Governance)总体上包括董事会、股东、监事会、独立董事等方面治理。本文采用前三大股东持股比例衡量股权集中度;用监事会持股比例衡量監事会的内部监督作用;采用独立董事薪酬衡量独立于公司利益的独立董事受到激励的程度,以此来代表他们参与决策的积极主动性。

在模型检验中看是否存在交互项,是否需要差分,是否用log形式等细节问题,鉴于R2、t值、F值选取解释程度最高的模型。本研究仅讨论中国市场份额位居前列的四大国有汽车制造商,由于汽车整车制造业投资固定资产数量庞大且代表性强,有助于对我国国有企业投资效率、地方投资模式、国有企业内部公司治理、汽车行业产能过剩等问题进行评价和解读。

三、检验与结果分析

(一)样本描述性统计

(二)样本回归及显著性分析

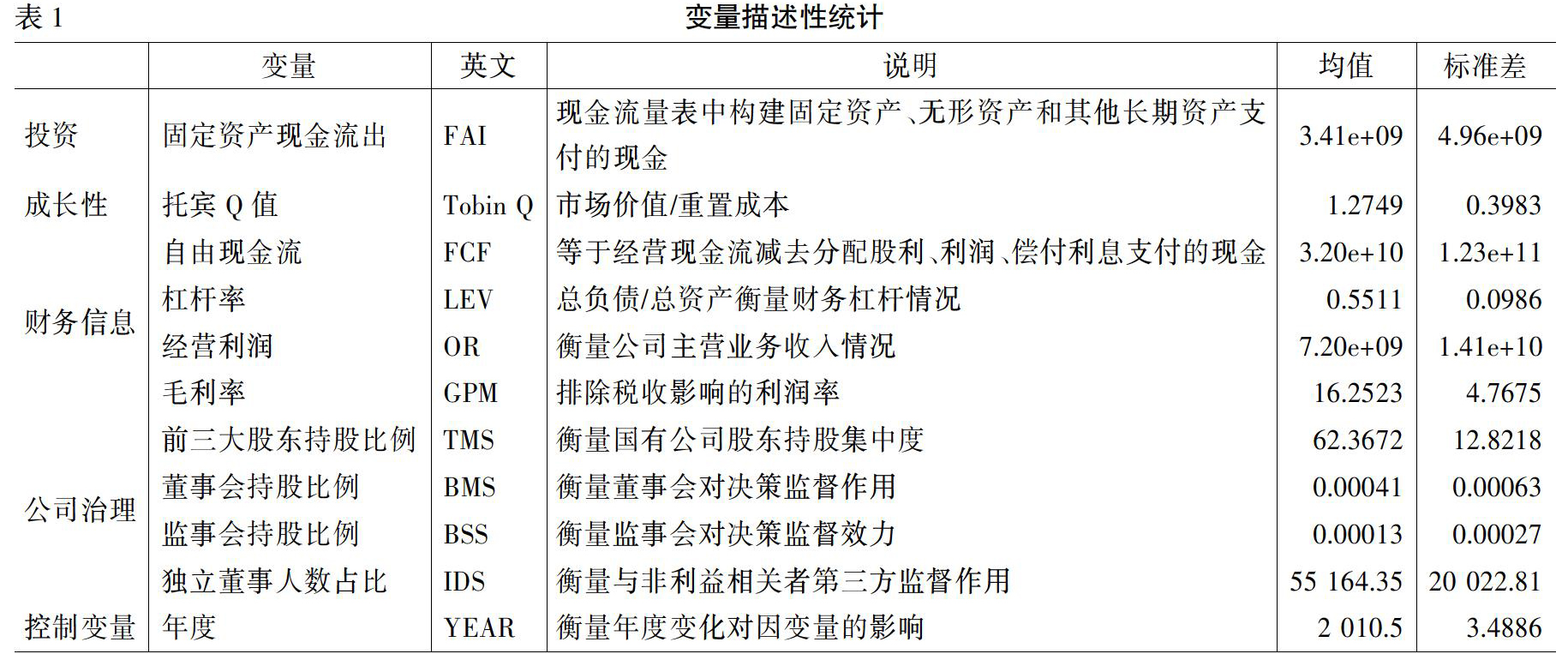

1.此投资模型中包含的变量为投资、成长性、财务信息、公司治理变量,每部分由细化特征变量进行解释。通过Stata计算出所有变量的平均值和标准差(如表1所示)。此外,找到长期资产投资与其他变量的相关系数,初步得出变量之间的正负、强弱相关性。我们发现,首先,针对财务信息而言,毛利率与长期资产变量负相关(相关系数=-0.1596),初步印证假设一;自由现金流(0.6060)、财务杠杆率(0.1882)及主营业务利润(0.9780)与长期资产投资规模呈正相关。其次,针对公司治理信息而言,前三大股东持股比例越高,长期资产投资规模越大(相关系数=0.6273);而董事会与监事会的持股比例(-0.0252,-0.2184)、独立董事人数占比(-0.383)与之呈负相关。

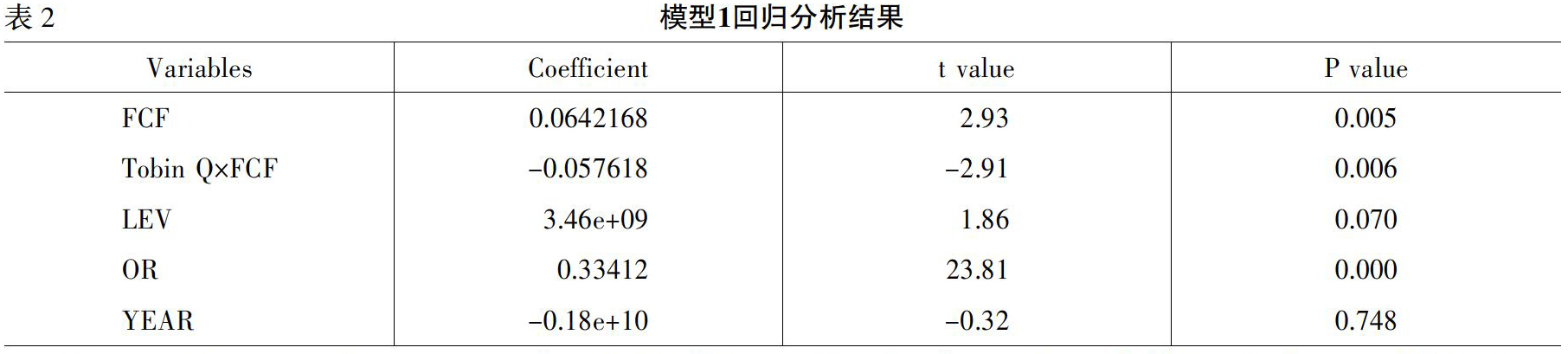

2.建立投资关系函数,我们发现,除财务杠杆率在10%水平下显著外,自由现金流、托宾Q值与自由现金流交互项、主营业务利润均5%水平下显著。持有过量自由现金流会导致经理人做出增加固定资产、无形资产等长期资产投资的决策(=0.0642168,t=2.93),而非关注股东利益最大化的目标。财务杠杆率升高意味着公司更多运用外部融资进行维持公司运营,这无形中形成对长期资产投资效率的外部监督(=3.4e6+9,t=1.86)。主营业务利润增加使经理人对新的投资机会产生信心,进而追加长期资产投资额(=0.33412,t=23.81)。该模型R2为95.96%,修正R2为95.47%,能够很好地解释汽车上市公司投资规模决定因素。

FAI=FCF+TobinQ×FCF+LEV+OR+DYEAR+1

3.在上文建立长期资产投资规模模型的基础上,引入包括前三大股东(TMS)、董事会(BMS)、独立董事人数占比(IDS)等变量公司治理变量,验证假设三即公司治理完善能否对上市公司投资规模产生质的影响。经过Stata的多次验证发现公司治理因子与自由现金流的交互项对公司投资规模产生显著作用。董事会持股比例描述董事会对投资决策的监督作用,持股比例越高,则越有利于国有汽车上市公司降低无效长期资产投资比率(2=-17.82393,t=-3.10)。独立董事人数所占比例也是公司治理结构中重要一环,所占比例越高则越有利于从第三方角度监督并做出科学投资评价(3=-0.1564534,t=-3.78)。此外,独立董事的薪酬水平也是激励吸引内部公司治理人才参与决策建议的有效途径,目前国有企业对独立董事薪酬激励仍然较低,适当提高独立董事薪酬,创新激励机制和手段,是完善投资决策的助推器。前三大股东持股比例系数为正(1=0.000428,t=3.82),说明公司股权更多归于大股东,投资决策也更多由大股东做主,不易产生更有利于全体股东的决策行为。若第一大股东为国有公司,那么投资决策更大程度依赖于政府,不利于内部监督进行理性投资。该模型R2为96.41%,修正R2为95.88%,相较于只包含财务信息的投资规模模型更为优化,因此我们可以肯定国有汽车上市公司治理会对未来投资规模产生影响,假设三得到验证。反观中国四大国有汽车上市公司近十年来的公司治理现状,平均监事会规模为4—5人,平均独立董事规模为3—4人。对比非国有企业的汽车制造商比亚迪,具有很大差异。比亚迪董事会成员分为四大委员会和三类董事,呈现分权化的公司治理结构,这将更符合中国汽车上市公司未来公司治理趋势,有利于新能源、光伏等新科学技术及长期战略发展。

FAI=LEV+OR+1FCF×TMS+2FCF×BMS+3FCF×IDS+DYEAR+2

4.局限性。本文的局限性为采用数据均为会计数据具有历史性,仅将市场份额前四大汽车集团作为样本,未对民营及外资汽车制造商进行讨论。此外,本文侧重于企业微观层面公司治理角度影响投资决策机制,而非国家宏观政策的研究。

四、结论与政策建议

第一,创新国有汽车企业治理结构,有效减少过度投资决策。在我国经历计划经济、混合所有制改革、到市场经济转型,国有汽车公司产权多元化,变为国家、外资、个人共同持股,更多国有汽车制造商选择上市进行股权融资。这两方面转变作为外部监督的有效力量,对公司高管的投资决策行为产生一定程度的制约。利用激励政策引进管理人才作为独立董事、监事会成员,尽量避免董事长或总经理在缺乏合理建议情况下独立做出决策。

第二,从政府规制的角度,汽车行业应该反垄断、市场化;强化信息披露,提高透明度,有效减少过度投资行为。中国汽车行业自身发展离不开合理有效率的投资,而从整个社会角度来看,有效率的投资依赖于汽车行业的反垄断和充分的市场化。因此,政府应强化汽车行业的反垄断措施,严格执行信息披露制度,提高上市汽车企业投资决策的透明度,有效减少过度投资行为的发生。

第三,汽车行业的投资要适应绿色环保的时代发展要求,加强绿色投资。在新能源汽车和传统汽车并存,传统国有汽车制造商在与外资汽车合作的同时,也应当不断提高技术水平,在创新环保方面进行投资,顺应市场的发展趋势和政策导向。

参考文献:

[1] ?Michael C.Jensen.Agency Costs of Free Cash Flow,Corporate Finance,and Takeovers.The American Economic Review,Vol.76,No.2,Papers and Proceedings of the Ninety-Eighth Annual Meeting of the American Economic Association,1986,(5):323-329.

[2] ?Larry H.P.Lang,Robert H.Litzenberger.Dividend announcements:Cash flow signalling vs.free cash flow hypothesis? Journal of Financial Economics,Volume 24,Issue 1,September,1989,(1):181-191.

[3] ?Scott Richardson.Over-investment of free cash flow.Rev Acc Stud,2006,(11):159-189.

[4] ?李維安.公司治理与企业过度投资行为研究——来自中国上市公司的证据[J].财贸经济,2007,(12):56-61.

[5] ?Xin Chen,Yong Sun,Xiaodong Xu.Free cash flow,over-investment and corporate governance in China.Pacific-Basin Finance Journal,2016,(37):81-103.

[6] ?程新生,谭有超,刘建梅.非财务信息、外部融资与投资效率——基于外部制度约束的研究[J].管理世界,2012,(7):137-188.

[7] ?毛舒悦.中国企业投资有效性判定研究——基于 Richardson 模型的研究[J].中国外资,2011,(8):130.

[8] ?孙晓华,李明珊.国有企业的过度投资及其效率损失[J].中国工业经济,2016,(10):109-125.

[9] ?Yizhong Wang,Carl R.Chen,Lifang Chen,Ying Sophie Huang.Overinvestment,inflation uncertainty,and managerial overconfidence:Firm level analysis of Chinese corporations.North American Journal of Economics and Finance,2016,(6):54-69.

[10] ?Arnold C.Cooper,Carolyn Y.Woo,William C.Dunkelberg.Perceived Chances for Success.Journal of Business Venturing,Volume 3,Issue 2,Spring,1988,(2):97-108.

[11] ?王荣.国有股权行使模式研究[D].长春:吉林大学,2014.

[12] ?王敏,黄新莹,黄超.非执行董事影响高管薪酬激励契约的选择吗?——来自国有上市公司的经验证据[J].经济与管理评论,2017,(4):38-47.

[13] ?徐磊.中国上市公司投资行为与效率研究[D].上海:上海交通大学,2007.

[14] ?邓楚平.国有企业公司治理[J].有色金属工业,2004,(6):40.

[15] ?谭志国.基于DEA的汽车工业企业投资有效性分析[J].工业工程与管理,2004,(6):107-112.

[16] ?林毅夫,蔡昉,李周.现代企业制度的内涵与国有企业改革方向[J].经济研究1997,(3):3-10.

[17] ?Stulz Rene,Managerial discretion and optimal financial policies,Journal of financial Economics,1990,(26):3-27.

[18] ?楊兴利.我国汽车行业非效率投资研究[D].西安:西北大学,2017.

[19] ?Miller M.,Alternative strategies for corporate governance,a keynote address For the conference on reformability of the state sector in China.Shanghai,China,1995,(6):19.

Abstract:Chinese and foreign literatures have done some researches on overinvestment in manufacturing industry and state-owned enterprises and overcapacity in our country.There are few empirical studies on overinvestment in a particular industry,such as automobile industry.This paper explores the mechanism of corporate governance in China's automobile manufacturing industry and its mechanism of investment behavior and investment efficiency.Conclusion is that:First,gross profit margin is negatively correlated with long-term asset variables.Second,the higher the proportion of shares held by the top three shareholders,the greater the scale of long-term asset investment.Third,the higher the shareholding ratio of the board of directors and the board of supervisors,the more favorable it is for state-owned auto companies to reduce ineffective long-term asset investment.Fourth,the higher the proportion of independent directors,the more favorable it is for companies to monitor and make feasible investment evaluations from the perspective of third parties.The innovation of this research is that it empirically discusses the mechanism of long-term asset investment model of Chinas state-owned automobile industry from the perspective of corporate governance theory.

Key words:overinvestment;corporate governance;Richardson model;over capacity;state-owned car manufacturer