基于DEA方法对我国上市商业银行的效率分析

张东超

摘 要:商业银行的效率问题一直备受人们的关注,银行作为金融体系中的主要组成部分,对其效率测度尤为重要。运用非参数的数据包络分析方法(DEA),以我国16家上市商业银行2007~2015年数据为研究样本,选取部分指标作为银行的投入和产出指标,对我国上市商业银行的经营效率从综合效率、纯技术效率和规模效率三个方面进行的比较分析表明,我国国有上市商业银行效率的提升空间较大,股份制上市商业银行效率评价得分参差不齐,城商行发展较好,其发展模式值得借鉴。

关 键 词:上市商业银行;效率分析;数据包络分析法

中图分类号:F830.33 文献标识码:A 文章编号:2096-2517(2016)05-0031-10

Abstract: The efficiency of commercial banks has always been a hot topic. The bank, as an essential part of financial system,plays an important role to measure the efficiency. In this paper, the method of nonparametric data envelopment (DEA) is applied to collect the data from 2007 to 2015 in 16 listed commercial banks in China. Some indicators are selected as the inputs and output standard of banks in these samples.Then the overall efficiency, pure technical efficiency and scale efficiency are analyzed to evaluate the efficiency of commercial banks.The analysis shows that there is much room for improvement in the efficiency of Chinas state-owned commercial banks, the evaluation scores of commercial banks are uneven, the development of city commercial banks is better, and the development model is worth learning for other banks.

Key words: commercial banks; efficiency; data envelopment analysis

商业银行效率,一直是业界、政界和学界关注的焦点问题,商业银行作为金融体系中主要的金融机构, 其运营效率关系到整个金融体系的健康运行。商业银行的效率,从宏观层面来看,是对整个金融体系乃至社会经济增长的贡献程度;从微观角度来说是指商业银行在业务活动中投入与产出或成本与收益的比。本文是从微观角度进行分析。在投入与产出的分析过程中,根据其吸收存款、发放贷款这一基本功能,从投入一定产出最大或产出一定投入最小两个角度进行分析[1]。

一、DEA理论模型简介

商业银行的绩效评价,实际中较多地采用财务指标分析方法。这种方法优点是简单易行,较为直观地反映银行资产、收益和存贷款等项目。但是总资产收益率(ROA)、净资产收益率(ROE)、不良贷款率等这些指标只能部分地反映银行效率,未能体现出银行作为金融机构的整体效能。鉴于财务指标评价的局限性,本文采用数据包络分析方法(DEA)。它是前沿效率分析方法中的一种非参数估计方法,通过有代表性地选取商业银行的一组投入和产出数据, 来对比各样本银行间的相对效率值。DEA效率测度可以分为规模报酬不变和规模报酬可变两种[2]。

(一)规模报酬不变的CCR模型

(二)规模报酬可变的BCC模型

对银行的效率进行分析时,规模报酬往往是可变的,基于规模报酬不变的假设有失客观。因此引入规模报酬可变的BCC模型,该模型只需在求线性化的(1)式的对偶问题时加入一个凸性约束条件[5]即可。

本文是基于规模报酬可变(VRS)下的BCC模型对样本银行进行测度的,因此我们得到纯技术效率(PTE)值。综合技术效率(TE)就等于规模效率(SE)乘以纯技术效率,即:TE=SE×PTE[6]。

二、基于DEA方法对我国上市商业银行的分析

(一)样本数据

本文选取我国16家上市商业银行为样本,其中包括中国工商银行、中国农业银行、中国银行、中国建设银行、交通银行、招商银行、光大银行、北京银行等。它们分别在A股或H股市场上市, 有的则是A+H股同时上市, 数据来源于各银行官方网站公布的年度财务报表、WIND资讯和慧博智能策略终端。我们选取了2007~2015年这9年的相关数据进行分析,测度我国上市商业银行的效率水平。

(二)投入和产出指标的选取

运用DEA方法对银行效率进行评价, 投入与产出指标的选取一直存有争论[7],研究者大多根据自己研究的侧重方向不同和测度的银行的性质不同,有代表性地选取适合的指标。常用的有三种方法:生产法、中介法、资产法。综合考虑这三种方法,本文选取固定资产净值、营业费用、存款规模、劳动力作为投入指标,贷款总额、净利润总额、净利息收入作为产出指标。

(三)描述性统计

对样本银行2014~2015年数据运用SPSS22.0进行描述性统计检验,结果如表1和表2所示。

由表1、表2可以看出,2015年我国上市商业银行各指标均有不同幅度的变动,总体来看有所增长。从标准差角度来看, 贷款总额和净利润总额分别下降583 058.6和4077.8390,其余标准差均出现不同程度的增长,这说明16家上市商业银行2014~2015年发展不平衡,出现快慢不一致的现象。

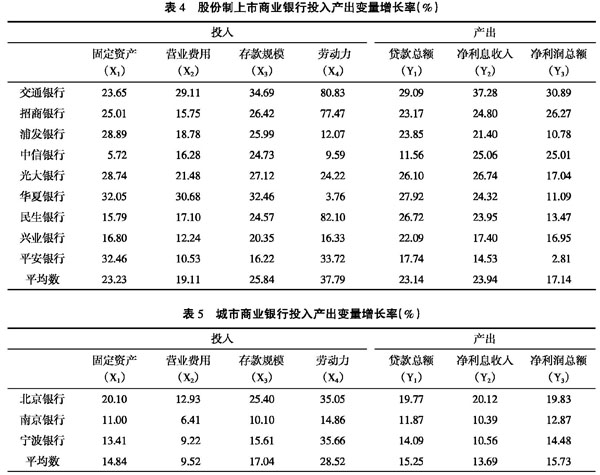

从选取的16家上市商业银行来看, 可以分为三类[8],分别为大型国有控股商业银行,包括:中国工商银行、中国农业银行、中国银行、中国建设银行;股份制商业银行,包括:交通银行、招商银行、上海浦东发展银行、中信银行、光大银行、华夏银行、民生银行、兴业银行、平安银行;城市商业银行,包括:北京银行、南京银行、宁波银行。这三类银行之间不论从经营规模还是管理水平上都有很大的不同[9]。因此,从这一角度出发,我们应用SPSS软件,对这三类上市商业银行2007~2015年的投入产出指标进行描述性统计检验,计算出各项指标9年间的增长率,对银行及各银行之间各项指标规模情况做出对比,结果如表3、表4和表5所示。

从表3~表5我们可以看出:

第一,国有控股商业银行投入和产出共7项指标,2007~2015年增幅明显高于股份制商业银行且远大于城商行。 就固定资产一项来看,4家国有控股商业银行,平均增长率为40.87%,而股份制商业银行仅为23.23%,城商行增长率最低为14.84%,其他各项指标也呈现出这样的趋势。这说明国有控股银行在发展过程中,整体的投入较大,表3中农业银行的各项投入指标增长率均比较高,可能存在投入冗余的问题。

第二,股份制商业银行4项投入指标的增长率均值分别为:23.23%、19.11%、25.84%、37.79%,与3项产出指标增长率均值23.14%、23.94%、17.14%基本持平,说明股份制商业银行投入产出较为合理,其运行效率较好。而国有控股商业银行产出指标的增长率明显小于投入,说明国有控股商业银行运行效率可能普遍较低,投入产出不相匹配,农业银行更是如此。

第三,城商行的产出指标在与投入增长率持平的同时,部分产出指标增长率高于投入,说明城商行虽然规模较小,但运行效率可能最高,这些银行在管理运营上更趋于合理。

从描述性统计检验中,我们对上市商业银行运行做出一般性的评价,得到结论是:国有控股银行凭借雄厚的资金实力和市场资源发展较为迅速,但正是如此,可能会出现较为严重的效率不足导致的浪费;股份制商业银行和城商行在市场效率运营方面效率较高,但可能存在其他具体的技术或规模的问题。将在下面的效率评价分析中给出详细的讨论。

(四)效率评价分析结果

基于DEA方法, 本文运用DEAP 2.1软件对样本银行2007~2015年的经营效率评价分析。由于数据较多,我们将结果分列如下。

1.综合技术效率评价

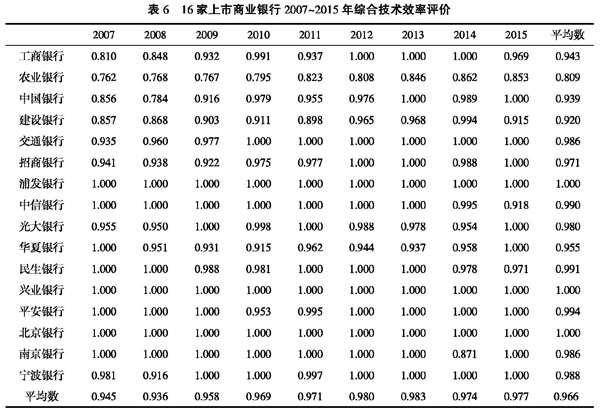

由表6我们可以得出如下结论:

第一,从大型国有控股商业银行来看,中国农业银行的综合技术效率值明显低于其他国有控股商业银行, 这与之前的统计性检验结论相符。从2007年最低值0.762开始,虽然逐年有缓步提升但效率值不高,2014年出现最高值为0.862, 查阅以往的资料,我们也可以发现,农业银行的效率值一直低于平均水平。农行股改上市与其他国有控股银行相比,时间相对滞后,且改革成本较大,不良贷款率较高,在管理上独立性较差,政府行政干预等原因导致其效率值较低。相比之下,工商银行、建设银行、中国银行技术效率值较高,都在0.9以上。其中工商银行在国有控股银行中技术效率均值最高为0.943,并且2012~2014年这3年的技术效率值达到1的最佳水平,从2007~2015年这9年时间跨度来看,工商银行技术效率值有较大提高,趋于平稳。中国银行2009年以后, 建设银行2012年以后,效率值都较高,维持在0.9以上且没有较大波动。

第二, 从股份制商业银行来看,9家银行综合技术效率值,无论是均值还是年份单独效率值都明显高于国有控股商业银行。股份制商业银行的高效率值部分原因是这些银行比国有控股银行具有较高的独立性,更少的行政干预,更多地参与市场竞争和调控,有助于其效率水平的提高。其中浦发银行和兴业银行在我们的观察期内技术效率值均为1,说明这两家银行均为有效决策单元,实现技术有效。中信银行、民生银行、平安银行效率均值在0.99以上,水平较高。交通银行2010年以后技术效率值都为1。华夏银行在股份制商业银行中效率值最低,除2007年和2015年为1之外, 其余年份均未实现技术有效。

第三,从3家城商行来看,综合技术效率水平总体高于国有控股商业银行, 与股份制商业银行持平。其中北京银行连续9年实现技术有效,南京银行除2014年达到最低值0.871之外,其余年份实现技术最优。说明我国城商行总体技术有效,发展较好。

从上面综合技术效率水平的比较我们可以看出,同为上市商业银行,我国股份制商业银行和城商行的技术效率评价分值远高于国有控股商业银行[10],我们认为相比国有控股商业银行,股份制商业银行和城商行在组织结构、管理水平、合理利用科技力量等方面具备较大优势。 就总体而言,在我们的观察期内,随着改革的推进和市场机制的完善,我国上市商业银行综合技术效率值呈现出上升趋势,整体趋于技术效率为1的有效水平。

2.纯技术效率评价

上述的测度过程我们只考虑了综合技术效率,并未考虑银行规模变化所导致的银行效率值的增加。在实际生产中,规模对企业的影响是存在的,本文采用的BCC模型就是把综合效率值分解为纯技术效率(PTE)和规模效率(SCE)加以衡量。表7显示了16家上市银行的纯技术效率值。

由表7我们可以看出,16家上市商业银行,在考虑规模效益之后,纯技术效率值明显高于综合效率值,具体表现为:

第一,从国有控股商业银行来看,工、农、中、建四家银行中,农业银行纯技术效率值0.970依然最低,这说明农业银行未能实现纯技术有效,需要调整投入产出与其经营规模相匹配。工商银行、中国银行、建设银行2007~2015年的纯技术效率值均为1,这说明当考虑规模报酬可变的情况下,3家银行实现纯技术效率最优,但未能实现综合技术效率最优,是由于规模效率导致的。

第二,从股份制商业银行来看,纯技术效率值略低于国有控股商业银行和城商行,可能的原因是股份制商业银行投入产出冗余或不足。具体来看,交通银行和兴业银行依然是行业纯技术效率值最高的,均为1,处在生产前沿面上,实现了纯技术有效。平安银行除2010年效率值为0.969之外,调查期内其他年份均实现了纯技术有效值1。 光大银行2009~2011年连续三年效率值为1,之后有所降低,2015年又实现了1的有效值。华夏银行纯技术效率均值较低,为0.961,在调查期内呈波动性增长,仅2007年和2015年纯技术效率得分为1。

第三,从城商行来看,北京银行、南京银行、宁波银行3家城商行发展较好,2007~2015年处在纯技术效率值均为1的有效水平。这说明城商行投入产出处在较优水平。

3.规模效率评价

单独来看,纯技术效率值不能对商业银行的运行做出全面的描述,基于DEA方法下的BCC模型还给出了各商业银行的规模效率值, 我们通过DEAP2.1软件测得16家上市商业银行9年的规模效率值如表8所示。

由表8可以看出,16家上市商业银行的规模效率值明显没有纯技术效率得分高,而之前的综合技术效率得分较低的商业银行,也是由于规模效率低造成的,具体的影响表现为:

第一,4家国有控股银行从均值来看, 均未实现规模效益,工商银行2012~2014年连续3年得分为1,说明已达到规模最优,但2015年规模递减效率值减为0.969。农业银行规模效率值依然是行业最低,为0.834,由于农业银行纯技术效率和规模效率均未实现有效,因此农行要从内部管理、投入产出水平、经营规模三个角度考虑以提高其经营效率。

第二,观察股份制商业银行和城商行我们可以看出,二者的规模效率值总体高于国有控股商业银行,并相互持平。2014~2015年民生银行一直处于规模报酬递增的状态,说明其投入产出水平还没有实现规模效率。光大银行、华夏银行、南京银行由规模报酬递增转入不变说明这3家银行基本实现规模收益。浦发银行、兴业银行、北京银行DEA效率评分最高,实现规模报酬不变,不论是纯技术效率还是规模效率均已达到生产前沿面。城商行中南京银行和宁波银行出现规模效率值不为1的情况,但都处在规模报酬递增阶段,在随后的发展中又实现了规模收益,效率值为1。

4.总体评价

由上面的分析我们可以看出,国有控股银行经营效率普遍没有股份制商业银行和城商行高,表9是16家上市商业银行各效率均值的排名。

从表9中,可以直观地看到,行业排名第一的都是股份制商业银行和城商行。股份制商业银行平均得分最高,这些银行拥有充足的资本,较高的市场占有率,先进的管理经验以及较大的灵活性和自主性。城商行立足本地区,发展迅速,是对银行金融体系的有利补充,受行政干预较少。它们在大型商业银行激烈竞争下得以发展,具备更好的市场适应能力。

总的看来, 我国上市商业银行效率值较高,2007~2015年整体发展较好。国有控股银行应该深化改革,不断推进国有控股银行效率提升,以提高我国上市商业银行整体水平。

(五)非有效决策单元的投影分析

由前面的讨论我们可以看出,国有控股商业银行中中国农业银行,股份制商业银行中招商银行、中信银行、光大银行、华夏银行、民生银行和平安银行在不同的年份都出现了决策单元的非有效。我们将其非有效的决策单元年份汇总,如表10所示,表中删除了有效决策银行。

由表10可知, 对于非有效决策单元的银行而言,往往在接下来的发展中依然有保持这种非有效决策趋势的惯性,这些银行所面临的非有效决策短期内不容易解决,如华夏银行。同时,即便短期内回到生产效率前沿面但是也不易保持, 如农业银行2007~2010年决策非有效,2011、2012年回归到前沿面后,2013年又出现反复。 而偶尔出现的一次决策非有效的变动会在接下来的发展中得以熨平,如平安银行。

在基于外部环境以技术水平不变的假设条件下,根据DEAP2.1软件计算,选取非有效性决策较多的农业银行和华夏银行为代表,对上述非有效决策银行进行投影分析。农业银行选取2008~2010年和2013年这4年的松弛变量值,华夏银行选取2011~2014年的松弛变量值,并对其如何调整相关指标提出改进意见。其投入产出的松弛变量如表11和表12所示。

在此基础上,由投入产出调整量公式ΔX=(θ-1)X0-S0-和ΔY=S0+求出投影调整量指标(ΔX,ΔY)。

观察表11农业银行4年的松弛变量值,我们可以得出:

产出方面,农业银行3个产出指标在2008~2010年和2013年这4个年份均没有冗余的情况,第二个要素Sy20+也不存在产出不足;第一和第三产出指标存在产出不足,在初始值基础上应增加产出。我们以第一个产出指标Sy10+为例。农业银行2008年第一个产出指标Sy10+出现不足,为16 920 987.4万元,预计值为318 419 387万元。在2008年农业银行的TE和SE得分较低, 也说明了农业银行出现了产出不足, 未实现规模收益。2009年农业银行将Sy10+初始值调整为401 149 500万元,在以后的样本年份里,这一数值不断增加,我们也可以看到,截至2013年,Sy10+初始值为690 252 200万元, 已经基本实现了技术有效(TE=0.997),但是其SE得分仍然比较低,为0.848并处于规模报酬递减的情况, 因此提升农业银行规模报酬是提高其综合效率的关键。

投入方面,4个投入要素均有不同程度的冗余。仔细观察会发现,投入冗余值和产出不足值有逐年变小的趋势, 原因是由于农业银行TE水平提高,使投入值趋于合理水平。

表12反映了华夏银行2011~2014年松弛变量值,我们同样可以得出以下结论:

产出方面,华夏银行明显优于农业银行,3项投入指标均没有投入冗余的情况,Sy10+和Sy20+在2012~2014年也不存在产出不足,产出指标较为合理。

投入方面,4个投入要素均有冗余, 但相对农业银行数值较低。投入要素的产出情况较好,2012年和2013年Sx20+、Sx30+、Sx40+这3个要素产出不足值均为0。我们可以看出,华夏银行投入产出指标相对合理,原因在于华夏银行2011~2014年这4年中TE和SE效率得分较高(2012年SE=1,实现规模有效),并且2013年和2014年规模报酬一直处在递增阶段(2015年再次实现规模有效)。较高的效率得分说明华夏银行投入产出趋于合理。但是也要看到,在股份制商业银行中,华夏银行是存在非有效决策年份较多的银行,投入方面,按照华夏银行现有的产出水平,不需要如此多的要素投入,可以按表中所列负值适当减少。

三、结论

基于样本的数据分析可以看出,我国上市商业银行2007~2015年综合效率水平有较大差异,其中国有银行效率相对滞后,提升空间较大,股份制商业银行发展参差不齐,城商行效率普遍较高。国有上市商业银行和部分股份制上市商业银行(如华夏银行)投入产出与银行规模不匹配,因此要加强内部管理控制,完善资源配置;股份制上市商业银行绩效评价差异较大,管理模式、战略目标是造成这一差异的深层次原因;城商行发展较好,样本分析中得分最高,决策单元投入产出合理,基本不存在非有效决策的情形,其发展模式值得借鉴。

参考文献:

[1]梁志森. 基于DEA方法的我国商业银行效率测度及影响因素分析[D]. 上海:华东师范大学,2006:2-3.

[2]全峥嵘. 基于DEA的村镇银行效率测度及其影响因素研究——以Z省为例[D]. 杭州:浙江工商大学,2015:15-18.

[3]吴晨. 我国上市商业银行效率测度及影响因素分析——基于DEA实证[J]. 山西财经大学学报,2011,33(11):49-50.

[4]储俊. 基于DEA模型的视角对我国商业银行效率的实证分析[J]. 海南金融,2007(6):10-11.

[5]李季刚,向琳. 基于DEA方法分析农村金融资源配置效率[J]. 财会月刊,2010(7):40-43.

[6]刘瑶. 基于DEA方法的商业银行效率分析——以1985年到2011年我国16家商业银行为例[D]. 济南:山东大学,2013:7.

[7]郑录军,曹廷求. 我国商业银行效率及其影响因素的实证分析[J]. 金融研究,2005(1).

[8]张建华. 我国商业银行效率研究的DEA方法及1997-2001年效率的实证分析[J]. 金融研究,2003(3).

[9]李金明,何雅菲. 基于DEA模型的我国商业银行运作效率的评价[J]. 金融经济,2010(8):68-69.

[10]方春阳. 国有商业银行的效率测度及其行为特征的实证分析[J]. 数量经济技术经济研究,2004(7).

(责任编辑、校对:李丹)