金矿

[摘要]目前国内各类企业纷纷热衷于负债筹资方式。对于企业来说,通过增加负债节税的确能减轻企业的税负,增加企业的利润,但这只是在一定的条件下可行的,当负债超过一定的界线时,就会使企业的收益减少,起到相反的效果。同时,对于企业来说,由于经营的环境会变化,所以筹资渠道的税收筹划也要随之变化。

[关键词]税收筹划;债务筹资; 企业价值目标

[DOI]10.13939/j.cnki.zgsc.2016.29.165

1 企业债务性筹资的主要方式

第一种方式是从金融机构中借款,由于该种方式具有融资速度快、灵活的使用方式,同时利息的税前抵扣也可以减轻税负、降低筹资利率的特点。所以,筹资的总成本比较低。由于该种筹资到期时会偿还本息,所以会形成企业的负担。

第二种方式是发行债券,这种筹资方式同借款差不多,其利息都可以在税前扣除,用以递减企业的应税所得额。但是,用债券筹集资金,企业必须在规定的时间偿还本金和利息,这会使企业有财务风险甚至破产的危机。同时,企业发行债券相对其他负债筹资方式来说限制条件比较多,这对企业采用债券方式筹资具有一定的约束作用。

2 税收筹划在负债筹资中的应用

一般来说,负债筹资都是税前付息,所以,资金成本相对来说会比较小。但是,不同的负债筹资方式也会有不同的效果。其中,向金融机构借款所支付的利息、费用相对来说都比较高;公开发行债券属直接筹资,发行费较高,但利息没有经过中间商,所以,在相同的条件下和银行贷款相比,资金成本会比较低一些;向非金融机构借款和企业间拆借资金涉及的机构和人员比较多,所以,企业习惯用还本付息的不同方式、利息计算、资金回收期等一些弹性来寻找税收筹划的最佳途径;对于企业内部集资来说也具有拆借的特点,相对来说操作更为灵活一些,资金的风险和税负也都比较低。

3 筹资活动中税收筹划的案例分析

3.1 案例背景

XY公司是一家生产电气控制和电力设备的高科技企业,该公司成立于1997年,在2004年年初的时候成为股份有限公司并在2004年年底的时候在深圳证券交易所上市。该股份有限公司的注册资本为8000万元人民币,其中固定资产为2000万元人民币,企业适用的所得税税率为33%,行业的平均利润率为10%。

为了提高企业的竞争力,企业决定再筹集3600万元元人民币,投资建设一个新的项目,该项目的建设期为1年,预计使用年限为20年,该项目经过可行性论证之后,预计每年可为企业带来的息税前利润为360万元人民币,为了使该项目能够运作,企业制订了以下几种筹集资金的方案:

方案一:发行股票1200万股,每股3元人民币。

方案二:发行股票600万股,每股3元人民币,同时发行5年期的30万张企业债券1800万元人民币,负债成本率为6%

方案三:发行股票400万股,每股3元,同时发行5年期的40万张企业债券2400万元人民币,负债成本率为7%。

方案四:发行股票300万股,每股3元,同时发行5年期的45万张企业债券2700万元人民币,负债成本率为9%。

方案五:发行股票240万股,每股3元,同时发行5年期的48万张企业债券2880万元人民币,负债成本率为10%。

方案六:向银行借入五年期的借款,2400万元人民币,年利率为5.85%,筹资费用率为0.4%。

方案七:发行五年期的债券40万张,总金额为2400万元人民币,票面利率为6%,发行费用率为1%。

3.2 负债筹资方式对企业收益及税负的影响分析

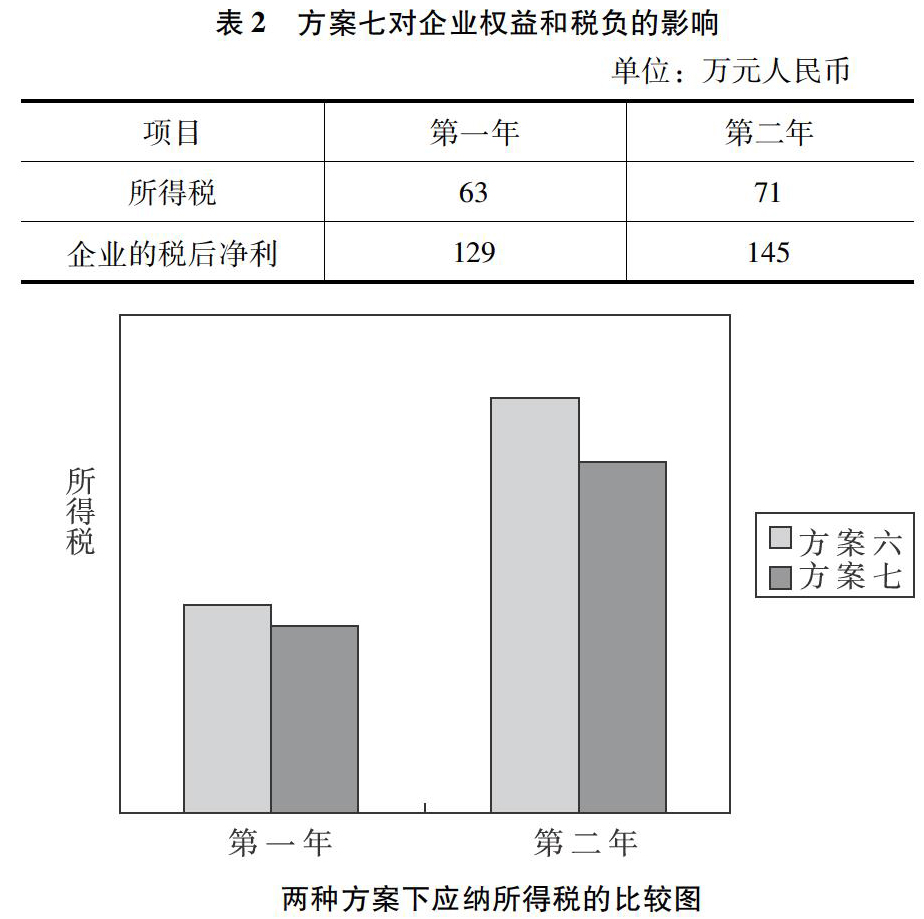

负债筹资最常用的是借款和发行债券(如方案六和方案七),对于负债筹资来说最主要的成本是利息费用。而我国的税法中规定:借款利息可以在税前扣除,所以,企业可以通过贷款来减轻税负。因此,对方案六和方案七对企业前两年的收益及税负影响的分析结果如下,表1和表2为方案六和方案七对企业权益和税负的影响呈现的数据。

负债成本=负债总额×(负债利率+负债费用率)(1)

税前利润=税前利润总额-负债成本(2)

所得税=税前利润×所得税税率(3)

税后利润=税前利润-所得税(4)

由下图可知,企业在进行负债筹资时采用方案六时获得的税后净利润会比较多,造成这种差异的原因主要是企业在筹集资金时借款和发行债券支付的利息造成的。通过比较,我们可以看出方案六更适合企业生产经营和发展的需要。同时,我们还可以看出,企业在负债筹资过程中,主要考虑:一是筹资中的成本费用;二是对于成本及费用的现金支付能力;三是资金成本的减税程度。

两种方案下应纳所得税的比较图

对于企业来说,发行债券是最重要的方式,同时,企业在发行时既可以选择折价发行也可以选择溢价发行,但无论采用哪种方法,都要在发行期内对其折价或溢价进行摊销并计入财务费用。目前,对于企业来说实用的比较多的方法是,当企业采用溢价发行时,由于货币有时间价值,通常会采用实际利率法,当企业采用折价发行时,通常会采用直线法摊销。无论采用哪种方法企业都是处于自身的利益考虑而选择的最优方案。

4 结 论

现在的市场竞争比较激烈,要想在市场中生存,企业就必须增强管理水平,同时也要对企业的经济活动进行合理的筹划。这样企业才能适应不断变化的市场。而筹资活动作为企业资金的来源,是企业能持续经营和得到长远发展的关键因素,所以,企业做好筹资过程中的税收筹划工作,至关重要。

同时,企业在做好筹资活动中的税收筹划工作时,要注意以下两点。

第一,在企业中由于筹资方式有很多种,但是企业都不会只是选择一种单一的税收筹划方案,通常是将几种筹资方法结合使用。这时,企业在进行筹资时的选择方案就会更多,更加的困难。因此,要以企业价值最大化为目标制定出最适合企业的资本结构。

第二,对于企业来说,通过增加负债节税的确能减轻企业的税负,增加企业的利润,但这只是在一定的条件下是可行的,当负债超过一定的界限时,就会使企业的收益减少,起到相反的效果。

参考文献:

[1]谭群.浅谈现代企业财务管理中的税收筹划[J].中国外资,2012(16).

[2]史茜.论现代企业财务管理中的税收筹划[D].苏州:苏州大学,2004.

[3]李云.企业财务管理中的税收筹划研究[J].安阳师范学院学报,2012(4).

[4]龙旺东.对企业税收筹划相关问题的若干探讨[J].中国市场,2015(44).

[5]梁晨.浅析企业财务管理中的税收筹划[J].中国市场,2016(9).

- 校外少儿美术教育发展分析及措施研究

- 简笔画在幼儿教育教学中的综合应用解析

- 中小学美术课堂教学评价标准的研究

- 初中美术教学中对学生想象力和创造力的培养策略探析

- 探究研学旅行对美术教育的意义

- 技工院校素描教学中学生创造性思维分析的培养核心构架

- 高中美术鉴赏课中视觉素养的培养

- 庆阳民间装饰图案在构成教学中的应用探析

- 对高校油画教学个性化培养的审视和思考

- 湖南民间版画文化与艺术资源在地方高校美术教学中的运用与传承

- 高等特殊教育中“动式”教学在绘画课程中的实践与应用

- 教师资格证“国考”下美术教育专业教法课改革策略研究

- 广西花山岩壁画图像元素在当代高校中国画教学中的运用

- 论高校中国画教学中写意花鸟画的临摹

- 高校大写意花鸟画的教学实践研究

- 归因理论与美术职业技能训练教学探讨

- 再论油画教学中创造性思维的培养

- 当代山水画教学困境与措施探究

- 探究中国山水画传承与临摹的教学措施

- 书法教育对审美观及人格塑造的影响探析

- 《中小学生艺术素质测评》的价值与影响

- 对少数民族美术图案的文化内涵探微

- 滑县木版年画的艺术特色探析

- 扒村窑瓷绘风格产生的文化渊源与文化内涵研究

- 视觉真实的追问

- waste paper

- waste-paper basket

- wastepaper basket

- waste product

- wasteproduct

- wastes

- waste²

- waste³

- waste¹

- wasting

- wasting asset

- wastingasset

- wastingly

- wastingness

- wastingnesses

- wastings

- watch

- watchdog

- watchdogged

- watchdogging

- watchdogs

- watched

- watched out

- watcher

- watchers

- 吹糠见米

- 吹索

- 吹紫

- 吹网欲满

- 吹肚鱼

- 吹胡子

- 吹胡子瞪眼

- 吹胡子瞪眼睛

- 吹胡瞪眼

- 吹脖颈儿

- 吹腔

- 吹腾

- 吹花嚼蕊

- 吹花节

- 吹荐

- 吹葭

- 吹角连营

- 吹起来了

- 吹起来的

- 吹起来的肥皂泡——不攻自破

- 吹足了气的猪尿泡被捅了一刀——瘪了下来

- 吹镑懵诈

- 吹阴风

- 吹须突眼

- 吹须(嘘)