摘 要 小微企业已成为国家经济和社会发展中的中流砥柱。近年来,国家不断推出政策扶植小微企业的成长,但是小微企业发展过程中仍面临诸多的窘境。本文旨在以国家近年来的《小型微利企业所得税优惠政策》为突破口,结合实际,探讨小微企业的可持续发展之路。

关键词 小微企业 税收 优惠政策

一、小微企业的发展及困境

本文所指的小微企业,仅指税法规定的小微企业,即从事国家非限制和禁止行业,年度应纳税所得额在30万元以下的工业企业和其他企业,工业企业从业人数不超过100人,资产总额不超过3000万元,其他企业从业人数不超过80人,资产总额不超过1000万元的小型微利企业。

有目共睹的是小微企业在支持以大学生为主的创新创业、吸纳农民工就业、推动城镇化建设、维护社会和谐与满足居民需求等方面发挥着不可或缺的作用,为国家经济和社会环境的稳定作出了贡献。

小微企业的特性使其在当下发展面临着诸多的窘境:

(一)大经济环境下,行业发展受到制约,小微企业产品技术含量低,更缺乏竞争力

在经济全球化的大背景中,我国目前仍然处于国际产业链的低端,我国绝大多数小微企业用于科技创新的费用较低,制约了小微企业科技创新活动的开展,导致小微企业核心竞争力的缺乏。

(二)税负压力是“压死骆驼的最后一根稻草”

中国的小微企业大部分属于加工型企业,虽然规模小,但大部分税率与大中型企业相同。由于自身财务核算的不健全、从事非国家鼓励类产业等因素的限制,小微企业不易获得各种直接或间接的财政补贴和减税免税政策。高额的税费再加上人工工资以及各项行政事业性收费等,对于本身资金匮乏的小微企业几乎是雪上加霜,被市场淘汰的速度不断加快,小微企业的经营状况不容乐观。

二、财税扶持政策促进小微企业发展的理论分析

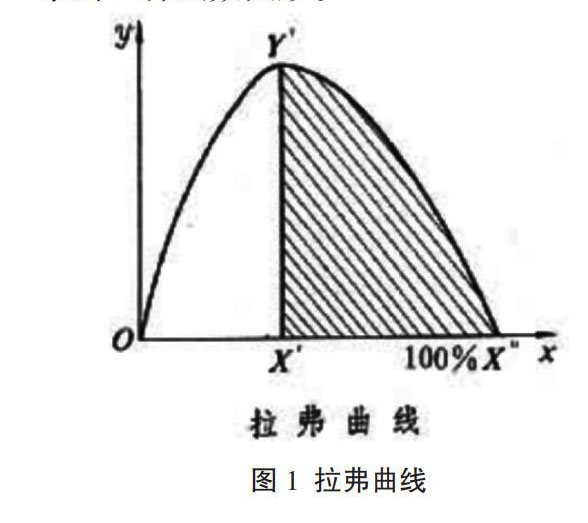

(一)拉弗曲线

“拉弗曲线”理论是由“供给学派”代表人物教授阿瑟·拉弗最早提出的,它主要是用来分析说明税收与税率之间关系的一种函数图形。

图1 拉弗曲线

图1中横轴代表税率,而纵轴则代表税收,开始阶段随着税率的提高税收也逐渐增加,然而当税率提高到X时,税收收入达到最大,随着税率的继续提高,税收不增反降,直至降为零。观察“拉弗曲线”我们可以得出:在现实生活中,为了激活市场,国家可以适当降低小微企业的税率,为企业生产减负降压,促进企业生产,进而扩大税基增加税收收入。

(二)市场失灵

弗里德曼认为公共财政必须履行资源配置和收入分配职能和亚当斯密的自由竞争都使小微企业在经济发展中处于不利地位。客观上由于市场失灵的存在,市场机制在进行资源配置的过程中存在着固有的缺陷,需要政府作为公益人的角色提供公共物品,协调在资源配置中发挥作用,从而修正市场失灵。市场失灵为政府在财税政策倾向于小微企业提供了合理依据。

图2 市场失灵图示

三、我国针对小微企业的所得税政策变更及成果

所得税:

财政部与国家税务总局《关于小型微利企业所得税优惠政策有关问题的通知》(财税〔2014〕34号)自2014年1月1日至2016年12月31日,对年应纳税所得额低于10万元(含10万元)的小型微利企业,其所得减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

财政部与国家税务总局《关于小型微利企业所得税优惠政策的通知》(财税〔2015〕34号)自2015年1月1日至2017年12月31日,对年应纳税所得额低于20万元(含20万元)的小型微利企业,执行标准同上。

财政部与国家税务总局颁布《关于小型微利企业所得税优惠政策有关问题的通知》(〔2015〕99号),执行日期为2015年10月1日至2017年12月31日,将年应纳税所得额提高到20万元到30万元之间的小型微利企业,执行标准同上。

不断更新的政策实施,小微企业的税负难题得到了很大的缓解,惠及百万家企业。以安徽省为例,据悉2015年上半年安徽省已对19.87万户小微企业,累计免征增值税2.43亿元;对37.8万户小微企业,累计免征营业税4.5亿元;对7.4万户小微企业,累计免征企业所得税2.21亿元。

四、当前落实小微企业税收优惠政策中存在的主要问题

尽管国家政策对于小微企业的倾斜和开放使得全国小微企业得到进一步发展,但是政策实施中存在问题,仍让小微企业处于水火之中。

(一)税收优惠政策的调整过于频繁

现行的小微企业税收优惠政策多以补充文件或通知的形式下发,阶段性、应急性的特点比较明显。频繁地调整反映出国家在税收政策目标的制定、税收政策调控着力点的选择以及政策实施的相关配套措施等方面不够完善。

(二)税收优惠政策执行不够到位

信息不对称,问题、建议反馈不及时,改进和完善政策进度与实际需求脱节。小微企业对优惠政策的需求不能及时传递到税务机关,同时,纳税人对政策效应和税务机关的服务质量无法进行有效的监督、评价以及反馈,税收优惠政策未能全面、系统、高效落实。

五、促进小微企业发展的税收优惠政策建议

(一)增强税收优惠系统性和稳定性

要提高税收优惠政策的系统性,制定一部包括小微企业各方面的税收优惠政策的法律十分必要。临时性的政策虽然短时间内获得的成效明显,但是长远来看隐患较大,因此将政策升级成为法律法规成为当务之急,增强税收优惠政策调整的长期性和全局性。

(二)是多渠道开展税收政策宣传

由于小微企业数量多、范围广、行业多,需要税务部门利用多个平台构建常态化、长效化宣传机制,通过12366服务热线、QQ群、微信、电子邮件、手机短信平台等途径第一时间传递资料、宣传政策及实时交流,同时对小微企业进行税收法治宣传教育,使小微企业纳税人诚信守法。

(作者单位为滁州学院)

[作者简介:钱晓蕾(1995—),女,本科,研究方向:财务会计理论与实务。]

参考文献

[1] 焦桂芳.对当前小微企业发展状况的研究和分析[J].中国商贸,2012(04).

[2] 张雪萍.小微企业税收优惠政策研究[D].西南财经大学硕士学位论文,2014.

- 绿色农业种植技术及其推广策略分析

- 谷子绿色高质高效栽培技术模式

- 探究我国农业技术推广投资对农业经济增长的影响

- 大豆种植技术及田间管理深析

- 农机管理与农机新技术推广应用

- 试论牦牛肝片吸虫病的防控措施

- 农业机械化在现代农业发展中的推广与应用探究

- 做好基层畜牧兽医动物防疫工作的措施

- 探究鸡白痢病的综合防治技术

- 马铃薯全程机械化技术集成示范技术

- 镉的污染及对动物的危害与防治

- 小麦种植机械化问题及新技术研究

- 加强动物疫病监测推进兽医预防措施

- 农业机械维修存在的问题及保养措施

- 畜牧兽医动物防疫工作重点与存在的问题初探

- 浅析加强农场畜牧兽医新技术推广体系的建设

- 农业种植技术和农业机械化的相关性初探

- 畜牧养殖的动物疾病病因及防控措施

- 机械化深松整地增产技术

- 基层畜牧兽医动物防疫工作的重点初探

- 物联网在生猪养殖中的应用分析

- 畜牧业存在的问题及措施

- 基层动物防疫工作重点与存在的问题

- 浅谈基层畜牧兽医动物防疫的主要工作

- 日本对虾工厂化养殖技术的研究

- solidarnosc

- solidarnoscs

- solid/concrete

- solider

- solidest

- solidifiabilities

- solidifiability

- solidifiableness

- solidifiablenesses

- solidification

- solidifications

- solidified

- solidifier

- solidifiers

- solidifies

- solidify

- solidifying

- solidities

- solidity

- solidly

- solidness

- solidnesses

- solids

- solid²

- solid¹

- 水皮儿

- 水盂

- 水盆里扎猛子——没个深浅

- 水盆里抓鱼——十拿九稳

- 水盖

- 水盘

- 水盘旋曲折

- 水盘旋的样子

- 水盛

- 水盛出的样子

- 水盛大无际的样子

- 水盛大溢出河岸

- 水盛大的样子

- 水盛的样子

- 水眼山眉

- 水石

- 水石清华

- 水码

- 水码子

- 水砣砣

- 水破产

- 水硫黄

- 水碓

- 水碧

- 水碧山青