2010年下半年,以农副产品、原材料、能源为代表的大宗商品价格持续上涨,表明我国经济运行的通胀压力在不断加大。从国际量化宽松政策导致的流动性泛滥,以及当前物价上涨趋势来看,我国中长期通胀压力仍将难以消除。在此背景下,寻求有效的税收筹划策略,降低通胀带来的成本上升、资金贬值等不利影响,成为每个企业关注的热点。

一、通货膨胀下税收对企业财务活动影响

通货膨胀所带来的整体物价水平上升,或货币市值及购买力的下降,会对企业的筹资、投资、生产经营、股利分配等多种财务活动产生影响,反映在税收方面,主要体现在以下两点:

(一)税收的“固定性”,降低了企业资产重置能力

企业作为盈利性经济组织,其存在和发展的首要前提是资产的保值和增值。而在现行的会计和税收制度下,对于投资的成本费用补偿却仅限于历史成本,而非依据市价进行调整,同时由于税收的“固定性”特征,对通货膨胀所造成的虚增收益不会进行补偿或减免,从而使得企业资产重置能力降低,税收负担相对加重。

假设:某企业正常情况下,单位产品采购成本为100元(不含税),销售价格为140元(不含税),销售税金及经营管理费用占毛利的60%,所得税率为25%。那么单位产品的账面应税利润=(140-100)×(1-60%)=16(元),税后利润=16×(1-25%)=12(元),企业账面持有现金=100+12=112(元)。当通货膨胀率为20%时(假定该企业不存在市场定价能力,即销售价格不变),则该产品采购成本=100×(1+20%)=120(元)。由此可以看出,在通货膨胀的条件下,即使不进行留存收益分配,所留存现金已不足以完成该产品的采购。

分析原因,主要在于销售价格中有20元(120-100)为通货膨胀所带来的虚增收益,由于税收的固定性特征,将对此虚增收益进行征税(20×25%=5),从而造成企业相对税收负担加重。除非企业提价或控制成本开支,否则其收益很难冲减通货膨胀所带来的采购成本上升。当然,通胀对不同行业影响是不一样的,个别行业市场定价能力强,如商业零售、公用事业等,可通过价格传导机制,通过提高售价来回避通胀风险,但对于大多数制造企业而言,提高产品定价将受到市场和竞争者的制约。

(二)税收的“强制性”,加剧了企业资金短缺矛盾

通胀背景下,企业为降低未来采购成本,会提前大量购置、囤积原材料等存货,对营运资金的需求量加大。同时,企业间为应对资金短缺,避免资金贬值,会经常性延期偿付负债。这样,企业经营便会面临资金紧张的不利局面。

另外,国家将会实行适度从紧的货币政策,通过压缩企业贷款,控制信贷流向,以及提高存贷款利率、上调准备金利率等手段,来减少市场中货币供给。由于企业的应纳税额,主要由流转额或所得额等税基实体所决定,税法对其申报、缴纳具有“强制性”规定,非符合特定条件,不得申请延期缴纳,这无疑将进一步加剧企业资金短缺的矛盾。

二、通胀下企业税收筹划思路

为解决企业资产购置能力降低、流动资金短缺的不利处境,减缓通胀对生产经营的不利影响,企业可通过税收筹划实现延期纳税的目的。根据现代财务理论,在物价长期上涨的趋势下,企业应付债务大于应收债权,即处于“净债务人”地位时,可获得货币时间价值收益,对企业有益。反映在税收筹划中,是指要考虑到涉税事项确认时间的不同所产生的时间性差异,在税法许可范围内,尽可能“晚缴税”,享受延迟纳税所带来的货币时间价值收益。

当然上面所说的“晚缴税”,并不是要求企业对应纳税款故意拖延,而是通过对成本、收益确认的时间性安排,间接获得税款抵免收益。例如企业采用缩短固定资产折旧年限、加速折旧的办法,将企业后期成本费用前移,使得前期折旧成本获得更多的税款抵免收益,这便相当于“晚缴税”。延期缴纳的税款由于通货膨胀,降低了现金贬值风险。同时,纳税人对因节税省下的资金进行投资,可产生更大的收益,取得延缓纳税的“节税”效应。

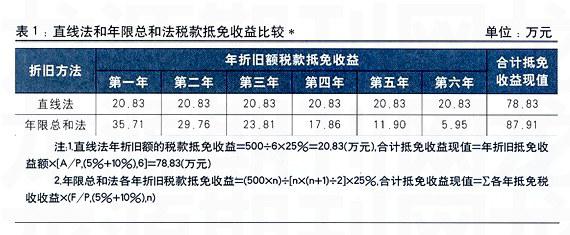

例如,假设某企业某项固定资产价值500万元,经济适用寿命6年,期末无残值,税法允许选择直线法或加速折旧法进行折旧,假设资本市场年化收益率5%,通货膨胀率10%,所得税率25%。现分别对直线法和年限总和法折旧的税款抵免收益进行比较,见表1。

通过比较不难发现,年限总和法通过加速折旧,可多获得9.08万元(87.91-78.83)税款抵免收益,相当于获得了一笔无息贷款,有利于纳税人的资金周转,“节税”效应比较明显。

三、企业税收筹划具体策略

根据上述税收思路,结合企业的财务活动特点,可从以下几个方面制定相应的税收筹划策略。

(一)存货计价方法

存货是企业一项重要的流动资产,所占的比重较大,合理选择存货计价方法对企业的经营成果有着重要的影响。根据会计制度规定,销售成本的计算公式为:本期销售成本=期初商品成本+本期购货成本-期末商品成本。由于本期购货成本是确定的,因此,存货计价方法的选择直接关系到本期销售成本的高低,并进而决定当期的经营收益和所缴税款。

在通货膨胀条件下,当存货的价格处于上涨时期,采用后进先出法,会使得当期销售成本上升,从而利润降低。而采用先进先出法,会使得当期销售成本降低,从而增加当期的利润。因此,根据存货不同计价方法的特点,不难看出:在原材料价格持续上升时,企业的所得税税负由轻到重依次是后进先出法、加权平均法、先进先出法。企业存货计价方法的最佳方案是采用后进先出法,次优方案为加权平均法,此时销售成本最高,利润最低,能起到延缓次优方案为加权平均法纳税的效果。

然而,《企业会计准则第1号——存货》第14条中明确规定:企业应当采用先进先出法、加权平均法或者个别计价法确定发出存货的实际成本。对于已售存货,应当将其成本结转为当期损益,相应的存货跌价准备也应当予以结转。换言之,该项规定取消了旧准则中所允许的发出存货计价采用“后进先出法”和“移动加权平均法”的计价方法。

新企业所得税条例规定:“各项存货的发生和领用,其实际成本价的计算方法,可以在先进先出法、加权平均法、移动平均法等方法中任选一种。”即税法也明确取消后进先出法。因此,在存货价格上涨期,当满足税法限制性条件时,企业应选择加权平均法,以获得销售成本上升所带来的税款抵挡收益。

(二)固定资产折旧

固定资产折旧的筹划策略,主要考虑在不违背新会计准则和税法的前提下,通过合理选择折旧年限和折旧方法,使折旧成本分摊在不同时期,以此获得资金时间价值收益和实现延期纳税,并进而取得“节税”效应。

当期,我国新会计准则及税法,对固定资

产的预计使用年限和预计净残值没有做出具体的规定,只要求企业根据固定资产的性质和消耗方式,合理确定固定资产的预计使用年限和预计净残值即可,但应满足最低年限条件。如新企业所得税条例第六十条规定:飞机、火车、轮船、机器、机械和其他生产设备,最低折旧年限为10年。因此,通货膨胀下,生产经营情况正常的企业,应在税法许可范围内,尽量缩短折旧年限。一方面加速固定资产成本的回收,使企业后期成本费用前移,前期利润后移,减缓已回收折旧成本的贬值;另一方面,还可获得延期纳税的好处。

对于折旧方法,从表1分析可以看出:通货膨胀下,如果企业采用加速折旧方法,可以使企业提高固定资产回收速度,并使前期折旧成本获得更多的税款抵免收益,取得延缓纳税的“节税”效应同时,根据货币时间价值原则可知,前期折旧回收越快,节税效应也越明显。

(三)长期债券投资溢折价摊销

对长期债券投资溢折价摊销,我国会计准则规定可采用直线法和实际利率法两种不同方法。在直线法下,溢折价在摊销期内平均分摊,票面利息由票面金额和票面利率决定,因此企业各期的债券利息投资收益是相同的。而在实际利率法下,各期的溢折价要按照票面利息和实际利息之差(或之和)进行摊销,而实际利息是按照上期票面价值和实际利率进行计算的。由于长期债券各期期初价值不同,因此,在实际利率法下,企业各期的债券利息收入是不同的。

如果企业购入溢价发行的债券,在直线法下,各期的利息收入相同;如果采用实际利率法,则随着溢价的不断摊销,债券利息收入将会逐步递减。由于债券利息收入属于投资收益,要计入应纳税所得额缴纳所得税。所以,在通货膨胀条件下,由于物价持续上涨,直线法的计息方式要比实际利率法更能获得货币时间价值收益,对企业更有利。相反,如果企业购人的是折价发行的债券,那么采用实际利率法将比直线法对企业更加有利。

(四)资产购置决策

在通货膨胀条件下,由于货币贬值,企业按历史成本所收回的资金的实际购买力将大大贬值,资产重置能力降低。所以,企业可考虑选择通过分期付款或租赁方式,解决资产购置的资金需求。这样,企业只需在租赁期内支付租金即可获得资产使用权,既避免了资金集中开支,又可节省资金用以扩大投资。同时,企业也无需承担因资产折旧磨损、技术进步等带来的有形折旧和无形折旧风险损失。

另外,根据资产租赁定价模型可知:在物价上涨的情况下,分期付款引入设备,各期付款额现值将小于一次性付款额,企业可获得现金价值上的收益。同时,由于各期租金大于资产折旧额,企业还可获得成本抵税上的收益,有利于降低企业成本支出水平。此外,如果承租方、供货方、出租方三者属于关联方,还可通过转移定价方式,实现关联方的利润转移分配,以取得最大的税收筹划收益。

- 基于工作过程的《机械制图》学习领域教学设计①

- 建筑环境与能源应用工程专业毕业设计指导的体会①

- 财务管理专业互动教学实施的现状及对策分析①

- 应用能力提升导向下对《国际结算》案例实践教学模式合理优化的思索①

- 混合式教学对提高中职学生学习能力的研究①

- 浅谈BIM技术融入CAD课程的教学改革与实践①

- 论虚拟化技术在学校机房管理维护和教学中的应用①

- 基于超星泛雅网络教学平台的《微机原理及接口技术》课程资源建设①

- 浅谈职教专业课程教学中的就业引导①

- 虚拟仿真在药品质量检测课程应用初探①

- 对接产业链粮食工程专业人才培养的思考①

- 分析食品工艺学设计性实验教学改革与效果①

- 新建医学本科院校病理学教学存在的问题及对策分析①

- 研究性学习在《生理心理学》课程中的应用初探①

- 生物化学检验虚拟实训教学平台的构建①

- 应用型本科《高等数学》课堂教学改革的探索①

- 应用型本科院校高等数学课程有效性提升途径研究①

- 大数据时代下的数字教学创新①

- 从四维一体PBL教学方法浅析艺术设计专业教学改革①

- 基于现代学徒制的播音与主持专业创新教学初探①

- 民办职业院校师资队伍建设现状及问题研究①

- 现代学徒制下汽车电子技术专业教学团队建设的研究分析①

- 以胜任力模型为基础的实践教学队伍建设研究①

- 积极心理学视阈下电大参与社区老年教育发展路径探析①

- 增强现实技术在高职教育中的契合度分析①

- misanalyze

- misanalyzed

- misanalyzes

- misanalyzing

- mis-analyzing

- misappellation

- misappended

- misapplications

- misapplied

- misapplies

- misapplying

- misappoint

- misappointed

- misappointing

- misappoints

- misappraisal

- misappraisals

- misappraise

- misappraised

- misappraises

- misappraising

- misappreciate

- misappreciation

- misapprehension

- misapprehensions

- 幼小的乌鸦

- 幼小的儿子

- 幼小的动物

- 幼小的处女

- 幼小的孙子

- 幼小的孤儿

- 幼小的家禽

- 幼小的样子

- 幼小的牲畜

- 幼小的生物

- 幼小的鸟

- 幼小而缺乏才能

- 幼小而聪明

- 幼师

- 幼年

- 幼年之年

- 幼年学的,好比石上刻的

- 幼年或少年时候

- 幼年所学到的东西,长大了就能施展出来

- 幼年时就建立的交情、友谊

- 幼年时的志向

- 幼年时结交的朋友

- 幼年渊博聪慧

- 幼年,童年

- 幼年,青少年