陈希

摘要:企业采用民间借贷方式进行融资时,满足条件的利息支出可以所得税税前扣除,但企业向非关联方企业、非关联方个人、关联方企业和关联方个人等不同主体借款时,可以抵扣的借款额度不同,取得利息发票所纳税费也差别较大。本文以能够得到的税前扣除额为差量收入,以取得利息发票所纳税费为差量成本,采用差量分析法探讨融资方案的选择。

关键词:民间借贷 利息支出 税前扣除 差量分析法

一、引言

我国的民间借贷一直是客观存在的,但近年来该行业存在诸多问题,一个重要原因是法律没有给民间借贷一个合法的地位,因而使其游离于法律的监管之外。受此影响,企业向非金融企业或个人进行融资时,账务处理也是遮遮掩掩。2014年3月1日起实施的《温州市民间融资管理条例》宣告了民间借贷的合法性,民间借贷开始从幕后走到台前,正当地成为企业的一种常用融资方式,在企业采用民间借贷方式向非关联方企业、非关联方个人、关联方企业和关联方个人等不同主体进行融资时,可以抵扣的借款额度不同,取得利息发票所纳税费也差别较大。以能够得到的税前扣除额为差量收入,以取得利息发票所纳税费为差量成本,采用差量分析法,可以进行融资方案的决策。

二、企业所得税税前扣除的相关规定

企业采用民间借贷进行融资时,借款对象可以是非关联方企业、非关联方个人、关联方企业和关联方个人四种情况,对于企业所得税税前扣除的规定,差别很大。

(一)向非关联方企业融资

《中国人民共和国企业所得税法实施条例》第三十八条规定,非金融企业向非金融企业借款的利息支出,不超过按照金融企业同期同类贷款利率计算的数额的部分可以税前扣除。对于如何确认金融企业同期同类贷款利率,《国家税务总局关于企业所得税若干问题的公告》(国家税务总局公告2011年第34号)进行了具体规定:企业在按照合同要求首次支付利息并进行税前扣除时,应提供“金融企业的同期同类贷款利率情况说明”,以证明其利息支出的合理性。“同期同类贷款利率”是指在贷款期限、贷款金额、贷款担保以及企业信誉等条件基本相同下,金融企业提供贷款的利率。根据该条款,在确认税前扣除的利率时,既可以是央行公布的同期贷款基准利率,也可以是金融企业对某些企业提供的实际贷款利率,在“金融企业的同期同类贷款利率情况说明”中,能够得到越高的实际利率证明,得到的税前扣除就越多。

(二)向非关联方个人融资

根据《国家税务总局关于企业向自然人借款的利息支出企业所得税税前扣除问题的通知》(国税函[2009]777号)的规定,企业向非关联自然人(包括内部职工或其他人员)借款的利息支出,其借款利息支出税前扣除要同时符合三个条件:(1)利息支出不超过按照金融企业同期同类贷款利率;(2)企业与个人之间的借贷是真实、合法、有效的,并且不具有非法集资目的或其他违反法律、法规的行为;(3)企业与个人之间签订了借款合同。

(三)向关联方企业融资

《企业所得税法》第四十六条规定:企业从其关联方接受的债权性投资与权益性投资的比例超过规定标准而发生的利息支出,不得在计算应纳税所得额时扣除。《关于企业关联方利息支出税前扣除标准有关税收政策问题的通知》(财税[2008]121号)对关联企业利息扣除比例进行具体规定:企业实际支付给关联方的利息支出,不超过以下规定比例和税法及其实施条例有关规定计算的部分,准予扣除,超过的部分不得扣除。其接受关联方债权性投资与其权益性投资比例为:金融企业为5∶1;其他企业为2∶1。

(四)向关联方个人融资

企业向股东或其他与企业有关联关系的自然人借款的利息支出,根据《企业所得税法》第四十六条及财税[2008]121号文件的规定,比照关联企业计算企业所得税利息扣除额。

三、案例引入

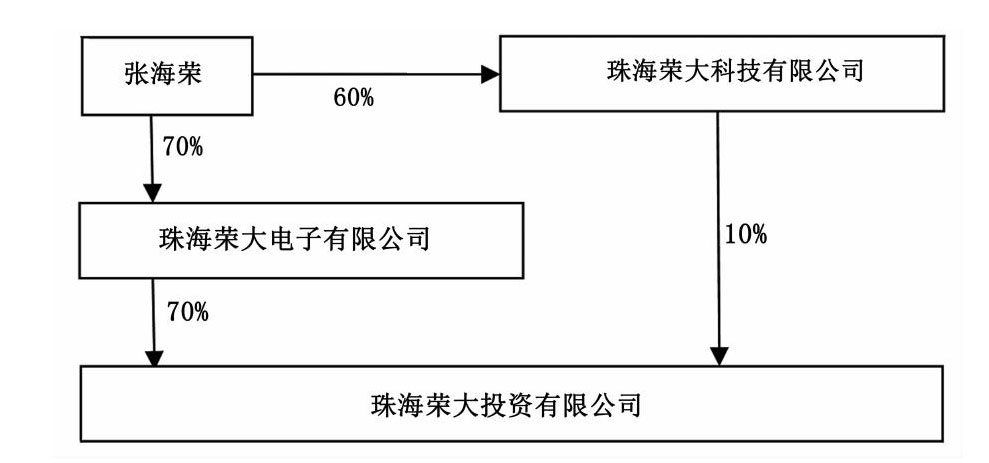

2013年年报显示,珠海荣大投资有限公司所有者权益1 000万元,公司所得税税率25%,目前银行借款余额为1 000万元,借款利率上浮50%,为9.98%。2014年,公司扩大生产规模需再融资1 800万元,由于资产负债率已经比较高,也没有足够的抵押品,向银行融资难度很大,于是决定采用民间借贷方式进行为期一年的借款。公司实际控制图如下:

经协商,张海荣同意以荣大电子的名义借款给荣大投资,利率15%,另外,张海荣的朋友,珠海永元保健品有限公司的控股股东王锋也表示愿意借款给荣大投资,以个人名义借款利率为14%,以公司名义借款利率为20%,以上报价均为不含税价,那么,荣大投资采用怎样的融资方案会比较有利呢?

四、融资方案的决策

利息支出的税前扣除要取得发票作为合法凭证,税收征管实务中,贷款属于“其它金融业”征收税目,贷款方的经营范围没有这项业务,要由地方税务局代开发票,民间借贷利息发票产生的税费通常由借款人承担。在采用差量分析法进行决策时,以能够得到的税前扣除为差量收入,以代开发票的相关税费为差量成本,对差量损益进行比较来进行相关决策。

(一)代开利息发票的税费

1.公司申请代开利息发票的税费。营业税为发票金额的5%,城市维护建设费、教育费附加和地方教育费附加合计为流转税的12%,堤围费为发票金额的0.072%,所得税不在这个环节征收,税费合计为发票金额的5.672%。

2.个人申请代开利息发票的税费。营业税为发票金额的5%,城市维护建设费、教育费附加和地方教育费附加合计为流转税的12%,个人所得税为发票金额的20%,税费合计为发票金额的25.6%。

(二)用差量分析法对不同方案进行决策

1.向珠海荣大电子有限公司借款。由于荣大电子是荣大投资的关联方,权益性投资为700万元,按照关联方债权性投资与其权益性投资比例不超过2∶1部分可以税前扣除的规定,可以税前扣除部分借款为1 400万元,扣除利率适用公司当前向银行借款的实际利率9.98%。

差量收入=14 000 000×9.98%×25%=349 300(元)

差量成本=18 000 000×15%×5.672%=153 144(元)

差量损益=196 156(元)

2.向珠海永元保健品有限公司借款。由于珠海永元不是珠海荣大的关联方,全部借款的利息支出都可以税前扣除,扣除利率也为9.98%。

差量收入=18 000 000×9.98%×25%=449 100(元)

差量成本=18 000 000×20%×5.672%=204 192(元)

差量损益=244 908(元)

3.向王锋借款。王锋是荣大投资的非关联方个人,全部借款可以按照9.98%的利率税前扣除,但代开发票时就要计征个人所得税。

差量收入=18 000 000×9.98%×25%=449 100(元)

差量成本=18 000 000×14%×25.6%=645 120(元)

差量损益=-196 020(元)

4.向荣大电子借款1 400万元,向永元保健品借款400万元。全部借款都可以按照9.98%的利率税前扣除。

差量收入=(14 000 000+4 000 000)×9.98%×25%=449 100(元)

差量成本=14 000 000×15%×5.672%+4 000 000×20%×5.672%=164 488(元)

差量损益=284 612(元)

根据差量损益来比较,方案4最优,方案3最差,应该选择方案4。

五、总结

满足条件的民间借贷的利息费可以所得税税前扣除,但贷款人提供的发票一般要由地方税务局代开,税费由借款人承担。在企业采用民间借贷方式向非关联方企业、非关联方个人、关联方企业和关联方个人等不同主体借款时,要充分比较可以得到所得税税前扣除额和利息费开票税费,采用科学方法进行合理的决策。

1.采用民间借贷方式向不同主体融资时,可以用差量分析法进行决策。

2.个人申请代开发票时就要交纳20%个人所得税,目前我国个人所得税还不能税前扣除,税费较高,因此要尽量避免向个人借款。

3.银行借款利率一般会在基准利率基础上上浮,如果可以提供同期同类银行借款合同,可以得到更多的抵扣。

4.关联方提供的借款利率一般会低于非联方,要充分利用关联方债权性投资与其权益性投资比例不超过2∶1部分可以税前扣除的规定,尽量向关联方企业借款,超出额度的不可抵扣部分向非关联方借款。J

参考文献:

[1]方飞虎,邱正山.向关联方借款的利息支出税前扣除额确定[J].财会月刊,2014,(3上):67-69.

[2]刘艳琨.反资本弱化税收规制问题探究[J].财会月刊,2011,(3上):47-48.

[3]陈玉琢,叶美萍,魏海乐.向关联方借款利息支出税前扣除政策解析[J].中国税务,2013,(7):56-59.

[4]姚曙光.企业向关联方借款利息支出税前扣除问题分析[J].商业会计,2015,(10):16-18.

[5]马东起,徐亚东,曹步融.利息支出的纳税调整[N].中国税务网,2012-2-23.

- 新冠肺炎疫情下小初中在线学习平台的研究分析

- 构建平行记账和双分录的智能联动

- 企业视角下的网络直播营销策略应用优化路径探析

- 针对民营企业的供应链管理体制研究分析

- 校园服务平台创业项目的构想与实现

- 探究事业单位人员编制结构管理

- 经济发展新常态下人力资源管理问题与观念转变策略

- 关于保障学术图书编校质量的思考

- 国资国企改革稳步推进 科技创新持续加码

- 企业迅速行动 积极部署对标世界一流管理提升行动

- 榜上有名,独角兽来了!

- 国有重点企业正式开启对标世界一流管理提升行动

- 提高集团企业合并报表编制质量的思考

- 业财融合在财务管理中的运用分析

- 控制采购成本提高医院经济效益

- 高校财务风险管理分析及优化

- 村级财务管理存在的问题分析及对策探究

- 共享经济背景下大学校园轻食厨房的可行性策略分析

- 浅谈B2C电子商务模式下电商企业经营模式变革

- 城市燃气企业提升市场竞争能力战略分析

- 小微企业存货管理存在问题及对策研究

- 企业成本管理中存在的问题及对策研究

- 供给侧结构性改革下看国有企业重组

- 基于零消环节的消费数据获取研究

- 关于建设发展循环经济园区的思考与对策

- live off sb/sth

- live on

- live-on

- live on something

- live on sth

- live out

- live out sth

- liver

- liver-colo(u)red

- livered

- liveries

- livering

- liverless

- livers'

- livers

- livery

- lives'

- lives

- live side by side

- lives in

- livest

- live sth down

- livestock

- livestocks

- lives together

- 贞风亮节

- 贞香

- 贞高

- 贞高绝俗

- 贞魂

- 贞鲠

- 贞龟

- 负

- 负一方面责任的职务

- 负下

- 负且乘

- 负主要责任管理

- 负义

- 负义忘恩

- 负乘

- 负乘之累

- 负乘斯夺

- 负乘贻寇

- 负乡

- 负乱

- 负亏

- 负任

- 负伤

- 负伤出血

- 负伤后流出的血