方晓婉+廖云婷+徐思婷+汤新华

摘要:本文在探究创业板上市公司成长性的影响因素中加入了R&D投入因素,选取2010年12月31日前上市的148家创业板上市公司4年数据作为样本,运用多元回归方法对其进行实证研究。结果发现,创业板上市公司成长性与科技人员占比、公司规模不存在相关关系,与第一大股东持股比例关系不甚明显,但是与资产负债率、净资产收益率呈现正相关关系,与研发强度呈时滞性正相关关系,与流动比率存在负相关关系。其中盈利能力是影响创业板上市公司成长性最主要的因素。

关键词:成长性 创业板 影响因素

近年来,市场竞争日益激烈,意味着企业更需要加强自主创新能力和提高核心竞争力。创业板市场大都是中小型企业,具有高技术含量和高成长潜力的特点,而企业成长性在一定水平上决定了企业的发展,因此研究企业成长性的影响因素具有实质性意义。

一、文献回顾

从研究模型上看,学者所用各不相同。沈海平、吴秋璟(2010)选取面板数据,用多元回归的方法来研究中小企业成长性的影响因素及其效果。何毅(2015)采用专家访谈和因子分析的方式遴选出互联网企业成长的关键影响因素。孙静稳(2010)采用因子分析法,选出创业板上市公司成长性的影响因素。

从选取指标方面上看,在债务融资比率方面,Gaver(1993)证明资产负债率与企业成长性负相关;Hart、Prais(1996)实证研究发现成长速度和公司规模无关。Alfredo Del Monte & Erasmo Papagni(2003)将是否进行研发支出作为虚拟变量,结果证明,相对于没有R&D支出的公司,有R&D支出的公司成长性水平更高,所以表明企业的成长性水平与R&D强度存在显著正相关关系。James、Gerry(2006)的研究结果表明公司治理对中小企业成长性有显著影响。张祥建、裴峰等(2006)通过回归模型对上市公司的核心能力、盈利性以及成长性间的内在关系进行了研究,研究表明上市公司财务的状况、治理结构及经营能力与成长性有着较为显著的正相关关系。沈海平、吴秋璟(2010)的研究则发现公司的成长性同本身的盈利、偿债、股本扩张、现金流量能力及资产规模等指标存在着正相关关系,与财务风险和代理成本呈负相关,而与财务杠杆不相关。张秀生、刘伟(2013)从企业的盈利能力、营运能力、现有规模角度选取了营业利润率、总资产周转率、总资产作为财务指标。刘菊芹、刘梦辉(2014)根据企业所处的行业环境、地理区域、市场需求、国家宏观政策构建了企业成长性非财务指标以及企业的运营能力、盈利能力、偿债能力、财务能力等财务指标。

纵观上述文献,国内外学者对于创业板上市公司的成长性都有过一些研究,但是由于创业板在我国上市时间不长,所使用的样本数量有限而且涉及年份过少,研究比较零散,这造成了结论上的不一致。因此,本文运用2011年至2014年4年数据对成长性影响因素进行实证分析,目的是能够更为准确地找出创业板上市公司成长性的影响因素。另一方面,以往的文献大多是从公司的偿债、盈利、发展能力入手,来研究企业成长性的影响因素,笔者认为,创业板上市公司中,高成长企业居多,科技创新对于高成长企业来说更是关键要素。因此,本文加入R&D投入强度及科技人员占比这几个指标对成长性进行分析,使用将财务性指标以及非财务性指标结合的方法,旨在能够对影响创业板上市公司成长性的因素进行更全面的了解,为当代企业尤其是创业板上市公司提供借鉴与参考。

二、理论分析与研究假设

在这个知识经济时代里,科技是提升企业竞争力的关键因素。因此,R&D投入对于企业获得竞争优势尤为重要。它能为企业的未来带来盈利,能够影响企业的生存和成长能力。因此提出假设1:

H1:研发投入越多,企业成长性越好。

由于通过研究开发获得新技术再到新技术投入生产需要经过一段时间,研发投入对企业成长性的影响通常表现出滞后性。梁莱歆、张焕凤(2005)通过以我国高科技上市公司为样本,从公司的盈利、发展、技术创新能力方面入手,进行研发投入和绩效间的相关关系研究,发现公司的研究投入同产出之间存在一定的滞后期。为了更深入研究相关关系,本文提出了研发强度与企业成长性之间存在正相关关系,并且这种正相关关系不一定在当年的投入产出上体现,即具有一定的滞后性。因此,提出假设2:

H2:前期研发强度与成长性正相关。

创业板上市公司对技术水平高度依赖,研发投入成本相对较高。如何使单纯的研发投入快速有效地转化为核心竞争力,促进企业的成长,很大程度上取决于研发与技术人员的主观能动性。在企业的研发活动中,科技人员的数量对企业的研发能力将产生直接的影响。在对企业人力资源的配备上,支军(2007)将人力资源指标细分为几个部分:技术人员占全体员工比例,科学家和工程师占全体员工比例,技术人员平均报酬占员工平均报酬的比例,员工在职培训比例,管理人员平均年龄等。总的来说,从人力资源角度,根据建立企业自主创新综合指标体系的要求,研发人员越多,公司成长性也会越好。因此,提出假设3:

H3:科技人员占比与成长性正相关。

一般认为,规模大的公司成长性更好。具体来说,一方面,规模较大的企业创税多,政府更易将其作为重点扶持对象,企业得到政府部门的支持,容易获得较快的成长。另一方面,规模大的公司能够更有效地利用现有资源去降低单位产品的研发成本和单位生产成本,有助于形成产品的品牌效益,扩大市场影响力,进而开拓更大市场,最终促进企业的成长性。因此,提出假设4:

H4:公司规模与成长性正相关。

企业成长性代表有潜在的投资价值。对于一个处于成长期的公司,单靠自有资金一般是无法满足投资要求,只有抓住更多的投资机会才能得到持续发展。这时企业财务能力就显得尤为重要。融资顺序理论指出,在股本扩张与债务筹资二者之间,成长性上市公司更倾向于后者。而企业拥有相应的偿债能力是债务融资获取的先决条件。因此,良好的偿债能力能有助于企业充分发挥财务杠杆的作用,从而促进企业成长壮大。因此,提出假设5和假设6:

H5:流动比率与成长性正相关;

H6:资产负债率与成长性正相关。

由于股权分散的原因,股东持股的比例相对较小,监督收益方面也相对较差,监督成本上便不足以弥补,这种情况下,“搭便车”就成为了最优选择。往往一个问题得不到有效评估,决策过于随便。股权分散不利于企业技术创新中代理问题的解决。股权的适度集中易使所有者控制董事会,通过股东大会选举出能力更强的经营者,从而有利于促使经营者更加关注企业的长期发展。因此,本文认为第一大股东持股比例与主营业务收入增长率正相关。因此,提出假设7:

H7:第一大股东持股比例与成长性正相关。

利润是一个公司经营的根本目的,是其生产经营的财务成果。净资产收益率作为衡量企业获得收益能力的重要指标,其增长率直接体现了公司盈利的水平,经营业绩越突出、竞争力越强的企业增幅也就越大。反之,如果其增幅很小甚至负增长,就说明企业不具有成长性。因此,提出假设8:

H8:净资产收益率与成长性正相关。

三、 研究设计

(一)研究样本与数据来源

本文以2010年12月31日前在深交所上市的创业板上市公司为对象,选取2011—2014年度的财务数据,剔除数据不完整的5家企业,共选取样本148家。数据来源于企业年报、国泰安数据库以及巨潮网。

(二)变量定义

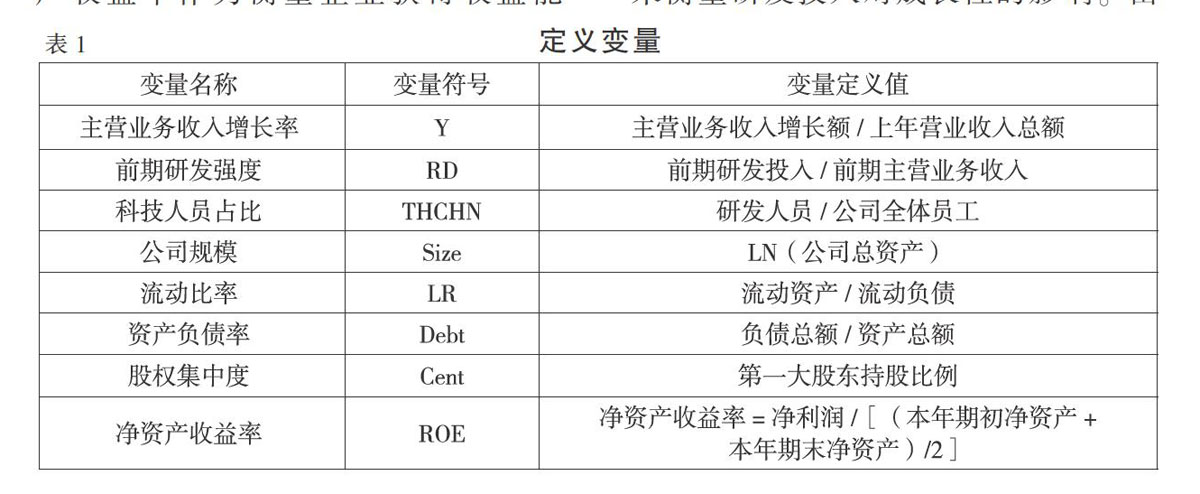

1.因变量。在对一个企业的成长性进行评价时,由于研究角度与领域不同,导致不同的学者在研究过程中指标的选取上产生差异,部分学者采用单一的指标,部分学者则是采用综合指标。一般来说,评价企业成长性的指标主要包括总资产、主营业务收入、净利润的增长率及资本保值增值率等。本文参考张兆国、刘亚伟、杨清香(2014)在对企业管理者任期、晋升激励及研发投资的研究中,使用主营业务收入的增长率来表示企业的成长性,以主营业务收入增长率(Y)来衡量企业的成长性。

2.自变量。R&D投入主要包括两个方面,资本投入和人力投入。因此本文选用R&D投入占主营业务收入的比例(即研发强度)和科技研发人员占企业总人数的比例(即科技人员占比)来衡量研发投入对成长性的影响。由于在企业生产中,研发投入对成长性的影响存在滞后性,因此本文在衡量成长性的指标上选用前期研发强度(RD)。

公司规模(Size):通常来说,公司规模越大,越有利于其对资金的优化配置,机制更加健全,一方面能够将R&D投入合理分配到有效项目中,另一方面通过资源的优化配置使得企业的运营成本降低,从而提高企业的发展速度,拓展企业的成长空间。因此,本文选用资产总额的自然对数值来表示公司规模。

偿债能力:在实际生产中,企业一般会使用流动资产偿还流动负债,因此本文采用流动比率(LR),即流动资产与流动负债的比值,来表示企业偿债能力。

财务杠杆,本文用资产负债率(Debt)来表示。通过运用财务杠杆,企业管理者可以充分运用债权人资金,使得股东能够用少量的资金就能开展较大规模的经营。换句话说,财务杠杆能够有效降低企业的运营成本,有助于提升企业价值,在一定程度上影响着企业的成长性。

股权集中度,用第一大股东持股比例(Cent)来表示。

盈利水平,用净资产收益率(ROE)来表示。

上述变量定义见上页表1。

(三)模型建立

目前,学术上关于成长性影响因素研究大多采用线性回归分析方法。结合上述理论分析,本文构建回归模型如下:

Y=β0+β1RD+β2THCHN+β3Size+β4LR+β5Debt+β6Cent+β7ROE+ε (1)

四、 实证结果与分析

实证中的描述性统计、相关性分析以及多元线性回归用SPSS 17.0统计软件进行分析处理。

(一)描述性统计(见表2)

从表2中可以看出,主营业务收入增长率的最大值为2.5734,最小值为-0.7909,标准差为0.3573,相差不大。从研发投入的角度来看,企业之间的研发强度与科技人员占比相差很大,他们的最大值在90%左右,而最小值却在1%左右,但研发强度的平均值为7.65%,大于国际学术公认的创新型企业具有竞争力的一个重要标准,即研发强度比例一般在5%以上,说明创业板上市公司对R&D投入普遍都有一定的重视。从公司规模来看,创业板刚成立不久,多处于成长期,公司的规模不大,因此差距也不大。而从偿债角度上看,企业的流动比率相差较大,从最小的0.38到最大的57.28,这不符合企业的流动比率一般在2左右,主要原因是刚发行股票上市,筹集了大量的货币资金,所以流动比率比较大。此外,资产负债率的最大值为0.696,最小值为0.014,相差较大,但标准差为0.1573,说明波动不大,一般认为企业的资产负债率在40%—60%为宜,但创业板上市公司的资产负债率平均值为0.2544,略小于市场常规,说明企业对资金的运用相对合理。从盈利能力上看,企业的净资产收益率较为平稳。

(二)相关性分析(见表3)

从表3可以看出,研发投入、公司规模、资产负债率、第一大股东持股比例、净资产收益率都与主营业务收入增长率呈正相关关系,这与之前的假设基本一致。而流动比率与主营业务收入增长率呈负相关关系,且各自变量之间的相关系数均小于0.8,说明变量之间的相关性不强,不存在多重共线性。

(三)回归分析(见表4)

如表4所示,整个回归方程的P值为0,低于1%的统计水平,说明所建立的模型可以成立,具有一定的现实意义。且R平方和调整R方分别为0.2015和0.1868,拟合优度相对较高。

从各个变量来看,前期研发强度与主营业务收入增长率的回归系数为0.667,说明前期研发强度每增加一个单位,主营业务收入增长率增加0.667个单位,且P值为0.001,说明在1%的统计水平上是显著的。因此可以认为,假设2是成立的。这是因为企业科技创新的重要来源之一是研发投入,而科技创新又是企业健康成长的动力,即研发投入为企业提高了收入,给企业带来了成长。

科技人员占比与主营业务收入增长率的相关系数为0.004,但其P值为0.969,未通过10%的显著性检验,说明假设3是不成立的。

公司规模用资产的对数形式表示,从表中可以看出,公司规模与主营业收入增长率的回归系数为0.03,其P值为0.238>0.1,未通过10%的显著性检验,表明公司规模与企业成长性的显著性水平不强,这可能是因为创业板刚成立不久,大多还在成长期,公司规模都相对较小,而且公司规模也基本相当,对企业成长性的影响可能不大。因此,假设4也不成立。

流动比率与成长性的相关系数为-.005975<0,说明流动比率与成长性呈负相关关系,但P值为0.09<0.1,说明在10%的统计水平上该负相关关系显著。在企业经营中,流动比例高是企业短期偿债能力强的直接体现,但是如果数值过高,企业资金的使用效率和获利能力则会受到影响。从表2的描述性统计分析可以看出创业板上市公司的流动比率普遍偏高,前文提到,企业刚发行股票上市,筹集了大量的货币资金,而这些资金要按原来的投资项目逐步投入,在此之前会形成大量的货币资金,从而导致流动比率很高,形成了与成长性负相关的局面。因此,假设5不成立。

一般而言,企业资产负债率最适合的水平是40%—60%。对于经营风险相对较高的企业,偏向于选择比较低的资产负债率用来减少财务风险;对于经营风险较低的企业,偏向于选择较高的资产负债率来增加股东收益。从相关性分析可以看出,资产负债率与成长性指标的相关系数为0.522,P值为0.00<0.01,说明资产负债率对成长性的正相关关系非常显著,即资产负债率每增加一个单位,主营业务收入增长率增加0.522个单位,这说明企业只要很好地运用财务杠杆原理,利用债务资金构建合理的资本结构,就能为企业降低成本,让财务杠杆发挥最大效用,给企业带来收益,促进企业成长。结论与假设6一致。

第一大股东持股比例P值为0.142>0.1,未通过10%的统计水平检验,因此第一大股东持股比例与主营业务收入增长率无关。假设7没有得到验证。

净资产收益率与企业成长性的相关系数相对较高,为1.445。同时,P值为0,显著性水平很高,通过了1%的显著性水平检验。具体表现为:当净资产收益率增加一个单位时,主营业务收入增长率的增加为1.445个单位。假设8得到验证。这说明盈利能力越高的企业能够获得更多的利润,成长性也越高。较强的盈利能力可以保证公司的持续经营,同时,利润也是促进企业有效发展的保障。因此,盈利能力强的企业具有更大的成长性。从表3相关系数分析也可以发现,盈利能力是影响公司成长性的最主要的因素。

综上可以看出,前期研发强度、资产负债率、净资产收益率与企业成长性正相关,流动比率与企业成长性负相关,科技人员占比、公司规模、第一大股东持股比例与企业成长性无关。

五、结论

在创业板上市公司的发展中,成长性问题可以说是一个核心问题。本文采用多元回归分析的方法来研究影响创业板上市公司成长性的因素,旨在用最新的数据更为准确地评价其成长性,为促进创业板上市公司健康成长提供一些借鉴和参考。研究结果表明,创业板上市公司成长性与科技人员占比、公司规模不存在相关关系,与第一大股东持股比例关系不甚明显,但是与前期研发强度、资产负债率、净资产收益率呈正相关关系,与流动比率存在负相关关系。其中,盈利能力对创业板上市公司成长性影响是最大的。

参考文献:

[1]沈海平,吴秋璟.中小企业成长性影响因素分析——基于中小板上市公司面板数据的实证研究[J]. 金融发展研究,2010,(02).

[2]何毅.互联网企业成长的关键影响因素研究——以B2C电商企业为例[J].现代管理学,2015,(4).

[3]孙静稳.我国创业板企业成长性实证分析[J].当代经济,2010,(12).

[4]Hart,P.E.and Prais,N.Growth and Size of Firms[J].Economic Journal,1996,(106).

[5] Alfredo Del Monte, Erasmo Papagni. Performance Evidence from Scotland and Northern England [J].International Small Business Journal,2003,(12).

[6]James,F.P,Gerry,M.Growth and profitability of small and medium size enterprises[J].Journal of Financial Economics2006,(13).

[7]张祥建,裴峰等.上市公司核心能力盈利性与成长性的实证研究——以中证·亚商上市公司50强为例[J].会计研究,2006,(7).

[8]张秀生,刘伟.创业板上市企业成长性影响因素研究[J].统计与决策,2013,(15).

[9]刘菊芹,刘梦辉.我国创业板上市公司成长性影响因素分析[J].商代,2014,(15).

[10]梁莱飲,张焕凤.高科技上市公司R&D投入绩效的实证研究[J].中南大学学报(社会科学版),2005,(2).

[11]张兆国,刘亚伟,杨清香.管理者任期、晋升激励与研发投资研究[J].会计研究,2014,(09).

- 如何提高少数民族学生的写作水平

- 谈小学生阅读兴趣的培养

- 写作,呼吸般自然

- 浅谈如何提高小学生的习作能力

- 如何提高学生写作能力

- 小学语文课本阅读量的现状与思考

- 自主学习为阅读引航

- 动起笔来,创造精彩

- 小学生课外阅读现状分析及策略思考

- 学写书信传真情

- 让评价成为一种快乐

- 试论如何培养小学生的课外阅读能力

- 以小见大,言近旨远

- 优化指导策略,让学生爱上课外阅读

- 思维训练,构建普通高中议论文序列化教学

- 谈作文教学中写作主体意识的开发

- 播下一粒种子静待一片花开

- 吟自古琴,吟于古诗

- 尊重学生的个体差异,创设充满活力的语文课堂

- 以人为本中职语文课程关注学生优秀品格发展五策略

- 中职视障生语文教学初探

- 尊重学生心理发展特点,有效培养学生语文能力

- 回归本色语文 提高有效教学

- 教师的语言如何主宰课堂

- 浅析儿歌在小学语文教学中的作用

- esoterical

- esoterically

- esp.

- especial

- especially

- especially/particularly

- especialness

- especialnesses

- espionage

- espionages

- espousal

- espouse

- espoused

- espouser

- espousers

- espouses

- espousing

- espresso

- espressos

- esq.

- esqr

- ess

- essay

- essayed

- essayer

- 早年间

- 早彩

- 早恋

- 早惠

- 早慧

- 早慧的儿童

- 早成

- 早成功

- 早成者未必有成,晚达者未必不达

- 早成,早熟

- 早报

- 早搏

- 早操

- 早教

- 早日

- 早日康复

- 早旦

- 早早

- 早昕

- 早春

- 早春初生的柳叶

- 早春发芽的柳枝和盛开的梅花

- 早春天气微有寒冷

- 早春微冷的风

- 早春微微寒冷的气候