王薇

摘要:2016年,“规范互联网金融健康发展”成为新时段的政府工作目标,2017年,政府开始了互金“去风险”之路,“高度警惕互联网金融等累积风险”成为工作重点。文章通过对p2p行业的研究现状进行分析,以便更加全面、系统的把握P2P网贷研究发展趋势,以此推动研究体系的完善,同时为实践应用提供理论基础。

关键词:P2P网贷;发展模式; 投资行为;风险研究

一、引言

继2017年《网络借贷信息中介机构业务活动管理暂行办法》和《网络借贷信息中介备案登记管理指引》发布以来,网贷行业由初期野蛮生长阶段向合规过渡。但是,部分网贷机构资金缺乏第三方监管,存在设立资金池,侵占或挪用客户资金的行为,加之信息披露不完善,对投资人利益形成了一些潜在风险。自《暂行办法》下发以来,加剧了网贷行业的洗牌。在P2P行业整顿的关键时期,准确把握行业特点至关重要。本文通过对国内外学者研究的现状进行分析,以便更加系统的把握网贷发展趋势,以此推动研究体系的完善,同时为实践应用提供理论基础。

二、P2P网贷模式发展研究

我国早期P2P平台作为一项新型金融创新产品,在运营模式,风险评价、监管等方面都会遇到一些问题(钱金叶,2012;黄小强,2013;宋鹏程,2014)。进入互联网金融时代后,P2P平台的快速发展让国内学者更加关注行业体系的健康性。由此,我国学者对于P2P网贷的相关研究更加注重从国外成熟的模式中借鉴吸收成功经验。美国是世界上最早提供规模化P2P网贷的市场之一,WEB2.0的兴起与2008年金融危机为美国网络借贷平台的产生与发展提供了良好的契机(Light,2012)。梳理美國P2P借贷产生的时代背景,以及平台的运营模式、风险评估与管理等方面的经验,对于我国P2P平台的未来发展具有重要的借鉴意义(王朋月,2012;黄小强,2013)。

三、投资行为分析

(一)借款人行为选择

借款人的信用评级水平会对其自身的借款行为选择造成直接影响,信用评级水平较低的借款人会采取一些行为来博取投资人的好感,对这一角度的研究综合了社会学、心理学以及传播学等相关学科的研究方法,目前国内学者主要侧重于借款人“软信息”的披露对于降低借款利率,提高借款成功率方面的影响(王会娟,2014;彭红枫,2016;宋平凡2017;),我们发现,借款人对于软信息的披露与借款人的信用评级水平存在一定关系,即信用水平越低越倾向于提供借款陈述,但借款陈述只在一定范围内能够提升借款人的议价能力。特别是在借款人的信息披露上,借款人使用真实姓名进行网络借贷并没有对借贷成功率有所改善,而且这类借款人群的违约率也相对较高(郭峰,2016)。

(二)投资者的投资行为选择

由于平台借贷市场中的信息不对称以及借款人在筹资过程中会掩盖不利于自己的信息,投资人为了尽可能的优化自己的投资决策,会倾向于追随他人的投资决策,即羊群行为。国内外学者对于投资者羊群行为的研究见表1。

在投资者的风险偏好方面,廖理(2014)基于不完全利率市场的研究背景,对投资者行为进行分析,同样认为投资者具有良好的风险判别能力。进一步的,宋唯实(2017)通过对行业利率与借款人之间的影响关系做了详细的论证,得出P2P借贷中投资者是风险厌恶型的,并指出,当利率大于11%时,投资者的风险厌恶特征将会表现出来。

四、P2P网贷风险研究

(一)P2P网贷风险的识别研究

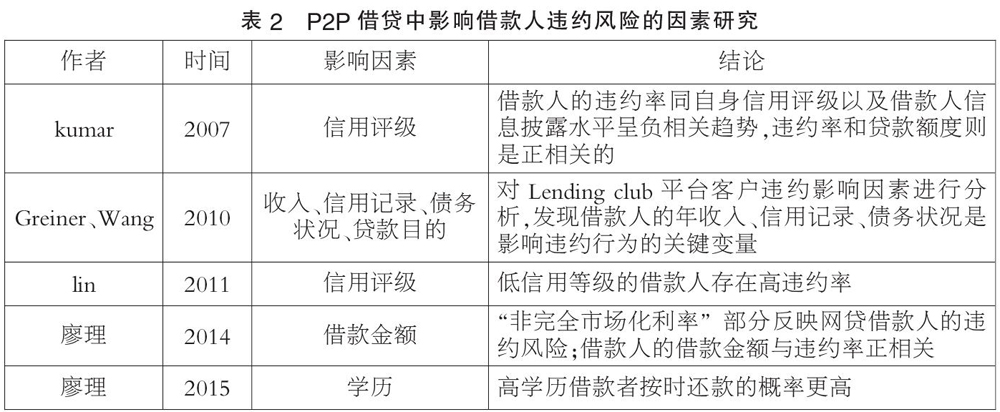

P2P平台的虚拟特性以及征信体系不健全等众多因素的影响,导致P2P平台面临着更大的信用问题以及借贷违约风险,2015年以后,我国的P2P平台风险暴露事件频发,让我们不得不重视网贷投资的风控研究。经过分析以往学者的研究成果发现,P2P借贷中影响借款人违约风险的因素大致有几个方面,见表2。

(二)P2P借贷信用风险的防控

降低投资者面临的风险是促进P2P发展的一个重要因素。对P2P借款人可能存在的违约行为进行有效预测是保证P2P平台稳定发展的关键(蒋翠清,2017)。基于此,在了解借款人违约影响因素之后,出于保障投资人的利益以及稳定行业健康发展,降低系统性风险的角度,需要提出有效的风险预测手段。研究发现,对于投资人而言,贷款风险的度量是投资决策的关键。现在大多研究角度为贷款的坏账风险以及借款人信用状况的度量,常用的技术手段为逻辑回归、神经网络、聚类分析、决策树等,具体研究见表3。

五、行业监管研究

P2P借贷作为一种创新的金融组织形式,并没有改变金融的本质以及功能,因此可以把它看成是正规金融的一种有益补充,但是这种创新的互联网金融模式也带来了新的风险,因此给监管当局带来了新的监管挑战。

行业不断增加的风险暴露事件,一方面是由于金融行业的风险不断累积的结果,但更多的是由于P2P行业作为一种创新性的金融产品,我国一直以来的监管并未落实到实处。在学术研究方面,黄震(2014)通过分析美英两国的监管法规与监管架构,给出我国完善P2P行业监管体系的相关建议。对于P2P行业的监管模式方面,宋鹏程(2014)认为对比美英两国,我国的行业监管缺乏顶层设计,他提出有效的P2P行业监管应当兼顾融资效率与投资者保护,同时应结合我国国情,实行央行与银监会的联合监管以及建立行业自律机制。郭峰(2015)立足于金融监管的分工体制特点,以P2P借贷的风险特征以及现有监管的有效性为研究重点,总结了P2P的地区特征,提出P2P行业将以地方属地化管理为主。万志尧(2015)通过分析我国P2P行业发展过程中出现的非法集资、非法经营等相关问题,强调完善P2P行业监管的重要性。沈庆劼(2017)认为P2P行业的井喷式发展源于监管套利,并通过分析P2P行业监管套利的产生以及危害,强调完善P2P行业监管的重要性。

六、总结与展望

互联网金融的发展满足了普惠金融的需求,符合现代数字经济的发展方向,作为互联网金融主要模式之一的P2P借贷,在一定程度上缓解了我国正规金融市场中存在的“金融歧视”现象,P2P平台主要为一些具有资金需求但难以通过传统金融渠道取得投资的个人或者实体企业提供资金借贷。虽然现如今P2P网贷行业暴雷不断,但相信最终留存下来的平台,都将是符合监管要求、综合实力稳健的平台。

参考文献:

[1]何聪聪.我国P2P网络借贷运营模式及风险研究[D].西南民族大学,2016.

[2]陈刚.P2P借贷平台运作模式和风险控制研究[D].西南财经大学,2016.

[3]韩丽萍,曾雪云.我国互联网金融下的社交借贷模式研究[J].西南金融,2016(02).

[4]周婧玥.基于P2P借贷模式的互联网金融风险及其监管分析[J].商业经济,2016(02).

[5]李洋.美国P2P借贷和众筹融资的发展、监管及启示[J].浙江金融,2015(05).

[6]胡金焱,宋唯实.P2P借贷中投资者的理性意识与权衡行为——基于“人人贷”数据的实证分析[J].金融研究,2017(07).

[7]宋唯实.网贷模式下投资者群体的风险偏好[J].金融论坛,2017(06).

[8]廖理,李梦然,王正位.聪明的投资者:非完全市场化利率与风险识别——来自P2P网络借贷的证据[J].经济研究,2014(07).

[9]孙学立.我国P2P借贷模式及其监管问题[J].新金融,2014(06).

[10]宋鹏程,邹震田.P2P借贷商业模式在我国的演进及其启示——由大型金融机构和风险投资公司的动向谈起[J].新金融,2014(04).

- 民商法连带责任中存在的问题和对策探讨

- 我国未成年人法律援助的探讨

- 类型化思维在刑事司法中的适用探讨

- 大学生情绪表达团体干预研究

- 大学生主体性发展的偏离及引导

- 校企协同视阈下高职财经类专业工匠精神培养路径研究

- 关于构建学生党员综合评价积分制体系的思考

- 立德树人任务指引下的高校学生党建工作路径研究

- 浅谈离婚协议中不动产分割约定能否对抗基于债权的执行

- 长江水域非法运输成品油的行为如何定性

- 侵害商标权法定赔偿适用实证研究

- “生理特点新型内裤”是否受著作权法保护

- 帮工致人损害赔偿责任问题评析

- 人寿保险单转让后保险金的归属问题探析

- 以非法吸收公众存款为例浅析老年人的权益保护

- 制作出售外挂软件的刑法规制研究

- 陈某某故意伤害案

- 浅谈涉野生动物制品犯罪中穿山甲鳞片的价值认定问题

- 利用网络销售虚假电商经营排名软件构成诈骗罪

- 基于婚姻关系产生专利权共有的可行性研究

- 专利无效宣告程序中权利要求修改问题研究

- 浅析专利许可中许可方的法律和管理问题

- 创意旅游产品的知识产权保护问题研究

- 论知识产权的刑法保护

- 个人信息权及其法律保护研究

- unexhibited

- unexhilarated

- unexhilarating

- unexhorted

- unexhumed

- unexiled

- unexistence

- unexistent

- unexisting

- unexonerated

- unexonerative

- unexorbitant

- unexorbitantly

- unexotic

- unexotically

- unexpandable

- unexpanding

- unexpansively

- unexpansiveness

- unexpansivenesses

- unexpectably

- unexpectant

- unexpectantly

- unexpected

- unexpectedly

- 娇痴

- 娇痴的小孩子

- 娇的的

- 娇皮嫩肉

- 娇稚

- 娇笑

- 娇答答

- 娇红

- 娇纵

- 娇细

- 娇绿

- 娇美

- 娇美不俗

- 娇美动人的眼

- 娇美可爱

- 娇美妖冶的女子

- 娇美的仪态

- 娇美的妻子

- 娇美的姑娘

- 娇美的姿容

- 娇美的姿色

- 娇美的容貌

- 娇美秀丽

- 娇美羞涩的样子

- 娇美艳丽