孙志亮 杨焕玲

摘要:针对企业纳税人可能采取的纳税行为,运用博弈论分析企业不同纳税行为与税务机关之间的博弈,探讨了不同情况下企业的纳税理性,结果表明纳税人的理性纳税行为客观上受税收处罚率、税务筹划节税成本率、税务稽查率等因素的影响。为有效遏制企业违法的偷逃税行为,促进企业科学开展合法的税务筹划,税务机关应加大税务稽查力度和税收处罚力度,而企业则应尽可能降低其税务筹划节税成本率。

关键词:纳税理性;偷逃税;税务筹划

中图分类号:F810.42 文献标识码:B

“理性经济人”是经济学的一个基本假设,企业作为市场经营的利益主体,其目标是追求企业经济利益的最大化。因此,企业自然希望能少纳税甚至不纳税,总是想方设法减轻自己的税收负担。在法制不完善的税收环境下,这种动机往往演变为违法的偷逃税行为。随着我国税收法制建设的进一步完善和税收征管水平的提高,偷逃税行为在一定程度上得到了遏制,纳税人开始转向运用科学的税务筹划手段合法减轻自己的税收负担。作为不同的利益主体,企业纳税人追求的是税后利润的最大化,而税务机关则尽可能保证国家税款的应收尽收和及时征缴入库。因此,企业纳税人与税务机关税收征纳的博弈客观存在,只是在不同税收环境下两者之间的策略选择存在一定的差别。

一、企业偷逃税与税务机关的博弈分析

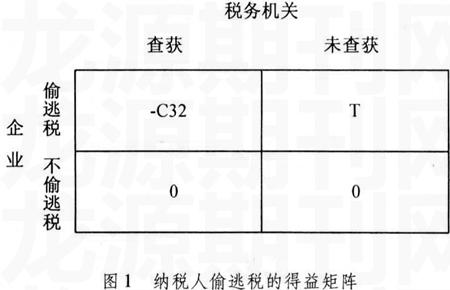

假定企业纳税人欲通过偷逃税手段减轻税负,模型中只考虑税务机关行为对企业偷逃税行为的影响,此时的博弈双方是企业和税务机关。博弈模型的建立:局中人(1)企业,局中人(2)税务机关。博弈双方的策略:企业为偷逃税或不偷逃税也不筹划,税务机关为税务查获或未查获。这里仍作如下假设: 偷逃税款额为T,被税务机关查获的概率为P,查获后应补缴税款为T,加收滞纳金并处罚金为C32,查获后用于寻租以减轻处罚的支出为F,因此影响预期收益的因素有T、P、C32、F(为研究上的方便,这里不考虑企业开展偷逃税行为的额外成本支出,如设置两套账成本、心理成本等)。根据假设条件分析得出企业纳税人的得益矩阵,如图1所示[1]:

从图1可以分析得出,纳税人的预期收益为:

U=T×(1-P)+(-C32)×P

= T(1-P)-C32×P= T(1-P)-λT×P

= T[1-(1+λ)P]

其中税收处罚率λ=C32/T,当T[1-(1+λ)P]>0,即(1+λ)P<1的情况下,纳税人将获取偷逃税收益U>0,此时企业就有了偷逃税的经济激励;但企业并不一定选择偷逃税行为,其具体行为的选择取决于纳税人的依法纳税意识和税法遵从度[1]。

当T[1-(1+λ)P]<0,即(1+λ)P>1的情况下,纳税人偷逃税收益U<0,此时企业偷逃税行为是不经济的,但企业不一定选择不偷逃税。这里需要考虑一个特殊因素——税务寻租,当不存在税务寻租途径时,由于偷逃税的预期收益小于零,企业不会选择完全不经济的偷逃税行为;当存在税务寻租途径,企业的具体行为选择取决于寻租支出F和逃税支出T+C32之间的关系。若F>T+C32,则企业纳税人不会选择偷逃税行为,若F 具体来说,在税收处罚率λ既定的情况下,当查获概率P<1/(1+λ)时,企业的理性纳税行为是偷逃税行为;当查获概率P>1/(1+λ)时,企业的理性纳税行为是纳税遵从,但在存在税务寻租的特殊情况下企业的纳税遵从也有可能转化为偷逃税行为。在企业偷逃税行为被查获的概率P既定的情况下,当税收处罚率λ<(1-P)/P时,企业倾向于偷逃税的理性纳税行为;当税收处罚率λ>(1-P)/P时,企业倾向于依法纳税。因此,为有效遏制纳税人的偷逃税行为,税务部门应从两个方面着手:一是加大税收稽查力度,二是加大税收处罚力度,提高违法行为的查获概率和税收处罚率,从而促使纳税人依法纳税。 二、企业税务筹划与税务机关的博弈分析 严格意义上讲,税务筹划是符合国家立法意图的一种合法行为,但这种“合法性”客观上还需要税务行政执法部门的“确认”,而在这一确认过程中客观存在着税务行政执法的偏差,使得企业税务筹划的成功与否存在很大程度的不确定性。对企业和税务机关来说,二者之间的信息不对称主要表现在企业无法准确预测税务机关对企业税务筹划行为的认定态度,税务机关也不可能完全掌握企业所有真实的纳税信息[2]。因此,企业纳税主体与税务机关成为非完全信息博弈下的双方主体。 假定企业所处的环境是一个稳定的经济环境,则企业优先选择开展税务筹划,模型中只考虑税务机关行为对企业税务筹划的影响,此时的博弈双方是企业和税务机关[3]。博弈模型的建立:局中人(1)企业,局中人(2)税务机关。博弈双方的策略:企业为筹划或不筹划,税务机关为税务稽查或不稽查。这里仍作如下假设:企业开展税务筹划的直接成本为C1,机会成本为C2,税务筹划被税务机关认定为违法行为的风险成本即加收滞纳金和税收处罚的金额为C32;企业税务筹划的节税利益为T;税务机关进行税务稽查的稽查成本为C。 当企业选择了开展税务筹划,税务机关具有进行税务稽查或不进行税务稽查这两个选择。当税务机关不进行税务稽查时,企业的收益函数为U =T-C1-C2;当税务机关进行税务稽查时,如果认为企业的税务筹划是合法的,此时企业的收益函数为U =T-C1-C2;如果认为企业的税务筹划是违法的,此时企业的收益函数为U = -C1-C2-C32[4]。 由于受税收征管力量和水平的影响,税务机关客观上并不对每个企业开展税务稽查。假设企业估计税务机关开展税务稽查的概率为P1,不开展税务稽查的概率为1-P1;税务机关开展税务稽查的情况下,对企业税务筹划“合法性”的认定概率为P2,对企业税务筹划“非合法性”的认定概率为1-P2,则企业开展税务筹划的期望收益为: U =(T-C1-C2)×(1-P1)+(T-C1-C2)×P1×P2 +(-C1-C2-C32)×P1×(1-P2),企业不开展税务筹划的期望收益为:U = 0。 (一)税务机关的策略选择 尽管税务机关开展税务稽查的目的在于严格税收征管,监督企业依法纳税,现实中并不一定遵循成本收益原则,但为了研究上的方便,这里假定税务机关也是理性经济人,在选择税务稽查时遵循成本收益原则。当企业开展税务筹划时,税务机关开展税务稽查的期望收益为:U = -C×P2 +(T+C32-C)×(1-P2);税务机关不开展税务稽查的期望收益为:U = 0。当企业不开展税务筹划时,税务机关开展税务稽查的期望收益为:U = -C;不开展税务稽查的期望收益为:U = 0。从以上分析可以看出,当企业开展税务筹划时,只有当税务机关的期望收益U = -C×P2 +(T+C32-C)×(1-P2)>0,即P2<(T+C32-C)/(T+C32)时,税务机关应选择税务稽查策略;当企业不开展税务筹划时,税务机关应采取不稽查策略。 (二)企业税务筹划的一般策略选择 当税务机关开展税务稽查时,若企业估计税务机关对企业的税务筹划认定为合法时,企业将选择筹划策略以取得税收收益,此时企业税务筹划的期望收益为:U =T-C1-C2,且U>0;若企业估计被认定为违法行为时,企业将选择不筹划策略,此时企业税务筹划的期望收益为:U = -C1-C2-C32<0。即当税务机关开展税务稽查情况下,企业的收益函数:

P2>(C1+C2+C32)/(T+C32),

此时企业应选择开展税务筹划策略;当税务机关不开展税务稽查时,因为T-C1-C2>0,企业应选择税务筹划策略。只有当企业开展税务筹划的期望收益:

P1×(1-P2)<(T-C1-C2)/(T+C32),

此时企业选择税务筹划策略。

结合前面对税务机关与企业税务筹划的策略选择分析,只有当(C1+C2+C32)/(T+C32) 三、企业特殊策略选择的经济博弈分析 这里的特殊策略选择是指企业纳税人在一定的外部环境下,为减轻税收负担所选择的合法筹划或非法筹划,即选择合法的税务筹划行为还是违法的偷逃税行为[5]。假定在相对稳定的税收环境下,企业欲通过一定手段减轻自身税负,模型中只考虑税务机关行为对企业行为选择的影响,此时的博弈双方是企业和税务机关。博弈模型的建立:局中人(1)企业,局中人(2)税务机关。博弈双方的策略:企业为偷逃税或税务筹划,税务机关为税务稽查或不稽查。 这里仍作如下假设:节税额为T,税务机关的稽查概率为P3,并假定企业的偷逃税行为一旦稽查即被查出,而企业的税务筹划行为被认定为合法;偷逃税被查获后应补缴税款为T,加收滞纳金并处罚金为C32,企业开展税务筹划的直接成本为C1,机会成本为C2。因此影响偷逃税行为预期收益的因素有T、P3、C32,影响税务筹划行为预期收益的因素有T、C1、C2(这里不考虑企业开展偷逃税行为的额外成本支出,也不考虑现实中可能存在的税务寻租成本)。为研究上的方便,现引入三个相对率指标反映这些不同的影响因素:一是税收处罚率λ,即λ=C32/T;二是税务筹划节税成本率δ,即δ=(C1+C2)/T,三是税务稽查概率P3。可以分析得出纳税人偷逃税的预期收益为: U1=T×(1-P3)+(-C32)×P1 = T(1-P3)-C32×P3 纳税人税务筹划的预期收益为: 若U2=(T-C1-C2)×(1-P3)+(T-C1-C2)×P3=(T-C1-C2); 则U1-U2=(C1+C2)-(T+C32)×P3。 当U1=U2,即: (C1+C2)-(T+C32)×P3=0时,企业采取偷逃税行为与开展税务筹划行为取得的预期收益是一致的。对该式进行调整分析,两边均除以T,则得出δ-(1+λ)P3=0。在λ和P3既定的条件下,当U1-U2>0,即税务筹划节税成本率δ>(1+λ)P3时,企业偷逃税行为的预期收益大于开展税务筹划的预期收益,此时企业的最佳选择是偷逃税行为;当U1-U2<0,即税务筹划节税成本率δ<(1+λ)P3时,企业开展税务筹划的预期收益大于偷逃税行为的预期收益,此时企业的最佳策略选择是开展税务筹划。因此,企业应尽可能降低税务筹划节税成本率,以提高税务筹划行为的经济效益。 在δ和P3既定的条件下,当U1-U2>0,即税收处罚率λ<(δ-P3)/P3时,企业偷逃税行为的预期收益大于开展税务筹划的预期收益,此时企业的最佳选择是偷逃税行为;当U1-U2<0,即税收处罚率λ>(δ-P3)/P3时,企业开展税务筹划的预期收益大于偷逃税行为的预期收益,此时企业的最佳策略选择是开展税务筹划。因此,税务机关应加大税收处罚力度,遏制纳税人的偷逃税行为,促进企业开展合法的税务筹划行为。 在δ和λ既定的条件下,当U1-U2>0,即税务稽查概率P3<δ/(1+λ)时,企业偷逃税行为的预期收益大于开展税务筹划的预期收益,此时企业的最佳选择是偷逃税行为;当U1-U2<0,即税务稽查概率P3>δ/(1+λ)时,企业开展税务筹划的预期收益大于偷逃税行为的预期收益,此时企业的最佳策略选择是开展税务筹划。因此,税务机关应加大税务稽查力度,引导企业减轻税收负担的方式由违法的偷逃税行为转向合法的税务筹划行为。 四、结语 经济激励是影响企业理性纳税行为的根本诱因。偷逃税作为一种违法行为,其可能的预期收益客观上受税务机关查获概率、税收处罚力度等因素的影响。企业税务筹划作为一项合法的理财行为,其预期收益客观上受税务筹划节税成本率、税务机关对税务筹划的合法性认定等因素的影响。因此,为了有效遏制或减少纳税人的偷逃税行为,引导和促进企业开展合法的税务筹划行为,税务机关应加大税务稽查力度,加大对偷逃税等违法行为的税收处罚力度,减少纳税人偷逃税的收益预期,有效降低纳税人偷逃税行为的内在经济激励。同时,加强税务机关人员的职业道德与业务素质教育,从根本上堵住纳税人税务寻租的源头,科学认定纳税人的税务筹划行为,从而切实体现税收执法的严肃性和公正性。对于企业纳税人来说,应在依法纳税的基础上运用科学的税务筹划手段减轻自身税收负担,尽可能减少税务筹划成本支出,降低税务筹划节税成本率,以取得较好的税务筹划效果。在此基础上,纳税人依法开展税务筹划、依法纳税,税务机关依法征税,这样才能真正体现和谐的税收征纳关系,实现“税企双赢”的最佳效果。 参考文献: [1] 张斌.博弈论在税收筹划中的运用[J].商业经济,2004(12):56-58. [2] 张晓美.企业税收筹划研究——基于风险控制、效应的探讨[D].重庆:重庆大学硕士学位论文,2005. [3] 王晓芳,肖琳玲.税收筹划博弈分析[J].合作经济与科技,2007(2):56-57. [4] 王晓灿.企业税收筹划理论分析与策略研究[D].天津:天津财经学院硕士学位论文,2001. [5] 芮鹏.从博弈论的角度分析我国税务筹划的现状[J].上海立信会计学院学报,2006(3):93-96. (责任编辑:关立新)

- 小学语文阅读教学有效性策略研究

- 新一代图书馆管理系统现状、趋势

- 加强石油工程企业基层党员队伍建设的探析

- 论注册会计师家庭关系的不利影响

- 网络政治参与存在问题的探析

- 奶牛养殖新型职业农民培训课程项目构建

- 关于军人工资福利问题的几点调查思考

- 威海市文登区市民环境保护意识的问卷调查

- 人工智能给高校思想政治工作带来的思考

- 网络安全法背景下网络空间安全人才培养研究

- 计算机网络信息安全问题的对策初探

- 作战指挥网络拥塞控制机制在SIMULINK与OPNET两种平台下的仿真实现

- 基于物联网的老人监护系统的设计

- 电工电子技术在无功补偿自动控制中的运用

- 物联网技术下智能仓库管理系统的设计与实现

- 基于P2020的嵌入式主控单元的硬件开发

- 基于信息化时代下电工电子技术的发展分析

- 基于安卓的特色礼物挑选网站

- 广播电视电子工程技术要点初探

- 大数据时代的计算机信息处理技术探讨

- 铬质引流剂中三氧化二铬含量检验的研究

- 氮掺杂多孔碳纳米带对电极在量子点电池中的性能研究

- 钢铁企业焦化酚氰废水零排放对策研究

- 浅议古建筑保护档案的收集范围

- 具有地域特色的传统产

- ministerialism

- ministerially

- ministers

- ministership

- minister to

- minister to sb/sth

- minister²

- minister¹

- ministral

- ministries

- ministry

- minisummit

- minisummit's

- minisummits

- minitour

- minitours

- minitrain

- minitrains

- minivacation

- minivacations

- mini-van

- minivan

- mini-vans

- minivans

- mini van™

- 生累

- 生红砖

- 生绪

- 生绸

- 生编硬捏

- 生缘

- 生缚

- 生羡

- 生翠

- 生耀华名

- 生老病死

- 生者

- 生而为英,死而为灵

- 生而同声,长而异俗,教使之然也

- 生而长皙,颀然若削

- 生而颖慧,力学自强

- 生聚

- 生聚教训

- 生聚花笔

- 生肉

- 生肉和干肉

- 生肉枯骨

- 生肌

- 生肖

- 生肖热