郑煜琦 汤新华

摘 要:近年来,上市公司商誉减值风险剧增,对资本市场造成巨大冲击,降低商誉减值风险需“对症下药”。基于此,本文以H电气公司并购其销售渠道M外贸公司为例,详细介绍并购过程并深度分析其并购动因,就其商誉初始确认虚高、跨行业跨区域并购风险较高、未及时确认商誉减值损失和承诺期后对被并购方的约束力不足等问题进行深入分析,并针对性地分别提出相应对策,以期从多角度对降低商誉减值风险提出相应地建议。

关键词:企业并购? 商誉减值? 溢价并购? 业绩承诺? 商誉初始确认

中图分类号:F275 文献标识码:A 文章编号:2096-0298(2020)08(a)-04

1 引言

2019年初,上市公司披露的2018年度报告中,商誉集体暴雷问题引起各方关注。一方面,商誉巨额减值对于资本市场产生了巨大冲击,严重损害了投资者信心;另一方面,商誉减值减损了企业利润,对企业未来发展造成一定阻力。针对商誉巨额减值问题,监管部门出台了一系列规范及风险提示。

2019年7月26日,证监会发布《2018年上市公司年报会计监管报告》(以下简称《监管报告》),其中多次提到备受市场关注的商誉问题,包括以下三点:

其一,部分上市公司发生大额计提商誉资产损失,对企业当期利润产生较大冲击。

其二,在并购方前期并购扩张的过程中,没有充分识别相关风险导致后期发生商誉减值,可能由于没有考虑业绩承诺的影响、或有对价方面因素和可辨认净资产确认不充分等原因导致商誉初始确认虚高。

其三,部分上市公司商誉等资产减值准备计提较为随意,可能存在利用会计估计或会计政策变更跨期调节利润,包括“洗大澡”等盈余管理问题。

2018年11月,证监会针对商誉减值问题,发布了《会计监管风险提示第8号——商誉减值》(以下简称《风险提示》),从商誉减值的会计处理及信息披露、商誉减值事项的审计和商誉减值事项相关的评估等方面做出了风险提示。

各企业所处行业不同,并购原因、企业特质均不尽相同,减值的原因也难以一概而论。因此,学术界以及实务界仍需通过企业案例的分析,找到商誉减值的症结。通过分析个案,找到企业溢价并购的原因和商誉减值的问题,从而提出相关建议以降低商誉减值风险。本文选取一家处于电气行业中小型上市公司作为研究对象,由高溢价并购销售端而产生大额商誉,后期因业绩承诺未达标等原因引起商誉减值,以期在商誉问题上做出边际贡献。

2 H电气公司并购商誉减值案例

2015年是上市公司发生并购业务的井喷期,企业纷纷寻找并购项目以壮大自身,扩张企业的市场份额。正是在这一时期,H电气公司上市公司做出并购决定,以1.6亿货币资金收购其下游企业——M外贸公司,形成商誉金额高达1.3亿,并购双方签订业绩承诺协议。而由于业绩承诺期M外贸公司的业绩表现不佳,2017年以商誉减值7732万元草草收场,这对于H电气公司无疑是一记重创,股价应声下跌。本文将对H电气公司并购M外贸公司的过程以及商誉减值情况进行详细介绍。

2.1 并购双方公司简介

(1)并购方——H电气公司:H电气公司创建于1994年,2012年在上海证券交易所挂牌上市,其H电气公司主营业务为经营电力电缆附件、变压器专用配件以及相关输配电设备产品,董事长定下三年内争做全国领先电气企业的战略目标。

(2)被并购方——M外贸公司:M外贸公司成立于2006年,核心业务为发电设备出口业务,依靠销售团队在南美、中东、东南亚等市场有较为稳定的销售业务。在以前年度,双方曾有良好的合作。并购双方2014年重要报表项目如表1所示。

2.2 并购背景

目前,国内电气市场前景不容乐观。中国电气行业经过50多年的发展,全国性的大规模电力基础设施建设已基本结束,一大批企业将面对转型阵痛,国内许多电气企业均在调整战略,开拓海外市场。H电气公司在战略中提出扩张公司规模,充分整合优势资源,进一步带动输配电产品及服务的输出。并购之前双方已有几次良好的合作基础,H电气公司期望通过并购获取M外贸公司的核心销售团队和固定的海外客户资源,实现全球化战略。

2.3 并购过程

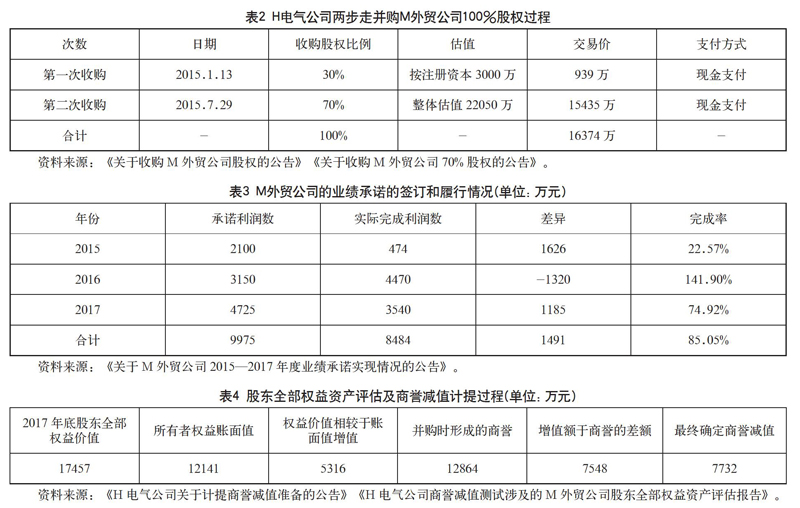

H电气公司半年内分两步走共收购了M外贸公司100%的股份,并购过程见表2。第一次收购,H电气公司占M外贸公司注册资本的900万元(总注册资本3000万×30%),实际支付939万元。第二次收购时对M外贸公司按2016年业绩承诺净利润(人民币3150万元)的7倍进行整体估值为22050(3150×7)万元。两次收购合计支付对价16374万元。购买日M外贸公司可辨认净资产公允价值为3510万元,本次并购形成商誉12864万元,此金额为M外贸公司可辨认净资产的3.66倍。

2.4 业绩承诺的签订和履行

为保障H电气公司利益,转让方在本次股权转让完成后三个会计年度内(即2015—2017年度)对M外贸公司进行业績承诺,业绩承诺的签订和履行情况见表3,业绩承诺补偿公式:补偿金额=(三年累计业绩承诺金额-三年累计实现净利润)。2017年,M外贸公司将承诺业绩差额1491万元对H电气公司进行现金补偿。

2.5 H电气公司商誉减值计提及其原因

根据资产评估公司出具的《H电气公司商誉减值测试涉及的M外贸公司股东全部权益资产评估报告》,采用预计未来现金流现值的方法计算资产组的可回收金额,以确定M外贸公司股东全部权益价值,见表4。审计师经多重因素考量,最终确定2017年H电气公司商誉减值金额为7732万元。

H电气公司2017年计提并购M外贸公司商誉减值的原因主要有两方面:其一,M外贸公司盈利能力不达预期,主要是由于输配电设备行业市场化程度较高导致竞争激烈,产品销售价格和毛利率均下降,且M外贸公司境外市场项目拓展不如预期。其二,M外贸公司销售团队于2018年3月离职,带走了海外客户资源,未来收入预期估值大幅降低,导致被并购方整体估值降低。

3 由H电气公司案例分析商誉减值的原因

3.1 商誉初始确认虚高

本案例的合并对价按M外贸公司预测2016年净利润的7倍估计。一方面,对于被并购方预测净利润的重要假设理由、估算方法和关键参数(包括预测期增长率、利润率、折现率等),并未进行详尽披露,其合理性难以验证。另一方面,按照预测净利润的倍数估值是否有行业依据,被并购方在行业中的竞争力达到该估值所要求的标准,针对M外贸公司的经营业务单一,波动率大等问题,均需要加强审核环节。

3.2 跨行业跨区域并购风险较高

M外贸公司虽曾是H电气公司的销售渠道,且有过合作基础,但H电气公司经营输配电设备产品,对销售行业的认知不足、对销售团队管理不善,导致后期并购的失败。《监管报告》指出:“部分上市公司存在并购冒进问题,跨行业跨区域并购中未充分识别行业风险、经营风险及其他风险,导致大额亏损。”一方面,外贸行业受国家政策、国际关系、宏观经济等因素影响,如国际贸易战等问题,导致系统风险较高,销售业绩将产生波动,因此并购方应具备一定的风险承受能力。另一方面,并购双方地理位置相距较远,缺乏实地考察、与团队成员交流的机会,一定程度上难以深入了解,对企业文化、员工心理、经营现状等情况无法实时跟进。

3.3 未及时确认商誉减值损失

M外贸公司在并购后的第一年(2015年),业绩仅实现预期利润的22.57%,盈利能力缩水应成为减值迹象,但H电气公司在承诺期内均未计提商誉减值。《监管报告》指出:“部分上市公司商誉减值损失的确认随意性强,在子公司业绩明显下滑、未实现业绩承诺时,少确认甚至不确认商誉减值损失;子公司在承诺期内业绩不达标或踩线达标时,不计提商誉减值,承诺期满后大幅计提商誉减值。”《风险报告》指出:“上市公司不应简单以并购重组相关方有业绩补偿承诺、尚在业绩补偿期间为由,不进行商誉减值测试。”这些随意性让上市公司有较大的盈余管理空间,造成会计信息的真实性存疑,对于相关部门也产生了较大的监管难度。而业绩承诺的签订,其初衷是为了缓解并购双方的信息不对称,不应成为推高并购对价、延迟商誉减值的幌子。因此,H电气公司应对M外贸公司在每年末时进行商誉减值测试,及时确认商誉减值损失,使商誉风险得以缓释。《监管报告》指出,因对高溢价并购和商誉减值的监管趋严,上市公司商誉余额出现下降,商誉减值等风险逐步释放。但上市公司集中爆发商誉减值,存在严重的“大洗澡”问题,严重损害了资本市场的信心。因此,及时、准确地确认商誉减值损失,使得商誉科目能正确反映被并购方的企业价值,有助于投资者做出科学决策。

3.4 承诺期后对被并购方的约束力不足

2017年业绩承诺期刚满,2018年初M外贸公司的核心团队即提出离职,严重影响了M外贸公司未来的销售业绩。H电气公司无法对被并购方承诺期后的行为产生约束力,使得海外拓展战略难以顺利实施。一方面,H电气公司支付合并对价时以现金支付,没有签订其他限制性条款,缺少对被并购方原股东的约束。另一方面,对M外贸公司员工后续的激励措施不足,也可能存在管理方式不契合等问题,以至于销售团队经权衡后离职。上述并购协议,显然对主并方未来经营发展埋下隐患。

4 对策与建议

4.1 加强对溢价并购的审核

首先,应加强对溢价并购业务的审核。资产评估机构、事务所应对并购双方的经营情况、盈利能力进行评估和复核,并购重组委员会应对发行股份购买资产并募集配套资金申请进行详细审核,在并购源头控制风险。其次,应加强对合并对价的监管。对于合并对价确定方法的合理性加强核查,采用两种方式共同评估,特别关注合并对价远高于行业水平的行为,并充分考虑企业的经营周期和可持续经营能力。确保商誉初始确认金额的合理性。最后,应关注业绩补偿承诺是否合理。对于高溢价并购、承诺期预测业绩爆发式增长的企业,就其盈利能力、运营能力进行测评,并结合其行业情况、历史业绩等因素进行综合考量。

4.2 加强并购双方相互了解

对于跨行业并购,并购方需对于被并购方的行业未来前景、盈利能力、行业风险等因素具备较深的认知,经过企业文化、管理方式的不断磨合并与核心团队的沟通,双方在相互深度了解后再做出并购决定,不宜草率、仓促。对于跨区域的并购,再并购前应克服地理距离,增加相互熟悉的机会。对于并购双方跨行业、跨区域但相互了解不足的情况,建议审慎并购。

4.3 加强对商誉减值迹象的关注

对于承诺期内存在减值迹象,上市公司方面应主动披露相关信息并说明理由,在当期进行商誉减值测试并计提商誉减值。《风险提示》中提到:“应定期或及时进行商誉减值测试,并重点关注特定价值迹象,应至少在每年年度终了进行商誉减值测试,并充分关注商誉所在资产组或资产组组合的宏观环境、行业环境、实际经营状况及未来经营规划等因素。对于产生高额商誉的企业,谨防利用商誉进行盈余管理、利益输送,提早或延迟计提商誉减值、集中计提商誉减值,把商誉作为掏空上市公司的工具。并且,加强中介机构对并购审核的责任落实,有证据证明资产评估机构、会计师事务所等机构未尽勤勉尽责义务的,应当采取一定的惩罚措施。

4.4 加强对承诺期后的约束和激励

其一,在资金的支付方式方面,合并对价的支付方式应减少现金支付,可以权益性交易方式支付给被并购方。其二,在限售股权方面,可采用发行限制性股票于业绩承诺期满后解禁,以防止被并购方套现离场。其三,在业绩承诺方面,对于业绩承诺涨幅较高的企业,建议拉长业绩承诺期,以保障被并购方后续的盈利能力。其四,从激励措施角度,对被并购方的核心团队可采用股权激励的方式,并给与归属感和使命感,以减少承诺期后被并购方的原团队离职而对并购方造成的损失。

5 结语

本文从H电气公司上市公司并购M外贸公司案例出发,探讨其发生巨额商誉减值的症结。从该案例我们可知:其一,往期有过合作基础的并购双方,并购后仍会发生风险导致商誉减值的情况,这说明企业做出并购决策时,尽职调查仍不可少。其二,H电气公司的行业具有一定特殊性,企业重资产、转型难、过度依赖销售渠道等问题,造成并购销售端企业存在一定风险。这些问题对于上市公司而言,巨额并购商誉无疑是埋下一颗地雷,对于企业未来经营可能产生较大地冲击。因此,一方面在并购初始阶段,应加强上市公司的信息披露和中介机构及监管机构的审核;另一方面,对采取业绩承诺的企业,应确保承诺业绩的合理性,以及未来一旦未实现预期业绩,被并购方具备兑现补偿承诺的能力。另外,对于存在商誉减值迹象的,务必在当期确认商誉减值损失;在承诺期结束后加强对被并购方的约束和激励,以保障并购方业绩的连贯性。

参考文献

宋建波,谢梦园.上市公司商誉会计信息披露的问题与建议[J].财务与会计,2019(08).

朱悦.收购轻资产公司形成商誉时对资产组认定的问题研究[J].中国商论,2019(23).

肖翔,代庆会,权忠光.并购商誉减值原因及对策研究[J].中国商论,2019(21).

王笑宇,卢中伟.完善商誉会计准则保护投资者利益——从上市公司频频商誉“爆雷”事件谈起[J].商业会计,2019(19).

黄宏斌,胡议丹.从天神娱乐并购案例看上市公司商誉减值存在的问题及对策[J].财务与会计,2019(17).

郑煜琦,范广信,汤新华.商誉会计处理及信息披露存在的问题与建议——基于投资者视角[J].商业会计,2019(14).

李文茜.商誉减值测试与评估实务解析[J].财务与会计,2019(13).

陈川.浅析上市公司商誉减值的成因及应对对策——基于深圳地区上市公司2016—2019年数据分析[J].中国商论,2020(08).

中国证监会北京监管局监管课题组.商誉会计处理与信息披露相关问题研究——基于北京地区上市公司、会计师事务所的调研[J].财务与会计,2017(10).

陆建桥,王文慧.国际财务报告准则研究最新动态与重点关注问题[J].会计研究,2018(01).

李玉菊,张秋生,谢纪刚.商誉会计的困惑、思考与展望——商誉会计专题学术研讨会观点综述[J].会计研究,2010(08).

姚红霞,许太谊.企业会计准则(2006)及相关法规应用指南[M].北京:中國市场出版社,2006.

- 简论《西厢记·长亭送别》中曲辞的绘画美

- 其恕乎!己所不欲,勿施于人

- 由文言虚词“乎”的用法想到的

- 追寻自然 放歌生命

- 柯灵《乡土情结》中的古诗文引用

- 读懂奥楚蔑洛夫“变”的艺术

- 让范文带你写

- 谈学生写作的训练方法问题

- 以读促写,提升语文教学实效

- 初中材料作文审题立意探究

- 一个视频 一篇作文

- 让作文绽放理性之花

- 心有猛虎,细嗅蔷薇

- 批改作文,让学生动起来!

- 从诗意课堂中感悟语文美

- 高中课本文学教育的四个确定

- 继承与变革:标准化考试的特征及其批判性反思

- 核心素养视域下语文教师发展性评价策略

- 浅析“先行者”课堂教学模式

- 语文课堂教师话语中的指令语

- 以“四个意识”确定教学内容

- 试论《论语》教学与学生思维品质的发展

- 基于提高语文素养的评课

- 大数据时代中学语文古诗词教学新思维

- 中日大学汉语教学比较研究

- weightier

- weightiest

- weightily

- weightiness

- weightinesses

- weighting

- weightless

- weightlessly

- weightlessness

- weightlessnesses

- undersketching

- underskilled

- underskin

- under-skinker

- underskins

- undersky

- undersleeping

- undersleeps

- undersluice

- undersluices

- undersocieties

- undersociety

- undersold

- undersorcerer

- undersorcerers

- 小段句

- 小段时间

- 小殿直

- 小毒人

- 小毖

- 小毛

- 小毛头

- 小毛病

- 小毛病不损害整体形象

- 小毛驴使不出黄牛劲

- 小毛驴套大车

- 小民

- 小民主

- 小民斗官,只能转圈

- 小气

- 小气候

- 小气儿

- 小气到极点

- 小气 小器

- 小气得很

- 小气货

- 小气鬼

- 小水

- 小水不容大舟

- 小水不容大鱼