广州增城区中小企业P2P融资效率影响因素分析

章雷 安明明

[摘 要]融资渠道和融资成本是制约中小物流企业发展的关键因素,网贷平台为这类企业提供了融资途径,但并非所有借款者都能通过p2p借贷平台自动实现融资。引入P2P网贷平台与中小物流企业匹配模型,选取最新的样本数据对广州市增城区物流园区内中小企业的网贷平台融资效率进行了实证检验。检验结果显示,企业社会责任对网贷融资效率的作用程度较低,房产抵押、企业信用和产业集群度对网贷融资效率具有显著影响。

[关键词]P2P网贷;中小企业;融资效率;增城物流园区

[中图分类号]F830.5

[文献标识码]A

[文章编号]2095-3283(2019)04-0062-04

Abstract: Zengcheng District is defined as a new integrated ecological area in the latest round of urban development in Guangzhou. It is the central node city and important logistics center built by Guangzhou. It is one of the key driving forces for the economic development of Guangdong, Hong Kong and Macau. Financing channels and financing costs are the key factors that restrict the development of small and medium-sized logistics enterprises. P2P provides financing channels for such enterprises, but not all borrowers can automatically realize financing through online credit platforms. This paper introduces the P2P platform and SME matching model, and selects the latest sample data to empirically test the P2P financing efficiency of SMEs in the Zengcheng District Logistics Park in Guangzhou. The test results show that the academic level has a lower effect on P2P financing efficiency, and property mortgage, credit rating and loan interest rate have a significant impact on P2P financing efficiency.

Keywords: Online P2P Lending; Small and Medium-Sized Logistics Enterprises; Financing Efficiency; Zengcheng Logistics Park

[作者簡介]章雷(1987-),男,湖南湘乡人,讲师,经济学硕士,研究方向:互联网金融;安明明(1984-),女,吉林松原人,讲师,管理学硕士,研究方向:区域经济。

[基金项目]广东省普通高校创新人才类项目“互联网金融背景下P2P融资模式在区县发展的调研——基于增城的创新实践研究”(项目编号:2017WQNCX180)。

一、引言

2005年发源自英国的P2P网贷行业是当代“金融脱媒”诉求下的代表性产物,资金供求双方凭公布的资金供需信息直接进行在线匹配和交易,免去了交易所、券商或银行等金融中介参与,发挥着金融中介和金融监督的作用。中小企业难以获取大型银行融资主要是由于其不合理的资产结构和低存活率引起的贷款风险。很显然,网贷平台已成为当代中小物流企业融资的重要渠道。增城物流园区一直致力于融资渠道开发,比如设立小额贷款公司、城镇银行和普惠金融等金融或类金融机构,鼓励电商平台成立互联网小贷公司,借助平台资金优势、大数据优势和信息优势,为中小物流企业提供小额贷款服务。因此,中小物流企业想要提升互联网融资的成功率需要首先对网贷融资效率的影响因素进行分析。

二、文献综述

目前,国内外已有部分学者开始探讨中小物流企业互联网金融融资效率的问题,其中大部分研究内容侧重于基于融资效率视角的匹配度分析。单纯(2015)[1]对我国众筹和P2P网贷的发展历程及行业现状进行了调研。王树强和王粲(2017)[2]构建了二级动态博弈模型并验证了影响中小物流企业最优利润和风险排序的两个核心因素分别是投资溢出效用和收益贴现率。降富楼等(2016)[3]基于某区域网络借贷平台的融资数据实证分析了互联网金融的利率决定并得出结论,网络贷款利率的核心支配因素是行业布局和银行利率。赵丹妮等(2017)[4]基于面板数据和空间计量模型实证分析了省际互联网金融平台的监管强度、影响因子及区域金融资源争夺等问题。此外,庄雷和赵成国(2017)[5]分析了行业信誉对融资者资金可得性的作用程度,他认为资金融通市场具有行业信息传输功能。林辉和杨旸(2016)[6]研究了江苏省中小物流企业的融资困境并提出,大数据征信、网贷平台及众筹等对提升中小企业融资效率具有积极作用。史贞(2016)[7] 通过模型设计实证分析了小微企业的网络融资成功率并发现信用评级、房产抵押和融资规划是提升融资效率的主要因素。

三、匹配模型

本文运用熵值法构建模型对广州市增城区物流园区的中小企业进行融资效率测度。假设有m个中小企业,n个指标,那么xij是第i个企业第j个指标值。其中,i=1,2,…,m; j=1,2,…,n。则熵值法测度效率的流程如下:

(一)同向化指标处理

在测量指标中,某些指标为反向指标,数值越小说明P2P网贷等融资效率越高;某些指标为正向指标比如企业信用、房产抵押和企业社会责任,这些指标数值越大,企业融资效率越高;某些指标为区间指标,当指标数值位于此区间表明企业的融资效率越高,比如产业集群度。为了增加指标的可比性,现对全部指标进行同向化调整。区间性指标的同向化方法是取该指标均值与数值之差的绝对值的倒数;反向指标则是取该值的倒数。

(二)标准化数据转换

四、问卷设计及样本特征

(一) 问卷设计

据笔者调查显示,增城区物流园大部分中小企业缺乏完备的财务报表和有效的监管机制,无法通过正规渠道获取该区域的融资数据。因此本文进行了问卷设计,于2018年4—7月对增城物流园区中小物流企业的P2P融资现状进行了调研。此次研究共计发放300张调研问卷,剔除无效问卷后共计回收有效问卷273份,有效问卷率为91%。

(二)样本特征

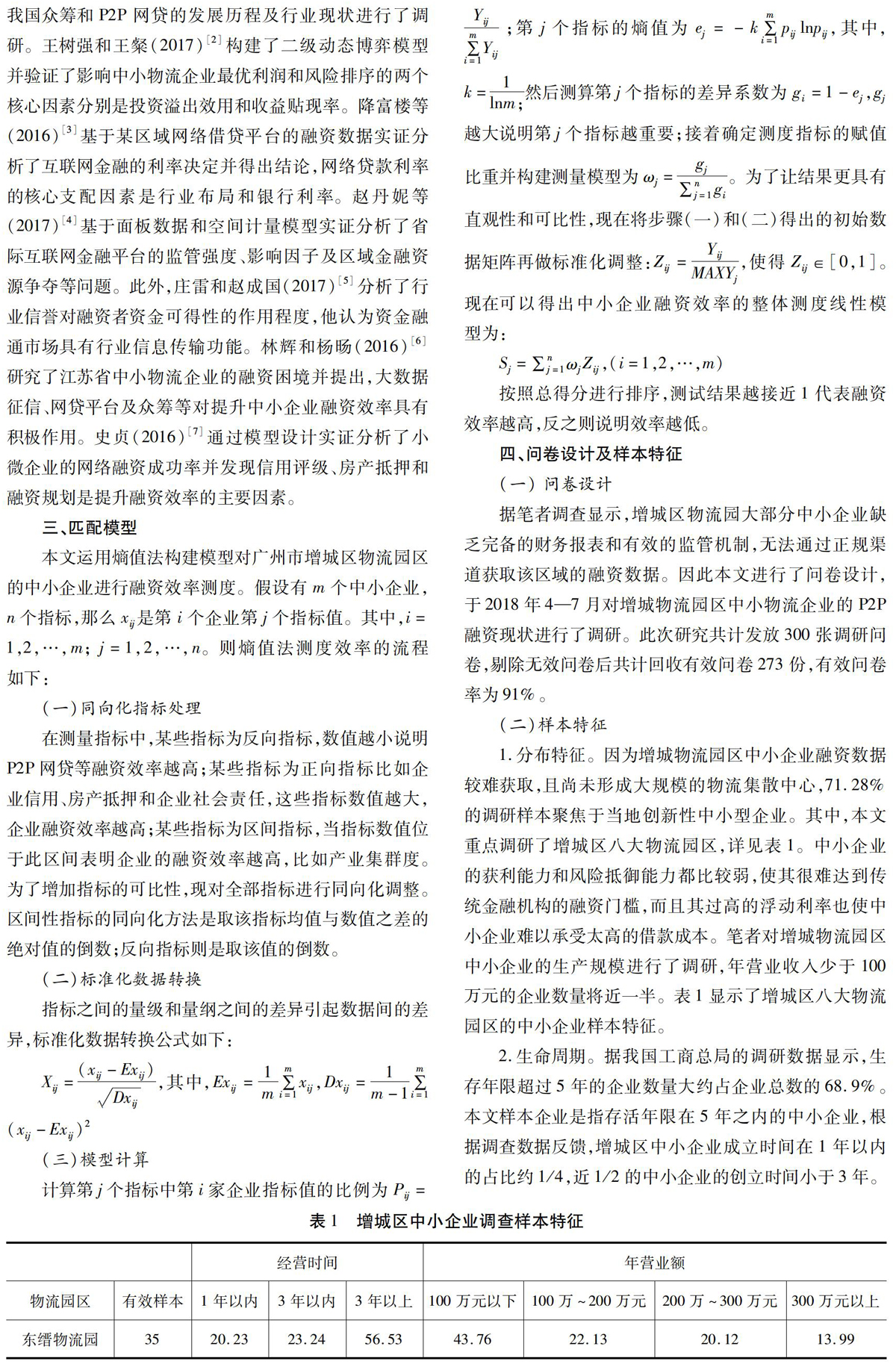

1.分布特征。因为增城物流园区中小企业融资数据较难获取,且尚未形成大规模的物流集散中心,71.28%的调研样本聚焦于当地创新性中小型企业。其中,本文重点调研了增城区八大物流园区,详见表1。中小企业的获利能力和风险抵御能力都比较弱,使其很难达到传统金融机构的融资门槛,而且其过高的浮动利率也使中小企业难以承受太高的借款成本。笔者对增城物流园区中小企业的生产规模进行了调研,年营业收入少于100万元的企业数量将近一半。表1显示了增城区八大物流园区的中小企业样本特征。

2.生命周期。据我国工商总局的调研数据显示,生存年限超过5年的企业数量大约占企业总数的68.9%。本文样本企业是指存活年限在5年之内的中小企业,根据调查数据反馈,增城区中小企业成立时间在1年以内的占比约1/4,近1/2的中小企业的创立时间小于3年。

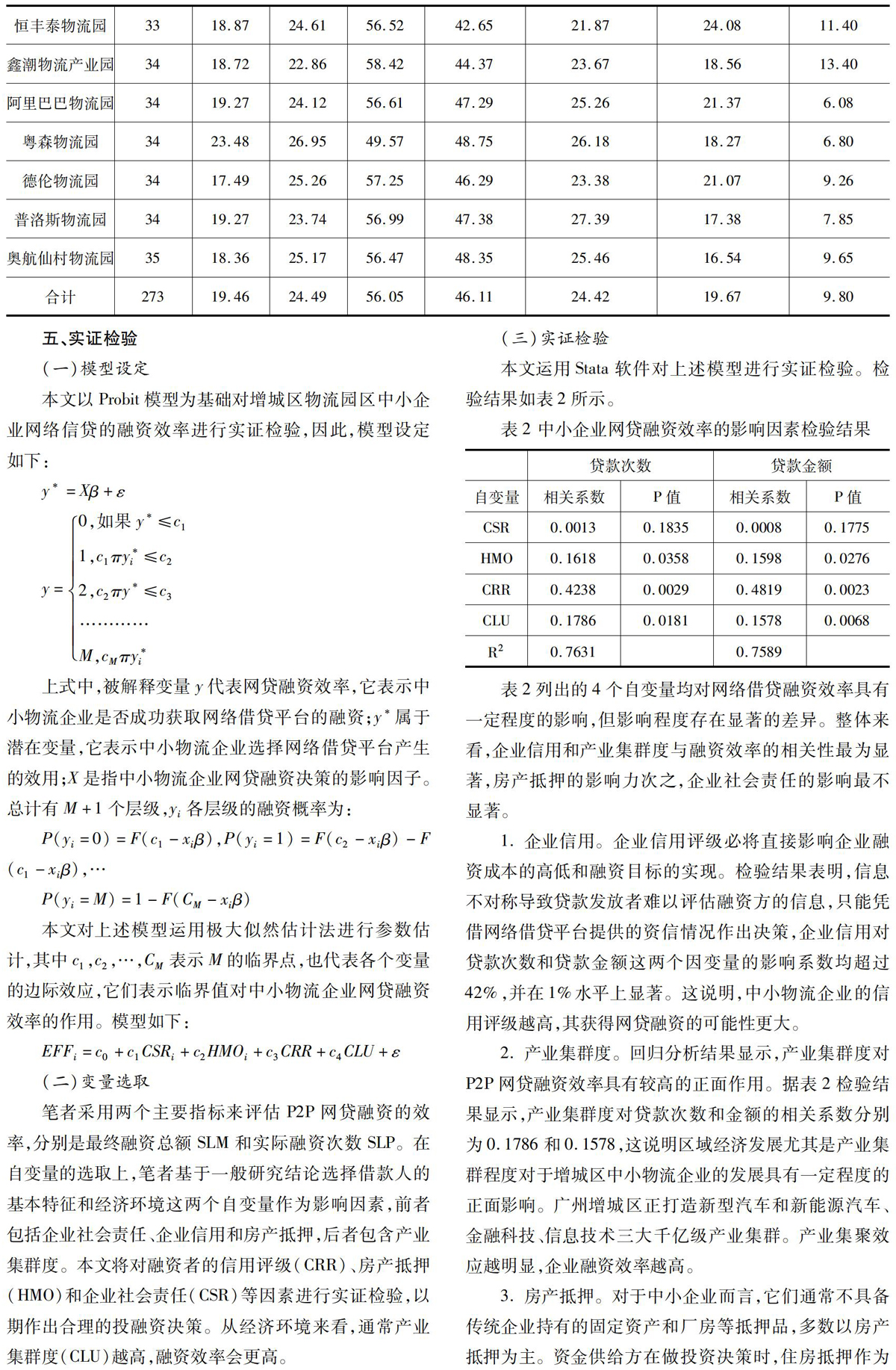

表2列出的4个自变量均对网络借贷融资效率具有一定程度的影响,但影响程度存在显著的差异。整体来看,企业信用和产业集群度与融资效率的相关性最为显著,房产抵押的影响力次之,企业社会责任的影响最不显著。

1. 企业信用。企业信用评级必将直接影响企业融资成本的高低和融资目标的实现。检验结果表明,信息不对称导致贷款发放者难以评估融资方的信息,只能凭借网络借贷平台提供的资信情况作出决策,企业信用对贷款次数和贷款金额这两个因变量的影响系数均超过42%,并在1%水平上显著。这说明,中小物流企业的信用评级越高,其获得网贷融资的可能性更大。

2. 产业集群度。回归分析结果显示,产业集群度对P2P网贷融资效率具有较高的正面作用。据表2检验结果显示,产业集群度对贷款次数和金额的相关系数分别为0.1786和0.1578,这说明区域经济发展尤其是产业集群程度对于增城区中小物流企业的发展具有一定程度的正面影响。广州增城区正打造新型汽车和新能源汽车、金融科技、信息技术三大千亿级产业集群。产业集聚效应越明显,企业融资效率越高。

3. 房产抵押。对于中小企业而言,它们通常不具备传统企业持有的固定资产和厂房等抵押品,多数以房产抵押为主。资金供给方在做投资决策时,住房抵押作为关键变量之一,它对网贷融资效率存在显著影响,相关系数为0.1618且在1%的水平上显著。另外,不动产抵押对借贷次数和借贷额度均具有强烈影响。

4. 企业社会责任。我国大多数中小企业的社会责任意识薄弱,尤其是未能处理好与利益相关者之间的关系。据表2检验结果显示,企业社会责任与P2P网贷融资效率的相关系数为0.0013并在10%的水平上显著。这说明中小物流企业能否成功实现网贷融资,企业社会责任与融资效率间的相关系数相对较小,这说明企业社会责任的高低对中小企业实现P2P融资的影响不大。

六、结论及建议

本文实证检验结果表明,企业社会责任对融资效率提升的影响程度不高,实现融资效率提升的关键因素是房产抵押、企业信用和产业集群度。基于上述主要结论,笔者提出以下建议。

(一)增加房产抵押信息的透明度

抵押物是借贷行为发生的重要条件之一。房产抵押融资在借贷期限和还款选择上都设计得比较灵活。抵押物评估报告、企业贷款合同等重要资料的缺乏使得资金出让方无法评估借款人的风险抵御能力。因此有必要严格审核不动产抵押的真实性,第三方评估机构可介入对抵押物进行估价并规定适当的抵押率。此外,中小企业由于不动产的约束使其难以获得借贷平台的贷款,因此,可通过动产融资的方式来拓展中小企业的贷款渠道,比如金融租赁、存货融资、应收账款融资、知识产权融资等。

(二)健全中小企业征信体系

中小企业面临融资困境的主要原因在于资金借贷双方间信息不对称引发的道德风险和逆向选择问题。缓解这一困境的主要手段就是建立健全我国的中小企业征信体系。首先,主管部门应该加强信用信息的监管和惩治力度,更大限度的保护企业机密和个人信息;其次,应该进一步完善我国中小企业信息数据库的建设,通过技术途径实现资源整合和信息交互并构建高度共享的企业征信网络;再次,惩罚制度的建立和完善能够最大限度的规避商业诈骗和过度投机行为。

(三)推进产业集群化融资建设

检验结果表明,区域产业集群程度对中小企业的融资效率具有积极影响,因此,持续推进物流产业集群化融资对于缓解中小企业的融资瓶颈具有正面促进作用。首先,地方政府应编制具体可行的区域产业集聚规划,结合增城区的区位优势和物流优势进一步优化产业布局,培育高度聚合的物流产业集群区;其次,进一步发挥当地的物流集聚效应比如以阿里巴巴为主导的龙头企业建设,通过技术创新和产业整合提升中小企业的竞争力;最后,当地政府应根据产业集群的特点建设产业集群特色信息网,为当地中小企业提供产品供给、技术援助等信息服务。

[参考文献]

[1] 单纯.互联网金融融资模式剖析——源自中小微企业的网贷平台和众筹实践[J].科技管理研究, 2015,1(2):177-181.

[2] 王树强,王粲. 基于互联网金融的创业企业融资优选模式研究 [J].工业技术经济, 2017(36):139-146.

[3] 降富楼,张海亮,田甜铭梓. 网贷平台网络借贷利率决定——基于某区域型平台的实证分析[J].上海金融, 2016(5):60-64.

[4] 赵丹妮,汤子隆,李镔.中国网贷平台网络借贷省際金融监管强度竞争及其实证分析[J].会计与经济研究,2017(2):115-126.

[5] 庄雷,赵成国. 间融延伸、行业声誉与融资可得性——基于网贷平台网络借贷[J].软科学, 2017(31):20-23.

[6] 林辉,杨旸. 互联网金融及其在中小企业融资中的应用研究[J].华东经济管理, 2016(30):8-13.

[7] 史贞. 基于互联网金融的小微企业融资可得性研究[J].经济体制改革, 2016(2):155-159.

(责任编辑:顾晓滨 马琳)