范围经济效应与商业银行的风险防范

李军林 朱沛华

摘 要:多元化的经营目标已经成为现代商业银行的重要特征,探索开拓业务范围的经济效益对研究银行业组织理论具有指导意义。基于多产出类型的超越对数成本函数模型并结合随机前沿方法,对中国商业银行2008—2015年的范围经济效应进行测算,并检验范围经济效应与银行资产报酬率和信用风险的相关关系,在控制了内生性问题后可以发现,尽管范围经济效应提高了银行的资产报酬率,但也会加剧银行的信用风险,且对信用风险的影响更强。这个结论得到了一系列稳健性检验结果的支撑。范围经济对风险的作用受到经营规模、流动性水平等因素的影响,小型银行追求范围经济效应会大幅提升自身的信用風险,而大型银行则能够小幅减缓风险水平;流动性水平越高,追求范围经济对风险的影响越低。

关键词:范围经济;内生性;经营绩效;超越对数成本函数

中图分类号:F832文献标识码:A

文章编号:1003-0751(2018)06-0021-10

改革开放40年来,金融已经成为国家重要的核心竞争力,加强金融监管,全面防范系统性金融风险已经成为了社会的共识。现阶段,中国商业银行业不断发展壮大,涉及金融服务的范围越来越广,已经成为了金融业举足轻重的“掌门人”。如何规范商业银行经营,完善符合中国国情、促进商业银行业稳定健康发展是发展金融业的重中之重。随着商业银行业市场化改革进程的推进以及金融衍生产品的不断创新,商业银行的经营范围越来越广。研究商业银行追求多元化和范围经济效应对绩效的影响,对促进中国银行业健康稳定发展、防范系统性金融风险具有重要的政策意义。

一、中国银行业多元化的动机分析

以存款贷款业务作为核心的商业银行业,根据业务互补性和协同效应的目标来开展其他配套的业务,这在经济学理论上有着范围经济效应的支持。20世纪80年代初,Panzer&Willing;(1981)首次对范围经济的概念进行界定,即企业提供两个或以上产品的成本低于分别生产每个产品的成本之和。此后,学界对范围经济概念的内涵和外延不断进行全面细致的研究探讨。在企业经营的各类业务具有互补性,资源投入具有不易分割性、关联性的条件得到满足的情况下,企业会自发地追逐范围经济效应。反之,如果两类业务的资源投入可分割,那么企业只需要通过外部的业务合作便能共享收益,并缺乏范围经济效应的激励(Teece,1980,1982)。

因而,范围经济效应是企业追求多元化的主要目的。范围经济能够提高单个企业的经营绩效,最直接的原因是在等量的成本下能够获取更多的收入,从而获取更多的利润。对商业银行业而言,其最主要的经营业务是存款贷款业务,在业务相关性的前提下,开展非利息业务能够带来范围经济效应,这自然能够提高商业银行的盈利水平。那么从风险的角度出发呢?商业银行另外一个不可忽视的绩效目标是风险管理。这在传统的经济学理论中并不能够得到有力和统一的解释。直觉上看,范围经济的根本来源是商业银行提高非利息收入的份额,然而并非所有商业银行盲目开拓非利息业务就能获得范围经济效应。因而,将范围经济效应作为研究对象,能够对商业银行多元化经营的效果进行有效评估,可进一步厘清商业银行在取得范围经济效应前提下如何对经营绩效产生影响。

因此,本文意在验证范围经济效应在中国商业银行的适用性以及对经营绩效的作用机制。在对范围经济效应进行准确测算的基础上,本文研究范围经济如何影响商业银行经营绩效,为范围经济效应的研究提供新的思路。基于中国商业银行2008—2015年的样本数据,本文测算了商业银行的范围经济效应,并使用范围经济来解释商业银行的经营绩效。这样便能尝试验证经济学理论中对范围经济的研究观点——范围经济效应能否让企业受益,对传统的经济理论提供现实依据。本文可能的贡献在于:其一,现有的研究对商业银行范围经济的研究较少,本文对范围经济效应与商业银行经营绩效进行实证检验,一定程度上扩充了商业银行业多元化经营策略与绩效关系的实证证据。在衡量经营绩效上,本文从商业银行盈利水平和信用风险两个方面进行考虑。其二,在研究方法上使用基于面板数据的工具变量法、系统GMM估计法,并与固定效应模型的估计结果进行对比,验证范围经济与经营绩效之间存在的内生性问题,通过使用工具变量一定程度上控制了二者之间的内生性问题。其三,为了检验银行的异质性特征对范围经济效应与风险相关性的影响,本文对商业银行依据规模、流动性水平进行分组回归,进一步分析追求范围经济对银行风险的影响机制。

二、文献梳理

1.文献回顾

自范围经济效应被经济学家发现以来(Teece,1980;Panzer & Willing,1981),范围经济效应原理被广泛地应用于多产出类型情况下的企业绩效研究领域。从实际应用来看,Gimeno & Woo(1999)通过理论和实证两方面证明了美国航空业的范围经济效应能够显著促进企业绩效的提高。Laeven & Levine(2007)的研究则认为由于委托代理问题的存在,金融机构的多元化经营带来的范围经济效应并不足以提升企业经营绩效。Berger et al.(2010)指出2006年以前中国商业银行在存款、贷款、资产规模上的多元化经营导致了更高昂的成本,均表现为一定程度的范围不经济。Brahm et al.(2017)的实证研究指出产品多元化虽然能够带来范围经济效益,然而提升了经营成本,最终损害了企业的生产效率。

对商业银行而言,非利息收入以及业务多元化一直是研究的热点。一个重要的原因是其与银行的收益和风险密切相关。作为非主营业务的非利息收入能够带来范围经济效应,为银行节约成本并增加利润。Fang(2005)研究发现大型商业银行的范围经济效应能够在一定程度上解释其市场议价能力。Meslier et al.(2014)以发展中国家的商业银行为研究对象,指出银行非利息收入比重的上升能够提升经过风险调整的盈利水平。Sakhartov(2017)构建了一个动态模型并分析指出潜在的范围经济效应能激励企业进行多元化经营,然而这种激励受到业务之间的收益、相关性以及收益波动性等因素的影响。

银行分散经营范围与风险的关系则存在明显的分歧。有研究认为,多元化能够分散经营风险(Jonghe et al.,2015)。Shim(2013)基于美国的商业银行数据,分析指出分散化经营能够降低银行的经营风险并且节约资本投入。Lee et al.(2014)基于亚洲国家的银行数据,指出非利息业务不能提高银行盈利水平但是能够降低经营风险,但是这种关系会受到银行专业化水平和国民收入水平的影响。然而,也有研究认为,非利息收入会加剧银行风险(Chen et al.,2017)。DeYoung & Torna(2013)指出银行追求非利息收入是否会增加银行倒闭的风险受到自身财务状况的影响,财务较差的银行开展高收益的非传统业务会显著增加经营风险。Guerry & Wallmeier(2017)指出次贷金融危机以来,商业银行的多元化经营行为显著损害了其经营绩效,其中非利息收入份额的提高是一个重要的原因。朱波等(2016)指出非利息收入会导致规模较小的银行风险上升,在商业银行开展多元业务的时候需要注重其带来的影响。Williams(2016)以澳大利亚商业银行为研究样本,指出更低比例的非利息收入和收入来源更为集中的银行往往面临的风险更低。商业银行开展非传统业务的动机根本在于在既定的成本下追求更高的收益,其内在动机不外乎追求更高的范围经济效应。

中国境内的商业银行特征表现出明显的差异,主要体现在经营规模、市场份额、流动性水平等特征差异上。一些研究指出,银行特征的异质性会导致变量之间相关性的差异(赵胜民和申创,2016;郭晔和赵静,2017)。李广子和张翼(2016)的研究表明银行发展非信贷业务与盈利能力、风险水平的相关关系受到银行自身的存贷款利差因素的影响。李志辉和李梦雨(2014)指出商业银行多元化经营与绩效的相关关系受到银行资产规模的影响,小型商业银行多元化经营虽然能增加盈利,但也会加剧自身的风险。满媛媛(2016)认为不同规模类型的商业银行发展多元化对风险的影响存在明显差异,银行应依据资产规模的水平采取相应的多元化策略。

2.理论分析

从现有的相关研究来看,资源关联性(Resource Relatedness)成为连接范围经济效应(或可称为协同效应)与经营绩效的桥梁(Sakhartov, 2014,2017; Brahm et al., 2017)。如果两类业务所需要的资源投入存在相似性,则存在资源的关联性(Rumelt, 1976)。但在拓展业务范围的过程中,关联性越低,则其带来调度资源的成本越高。多元化业务的深化无疑是获取范围经济效应与无形的调度成本的权衡。在关联性较低的情况下,若是单纯追求范围经济效应或许引致更为高昂的资源调度成本。然而无论如何,超额的经济利润是商业银行开拓业务的根本目标之一,因为高收益水平的协同项目有利于提高单位资源投入的产出水平,使得商业银行存在着多元化经营的激励。因此,本文提出关于范围经济和银行盈利水平关系的假设:

假设1:范围经济效应提升了商业银行的盈利水平。

银行追求范围经济对风险的影响,即开拓业务范围、分散资产组合的策略行为对风险的作用方向仍然存在着分歧。对商业银行而言,其一,其核心业务是对客户进行信用审查,对质地优良的单位提供信贷服务。譬如,银行在对客户提供存贷款服务的同时往往会同时提供配套的协同服务。最为典型的例子是,银行为客户提供了信贷服务后,进一步提供担保圈、贷款承诺、金融衍生品、投资银行等协同业务。在共享审查工作成果的前提下,银行不同部门之间会存在着提高工作效率、节省资源投入的激励,因而存在着为客户提供协同的金融服务的动力。然而信用审查本身面临着信息甄别问题。信息不完全带来的不确定性使得客户存在着不可预测的违约风险问题。协同效应的存在使得银行倾向于为单个客户提供规模更大的信贷服务,信审部门在审查环节上的省略或者删减无形中增加了银行部门的违约风险。其二,追求范围经济效应可能建立在银行规模化经营的基础上,其原因在于规模经济效应的存在,向右下方倾斜的平均成本曲线使得商业银行单位产出所需要的投入减少,从而降低银行的预算约束。从商业银行的经营现实来看,充足的流动性是保证银行资产分散化、管控风险的前提。因而,规模较大、流动性较好的商业银行有能力在保持原有的要素投入配置的基础上发挥协同效应,规模约束的放松使得大型商业银行有更多的配置资源能力,即在原有的风险管理水平上进一步扩大经营范围。

多元化经营的内涵反映了银行经营者的分散化策略。在資源关联性较强的前提下,商业银行的非利息业务是传统的利息业务的有效补充。主要原因在于,其一,非利息收入中的手续费收入、国际结算、资金托管业务等收入来源安全性高,潜在风险较低,能够在一定程度上分散风险。其二,投资学理论早已提出,资产分散化投资确实能够有效分散风险,商业银行资产体量普遍较大,进行分散化、改善资产组合的投资策略能有效降低违约风险。非利息收入、多元化经营与风险仍然存在争议,本文提出两个对立的范围经济效应与风险相关性的理论假说:

假设2A:范围经济效应加剧了商业银行的经营风险。

假设2B:范围经济效应缓解了商业银行的经营风险。

综上所述,商业银行追求范围经济效应会对盈利与风险产生影响。其中,对银行风险的作用方向需要通过实证证据来进一步分析。考虑到银行特征的异质性影响,为了探索追求范围经济对银行风险的作用机制,本文进一步提出假设3:

假设3:范围经济效应对银行风险的影响作用表现出异质性。

三、范围经济效应的测算

本文基于Bankscope数据库、《中国金融年鉴》等选取商业银行2008—2015年的数据,剔除合资、外资性质的商业银行样本,保留三类商业银行的数据即大型国有商业银行、全国性股份制商业银行、区域性商业银行(包括城市商业银行与农村商业银行)。同时,本文从历年统计年鉴中搜集部分经济数据来作为补充。经过对样本的筛选,本文得到中国境内146家商业银行的面板数据。

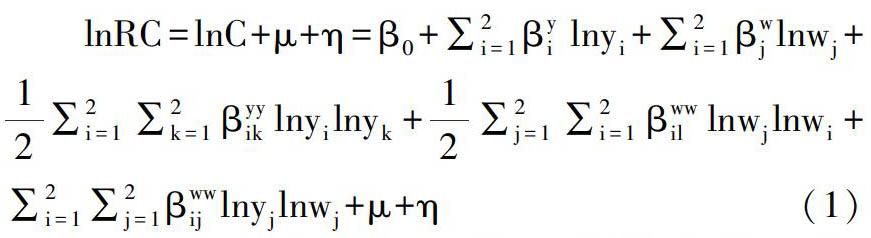

1.多产出超越对数成本函数的估计

本文构建多产出类型超越对数成本函数来测算范围经济效应,这样做的好处首先是超越对数形式的成本函数形式灵活,能够较好地拟合企业的生产总成本。其次,成本函数由于在投入项上天然地包含了产出项,这样便能够将产出项按照企业的产品类型的价值进行分解,构建多产出技术的成本函数,因而可以直接简便地对范围经济效应进行测算。在估计方法上,本文采用基于面板数据的随机前沿方法(SFA)对超越对数成本函数进行估计。

其中,RC代表实际总成本,C为前沿面总成本,为利息支出、日常支出、贷款减值准备以及其他支出之和;yi代表各类产出,将产出定义为利息收入y1、非利息收入y2;wi代表两类要素投入价格,以日常支出与其他支出之和与总资产的比值来衡量人力资本与固定资产的投入价格w1,以利息支出与存款总额的比值来衡量借贷资金成本w2。μ代表技术无效率项,η代表测量误差。

成本函数二阶可微的假设有βyyik=βyyki,βwwjlβwwij。同时根据成本函数关于要素价格投入的齐次性假设,必须满足约束条件:∑2j=1=βwj=1,∑2i=1=βwwji=∑2j=1βwwij=0。从本文构造的超越对数成本函数的估计结果来看,各类产出和要素价格估计系数显著性均较高,在施加了齐次性约束下一次项系数均表现为正,lny1与lny2的估计系数合计为0.933,可以初步判断中国商业银行表现出一定的规模经济效应,这与实际情况相一致,表明模型设置较为合理,估计效果相对理想,适合用于测算范围经济效应。

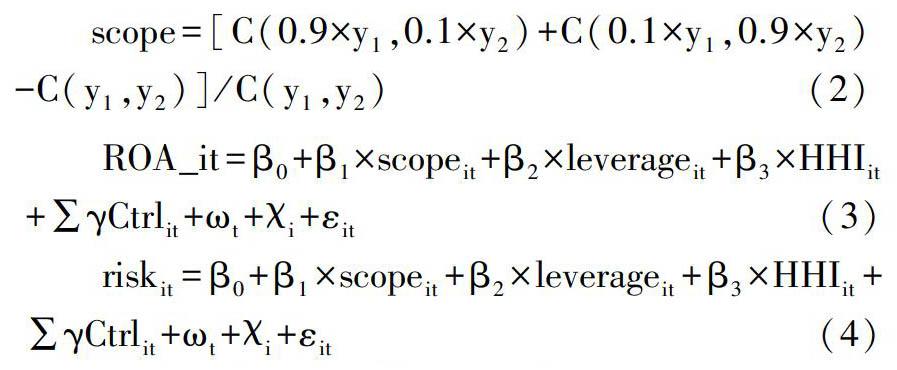

2.范围经济效应的测算

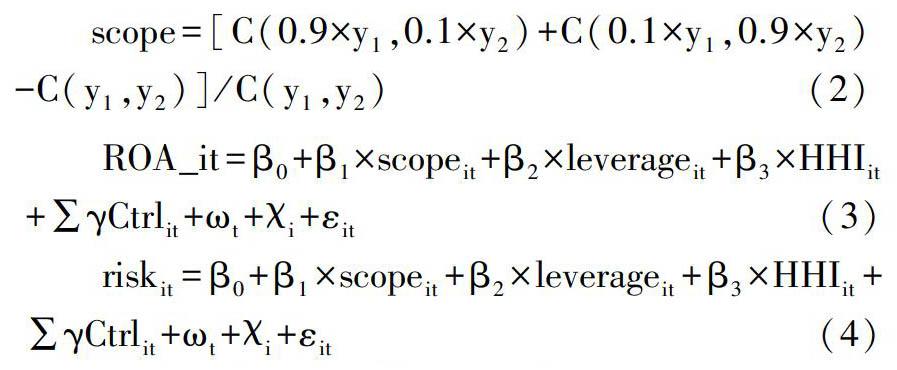

本文参照Humphrey&Vale;(2004)的测算方法,将范围经济效应按照下式进行估计。scope代表商业银行的范围经济效应,C(0.9×y1,0.1×y2)代表在既定要素价格的条件下,生产90%的产出y1与生产10%的产出y2的总成本;C(0.1×y1,0.9×y2)代表在既定要素价格的条件下,生产10%的产出y1与生产90%的产出y2的总成本。由此测算出来的scope指数绝对值越大,表明商业银行同时提供这两类产出的成本越低,范围经济效应越强。

四、计量模型、变量与估计方法

1.计量模型与变量设定

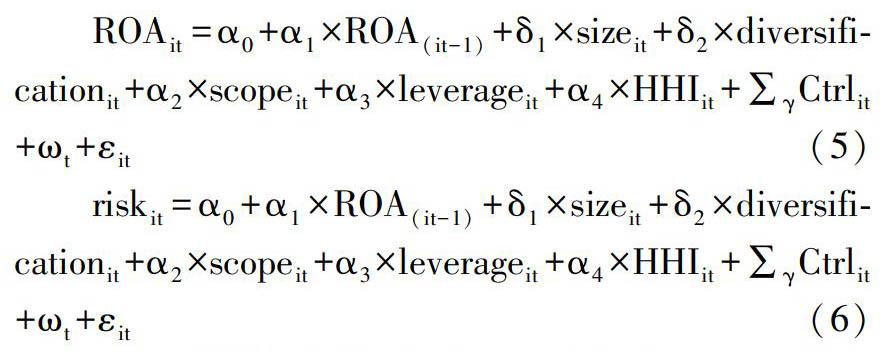

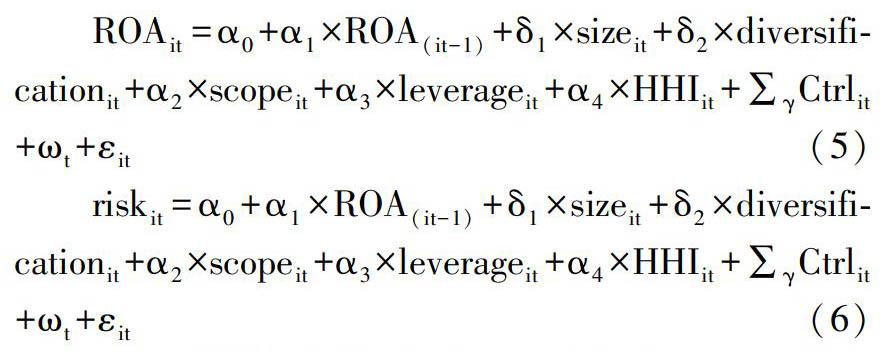

为了检验假设1中范围经济效应与资产报酬率的相关关系,本文设定以ROA为被解释变量,构建工具变量模型:

其中,下标i和t分别表示银行个体和年份,ωt代表与时间趋势相关的影响因素,用年份来表示,χi代表银行个体效应,εit代表测量误差。ROAit即为资产报酬率,用于代理商业银行的盈利绩效变量,ROAit数值越高,表明商业银行的盈利能力越好。riskit表示经营风险,以商业银行的信用风险来表示,参照张宗益等(2012)研究文献的测算方法,使用贷款损失准备占贷款总额的比例来表示,该比率越高,表明商业银行自身的信用风险越高。同时本文使用不良贷款率来表示信用风险作为稳健性检验。leverageit表示融资结构,以总负债与总资产的比值来衡量,用于控制银行融资杠杆对经营绩效的影响。HHIit表示银行面临的市场竞争情况,定义是每个年度商业银行贷款市场份额的平方和,以贷款市场赫芬达尔指数来控制行业竞争,HHIit绝对值越高,表明商业银行竞争程度越低,垄断程度或者集中程度越高。

Ctrlit表示经济环境相关的控制变量。参考以往的研究方法,本文选择宏观经济增速、货币供应环境等外部经济变量来作为商业银行经营绩效的控制变量。其中,宏观经济增速以GDP增速来表示,货币供应环境以广义货币(M2)增速来代理银行面对的货币供应环境的变化。选择这两个变量的原因在于商业银行的经营绩效一定程度上受到外部环境的影响。在经济形势较好、货币政策宽松的情况下,银行业的整体经营绩效较好,反之银行业的整体绩效趋于下滑。

2.内生性处理与估计方法

本文意在探讨范围经济效应如何影响商业银行的经营绩效,然而本身范围经济是依据超越对数成本函数测算出来的,其本身由商业银行当期的决策所决定,用于衡量商业银行开展其他业务获得的营业收入超过营业成本的程度,这可能会导致范围经济效应与净资产收益率、信用风险互为因果的内生性问题,从而导致估计结果产生严重的偏差。Kumar(2009)认为范围经济的存在能够给予企业做大做强的机会,然而企业的扩张决策与范围经济效应之间存在同步性、内生性偏误的问题,在实证研究中需要考虑这类偏误造成的偏差。因而在研究范围经济效应與企业绩效的关系时必须考虑可能出现的内生性偏差。

为了克服这类内生性问题,本文参考以往商业银行经营绩效相关的研究方法,使用基于面板数据的工具变量来克服内生性问题。在工具变量的选取上,本文依据范围经济效应的性质,从规模以及收入两方面切入。由于资产规模与收入本身的相关性较高,为了避免多重共线性问题,本文以多元化经营来对银行收入进行刻画,因此选用与其相关度较高的资产规模(size)以及多元化经营程度(diversification)来作为工具变量以控制内生性问题。其中资产规模以对数化的总资产来表示,多元化经营依据商业银行各类收入份额使用熵值法来测算。选取这两个变量能够基本满足工具变量的假设条件,其一是这两个变量外生,现有的研究通常将其视为经营绩效的影响因素来构建计量模型;其二是这两个变量天然地与范围经济效应相关性较强,排除弱工具变量的问题。同时为了验证工具变量模型设置具有合理性,本文选用固定效应模型来作为基准计量模型进行比对。

为了检验结论的可信度,本文从如下几个方面进行稳健性检验。首先,为了检验极端值是否会对估计结果产生影响,本文对主要变量进行1%水平上进行缩尾处理后再次进行回归对比。其次,为了检验估计方法设置导致的估计偏差,本文使用系统GMM估计,使用经营绩效的滞后一阶作为工具变量来控制互为因果的内生性问题。最后,为了检验核心变量——范围经济指数测算偏差带来的估计偏差,本文进一步构建一个新的范围经济指数,并使用系统GMM估计来进行对比。

3.描述性统计

表1给出银行绩效变量(被解释变量)与主要解释变量的描述性统计情况。由于bankscope数据库中部分地区性商业银行尚未报告相应的不良贷款以及减值准备的数据,导致risk指标的观测量有所缺失。从主要变量的描述性统计来看,整体而言商业银行业表现出明显的范围经济特征,scope指数均值大于0。进一步细分来看,由于中国商业银行业经营规模差异相差较大,导致测算得到的scope指数标准差较高。其中大型国有商业银行范围经济效应最强,scope均值最高(2.974),其次是全国性股份制商业银行(scope指数均值0.896),而区域性商业银行的样本平均的范围经济效应最弱(scope指数均值-0.203)。

五、实证分析

1.范围经济对商业银行盈利水平的影响

本文首先进行范围经济与盈利水平的相关性研究,回归结果如表2所示。其中,模型(1)是固定效应模型估计结果,模型(2)与模型(3)是经过内生性处理的工具变量模型。为了检验工具变量模型是否存在弱工具变量、过度识别等问题,本文进行了LM检验与J检验,以统计量对应的P值汇报结果。其中工具变量模型(2)和模型(3)的估计结果均通过LM检验和J检验,表明不存在弱工具变量以及过度识别的问题,模型估计结果较为理想,适合用于实证分析。

回归结果显示,无论是固定效应模型还是工具变量法的估计结果均显示,scope的估计系数显著为正。从回归系数的绝对值来看,在没有考虑内生性问题情况下,固定效应模型明显低估了scope的拟合系数。进一步地,使用Durbin-Wu-Hausman方法对固定效应模型进行内生性检验,表明ROA作为被解释变量时,固定效应模型确实存在内生性问题,导致了估计系数的偏差。因此本文以工具变量法的估计结果作为主要的实证分析基准。scope的估计系数显著为正,表明范围经济效应确实能够显著提高商业银行的盈利水平。本文将商业银行的业务划分为利息收入与非利息收入,其中利息收入是银行最为主要的收入来源,非利息收入主要分为手续费收入、投资收益与剩余营业收入等等。直观来看,商业银行的非利息收入主要围绕存贷款业务展开,业务之间具有较强的相关性,这符合范围经济效应的前提条件。换言之,银行依据核心的存贷款业务来开拓业务范围符合理性人利润最大化的假设。因而,商业银行的范圍经济效应提高盈利水平与现实情况相符合。

从其他解释变量的回归系数来看,融资结构leverage的估计系数显著为负,表明商业银行提高负债结构会降低资产收益率,这也与现实相符合。随着利率市场化的进程加深,银行的利差不断减少,增加负债比例也会随着加大偿债压力,不利于盈利水平的提高。银行竞争程度指标HHI的估计系数显著为正,由于HHI指数越大,贷款市场竞争越低,垄断程度越高。换言之,贷款市场竞争程度越低越有利于提高商业银行的盈利水平,这与经济理论、现实情况相一致。

2.范围经济对商业银行信用风险的影响

本文接下来对范围经济效应与信用风险的关系进行探讨,回归结果如表3所示。类似的,为了验证内生性问题,以固定效应模型作为基准模型[模型(1)],使用工具变量模型作为对比[模型(2)、模型(3)]。从LM检验和J检验的结果来看,以资产规模和多元化经营作为范围经济效应的工具变量不会产生弱工具变量和过度识别的问题。回归结果较为理想。

具体而言,固定效应模型的结果显示,范围经济效应对信用风险的影响并不显著,然而在工具变量模型中,在控制了内生性问题后,范围经济效应的系数显著为正,表明商业银行追求范围经济会加剧信用风险,假设2A得到验证。且在估计系数上来看,表3中范围经济对信用风险的负面作用远远高于表2中其对ROA的正面作用。尽管从理论上来看,商业银行拓展业务范围、追求范围经济效应会有分散风险的效果,本文的实证结果却并不支持这一观点。尽管商业银行通过丰富的自身产品和服务,多方面满足客户的金融需求,然而这给银行本身带来的风险负担甚至远超带来的收益。

其他主要解释变量的回归结果显示,银行的融资结构与信用风险并无显著的关系。而HHI的系数显著为正,即银行贷款市场的垄断程度的提高会加剧银行自身的信用风险。这表明中国商业银行贷款市场在利率尚未完全市场化、垄断程度较高的情况下,增强市场竞争能够降低商业银行业的整体风险,这与杨天宇和钟宇平(2013)、Fu et al.(2014)使用中国银行数据得到的结论相吻合。

范围经济效应对信用风险的影响可能来自于以下几个方面:(1)在金融业逐步发展的外部经济环境下,商业银行在存贷款业务方面面临着越来越大的潜在企业的竞争。传统的商业银行在经营规模存在优势下,范围经济效应带来的潜在收益激励银行经营者去开展关联性较低、高风险、高收益的项目。最终导致在银行的风险资产配置中,风险资产的比例有所提高,最终导致风险上升。(2)随着商业银行的规模不断扩大,其风险承担能力逐步增强。随着2008—2015年经济形势的稳定发展,商业银行预期未来经济形势向好,可以接受的风险更高。即使在预知风险提高的情况下也会追求收益较高的协同项目,风险较高的衍生金融工具占非利息收入的比例越来越高。(3)“大而不能倒”的政策支持。商业银行业作为金融业乃至宏观经济的支柱型行业,政府为了经济稳定发展而有相当强的动机为商业银行的坏账进行打包清理(Ejsing & Lemke,2011;陈忠阳和刘志洋,2013;Acharya et al.,2014)。在提前预知政府的政策支持下,商业银行会过度追求其自身的利润目标,进而进一步展开多元化经营并过度追求范围经济效应,会促使信用风险的提高。(4)混业经营、集团化等现代金融服务模式虽然能够通过交叉销售、协同业务来丰富收入渠道,然而部分业务引发的风险产生的连锁效应将波及整个银行架构的其他部分,使得风险将被不断扩大(黄隽和章艳红,2010;满媛媛,2016)。总之,现阶段商业银行经营业务越来越广泛,通过追求范围经济效应来达到利润最大化的目标,然而这也导致了商业银行近年来面临的信用风险的上升。

六、稳健性检验

1.检验估计方法引起的偏差

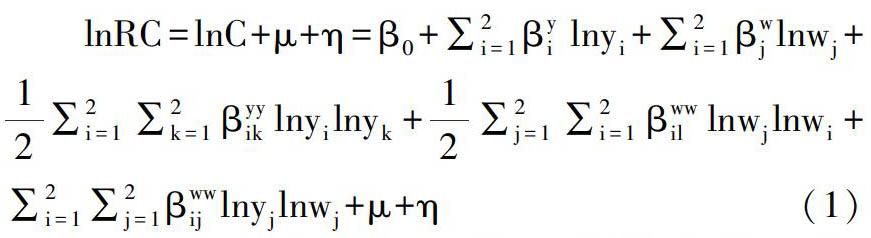

为了检验估计方法差异带来的拟合系数偏差,使用系统GMM进行估计作为稳健性检验。使用该方法的好处是使用被解释变量的高阶滞后项来作为工具变量,本身能够较好地克服因果倒置的内生性问题,并且能够避免工具变量选取不恰当带来的估计偏差。因此构建系统GMM估计模型。各个变量含义与上文一致。为了避免资产规模sizeit、多元化经营diversificationit与范围经济效应的多重共线性问题,本文将sizeit、diversificationit设定为前定变量。且为了检验计量模型设置是否合理,本文进行Sargan检验过度识别问题,使用AR(2)检验自相关问题。相应结果如表4模型1、模型2所示。

从估计结果来看,范围经济效应对ROA和信用风险表现出显著的正面影响。从作用风险来看与前文的实证结果相一致,即范围经济同时导致商业银行盈利水平和风险的上升。从估计系数的绝对值来看,scope指数对信用风险的影响要显著强于其对ROA的影响。其他主要变量leverage、HHI的估计系数也与工具变量的估计结果基本一致,表明本文的计量模型设置较为合理。资产规模size对ROA的影响显著为正,表明在控制了其他变量影响的情况下,商业银行扩大资产规模能够提升盈利水平。这表明本文的主要结论具有稳健性,在进行内生性处理的条件下,范围经济的影响方向是稳定不变的。

2.检验范围经济测算偏差

范围经济测算有多种方法,因而需要检验不同方法测算出来的范围经济效应来进行实证检验。因此,参考Helfat & Eisenhardt(2004)的测算方法,本文构造第二个范围经济指数:scope2=[C(y1,0)+C(0,1×y2)-C(y1,y2)]/C(y1,y2)。在这种赋予不同类型产出权重情况下,商业银行规模的差异导致范围经济表现出较明显的异质性,本文对这类范围经济效应(scope2)进行对数化处理后(lnscope2)进行回归比对结果。本文以前文的系统GMM方法进行模型估计,并将变量scope替换为lnscope2后进行稳健性检验,结果如表4模型3、模型4所示。类似的,为了检验估计模型设置的合理性,本文对估计结果进行Sargan检验和AR(2)检验,并且为了保证估计结果能够通过检验,本文对次要的控制变量进行了部分的删除。检验结果表明系统GMM模型设置较为合理。从lnscope2的估计系数来看,在控制了其他变量的影响下,该范围经济效應指数同样会促进ROA的提升也会加剧信用风险。其他主要解释变量与控制变量并未产生估计符号的显著变化,使用第二个范围经济指数得到的结果与前文实证结果基本一致。与Gulamhussen et al.(2014)、阮珂等(2015)等研究结论相类似,多元化经营diversification指标显著抑制了商业银行的盈利水平的同时也加剧了银行风险,表明多元折价效应的存在。

综合来看,在考虑了估计方法偏差、测量方法误差的影响下,范围经济效应对银行经营绩效的影响并无表现出明显的差异,本文的主要结论依然不变,因而是稳健的。

3.范围经济效应对银行风险的异质性影响分析

正如本文的理论分析部分指出的,商业银行追求范围经济效应对风险的影响存在异质性,为了检验假设3,本文将中国商业银行分类为大型商业银行与小型商业银行、低流动性商业银行与高流动性商业银行进行回归分析。具体的分类方法是,依据年贷款总额的均值对大型与小型银行进行分组,依据贷款占存款比例的均值作为划分高流动与低流动性银行的标准。这样处理的优点在于保证分组样本观测量的前提下,对于银行样本进行贷款规模上的划分。依据存贷比的高低进行分组的优点在于该指标能够较好地衡量商业银行的流动性水平。高流动性水平通常意味着银行变现能力更强,有充足的资金来应对流动性风险。因此从规模与流动性两个方面进行实证分析,能够较为全面地分析银行追求范围经济效应对风险的异质性影响,分组回归结果如表5所示。

回归结果表明,在小型银行和大型银行的分组回归下,范围经济效应scope的回归系数产生了显著的差异。其中,在小型银行样本中,scope的回归系数显著为正,且绝对值相当高,表明小型银行追求范围经济效应会大幅提升自身的风险水平。大型银行样本中,scope的回归系数显著为负,即大型银行追求范围经济效应能够小幅减缓自身的信用风险。此外,以流动性水平进行分组的样本中,scope的回归系数显著为正,而流动性水平较低的情况下,银行追求范围经济效应对信用风险的正向作用更强。因此,将商业银行进行分组回归,可知追求范围经济效应对信用风险存在着异质性影响。其一,存在贷款规模的异质性影响,小型商业银行受到的要素投入约束更高,规模经济优势不明显,盲目追求范围经济效应显著加剧自身的风险水平。相比较而言,大型商业银行在资源关联性、协同效应的前提下,通过多元化业务范围能够一定程度上降低信用风险。其二,充足的流动性水平是保证商业银行分散化经营的前提条件之一。流动性较低的情况下,商业银行追求范围经济效应对信用风险的正向影响更强。

七、结论

中国金融业的发展正处于上升通道,其中商业银行业在深化金融改革下取得了长足发展,开拓非利息业务、追求多元化已经成为商业银行的经营目标之一。基于经济学理论的范围经济概念,本文以中国商业银行的数据为研究样本,实证检验了商业银行范围经济效应对经营绩效和经营风险的影响。基于多产出技术的超越对数成本函数的研究框架,本文将商业银行分为利息收入与非利息收入两种形式,测算了对应的范围经济效应指数。使用面板工具变量模型实证检验发现,范围经济在统计意义上与商业银行的经营绩效和信用风险存在着显著的相关性。在进行了内生性处理后,本文发现,商业银行追求范围经济效应,会促进商业银行盈利水平的提高,同时也会加剧商业银行的信用风险。即范围经济确实能够为商业银行带来节约资源和增加收入的好处,但同时开展多元化的业务也会显著提高风险,这是把收益与风险并存的“双刃剑”。并且相比较而言,范围经济效应对信用风险的影响比盈利水平的影响更强。其经济学意义在于,一方面,商业银行在以利润最大化的理性人目标下,忽略了对于风险管理的重要性,在考虑增加收益的同时,对于新增业务的理解不足,风险性重视程度不够,容易加剧信用风险。另一方面,在要素投入有限、关联性不强的情况下,过多地将要素投入到新增业务中会导致对本质的存贷款业务要素投入不足,两方面的原因共同加剧了信用风险。

進一步分析可知,银行特征的差异导致了范围经济与信用风险的关系差异。小型的商业银行受到的资源约束更强,这使得银行获取非利息收入、追求范围经济效应的同时大幅提升自身的信用风险。相比之下,大型商业银行无论在规模经济还是资源关联性上都有着优势,能够较好地发挥协同作用,因此大型银行追求范围经济反而能够小幅降低自身的风险水平。其次,银行的流动性状况也会产生一定的影响,较高的流动性水平能够在一定程度上减缓追求范围经济对银行风险的正向影响。

综上所述,商业银行在进行经营决策时,在考虑业务互补性、协同收益后,更加需要考虑到这是否会增加信用风险。在经济新常态下,系统性金融风险更为突出,商业银行作为金融业的主力军,更需要将风险约束作为追求利润最大化的先决条件,将自身风险控制在可控、安全的范围内,回归本源、重视最为重要的存贷款业务,更好地服务于实体经济。本文的研究结论对于商业银行的经营业务决策提供了有益的参考建议。

参考文献

[1]Acharya,V.,I.Drechsler and P. Schnabl. A Pyrrhic Victory? Bank Bailouts and Sovereign Credit Risk[J]. The Journal of Finance, 2014, 69(6), pp.2689-2739.

[2]Berger, A. N., I. Hasan and M. Zhou. The Effects of Focus Versus Diversification on Bank Performance: Evidence from Chinese Banks[J]. Journal of Banking & Finance, 2010, 34(7), pp.1417-1435.

[3]Brahm, F., J. Tarzijan and M. Singer. The Impact of Frictions in Routine Execution on Economies oof Scope[J]. Strategic Management Journal, 2017,38(10), pp.2121-2142.

[4] Chen, C. R., Y. S. Huang and T. Zhang. Non-interest Income, Trading, and Bank Risk[J]. Journal of Financial Services Research, 2017, 51(1), pp.19-53.

[5] De Jonghe, O., M. Diepstraten and G. Schepens. Banks Size, Scope and Systemic Risk: What Role for Conflicts of Interest[J]. Journal of Banking & Finance, 2015, 61, pp.3-13.

[6]DeYoung, R. and G. Torna. Nontraditional Banking Activities and Bank Failures During the Financial Crisis[J]. Journal of Financial Intermediation, 2013, 22(3), pp.397-421.

[7] Ejsing, J. and W. Lemke. The Janus-Headed Salvation: Sovereign and Bank Credit Risk Premia during 2008—2009[J]. Economics Letters, 2011, 110(1), pp.28-31.

[8] Fang, L. H. Investment Bank Reputation and the Price And Quality Of Underwriting Services[J]. The Journal of Finance, 2005, 60(6), pp.2729-2761.

[9] Fu, X. M., Y. R. Lin and P. Molyneux. Bank Competition and Financial Stability in Asia Pacific[J]. Journal of Banking & Finance, 2014, 38, pp.64-77.

[10]Gimeno, J. and C. Y. Woo. Multimarket Contact, Economies of Scope, and Firm Performance[J]. Academy of Management Journal, 1999, 42(3), pp.239-259.

[11]Guerry, N. and M. Wallmeier. Valuation of Diversified Banks: New Evidence[J]. Journal of Banking & Finance, 2017, 80, pp.203-214.

[12]Gulamhussen, M. A., C. Pinheiro. and A. F. Pozzolo. International Diversification and Risk of Multinational Banks: Evidence from the Pre-Crisis Period[J]. Journal of Financial Stability, 2014, 13, pp.30-43.

[13]Helfat, C. E. and K. M. Eisenhardt. Inter‐Temporal Economies of Scope, Organizational Modularity, and The Dynamics of Diversification[J]. Strategic Management Journal, 2004, 25(13), pp.1217-1232.

[14]Humphrey, D. B. and B. Vale. Scale Economies, Bank Mergers, and Electronic Payments: A Spline Function Approach[J]. Journal of Banking & Finance, 2004, 28(7), pp.1671-1696.

[15] Kumar, M. V. The Relationship between Product and International Diversification: the Effects of Short‐Run Constraints and Endogeneity[J]. Strategic Management Journal, 2009, 30(1), pp.99-116.

[16]Laeven, L. and R. Levine. Is there a Diversification Discount in Financial Conglomerates?[J]. Journal of Financial Economics, 2007, 85(2), pp.331-367.

[17] Lee, C. C., S. J. Yang and C. H. Chang. Non-Interest Income, Profitability, and Risk in Banking Industry: A Cross-Country Analysis[J]. The North American Journal of Economics and Finance, 2014, 27(1), pp.48-67.

[18]Meslier, C., R. Tacneng and A. Tarazi. Is Bank Income Diversification Beneficial? Evidence from an Emerging Economy[J]. Journal of International Financial Markets, Institutions and Money, 2014, 31(7), pp.97-126.

[19] Panzar, J. C. and R. D. Willig. Economies of scope[J]. The American Economic Review, 1981, 71(2), pp.268-272.

[20] Rumelt, R. P. Strategy, Structure, and Economic Performance[J]. 1974.

[21]Sakhartov, A. V. Economies of Scope, Resource Relatedness, and the Dynamics of Corporate Diversification[J]. Strategic Management Journal, 2017,38(11), pp.2168-2188.

[22]Sakhartov, A. V. and T. B. Folta. Resource Relatedness, Redeployability, and Firm Value[J]. Strategic management journal, 2014, 35(12), pp.1781-1797.

[23] Shim, J. Bank Capital Buffer and Portfolio Risk: the Influence of Business Cycle and Revenue Diversification[J]. Journal of Banking & Finance, 2013, 37(3), pp.761-772.

[24] Teece, D. J. Economies of Scope and the Scope of the Enterprise[J]. Journal of economic behavior & organization, 1980, 1(3), pp.223-247.

[25]Teece, D. J. Towards an Economic Theory of the Multiproduct Firm[J]. Journal of Economic Behavior & Organization, 1982, 3(1), pp.39-63.

[26] Williams, B. The Impact of Non-Interest Income on Bank Risk in Australia[J]. Journal of Banking & Finance, 2016, 73(12), pp.16-37.

[27]陳忠阳,刘志洋. 国有大型商业银行系统性风险贡献度真的高吗——来自中国上市商业银行股票收益率的证据[J]. 财贸经济,2013,(9).

[28]郭晔,赵静. 存款竞争、影子银行与银行系统风险——基于中国上市银行微观数据的实证研究[J]. 金融研究,2017,(6).

[29] 黄隽,章艳红. 商业银行的风险:规模和非利息收入——以美国为例[J]. 金融研究,2010,(6).

[30]李广子,张翼. 非信贷业务与银行绩效[J]. 国际金融研究,2016,(10).

[31]李志辉,李梦雨. 我国商业银行多元化经营与绩效的关系——基于50家商业银行2005—2012年的面板数据分析[J]. 南开经济研究,2014,(1).

[32] 满媛媛. 收入多元化、金融自由化对商业银行绩效和风险的影响[J]. 宏观经济研究,2016,(1).

[28]杨天宇,钟宇平. 中国银行业的集中度、竞争度与银行风险[J]. 金融研究,2013,(1).

[29]阮珂,何永芳,刘丹萍. 公司治理结构、多元化经营与绩效——基于我国上市商业银行2004—2013年面板数据的实证研究[J]. 宏观经济研究,2015,(11).

[30]张宗益,吴恒宇,吴俊. 商业银行价格竞争与风险行为关系——基于贷款利率市场化的经验研究[J]. 金融研究,2012,(7).

[31]赵胜民,申创. 发展非利息业务对银行收益和风险的影响——基于我国49家商业银行的实证研究[J]. 经济理论与经济管理,2016,(2).

[32]朱波,杨文华,邓叶峰. 非利息收入降低了银行的系统性风险吗?——基于规模异质的视角[J]. 国际金融研究,2016,(4).

[31]张峰.金融知识、风险态度与信用卡消费[J].消费经济,2017,(4).

责任编辑:晓 立

摘 要:多元化的经营目标已经成为现代商业银行的重要特征,探索开拓业务范围的经济效益对研究银行业组织理论具有指导意义。基于多产出类型的超越对数成本函数模型并结合随机前沿方法,对中国商业银行2008—2015年的范围经济效应进行测算,并检验范围经济效应与银行资产报酬率和信用风险的相关关系,在控制了内生性问题后可以发现,尽管范围经济效应提高了银行的资产报酬率,但也会加剧银行的信用风险,且对信用风险的影响更强。这个结论得到了一系列稳健性检验结果的支撑。范围经济对风险的作用受到经营规模、流动性水平等因素的影响,小型银行追求范围经济效应会大幅提升自身的信用風险,而大型银行则能够小幅减缓风险水平;流动性水平越高,追求范围经济对风险的影响越低。

关键词:范围经济;内生性;经营绩效;超越对数成本函数

中图分类号:F832文献标识码:A

文章编号:1003-0751(2018)06-0021-10

改革开放40年来,金融已经成为国家重要的核心竞争力,加强金融监管,全面防范系统性金融风险已经成为了社会的共识。现阶段,中国商业银行业不断发展壮大,涉及金融服务的范围越来越广,已经成为了金融业举足轻重的“掌门人”。如何规范商业银行经营,完善符合中国国情、促进商业银行业稳定健康发展是发展金融业的重中之重。随着商业银行业市场化改革进程的推进以及金融衍生产品的不断创新,商业银行的经营范围越来越广。研究商业银行追求多元化和范围经济效应对绩效的影响,对促进中国银行业健康稳定发展、防范系统性金融风险具有重要的政策意义。

一、中国银行业多元化的动机分析

以存款贷款业务作为核心的商业银行业,根据业务互补性和协同效应的目标来开展其他配套的业务,这在经济学理论上有着范围经济效应的支持。20世纪80年代初,Panzer&Willing;(1981)首次对范围经济的概念进行界定,即企业提供两个或以上产品的成本低于分别生产每个产品的成本之和。此后,学界对范围经济概念的内涵和外延不断进行全面细致的研究探讨。在企业经营的各类业务具有互补性,资源投入具有不易分割性、关联性的条件得到满足的情况下,企业会自发地追逐范围经济效应。反之,如果两类业务的资源投入可分割,那么企业只需要通过外部的业务合作便能共享收益,并缺乏范围经济效应的激励(Teece,1980,1982)。

因而,范围经济效应是企业追求多元化的主要目的。范围经济能够提高单个企业的经营绩效,最直接的原因是在等量的成本下能够获取更多的收入,从而获取更多的利润。对商业银行业而言,其最主要的经营业务是存款贷款业务,在业务相关性的前提下,开展非利息业务能够带来范围经济效应,这自然能够提高商业银行的盈利水平。那么从风险的角度出发呢?商业银行另外一个不可忽视的绩效目标是风险管理。这在传统的经济学理论中并不能够得到有力和统一的解释。直觉上看,范围经济的根本来源是商业银行提高非利息收入的份额,然而并非所有商业银行盲目开拓非利息业务就能获得范围经济效应。因而,将范围经济效应作为研究对象,能够对商业银行多元化经营的效果进行有效评估,可进一步厘清商业银行在取得范围经济效应前提下如何对经营绩效产生影响。

因此,本文意在验证范围经济效应在中国商业银行的适用性以及对经营绩效的作用机制。在对范围经济效应进行准确测算的基础上,本文研究范围经济如何影响商业银行经营绩效,为范围经济效应的研究提供新的思路。基于中国商业银行2008—2015年的样本数据,本文测算了商业银行的范围经济效应,并使用范围经济来解释商业银行的经营绩效。这样便能尝试验证经济学理论中对范围经济的研究观点——范围经济效应能否让企业受益,对传统的经济理论提供现实依据。本文可能的贡献在于:其一,现有的研究对商业银行范围经济的研究较少,本文对范围经济效应与商业银行经营绩效进行实证检验,一定程度上扩充了商业银行业多元化经营策略与绩效关系的实证证据。在衡量经营绩效上,本文从商业银行盈利水平和信用风险两个方面进行考虑。其二,在研究方法上使用基于面板数据的工具变量法、系统GMM估计法,并与固定效应模型的估计结果进行对比,验证范围经济与经营绩效之间存在的内生性问题,通过使用工具变量一定程度上控制了二者之间的内生性问题。其三,为了检验银行的异质性特征对范围经济效应与风险相关性的影响,本文对商业银行依据规模、流动性水平进行分组回归,进一步分析追求范围经济对银行风险的影响机制。

二、文献梳理

1.文献回顾

自范围经济效应被经济学家发现以来(Teece,1980;Panzer & Willing,1981),范围经济效应原理被广泛地应用于多产出类型情况下的企业绩效研究领域。从实际应用来看,Gimeno & Woo(1999)通过理论和实证两方面证明了美国航空业的范围经济效应能够显著促进企业绩效的提高。Laeven & Levine(2007)的研究则认为由于委托代理问题的存在,金融机构的多元化经营带来的范围经济效应并不足以提升企业经营绩效。Berger et al.(2010)指出2006年以前中国商业银行在存款、贷款、资产规模上的多元化经营导致了更高昂的成本,均表现为一定程度的范围不经济。Brahm et al.(2017)的实证研究指出产品多元化虽然能够带来范围经济效益,然而提升了经营成本,最终损害了企业的生产效率。

对商业银行而言,非利息收入以及业务多元化一直是研究的热点。一个重要的原因是其与银行的收益和风险密切相关。作为非主营业务的非利息收入能够带来范围经济效应,为银行节约成本并增加利润。Fang(2005)研究发现大型商业银行的范围经济效应能够在一定程度上解释其市场议价能力。Meslier et al.(2014)以发展中国家的商业银行为研究对象,指出银行非利息收入比重的上升能够提升经过风险调整的盈利水平。Sakhartov(2017)构建了一个动态模型并分析指出潜在的范围经济效应能激励企业进行多元化经营,然而这种激励受到业务之间的收益、相关性以及收益波动性等因素的影响。

银行分散经营范围与风险的关系则存在明显的分歧。有研究认为,多元化能够分散经营风险(Jonghe et al.,2015)。Shim(2013)基于美国的商业银行数据,分析指出分散化经营能够降低银行的经营风险并且节约资本投入。Lee et al.(2014)基于亚洲国家的银行数据,指出非利息业务不能提高银行盈利水平但是能够降低经营风险,但是这种关系会受到银行专业化水平和国民收入水平的影响。然而,也有研究认为,非利息收入会加剧银行风险(Chen et al.,2017)。DeYoung & Torna(2013)指出银行追求非利息收入是否会增加银行倒闭的风险受到自身财务状况的影响,财务较差的银行开展高收益的非传统业务会显著增加经营风险。Guerry & Wallmeier(2017)指出次贷金融危机以来,商业银行的多元化经营行为显著损害了其经营绩效,其中非利息收入份额的提高是一个重要的原因。朱波等(2016)指出非利息收入会导致规模较小的银行风险上升,在商业银行开展多元业务的时候需要注重其带来的影响。Williams(2016)以澳大利亚商业银行为研究样本,指出更低比例的非利息收入和收入来源更为集中的银行往往面临的风险更低。商业银行开展非传统业务的动机根本在于在既定的成本下追求更高的收益,其内在动机不外乎追求更高的范围经济效应。

中国境内的商业银行特征表现出明显的差异,主要体现在经营规模、市场份额、流动性水平等特征差异上。一些研究指出,银行特征的异质性会导致变量之间相关性的差异(赵胜民和申创,2016;郭晔和赵静,2017)。李广子和张翼(2016)的研究表明银行发展非信贷业务与盈利能力、风险水平的相关关系受到银行自身的存贷款利差因素的影响。李志辉和李梦雨(2014)指出商业银行多元化经营与绩效的相关关系受到银行资产规模的影响,小型商业银行多元化经营虽然能增加盈利,但也会加剧自身的风险。满媛媛(2016)认为不同规模类型的商业银行发展多元化对风险的影响存在明显差异,银行应依据资产规模的水平采取相应的多元化策略。

2.理论分析

从现有的相关研究来看,资源关联性(Resource Relatedness)成为连接范围经济效应(或可称为协同效应)与经营绩效的桥梁(Sakhartov, 2014,2017; Brahm et al., 2017)。如果两类业务所需要的资源投入存在相似性,则存在资源的关联性(Rumelt, 1976)。但在拓展业务范围的过程中,关联性越低,则其带来调度资源的成本越高。多元化业务的深化无疑是获取范围经济效应与无形的调度成本的权衡。在关联性较低的情况下,若是单纯追求范围经济效应或许引致更为高昂的资源调度成本。然而无论如何,超额的经济利润是商业银行开拓业务的根本目标之一,因为高收益水平的协同项目有利于提高单位资源投入的产出水平,使得商业银行存在着多元化经营的激励。因此,本文提出关于范围经济和银行盈利水平关系的假设:

假设1:范围经济效应提升了商业银行的盈利水平。

银行追求范围经济对风险的影响,即开拓业务范围、分散资产组合的策略行为对风险的作用方向仍然存在着分歧。对商业银行而言,其一,其核心业务是对客户进行信用审查,对质地优良的单位提供信贷服务。譬如,银行在对客户提供存贷款服务的同时往往会同时提供配套的协同服务。最为典型的例子是,银行为客户提供了信贷服务后,进一步提供担保圈、贷款承诺、金融衍生品、投资银行等协同业务。在共享审查工作成果的前提下,银行不同部门之间会存在着提高工作效率、节省资源投入的激励,因而存在着为客户提供协同的金融服务的动力。然而信用审查本身面临着信息甄别问题。信息不完全带来的不确定性使得客户存在着不可预测的违约风险问题。协同效应的存在使得银行倾向于为单个客户提供规模更大的信贷服务,信审部门在审查环节上的省略或者删减无形中增加了银行部门的违约风险。其二,追求范围经济效应可能建立在银行规模化经营的基础上,其原因在于规模经济效应的存在,向右下方倾斜的平均成本曲线使得商业银行单位产出所需要的投入减少,从而降低银行的预算约束。从商业银行的经营现实来看,充足的流动性是保证银行资产分散化、管控风险的前提。因而,规模较大、流动性较好的商业银行有能力在保持原有的要素投入配置的基础上发挥协同效应,规模约束的放松使得大型商业银行有更多的配置资源能力,即在原有的风险管理水平上进一步扩大经营范围。

多元化经营的内涵反映了银行经营者的分散化策略。在資源关联性较强的前提下,商业银行的非利息业务是传统的利息业务的有效补充。主要原因在于,其一,非利息收入中的手续费收入、国际结算、资金托管业务等收入来源安全性高,潜在风险较低,能够在一定程度上分散风险。其二,投资学理论早已提出,资产分散化投资确实能够有效分散风险,商业银行资产体量普遍较大,进行分散化、改善资产组合的投资策略能有效降低违约风险。非利息收入、多元化经营与风险仍然存在争议,本文提出两个对立的范围经济效应与风险相关性的理论假说:

假设2A:范围经济效应加剧了商业银行的经营风险。

假设2B:范围经济效应缓解了商业银行的经营风险。

综上所述,商业银行追求范围经济效应会对盈利与风险产生影响。其中,对银行风险的作用方向需要通过实证证据来进一步分析。考虑到银行特征的异质性影响,为了探索追求范围经济对银行风险的作用机制,本文进一步提出假设3:

假设3:范围经济效应对银行风险的影响作用表现出异质性。

三、范围经济效应的测算

本文基于Bankscope数据库、《中国金融年鉴》等选取商业银行2008—2015年的数据,剔除合资、外资性质的商业银行样本,保留三类商业银行的数据即大型国有商业银行、全国性股份制商业银行、区域性商业银行(包括城市商业银行与农村商业银行)。同时,本文从历年统计年鉴中搜集部分经济数据来作为补充。经过对样本的筛选,本文得到中国境内146家商业银行的面板数据。

1.多产出超越对数成本函数的估计

本文构建多产出类型超越对数成本函数来测算范围经济效应,这样做的好处首先是超越对数形式的成本函数形式灵活,能够较好地拟合企业的生产总成本。其次,成本函数由于在投入项上天然地包含了产出项,这样便能够将产出项按照企业的产品类型的价值进行分解,构建多产出技术的成本函数,因而可以直接简便地对范围经济效应进行测算。在估计方法上,本文采用基于面板数据的随机前沿方法(SFA)对超越对数成本函数进行估计。

其中,RC代表实际总成本,C为前沿面总成本,为利息支出、日常支出、贷款减值准备以及其他支出之和;yi代表各类产出,将产出定义为利息收入y1、非利息收入y2;wi代表两类要素投入价格,以日常支出与其他支出之和与总资产的比值来衡量人力资本与固定资产的投入价格w1,以利息支出与存款总额的比值来衡量借贷资金成本w2。μ代表技术无效率项,η代表测量误差。

成本函数二阶可微的假设有βyyik=βyyki,βwwjlβwwij。同时根据成本函数关于要素价格投入的齐次性假设,必须满足约束条件:∑2j=1=βwj=1,∑2i=1=βwwji=∑2j=1βwwij=0。从本文构造的超越对数成本函数的估计结果来看,各类产出和要素价格估计系数显著性均较高,在施加了齐次性约束下一次项系数均表现为正,lny1与lny2的估计系数合计为0.933,可以初步判断中国商业银行表现出一定的规模经济效应,这与实际情况相一致,表明模型设置较为合理,估计效果相对理想,适合用于测算范围经济效应。

2.范围经济效应的测算

本文参照Humphrey&Vale;(2004)的测算方法,将范围经济效应按照下式进行估计。scope代表商业银行的范围经济效应,C(0.9×y1,0.1×y2)代表在既定要素价格的条件下,生产90%的产出y1与生产10%的产出y2的总成本;C(0.1×y1,0.9×y2)代表在既定要素价格的条件下,生产10%的产出y1与生产90%的产出y2的总成本。由此测算出来的scope指数绝对值越大,表明商业银行同时提供这两类产出的成本越低,范围经济效应越强。

四、计量模型、变量与估计方法

1.计量模型与变量设定

为了检验假设1中范围经济效应与资产报酬率的相关关系,本文设定以ROA为被解释变量,构建工具变量模型:

其中,下标i和t分别表示银行个体和年份,ωt代表与时间趋势相关的影响因素,用年份来表示,χi代表银行个体效应,εit代表测量误差。ROAit即为资产报酬率,用于代理商业银行的盈利绩效变量,ROAit数值越高,表明商业银行的盈利能力越好。riskit表示经营风险,以商业银行的信用风险来表示,参照张宗益等(2012)研究文献的测算方法,使用贷款损失准备占贷款总额的比例来表示,该比率越高,表明商业银行自身的信用风险越高。同时本文使用不良贷款率来表示信用风险作为稳健性检验。leverageit表示融资结构,以总负债与总资产的比值来衡量,用于控制银行融资杠杆对经营绩效的影响。HHIit表示银行面临的市场竞争情况,定义是每个年度商业银行贷款市场份额的平方和,以贷款市场赫芬达尔指数来控制行业竞争,HHIit绝对值越高,表明商业银行竞争程度越低,垄断程度或者集中程度越高。

Ctrlit表示经济环境相关的控制变量。参考以往的研究方法,本文选择宏观经济增速、货币供应环境等外部经济变量来作为商业银行经营绩效的控制变量。其中,宏观经济增速以GDP增速来表示,货币供应环境以广义货币(M2)增速来代理银行面对的货币供应环境的变化。选择这两个变量的原因在于商业银行的经营绩效一定程度上受到外部环境的影响。在经济形势较好、货币政策宽松的情况下,银行业的整体经营绩效较好,反之银行业的整体绩效趋于下滑。

2.内生性处理与估计方法

本文意在探讨范围经济效应如何影响商业银行的经营绩效,然而本身范围经济是依据超越对数成本函数测算出来的,其本身由商业银行当期的决策所决定,用于衡量商业银行开展其他业务获得的营业收入超过营业成本的程度,这可能会导致范围经济效应与净资产收益率、信用风险互为因果的内生性问题,从而导致估计结果产生严重的偏差。Kumar(2009)认为范围经济的存在能够给予企业做大做强的机会,然而企业的扩张决策与范围经济效应之间存在同步性、内生性偏误的问题,在实证研究中需要考虑这类偏误造成的偏差。因而在研究范围经济效应與企业绩效的关系时必须考虑可能出现的内生性偏差。

为了克服这类内生性问题,本文参考以往商业银行经营绩效相关的研究方法,使用基于面板数据的工具变量来克服内生性问题。在工具变量的选取上,本文依据范围经济效应的性质,从规模以及收入两方面切入。由于资产规模与收入本身的相关性较高,为了避免多重共线性问题,本文以多元化经营来对银行收入进行刻画,因此选用与其相关度较高的资产规模(size)以及多元化经营程度(diversification)来作为工具变量以控制内生性问题。其中资产规模以对数化的总资产来表示,多元化经营依据商业银行各类收入份额使用熵值法来测算。选取这两个变量能够基本满足工具变量的假设条件,其一是这两个变量外生,现有的研究通常将其视为经营绩效的影响因素来构建计量模型;其二是这两个变量天然地与范围经济效应相关性较强,排除弱工具变量的问题。同时为了验证工具变量模型设置具有合理性,本文选用固定效应模型来作为基准计量模型进行比对。

为了检验结论的可信度,本文从如下几个方面进行稳健性检验。首先,为了检验极端值是否会对估计结果产生影响,本文对主要变量进行1%水平上进行缩尾处理后再次进行回归对比。其次,为了检验估计方法设置导致的估计偏差,本文使用系统GMM估计,使用经营绩效的滞后一阶作为工具变量来控制互为因果的内生性问题。最后,为了检验核心变量——范围经济指数测算偏差带来的估计偏差,本文进一步构建一个新的范围经济指数,并使用系统GMM估计来进行对比。

3.描述性统计

表1给出银行绩效变量(被解释变量)与主要解释变量的描述性统计情况。由于bankscope数据库中部分地区性商业银行尚未报告相应的不良贷款以及减值准备的数据,导致risk指标的观测量有所缺失。从主要变量的描述性统计来看,整体而言商业银行业表现出明显的范围经济特征,scope指数均值大于0。进一步细分来看,由于中国商业银行业经营规模差异相差较大,导致测算得到的scope指数标准差较高。其中大型国有商业银行范围经济效应最强,scope均值最高(2.974),其次是全国性股份制商业银行(scope指数均值0.896),而区域性商业银行的样本平均的范围经济效应最弱(scope指数均值-0.203)。

五、实证分析

1.范围经济对商业银行盈利水平的影响

本文首先进行范围经济与盈利水平的相关性研究,回归结果如表2所示。其中,模型(1)是固定效应模型估计结果,模型(2)与模型(3)是经过内生性处理的工具变量模型。为了检验工具变量模型是否存在弱工具变量、过度识别等问题,本文进行了LM检验与J检验,以统计量对应的P值汇报结果。其中工具变量模型(2)和模型(3)的估计结果均通过LM检验和J检验,表明不存在弱工具变量以及过度识别的问题,模型估计结果较为理想,适合用于实证分析。

回归结果显示,无论是固定效应模型还是工具变量法的估计结果均显示,scope的估计系数显著为正。从回归系数的绝对值来看,在没有考虑内生性问题情况下,固定效应模型明显低估了scope的拟合系数。进一步地,使用Durbin-Wu-Hausman方法对固定效应模型进行内生性检验,表明ROA作为被解释变量时,固定效应模型确实存在内生性问题,导致了估计系数的偏差。因此本文以工具变量法的估计结果作为主要的实证分析基准。scope的估计系数显著为正,表明范围经济效应确实能够显著提高商业银行的盈利水平。本文将商业银行的业务划分为利息收入与非利息收入,其中利息收入是银行最为主要的收入来源,非利息收入主要分为手续费收入、投资收益与剩余营业收入等等。直观来看,商业银行的非利息收入主要围绕存贷款业务展开,业务之间具有较强的相关性,这符合范围经济效应的前提条件。换言之,银行依据核心的存贷款业务来开拓业务范围符合理性人利润最大化的假设。因而,商业银行的范圍经济效应提高盈利水平与现实情况相符合。

从其他解释变量的回归系数来看,融资结构leverage的估计系数显著为负,表明商业银行提高负债结构会降低资产收益率,这也与现实相符合。随着利率市场化的进程加深,银行的利差不断减少,增加负债比例也会随着加大偿债压力,不利于盈利水平的提高。银行竞争程度指标HHI的估计系数显著为正,由于HHI指数越大,贷款市场竞争越低,垄断程度越高。换言之,贷款市场竞争程度越低越有利于提高商业银行的盈利水平,这与经济理论、现实情况相一致。

2.范围经济对商业银行信用风险的影响

本文接下来对范围经济效应与信用风险的关系进行探讨,回归结果如表3所示。类似的,为了验证内生性问题,以固定效应模型作为基准模型[模型(1)],使用工具变量模型作为对比[模型(2)、模型(3)]。从LM检验和J检验的结果来看,以资产规模和多元化经营作为范围经济效应的工具变量不会产生弱工具变量和过度识别的问题。回归结果较为理想。

具体而言,固定效应模型的结果显示,范围经济效应对信用风险的影响并不显著,然而在工具变量模型中,在控制了内生性问题后,范围经济效应的系数显著为正,表明商业银行追求范围经济会加剧信用风险,假设2A得到验证。且在估计系数上来看,表3中范围经济对信用风险的负面作用远远高于表2中其对ROA的正面作用。尽管从理论上来看,商业银行拓展业务范围、追求范围经济效应会有分散风险的效果,本文的实证结果却并不支持这一观点。尽管商业银行通过丰富的自身产品和服务,多方面满足客户的金融需求,然而这给银行本身带来的风险负担甚至远超带来的收益。

其他主要解释变量的回归结果显示,银行的融资结构与信用风险并无显著的关系。而HHI的系数显著为正,即银行贷款市场的垄断程度的提高会加剧银行自身的信用风险。这表明中国商业银行贷款市场在利率尚未完全市场化、垄断程度较高的情况下,增强市场竞争能够降低商业银行业的整体风险,这与杨天宇和钟宇平(2013)、Fu et al.(2014)使用中国银行数据得到的结论相吻合。

范围经济效应对信用风险的影响可能来自于以下几个方面:(1)在金融业逐步发展的外部经济环境下,商业银行在存贷款业务方面面临着越来越大的潜在企业的竞争。传统的商业银行在经营规模存在优势下,范围经济效应带来的潜在收益激励银行经营者去开展关联性较低、高风险、高收益的项目。最终导致在银行的风险资产配置中,风险资产的比例有所提高,最终导致风险上升。(2)随着商业银行的规模不断扩大,其风险承担能力逐步增强。随着2008—2015年经济形势的稳定发展,商业银行预期未来经济形势向好,可以接受的风险更高。即使在预知风险提高的情况下也会追求收益较高的协同项目,风险较高的衍生金融工具占非利息收入的比例越来越高。(3)“大而不能倒”的政策支持。商业银行业作为金融业乃至宏观经济的支柱型行业,政府为了经济稳定发展而有相当强的动机为商业银行的坏账进行打包清理(Ejsing & Lemke,2011;陈忠阳和刘志洋,2013;Acharya et al.,2014)。在提前预知政府的政策支持下,商业银行会过度追求其自身的利润目标,进而进一步展开多元化经营并过度追求范围经济效应,会促使信用风险的提高。(4)混业经营、集团化等现代金融服务模式虽然能够通过交叉销售、协同业务来丰富收入渠道,然而部分业务引发的风险产生的连锁效应将波及整个银行架构的其他部分,使得风险将被不断扩大(黄隽和章艳红,2010;满媛媛,2016)。总之,现阶段商业银行经营业务越来越广泛,通过追求范围经济效应来达到利润最大化的目标,然而这也导致了商业银行近年来面临的信用风险的上升。

六、稳健性检验

1.检验估计方法引起的偏差

为了检验估计方法差异带来的拟合系数偏差,使用系统GMM进行估计作为稳健性检验。使用该方法的好处是使用被解释变量的高阶滞后项来作为工具变量,本身能够较好地克服因果倒置的内生性问题,并且能够避免工具变量选取不恰当带来的估计偏差。因此构建系统GMM估计模型。各个变量含义与上文一致。为了避免资产规模sizeit、多元化经营diversificationit与范围经济效应的多重共线性问题,本文将sizeit、diversificationit设定为前定变量。且为了检验计量模型设置是否合理,本文进行Sargan检验过度识别问题,使用AR(2)检验自相关问题。相应结果如表4模型1、模型2所示。

从估计结果来看,范围经济效应对ROA和信用风险表现出显著的正面影响。从作用风险来看与前文的实证结果相一致,即范围经济同时导致商业银行盈利水平和风险的上升。从估计系数的绝对值来看,scope指数对信用风险的影响要显著强于其对ROA的影响。其他主要变量leverage、HHI的估计系数也与工具变量的估计结果基本一致,表明本文的计量模型设置较为合理。资产规模size对ROA的影响显著为正,表明在控制了其他变量影响的情况下,商业银行扩大资产规模能够提升盈利水平。这表明本文的主要结论具有稳健性,在进行内生性处理的条件下,范围经济的影响方向是稳定不变的。

2.检验范围经济测算偏差

范围经济测算有多种方法,因而需要检验不同方法测算出来的范围经济效应来进行实证检验。因此,参考Helfat & Eisenhardt(2004)的测算方法,本文构造第二个范围经济指数:scope2=[C(y1,0)+C(0,1×y2)-C(y1,y2)]/C(y1,y2)。在这种赋予不同类型产出权重情况下,商业银行规模的差异导致范围经济表现出较明显的异质性,本文对这类范围经济效应(scope2)进行对数化处理后(lnscope2)进行回归比对结果。本文以前文的系统GMM方法进行模型估计,并将变量scope替换为lnscope2后进行稳健性检验,结果如表4模型3、模型4所示。类似的,为了检验估计模型设置的合理性,本文对估计结果进行Sargan检验和AR(2)检验,并且为了保证估计结果能够通过检验,本文对次要的控制变量进行了部分的删除。检验结果表明系统GMM模型设置较为合理。从lnscope2的估计系数来看,在控制了其他变量的影响下,该范围经济效應指数同样会促进ROA的提升也会加剧信用风险。其他主要解释变量与控制变量并未产生估计符号的显著变化,使用第二个范围经济指数得到的结果与前文实证结果基本一致。与Gulamhussen et al.(2014)、阮珂等(2015)等研究结论相类似,多元化经营diversification指标显著抑制了商业银行的盈利水平的同时也加剧了银行风险,表明多元折价效应的存在。

综合来看,在考虑了估计方法偏差、测量方法误差的影响下,范围经济效应对银行经营绩效的影响并无表现出明显的差异,本文的主要结论依然不变,因而是稳健的。

3.范围经济效应对银行风险的异质性影响分析

正如本文的理论分析部分指出的,商业银行追求范围经济效应对风险的影响存在异质性,为了检验假设3,本文将中国商业银行分类为大型商业银行与小型商业银行、低流动性商业银行与高流动性商业银行进行回归分析。具体的分类方法是,依据年贷款总额的均值对大型与小型银行进行分组,依据贷款占存款比例的均值作为划分高流动与低流动性银行的标准。这样处理的优点在于保证分组样本观测量的前提下,对于银行样本进行贷款规模上的划分。依据存贷比的高低进行分组的优点在于该指标能够较好地衡量商业银行的流动性水平。高流动性水平通常意味着银行变现能力更强,有充足的资金来应对流动性风险。因此从规模与流动性两个方面进行实证分析,能够较为全面地分析银行追求范围经济效应对风险的异质性影响,分组回归结果如表5所示。

回归结果表明,在小型银行和大型银行的分组回归下,范围经济效应scope的回归系数产生了显著的差异。其中,在小型银行样本中,scope的回归系数显著为正,且绝对值相当高,表明小型银行追求范围经济效应会大幅提升自身的风险水平。大型银行样本中,scope的回归系数显著为负,即大型银行追求范围经济效应能够小幅减缓自身的信用风险。此外,以流动性水平进行分组的样本中,scope的回归系数显著为正,而流动性水平较低的情况下,银行追求范围经济效应对信用风险的正向作用更强。因此,将商业银行进行分组回归,可知追求范围经济效应对信用风险存在着异质性影响。其一,存在贷款规模的异质性影响,小型商业银行受到的要素投入约束更高,规模经济优势不明显,盲目追求范围经济效应显著加剧自身的风险水平。相比较而言,大型商业银行在资源关联性、协同效应的前提下,通过多元化业务范围能够一定程度上降低信用风险。其二,充足的流动性水平是保证商业银行分散化经营的前提条件之一。流动性较低的情况下,商业银行追求范围经济效应对信用风险的正向影响更强。

七、结论

中国金融业的发展正处于上升通道,其中商业银行业在深化金融改革下取得了长足发展,开拓非利息业务、追求多元化已经成为商业银行的经营目标之一。基于经济学理论的范围经济概念,本文以中国商业银行的数据为研究样本,实证检验了商业银行范围经济效应对经营绩效和经营风险的影响。基于多产出技术的超越对数成本函数的研究框架,本文将商业银行分为利息收入与非利息收入两种形式,测算了对应的范围经济效应指数。使用面板工具变量模型实证检验发现,范围经济在统计意义上与商业银行的经营绩效和信用风险存在着显著的相关性。在进行了内生性处理后,本文发现,商业银行追求范围经济效应,会促进商业银行盈利水平的提高,同时也会加剧商业银行的信用风险。即范围经济确实能够为商业银行带来节约资源和增加收入的好处,但同时开展多元化的业务也会显著提高风险,这是把收益与风险并存的“双刃剑”。并且相比较而言,范围经济效应对信用风险的影响比盈利水平的影响更强。其经济学意义在于,一方面,商业银行在以利润最大化的理性人目标下,忽略了对于风险管理的重要性,在考虑增加收益的同时,对于新增业务的理解不足,风险性重视程度不够,容易加剧信用风险。另一方面,在要素投入有限、关联性不强的情况下,过多地将要素投入到新增业务中会导致对本质的存贷款业务要素投入不足,两方面的原因共同加剧了信用风险。

進一步分析可知,银行特征的差异导致了范围经济与信用风险的关系差异。小型的商业银行受到的资源约束更强,这使得银行获取非利息收入、追求范围经济效应的同时大幅提升自身的信用风险。相比之下,大型商业银行无论在规模经济还是资源关联性上都有着优势,能够较好地发挥协同作用,因此大型银行追求范围经济反而能够小幅降低自身的风险水平。其次,银行的流动性状况也会产生一定的影响,较高的流动性水平能够在一定程度上减缓追求范围经济对银行风险的正向影响。

综上所述,商业银行在进行经营决策时,在考虑业务互补性、协同收益后,更加需要考虑到这是否会增加信用风险。在经济新常态下,系统性金融风险更为突出,商业银行作为金融业的主力军,更需要将风险约束作为追求利润最大化的先决条件,将自身风险控制在可控、安全的范围内,回归本源、重视最为重要的存贷款业务,更好地服务于实体经济。本文的研究结论对于商业银行的经营业务决策提供了有益的参考建议。

参考文献

[1]Acharya,V.,I.Drechsler and P. Schnabl. A Pyrrhic Victory? Bank Bailouts and Sovereign Credit Risk[J]. The Journal of Finance, 2014, 69(6), pp.2689-2739.

[2]Berger, A. N., I. Hasan and M. Zhou. The Effects of Focus Versus Diversification on Bank Performance: Evidence from Chinese Banks[J]. Journal of Banking & Finance, 2010, 34(7), pp.1417-1435.

[3]Brahm, F., J. Tarzijan and M. Singer. The Impact of Frictions in Routine Execution on Economies oof Scope[J]. Strategic Management Journal, 2017,38(10), pp.2121-2142.

[4] Chen, C. R., Y. S. Huang and T. Zhang. Non-interest Income, Trading, and Bank Risk[J]. Journal of Financial Services Research, 2017, 51(1), pp.19-53.

[5] De Jonghe, O., M. Diepstraten and G. Schepens. Banks Size, Scope and Systemic Risk: What Role for Conflicts of Interest[J]. Journal of Banking & Finance, 2015, 61, pp.3-13.

[6]DeYoung, R. and G. Torna. Nontraditional Banking Activities and Bank Failures During the Financial Crisis[J]. Journal of Financial Intermediation, 2013, 22(3), pp.397-421.

[7] Ejsing, J. and W. Lemke. The Janus-Headed Salvation: Sovereign and Bank Credit Risk Premia during 2008—2009[J]. Economics Letters, 2011, 110(1), pp.28-31.

[8] Fang, L. H. Investment Bank Reputation and the Price And Quality Of Underwriting Services[J]. The Journal of Finance, 2005, 60(6), pp.2729-2761.

[9] Fu, X. M., Y. R. Lin and P. Molyneux. Bank Competition and Financial Stability in Asia Pacific[J]. Journal of Banking & Finance, 2014, 38, pp.64-77.

[10]Gimeno, J. and C. Y. Woo. Multimarket Contact, Economies of Scope, and Firm Performance[J]. Academy of Management Journal, 1999, 42(3), pp.239-259.

[11]Guerry, N. and M. Wallmeier. Valuation of Diversified Banks: New Evidence[J]. Journal of Banking & Finance, 2017, 80, pp.203-214.

[12]Gulamhussen, M. A., C. Pinheiro. and A. F. Pozzolo. International Diversification and Risk of Multinational Banks: Evidence from the Pre-Crisis Period[J]. Journal of Financial Stability, 2014, 13, pp.30-43.

[13]Helfat, C. E. and K. M. Eisenhardt. Inter‐Temporal Economies of Scope, Organizational Modularity, and The Dynamics of Diversification[J]. Strategic Management Journal, 2004, 25(13), pp.1217-1232.

[14]Humphrey, D. B. and B. Vale. Scale Economies, Bank Mergers, and Electronic Payments: A Spline Function Approach[J]. Journal of Banking & Finance, 2004, 28(7), pp.1671-1696.

[15] Kumar, M. V. The Relationship between Product and International Diversification: the Effects of Short‐Run Constraints and Endogeneity[J]. Strategic Management Journal, 2009, 30(1), pp.99-116.

[16]Laeven, L. and R. Levine. Is there a Diversification Discount in Financial Conglomerates?[J]. Journal of Financial Economics, 2007, 85(2), pp.331-367.

[17] Lee, C. C., S. J. Yang and C. H. Chang. Non-Interest Income, Profitability, and Risk in Banking Industry: A Cross-Country Analysis[J]. The North American Journal of Economics and Finance, 2014, 27(1), pp.48-67.

[18]Meslier, C., R. Tacneng and A. Tarazi. Is Bank Income Diversification Beneficial? Evidence from an Emerging Economy[J]. Journal of International Financial Markets, Institutions and Money, 2014, 31(7), pp.97-126.

[19] Panzar, J. C. and R. D. Willig. Economies of scope[J]. The American Economic Review, 1981, 71(2), pp.268-272.

[20] Rumelt, R. P. Strategy, Structure, and Economic Performance[J]. 1974.

[21]Sakhartov, A. V. Economies of Scope, Resource Relatedness, and the Dynamics of Corporate Diversification[J]. Strategic Management Journal, 2017,38(11), pp.2168-2188.

[22]Sakhartov, A. V. and T. B. Folta. Resource Relatedness, Redeployability, and Firm Value[J]. Strategic management journal, 2014, 35(12), pp.1781-1797.

[23] Shim, J. Bank Capital Buffer and Portfolio Risk: the Influence of Business Cycle and Revenue Diversification[J]. Journal of Banking & Finance, 2013, 37(3), pp.761-772.

[24] Teece, D. J. Economies of Scope and the Scope of the Enterprise[J]. Journal of economic behavior & organization, 1980, 1(3), pp.223-247.

[25]Teece, D. J. Towards an Economic Theory of the Multiproduct Firm[J]. Journal of Economic Behavior & Organization, 1982, 3(1), pp.39-63.

[26] Williams, B. The Impact of Non-Interest Income on Bank Risk in Australia[J]. Journal of Banking & Finance, 2016, 73(12), pp.16-37.

[27]陳忠阳,刘志洋. 国有大型商业银行系统性风险贡献度真的高吗——来自中国上市商业银行股票收益率的证据[J]. 财贸经济,2013,(9).

[28]郭晔,赵静. 存款竞争、影子银行与银行系统风险——基于中国上市银行微观数据的实证研究[J]. 金融研究,2017,(6).

[29] 黄隽,章艳红. 商业银行的风险:规模和非利息收入——以美国为例[J]. 金融研究,2010,(6).

[30]李广子,张翼. 非信贷业务与银行绩效[J]. 国际金融研究,2016,(10).

[31]李志辉,李梦雨. 我国商业银行多元化经营与绩效的关系——基于50家商业银行2005—2012年的面板数据分析[J]. 南开经济研究,2014,(1).

[32] 满媛媛. 收入多元化、金融自由化对商业银行绩效和风险的影响[J]. 宏观经济研究,2016,(1).

[28]杨天宇,钟宇平. 中国银行业的集中度、竞争度与银行风险[J]. 金融研究,2013,(1).

[29]阮珂,何永芳,刘丹萍. 公司治理结构、多元化经营与绩效——基于我国上市商业银行2004—2013年面板数据的实证研究[J]. 宏观经济研究,2015,(11).

[30]张宗益,吴恒宇,吴俊. 商业银行价格竞争与风险行为关系——基于贷款利率市场化的经验研究[J]. 金融研究,2012,(7).

[31]赵胜民,申创. 发展非利息业务对银行收益和风险的影响——基于我国49家商业银行的实证研究[J]. 经济理论与经济管理,2016,(2).

[32]朱波,杨文华,邓叶峰. 非利息收入降低了银行的系统性风险吗?——基于规模异质的视角[J]. 国际金融研究,2016,(4).

[31]张峰.金融知识、风险态度与信用卡消费[J].消费经济,2017,(4).

责任编辑:晓 立